Схему с ип-управляющим вместо директора налоговики могут оспорить

Содержание:

- Проблема №1: банки

- Коротко о рисках

- Чем выгодно назначение управляющим ИП

- Возможные риски

- Договор с управляющим

- Проблема №2: трудовые отношения

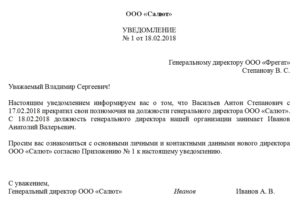

- Порядок назначения директора ИП

- Открытие ООО индивидуальным предпринимателем

- Как правильно заключить договор с управляющим-ИП

- О чем стоит помнить участникам сделки

- О рисках

Проблема №1: банки

Культ борьбы с терроризмом и незаконной обналичкой достигает все новых вершин абсурда. С такими скоростными темпами выпуска рекомендаций Центробанка под подозрение не попадут разве что бабули, которые обналичивают свои пенсии. Из недавнего обращения к юристам компании «Туров и партнеры»:

«Основные претензии были у финмониторинга и банков, где обслуживались наши счета. Финмониторинг заявил, что схема, при которой вместо директора компании назначается Управляющий ИП, и на него выводится часть наличных средств, является «веерным обналичиванием». Новый термин, который появился после выхода внутриведомственной инструкции ЦБ от середины января этого года. Теперь по словам наших знакомых банкиров нельзя в принципе нормально использовать схемы с Управляющим ИП в связи с указанной некой инструкцией ЦБ».

Решение

Как же быть в этом случае Управляющему ИП? Существуют ли аргументы, которые убедят банковских клерков в законности денег на счетах Управляющего и отсутствие «террористических» намерений? Либо схема с управляющим ИП накрылась «медным тазом»…

Мария Морозова

- Закон прямо позволяет компании нанимать ИП Управляющего, и единственное, что может сделать банк, – это запросить обоснование перечислениям значительных сумм на счет ИП. При наличии подтверждений от компании и ИП о реальности сделки и предоставлении соответствующих документов, банк не имеет право препятствовать данным взаимоотношениям. ИП может свободно снимать свои деньги на личные нужды и не отчитываться за это.

Что касается «веерного обналичивания», этот термин в лексиконе ЦБ появился еще в прошлом году. Веерное обналичивание — это схема, когда транзитные компании, на чьих счетах накапливаются деньги, распределяют их на карты граждан по 100 тыс. – 3 млн. рублей под видом займов и оплаты услуг. Потом карты с ПИН-кодами передаются заказчику, который снимает наличные в банкоматах. Так что, если Управляющий ИП не будет перечислять деньги куче других физиков, проблем с этим не будет.

Коротко о рисках

Налоговая инспекция и сотрудники внебюджетных фондов критично относятся к сотрудничеству с предпринимателями. Даже незначительные недочеты в соглашении грозят длительными разбирательствами и попытками взыскания недоимок. В 2018 году фискальные риски остаются ключевым фактором.

Ведомства опираются на выводы высших судебных инстанций. В 2006 году Пленум ВАС России выделил базовые признаки завуалированного трудового соглашения. Переквалификации подлежат сделки при наличии хотя бы одного из обстоятельств:

- управляющий подчиняется внутренним локальным актам хозяйственного общества, следует должностной инструкции;

- самостоятельной экономической цели деятельность ИП не имеет;

- в уставе компании отсутствует положение о передаче управленческих функций стороннему лицу;

- отчетность предпринимателя составляет и сдает главный бухгалтер фирмы;

- в списке ОКВЭД управляющего лица не значатся услуги, поименованные в договоре.

Не удастся избежать споров и при работе менеджера всего с одним контрагентом. Такую ситуацию инспекторы считают явным подтверждением трудовых отношений. Деловая активность бизнесмена играет едва ли не решающую роль в оценке сделки.

Нередко претензии вызывают нарушения принципов оформления. Так, передача функций управляющему не должна сопровождаться решением о назначении. Собранию собственников достаточно утвердить форму управления и выбрать исполнителя. Полномочия к специалисту перейдут после заключения контракта, приложением к которому станет протокол.

Факт оказания услуг будет подтверждаться бухгалтерскими документами. Перед тем как составить акты менеджер-предприниматель должен подвести итоги деятельности. Орган, наделенный правом утверждать отчет и санкционировать выплаты, следует указать в уставе общества. Таковым традиционно признают наблюдательный совет или правление. Полномочие собственники вправе оставить за собой.

Оборотной стороной медали является и риск привлечения дисквалифицированного гражданина. В этом случае фирме придется понести наказание в рамках .

Чем выгодно назначение управляющим ИП

Как показывает практика, наем ИП в качестве директора общества — достаточно приемлемый способ организации управления, к использованию которого прибегают многие бизнесмены-учредители. Данная форма организации имеет ряд очевидных преимуществ, чем и обоснована, по сути, ее востребованность и популярность.

Обратите внимание! Право учредителей на назначение директором общества индивидуального предпринимателя гарантировано 42 статьей ФЗ №14 «Об ООО». Согласно предписаниям данной нормы основатели Обществ с Ограниченной Ответственностью могут привлечь для руководства предприятием, как управляющего, так и ИП

К основным преимуществам назначения на должность директора ИП относят:

- меньшее налоговое бремя. Если при найме руководителя по трудовому договору необходимо платить подоходный налог, согласно НК РФ это 13%, и платежи во внебюджетные фонды, размер которых достигает 28%, то в случае назначения директором ИП уплате подлежат только фиксированные взносы и 6% налога на доходы;

- наличие возможности привлечь директора-ИП к гражданско-правовой ответственности, а не к материальной, как это происходит в соответствии с трудовым соглашением, в случае нанесения реального вреда имуществу компании.

Обратите внимание! Назначение ИП на должность директора происходит на основании гражданско-правового договора. Документ обязательно должен содержать раздел посвященный условиям и порядку привлечения ИП к гражданско-правовой ответственности

Как правило, здесь прописывается информация о возможных штрафах, а также о том, в каких случаях и в каких размерах начисляется неустойка.

Поскольку наем ИП на должность управляющего осуществляется не по трудовому договору, оплата его услуг может устанавливаться по согласованию сторон. Придерживаться правила об обязательной оплате труда в сроки, установленные трудовым законодательством, не обязательно, то есть выплата заработной платы может производиться как ежемесячно, так и ежеквартально или даже раз в полугодие.

Возможные риски

Риск для организации, привлекшей в качестве управляющего ИП, заключается в возможной вероятности привлечения к административной ответственности из-за ненадлежащих действий со стороны ИП, исполняющего обязанности по ведению общества.

ИФНС может признать отношения между управляющим ИП и ООО трудовыми, возникшим для махинаций с отмыванием денег. Основанием для этого может стать: график работы предпринимателя, приближенный к графику других сотрудников, вознаграждения за услуги, оплачиваемые в определенный период, как и зарплата остальных работников, нет никаких видимых действий ИП по управлению организацией. Тогда организацию обяжут доплатить неоплаченные налоговые платежи.

Обратите внимание! При переводах больших сумм денег банки также могут усомниться в законности сделки. Согласно ФЗ 115-ФЗ банк обязан принимать участие в противодействии отмывания доходов

Банку предоставляется возможность заморозить операцию и запросить у предпринимателя подтверждающие документы, которые обоснуют, за что ООО платит деньги.

Федеральный закон 115-ФЗ

Если раскроется схема отмывания денег для уклонения от налогов, могут последовать сразу 3 вида ответственности:

- Административная. Суд обяжет оплатить штрафные санкции руководителю общества, его бухгалтера, ИП и приостановит ведение деятельности на 90 суток.

- Уголовная. На руководителя, бухгалтера или на иное лицо, уполномоченное подписывать отчетность, подаваемую в ИФНС, будет заведено дело.

- Налоговая. Последует приостановка всех операций до доплаты налогов, оплаты штрафов и пени по ним.

Дополнительная информация! Если налог был не оплачен случайно, штраф составит 20% от неоплаченной суммы сбора;

Если уклонение от налога было умышленным — минус 40% от неоплаченной суммы сбора.

Договор с управляющим

Как правило, с управляющим заключается договор возмездного оказания услу г п. 1 ст. 779 ГК РФ. Посреднический договор (поручения, агентирования) тут не подойдет, потому что управляющий — не представитель организации, а ее орган управлени я п. 1 ст. 53 ГК РФ; п. 2 ст. 42 Закона № 14-ФЗ; п. 3 ст. 69 Закона № 208-ФЗ.

Вот основные условия, включаемые в договор с управляющим, и образцы их формулировок:

предмет договор а п. 1 ст. 779 ГК РФ. Достаточно просто указать, что управляющий оказывает услуги по управлению без расшифровки конкретных его полномочий.

1.1. Управляющий обязуется осуществлять полномочия единоличного исполнительного органа Общества (далее — генерального директора), предусмотренные Уставом Общества, иными внутренними документами Общества и действующим законодательством, а Общество обязуется оплатить эти услуги.

срок действия договора, то есть срок, на который участники избрали управляющег о ст. 783, п. 1 ст. 708 ГК РФ. Хотя если вы его не укажете, то договор от этого не станет недействительны м Постановление ФАС ДВО от 18.02.2008 № Ф03-А73/08-1/79 .

2.1. Управляющий осуществляет полномочия генерального директора с 01.01.2013 по 31.12.2014. В первый день его полномочий Общество в лице участника А.К. Смирнова обязано передать Управляющему все необходимые для выполнения обязательств по настоящему договору документы Общества и печать Общества.

Бесплатная юридическая консультация:

3.5. Права и обязанности Управляющего по управлению Обществом определяются Уставом Общества, действующим законодательством и настоящим договором.

3.6. Управляющий обязуется создать обособленные подразделения Общества в каждом регион РФ по списку, указанному в Приложении № 2 к настоящему договору.

3.7. Управляющий обязан соблюдать план по реализации продукции, указанный в Приложении № 3 к настоящему договору.

3.8. В последний день каждого месяца Управляющий должен представлять участнику Общества А.К. Смирнову отчет о своей деятельности.

цена услу г п. 1 ст. 781, п. 3 ст. 424 ГК РФ. Вознаграждение может быть фиксированным, а может включать в себя переменную часть. Рассчитывать эту переменную можно, к примеру, исходя из финансово-экономических показателей деятельности организации или иных показателей эффективности управления. Также можно предусмотреть случаи, когда управляющий лишается переменной части вознаграждения, если таковая установлена.

4.1. Вознаграждение Управляющего за оказание услуг по настоящему договору складывается из двух частей:

Бесплатная юридическая консультация:

Постоянной: в размереруб. в месяц, включая НДС (18%);

Переменной: в размере 1% от выручки за месяц без НДС, плюс НДС (18%).

4.2. Переменная часть вознаграждения выплачивается Управляющему при условии, что показатель чистой прибыли за последние 3 месяца, включая расчетный, имел положительную динамику и вырос за этот период не менее чем на 10%.

сроки и порядок расчето в п. 1 ст. 781 ГК РФ. Основанием для расчетов, так же как и по любым другим услугам, будет служить акт об оказании услу г п. 1 ст. 9 Закона от 06.12.2011 № 402-ФЗ. Чтобы подробно не расписывать в акте оказанные услуги, можно предусмотреть, что к нему будет прикладываться отчет управляющего.

4.4. Расчеты с Управляющим по настоящему договору производятся на основании подписываемого в конце каждого месяца акта об оказании услуг. Неотъемлемой частью этого акта является ежемесячный отчет Управляющего. Со стороны Общества утверждает отчет Управляющего и подписывает акт об оказании услуг участник Общества А.К. Смирнов.

4.5. Вознаграждение перечисляется на расчетный счет Управляющего в течение 5 рабочих дней со дня подписания акта об оказании услуг.

Бесплатная юридическая консультация:

4.7. Общество возмещает Управляющему фактические расходы на поездки в другие регионы и за пределы территории РФ в связи с осуществлением полномочий генерального директора Общества, а также исполнением иных обязанностей по настоящему договору.

Протокол, договор, акты об оказании услуг, отчет управляющего — все эти документы подтверждают обоснованность расходов на его вознаграждение. Поэтому условия оплаты должны быть сформулированы в них четко и недвусмысленно.

Проблема №2: трудовые отношения

Основная «загвоздка», с которой сталкиваются компании под руководством Управляющего ИП. Налоговики очень рьяно пытаются навязать «командиру на упрощенке» трудовой функционал сотрудника, работающего по ТК РФ. Сравнивают его с генеральным, исполнительным и прочими директорами. Сотрудникам фискальной службы довольно часто удается доказать искусственность таких взаимоотношений. Итак, что смущает налоговиков:

- Управляющий ИП за месяц до того, как стать таковым благополучно трудился в компании по ТК РФ. А дальше пошло-поехало: совпадение графика работы управляющего со штатным персоналом, аналогичные права и обязанности и т.д. Постановление Семнадцатого ААС № 17АП-1015/2012-АК от 05.03.2012г. по делу №А50-19343/2011;

-

Постановление АС Уральского округа № Ф09-1054/16 от 04.03.2016г. по делу №А60-18768/2015.

Пенсионный фонд увидел трудовые отношения, однако толком объяснить, в чем заключается схожесть, с ТК РФ не смог. С документацией все в порядке: в договоре на оказание услуг управляющего отсутствуют признаки трудового договора, представлены отчеты и акты выполненных работ. И вообще, Управляющий ИП руководит не только проверяемой компанией, но и другой организацией. А до его прихода в приблизительно аналогичной должности, но по ТК РФ трудился посторонний человек; -

Постановление АС Северо-Западного округа от 27.02.2014 г. по делу №А66-14670/2012

. Суд отметил, что «в спорном договоре содержатся такие элементы трудового договора как: систематическое ежедневное выполнение исполнителем работ определенного рода; включение его в производственную деятельность общества; фиксированная оплата труда в виде почасовой ставки; контроль со стороны работодателя; обеспечение ему работодателем условий труда».

Решение

Что нужно учесть в работе Управляющего, чтобы проверяющие органы не смогли провести параллель с ТК РФ?

Мария Морозова

Юрист и налоговый консультант «Туров и партнеры»:

Не нужно забывать о том, что ИП Управляющий – это самостоятельное лицо, которое ведет предпринимательскую деятельность на свой страх и риск. Общество пользуется услугами ИП по управлению, и договор направлен на получение результата от данных услуг, а не на выполнение трудовой функции. Поэтому не нужно прописывать в договоре, что управляющий должен присутствовать в офисе с 9 до 6 и за это он будет получать миллион

Нам не важно, когда и как будет работать Управляющий – главное, чтобы был результат, и именно от этого результата и должно зависеть вознаграждение Управляющего. Ну и, конечно, все должно быть правильно оформлено.

Порядок назначения директора ИП

В случае если ИП решил назначить на должность руководителя третье лицо, необходимо составить соответствующее трудовое соглашение, содержащее сведения о правах и обязанностях управляющего.

Случаи, когда назначение руководителя ИП является единственным выходом из проблемной ситуации:

- длительная болезнь предпринимателя, требующая его временного отсутствия;

- управление сетью предприятий;

- тяжелая семейная ситуация.

Порядок назначения на должность руководителя:

- выдача приказа о назначении того или иного сотрудника на должность управляющего;

- изучение новоиспеченным руководителем своих должностных обязанностей и полномочий, знакомство с должностными инструкциями;

- подписание трудового соглашения.

Скачать приказ о приёме на работу (форма Т-1)

Скачать приказ о назначении директора ИП (образец)

Скачать должностные инструкции коммерческого директора

Трудовой договор должен содержать следующие сведения:

- перечень функциональных обязанностей руководителя;

- законодательные требования к руководителю предприятия;

- информация о трудовом распорядке;

- детальное описание зон ответственности.

Чтобы менеджер имел возможность беспрепятственно выполнять свои обязанности, на его имя ИП выписывает доверенность. Для проведения платежей от имени ИП потребуется оформить специальную карточку с образцом подписи руководителя.

Данные относительно размера и сроков выплаты заработной платы, как правило, прописываются в трудовом соглашении, ознакомиться с которым претендент на должность менеджера должен перед подписанием документа.

Как показывает практика, в качестве управляющего назначается представитель обычной рабочей специальности из числа сотрудников ИП. Следует отметить, что даже в том случае, если на предприятии и есть штатный директор, последнее слово всегда остается за лицом, зарегистрировавшим ИП.

Варианты руководящих должностей в ИП:

- исполнительный или коммерческий директор;

- управляющий отделом или направлением;

- руководитель направления;

- управляющий службой продаж, менеджер по продажам;

- управляющий отделом кадров.

Обратите внимание! В действующем российском законодательстве отсутствует такое понятие, как генеральный директор, поэтому его использование в отношении руководителя ИП неприменимо. Иногда наименование «гендиректор» используется в обиходе, при этом ничего общего с законодательными требованиями оно не имеет

Точное наименование должности лица, нанятого для управления деятельностью ИП, можно подобрать в Едином классификационном справочнике.

Открытие ООО индивидуальным предпринимателем

Статус ИП не ограничивает физическое лицо в праве, предоставленном ему законом, на учреждение ООО. Однако при создании данной организации ИП будет выступать именно как физическое лицо, его индивидуальная предпринимательская деятельность нигде не фиксируется и не учитывается, в заявлении на регистрацию ООО даже нет полей, в которые могла бы заноситься данная информация.

В связи с этим можно сказать, что в налоговой могут быть зарегистрированы ИП и ООО на одного человека. Но это будут два разных самостоятельных бизнеса, и для них не предусмотрено никаких исключений из общеустановленных правил. Не стоит думать, что открыть ООО в статусе ИП выгоднее, чем в отсутствие данного статуса.

Так, ИП – учредитель ООО должен уплачивать:

- налог с дохода от его личной предпринимательской деятельности;

- налог с дивидендов, полученных по результатам деятельности ООО.

Между ИП и ООО, учредителем которого является то же физическое лицо, могут заключаться договоры, и это не будет противоречить закону. Как правило, в данных ситуациях ООО создается для таких видов деятельности, которые для ИП запрещены. Однако налоговая очень внимательно относится к таким сделкам и проверяет их с особой тщательностью. ИП и ООО в данной ситуации являются взаимозависимыми лицами. Их сотрудничество не должно быть фиктивным и только на бумаге. В противном случае стороны могут быть привлечены к налоговой ответственности, лишены возможности отразить спорные сделки в налоговом учете и получить соответствующую выгоду. Физическое лицо в любом случае потеряет денежные средства.

Если ИП открывает ООО для того, чтобы расширить действующий бизнес, после того, как деятельность ООО будет налажена, ИП следует закрыть, подав соответствующее заявление в налоговую.

Как правильно заключить договор с управляющим-ИП

Но при всех возможных рисках управляющий-ИП как директор в компании – это возможность, предусмотренная законодательством. В статье 42 закона № 14-ФЗ от 08.02.98 указано, что общество вправе передать по договору осуществление полномочий своего единоличного исполнительного органа управляющему.

Просто надо правильно оформить эти отношения и понимать, что налоговая инспекция будет тщательно проверять условия заключенного договора. И помните, что передача полномочий директора управляющему должна иметь, в первую очередь, деловую цель.

Итак, на что надо обращать внимание при выборе управляющего-ИП? Самый сомнительный вариант – это один из учредителей или бывший наемный работник организации. Не стоит рассматривать и кандидатуры зависимых лиц – родственников, друзей, одноклассников и т.д

ИФНС обязательно усмотрит здесь возможный сговор для ухода от налогов, даже если его в реальности нет.

Предприниматель, которому передаются полномочия по управлению ООО, должен иметь соответствующий положительный опыт и официальный доход от управленческой деятельности. Будет очень подозрительно, если договор по оказанию услуг на управление заключается сразу после регистрации ИП. Согласитесь, ведь даже ремонт обуви заказывают у опытного исполнителя, у которого есть довольные клиенты. А здесь в руки управляющего передается целая компания, поэтому и выбор кандидата должен быть обоснованным.

У ИП должны быть указаны соответствующие коды ОКВЭД. Самые подходящие это 70.22 (консультирование по вопросам коммерческой деятельности и управления) и 82.11 (деятельность административно-хозяйственная комплексная по обеспечению работы организации). В качестве дополнительного кода может быть указан 82.99 (деятельность по предоставлению прочих вспомогательных услуг для бизнеса, не включенная в другие группировки). Причем эти коды должны быть зарегистрированы задолго до заключения договора на управление, а не накануне.

Очень важно, чтобы в организации не было другого человека с тем же самым набором полномочий и прав. Например, коммерческий директор, который по трудовому договору имеет функции, перечисленные в договоре с управляющим-ИП

В этом случае ИФНС может не принять расходы на управляющего, как необоснованные.

Следите за тем, чтобы в договоре не было признаков трудовых отношений. Нельзя указывать режим работы управляющего, его подчинение кому-то в ООО, создание рабочего места, компенсацию расходов на командировки и прочее. Отпуск, больничный и фиксированное вознаграждение, не зависящее от результата, тоже из этой категории.

Оплата услуг управляющего не должна сильно отличаться от зарплаты наемного директора, который раньше руководил организацией. По крайней мере, на первых порах, пока деятельность ИП еще не повлияла на рост прибыли ООО. Обычно вознаграждение за услуги состоит из двух частей – небольшой фиксированной и процентов за результат. Но от фикса можно вообще отказаться и платить управляющему только в случае успешной деятельности.

Итоговый размер выплат должен быть доказан цифрами, которые соответствуют официальной отчетности ООО. Отчет управляющего должен быть подробным, с описанием проделанной им работы. Например, за квартал проведены переговоры с 10 контрагентами, по их итогам заключено 5 сделок, совокупная прибыль от которых составила 3 млн рублей. По итогам такого реального отчета оформляются подтверждающие документы, составляется акт оказания услуг, который принимают учредители.

Пример такого договора можно скачать здесь.

О том, кто подписывает договор с управляющим-ИП от имени ООО, сказано в статье 33 закона № 14-ФЗ. Это право есть только у общего собрания участников общества или единственного учредителя.

О чем стоит помнить участникам сделки

Юристы рекомендуют выстраивать защиту от претензий, опираясь на практику. Принимая решения по спорам о природе договора между фирмой и руководителем, суды выясняют следующие моменты:

- История приобретения предпринимательского статуса. Если до заключения договора с компанией управляющий уже оказывал услуги фирмам, споры маловероятны. В случае регистрации ИП непосредственно перед сделкой добросовестность доказать сложно.

- Кто платит налог на прибыль (УСН, НДФЛ). Коммерсант должен самостоятельно рассчитывать свои обязательства перед бюджетом и перечислять средства с собственных счетов. Привлечение к составлению отчетности штатного бухгалтера фирмы недопустимо.

- Актуальность информации в ЕГРЮЛ. Передача управления предприятием стороннему менеджеру сопровождается внесением изменений в реестр. Отсутствие данных свидетельствует о недобросовестности участников сделки.

Таким образом, формального запрета на сотрудничество с управляющим-предпринимателем не существует. Однако перед заключением соглашения потребуется провести масштабную работу, направленную на защиту от рисков. Контракты организаций с частными бизнесменами подвергаются комплексному анализу, а суды часто встают на сторону контролирующих органов. В оформлении играет роль каждая мелочь.

О рисках

Схема с наймом управляющего вполне рабочая, но она не лишена минусов. Они возникают преимущественно из-за того, что отношения с ИП оформлены с нарушением и не учтены все тонкости. Для того чтобы у налоговиков не появились сомнения, что наем предпринимателя – не просто серая схема снижения налогов, соблюдаются такие условия:

- привлечение ИП к управлению компании имеет определенные цели;

- составляется экономическое обоснование;

- договор не может иметь признаки трудового.

Первое, что нужно понимать, – ИП-управляющий должен быть реальным руководителем организации. Реализовать такую схему для вывода наличности со счета или манипуляций с налогообложением – плохая затея. Налоговая служба вычисляет подобные маневры без труда.

Второй момент – нельзя подменять трудовые отношения гражданско-правовыми. Особенно если гражданин сначала работал в ООО в качестве директора, затем уволился, стал ИП и заключит со своим бывшим работодателем договор. Такая схема гарантированно вызовет вопросы у проверяющих органов. Далее договор может быть переквалифицирован в трудовой, и за весь период его действия компании будет начислен НДФЛ и взносы с вознаграждения директора.

Деловые цели

Цели найма предпринимателя могут быть такие:

- организация испытывает сложности, а нанятый ИП – хороший управленец. Для этого у него в активе должны быть договоры на управление другими организациями. Если ИП имеет договорные отношения только с одним ООО, это повод для сомнений;

- владельцы бизнеса хотели бы, чтобы руководитель имел больше ответственности, чем нанятый по трудовому договору директор.

Важное примечание! Сокращение налоговой нагрузки, получение выгоды от снижения обязательных платежей – это не обоснование. Если никаких иных преимуществ, кроме уменьшения выплат взносов и НДФЛ, от найма не будет, ФНС расценит это как схему снижения налогов

В итоге последуют доначисления, пени и штрафы.

Экономическое обоснование

Целесообразно привязать вознаграждение директора к результатам его деятельности. Это может быть определенная сумма плюс процент от выручки. С одной стороны, это мотивирует управляющего лучше работать, с другой – у проверяющих будет меньше поводов видеть в вознаграждении замаскированную заработную плату.

Сумма вознаграждения должна быть адекватной. Странно, если на это будет уходить существенная часть прибыли компании. Лучше не превышать указанного выше предела – 10-15%. Нужно четко соблюдать все правила документооборота. Помимо договора, следует подписывать акты приемки с управляющим.