Срок сдачи отчета по форме сзв-стаж

Содержание:

Кто должен сдавать

Как уже отмечалось, данная форма аккумулирует сведения о стаже, поэтому её заполняют и подают все страхователи – организации, ИП и иные лица, выступающие в роли нанимателей. Ниже ответим на самые популярные вопросы.

Если в ООО из работников лишь директор, можно ли не заполнять СЗВ-СТАЖ?

Этот вопрос многие кадровики и бухгалтеры трактуют по-своему, но, если обратиться к официальным документам и рекомендациям ПФР, всё сразу становится на свои места. Ответ – нельзя, т.е. даже неработающее ООО обязано подавать СЗВ-СТАЖ, при этом в самой форме необходимо будет указать данные директора.

Эта норма вытекает из аналогичных требований к ежемесячному отчёту СЗВ-М, в частности, ПФР в своём письме № 08-22/6356 (от 6 июня 2016 года) отметил, что сведения по таким лицам сдаются обязательно. Аналогичная точка зрения изложена в письмах Минфина и Роструда (№ 03-11-11/14234 и № 177-6-1 соответственно).

Данные разъяснения не касаются напрямую формы СЗВ-СТАЖ, но Пенсионный Фонд на своём сайте 7 февраля 2018 года опубликовал комментарии по типовым ситуациям, где обозначил следующую позицию:

- форму СЗВ-СТАЖ сдают работодатели обо всех сотрудниках, при этом совершенно не имеет значения, получали ли они за отчётный период зарплату;

- число лиц, занесённых в бланк СЗВ-СТАЖ, должно в точности совпадать с количеством лиц, которые отмечались в СЗВ-М.

В общем, из писем ПФР, Минтруда и Роструда следует, что директора всегда нужно отмечать в ежемесячных отчётах СЗВ-М, а если лицо фиксируется в этом бланке, информация о нём автоматически должна раскрываться в СЗВ-СТАЖ. Однако если с директором не заключено трудового договора, то форму подавать на него не нужно. Получается, что, если он является единственным сотрудником, то отчет можно и вовсе не подавать. Данные разъяснения вступили в силу с 2019 года.

Допустимо ли сдавать нулевую форму СЗВ-СТАЖ?

Здесь нужно сразу определиться, что понимать под «нулевой» формой. Если речь идёт про ситуацию, описанную выше, то да, можно указывать сведения только о директоре, являющемся учредителем, указав соответствующие и сделав пометки, из которых следует, что он фактически не работал.

Если же речь идёт вообще про пустой бланк, то это недопустимо. Во-первых, сложившаяся практика показывает, что информационная система ПФР не принимает такие отчёты, и, во-вторых, как уже отмечалось, сведения в СЗВ-СТАЖ должны совпадать с СЗВ-М.

На форумах иногда встречаются вредные советы, например, если ООО «пустое», то не нужно подавать СЗВ-М на директора, тогда и проблем с СЗВ-СТАЖ не будет. Это не так, поскольку при таком подходе организация получит сразу два штрафа (по одному на каждую несданную форму).

Что делать ИП, если у него нет работников?

Здесь всё просто – если индивидуальный предприниматель работает исключительно сам, не привлекая наёмный труд, ему не нужно сдавать СЗВ-СТАЖ. ПФР получает информацию о деятельности ИП напрямую.

Что делать ИП, если у него есть работники?

В случае если индивидуальный предприниматель заключал трудовые договоры и договоры ГПХ с другими лицами, он должен подавать форму СЗВ-СТАЖ, при этом не имеет значения продолжительность таких отношений – работник может проработать всего несколько дней, а обязанность ИП по отчёту перед ПФР всё равно возникает.

СЗВ-СТАЖ и лица, занятые частной практикой

Адвокаты, нотариусы и прочие лица, занятые частной практикой, взаимодействуют с ПФР как и ИП, т.е. если они привлекают наёмный труд, то подают сведения по работникам. В случае, когда человек выполняет все обязанности сам, он освобождается от подачи форм СЗВ.

Последовательность и правила оформления

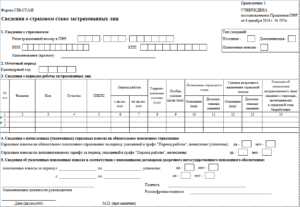

Положения Постановления №507п предусматривают включение в СЗВ-СТАЖ 5 разделов. Три первых являются обязательными. Разделы 4 и 5 требуется заполнять только в том случае, когда бывший работник хозяйствующего субъекта оформляет пенсию.

Раздел 1

Включает основные данные о страхователе, в качестве которого выступает работодатель. Основная информация, необходимая для заполнения этого раздела отчета – название, регистрационный номер, КПП, ИНН – содержится в регистрационной и учредительной документации.

Кроме того, в первом разделе указывается тип документа. Он обозначается знаком «Х», который ставится напротив одного из трех вариантов:

- «Исходная». Информация о стаже работников предоставляется впервые;

- «Дополняющая». Работодатель подает скорректированный отчет, так как предыдущий вариант содержал ошибки или был неполным;

- «Назначение пенсии». Такой формат документа используется при выходе работника на пенсию.

Раздел 2

Включает данные об отчетном периоде. Для СЗВ-СТАЖ любого формата – итогового или промежуточного – указывается отчетный год. В рассматриваемом случае речь идет о 2019-м.

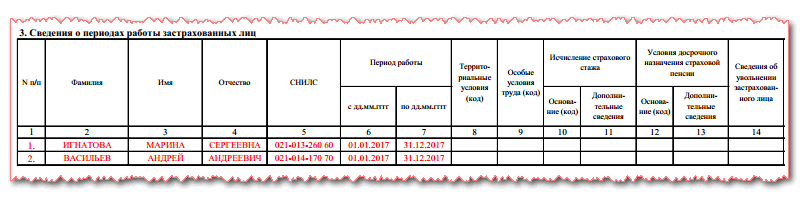

Раздел 3

Самый информативный раздел. Включает сведения непосредственно о стаже трудовой деятельности работника. Они размещаются в таблице, состоящей из 14 столбцов:

- первая графа содержит порядковый номер строки;

- в столбцах со 2-го по 5-й указываются личные данные сотрудника – ФИО и СНИЛС;

- столбцы 6 и 7 используются для размещения данных о начале и окончании работы сотрудника (при назначении на пенсию указывается дата выхода на нее);

- в 8-м столбце отмечаются специальные территориальные условия труда (при их наличии), предоставляющие право на досрочный выход на пенсию;

- графа 9 используется для указания особых условий труда, предусматривающих уплату страховых взносов на пенсионное обеспечение по повышенному тарифу и дающих право на увеличение пенсии;

- столбец 10 заполняется при наличии документально подтвержденных особых условий работы. Содержит информацию о коде основания для исчисления трудового стажа;

- в следующей графе размещаются сведения, дополнительные по отношению к данным, указанным в столбцах 6 и 7. Они также обозначаются кодом, формат которого регламентируется Постановлением №507п. Например, код «ДЕТИ» показывает пребывание в отпуске за ребенком в возрасте до полутора лет. Для временных промежутков с обычным режимом работы указывать код в графе 11 не требуется;

- столбцы 12 и 13 содержат сведения об основаниях для досрочного выхода работника на пенсию. Данные проставляются в соответствии с классификатором, который размещен в одном из приложений к Постановлению №507п;

Важно. Наличие территориальных или особых условий труда, а также оснований для досрочного выхода на пенсию указывается только для тех временных периодов, когда сотрудник работал

Например, на время декретного отпуска соответствующие ячейки не заполняются.

14-й столбец заполняется в единственном случае – работник увольняется в последний день календарного года. В подобной ситуации в соответствующей ячейке ставится дата, для рассматриваемого документа – 31.12.2019 г.

При заполнении третьего раздела необходимо руководствоваться следующими дополнительными правилами:

- ФИО сотрудника следует указывать стандартно – в именительном падеже;

- каждому работнику отводится отдельная строка;

- при заключении с ним в течение отчетного года (в данном случае – 2019-го) нескольких договоров разного с юридической точки зрения характера (трудовой, лицензионный, авторский или гражданско-правовой), данные по каждому из них указываются в отдельной строке. Личные сведения о сотруднике – ФИО и СНИЛС – указываются однократно.

Раздел 4

Включает информацию о суммах взносов — начисленных или уплаченных — в рамках обязательного пенсионного страхования. Необходимость в заполнении раздела возникает только в том случае, когда документ составляется в формате «Назначение пенсии», то есть при выходе работника на пенсию. Важный нюанс оформления – отметка «Х», которая показывает, совершал ли работодатель выплаты на пенсионную страховку по дополнительному тарифу.

Раздел 5

Необходимость заполнения раздела определяется аналогично предыдущему. Раздел оформляется при выходе работника на пенсию в рамках государственного или досрочного негосударственного пенсионного обеспечения.

В подвале документа находятся стандартные для подобных отчетов сведения:

- должность ответственного сотрудника (руководителя);

- дата составления отчета;

- подпись руководителя и ее расшифровка;

- место для печати (при наличии таковой).

Штрафные санкции за нарушение правил оформления или сроков сдачи СЗВ-СТАЖ

Вид и величина санкций, предусмотренных за нарушения сроков предоставления или правил оформления СЗВ-СТАЖ, определяются характером проступка. За каждого сотрудника, данные о котором не включены в отчет, работодателю придется заплатить штраф в размере 500 рублей.

Аналогичное наказание – денежный штраф — на сумму 1 тыс. руб. выносится в том случае, если работодатель не выполнил требование об обязательной подаче отчета в электронном формате, установленное для ИП и юрлиц с численностью штата 25 и больше сотрудников. В дополнение к этому на сумму 300-500 рублей наказываются ответственные должностные лица.

Более серьезные штрафы предусмотрены за непредставление сведений персонифицированного учета по запросу сотрудника. В этом случае организация заплатит от 30 тыс. до 50 тыс. рублей, а ИП или должностное лицо компании – от 1 тыс. до 5 тыс. рублей.

При обнаружении неточностей или ошибок в адрес работодателя высылается соответствующий протокол. Налогоплательщику предоставляется 5 дней на то, чтобы устранить выявленные проблемы. В этом случае, как и при самостоятельном обнаружении и исправлении ошибок, штраф для работодателя не предусмотрен.

Порядок предоставления сведений

Отчет сдается ИП и организациями, имеющими в штате работников, устроенных по трудовому или гражданско-правовому договору, с доходов которых уплачиваются страховые взносы.

Предоставлять сведения можно как в бумажном формате, так и в электронном. Однако есть исключение, если численность штата превышает 25 человек, работодатель обязан сдавать отчетность СЗВ-СТАЖ в электронном виде с использованием ЭЦП.

В отношении граждан, признанных безработными в установленном порядке, и при этом застрахованных в системе пенсионного страхования, сведения сдаются органами службы занятости.

Существует три вида предоставляемых по форме сведений:

- исходные — предоставляемые по всей организации впервые за период;

- дополняющие — предоставляемые на ранее не включенных в исходную форму;

- «назначение пенсии» – в отношении пенсионеров, если им для установления госсодержания по старости необходимо учесть период работы, срок представления отчетности за который пока не наступил.

Порядок формирования отчета СЗВ-СТАЖ

За 2019 г. СЗВ-СТАЖ надо подать по форме, регламентированной Постановлением ПФР от 06.12.18 г. № 507п. Кроме того, наряду с СЗВ-СТАЖ следует формировать и форму ОДВ-1 — два этих документа подаются в ПФР одновременно. ОДВ-1 представляет собой опись, в которой содержится информация из СЗВ-СТАЖ, но только в обобщенном виде.

В отчете СЗВ-СТАЖ нужно отобразить сведения о работодателе — название, регномер в ПФР, ИНН, КПП, год отчетности, тип сведений. В табличную часть нужно вносить данные по каждому работнику, в т.ч. его ФИО, номер л/с, периоды трудовой деятельности в течение года, условия для досрочного выхода на пенсию или применения особого порядка расчета стажа.

При заполнении отчета СЗВ-СТАЖ нужно учесть такие моменты:

- ФИО работников указываются в именительном падеже;

- периоды работы должны быть только в пределах отчетного года;

- при формировании СЗВ-СТАЖ на предпенсионера отчет заполняется на предполагаемую дату его выхода на пенсию (она должна быть указана в заявлении работника).

При заполнении отчета СЗВ-СТАЖ в программе 1С: ЗУП количество ошибок будет сведено к минимуму, что повысит шансы сдачи документа с первого раза. Для формирования отчетности нужно совершить несколько шагов:

- зайти в раздел «Отчетность» → «Справки» → «ПФР»;

- создать новый документ СЗВ-СТАЖ;

- поставить отчетный период (по умолчанию указывается текущий год);

- указать дату формирования документа (по умолчанию проставляется текущая дата);

- выбрать тип сведений (исходная, дополняющая или назначение пенсии);

- внести сведения по сотрудникам автоматическим заполнением или ручным подбором;

- сохранить документ;

- вывести СЗВ-СТАЖ и ОДВ-1 на печать или выгрузить файлы для отправки в ПФР в электронном виде.

Образец заполнения СЗВ-СТАЖ

Основные правила заполнения формы:

- Документ может заполняться на бумажном бланке, либо на компьютере.

- Если заполнение производится вручную, то это необходимо делать ручкой темного цвета, отличного от красного и зеленого.

- Если допущена ошибка, то необходимо полностью переписать лист, исправление при помощи средства «Штрих» не допускается.

- Вся информация должна вписываться заглавными печатными буквами.

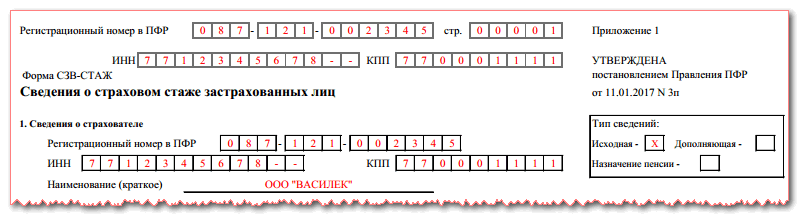

Раздел №1 – Сведения о страхователе

Далее в соответствующие поля вносятся коды «ИНН» и «КПП». В строке для указания ИНН 12 клеток. Если отчет подается на организацию, то две последние клетки необходимо прочеркнуть. Графу с КПП заполняют только организации, предпринимателям необходимо оставить ее пустой.

В графе «Наименование» нужно указать название компании либо ФИО предпринимателя в краткой форме.

В блоке граф «Тип сведений» необходимо выбрать знаком «Х» ситуацию, при которой подается отчет:

- Исходная — отчет сдается в первый раз;

- Дополняющая — отчет сдается с целью внесения изменений в ранее поданный отчет;

- Назначение пенсии — указывается, если подается отчет на работников, выходящих на пенсию, и для них необходимо учесть текущий год при ее расчете.

Раздел №3 – Сведения о периоде работы застрахованных лиц

Этот раздел выглядит как таблица, в которую заносятся построчно сведения о сотрудниках.

В графу «СНИЛС» заносится номер пенсионного счета, присвоенный ПФР.

Графа «Период работы» состоит из двух подграф — дата начала и его завершения. Если по одному работнику нужно показать несколько периодов (к примеру увольнялся, а через некоторое время снова устроился), то новый период заносится в отдельную строку без заполнения граф с ФИО и СНИЛС.

Внимание! При выходе лица на пенсию датой окончания периода является датой этого события. Если отражается работник на договоре ГПХ, то указываются дата начала и окончания договора, с проставлением в графе 11 кодов «ДОГОВОР», либо «НЕОПЛДОГ» и «НЕОПЛАВТ» если оплата не была произведена в периоде отчета.. В графу «Территориальные условия» проставляется код, если работа велась, к примеру, на Крайнем Севере либо в Зоне отчуждения

Для справки все кода приведены в Приложении 1

В графу «Территориальные условия» проставляется код, если работа велась, к примеру, на Крайнем Севере либо в Зоне отчуждения. Для справки все кода приведены в Приложении 1.

В графу «Особые условия» заносится код вида работ, дающий право на оформление пенсии досрочно. Справочно все коды приведены в приложении №2.

Графы со сведениями по особым условиям (9, 12 и 13) не заполняются, если особые условия работы не имеют документального подтверждения.

В графу «Сведения об увольнении застрахованного лица» нужно поставить знак «Х» в том случае, если его увольнение пришлось на 31 декабря года, за который подается отчет.

Внимание! Этот раздел оформляется в том случае, когда в отчете СЗВ-СТАЖ была проставлена пометка о назначении пенсии. В форме на простого работника ее нужно оставить пустой.

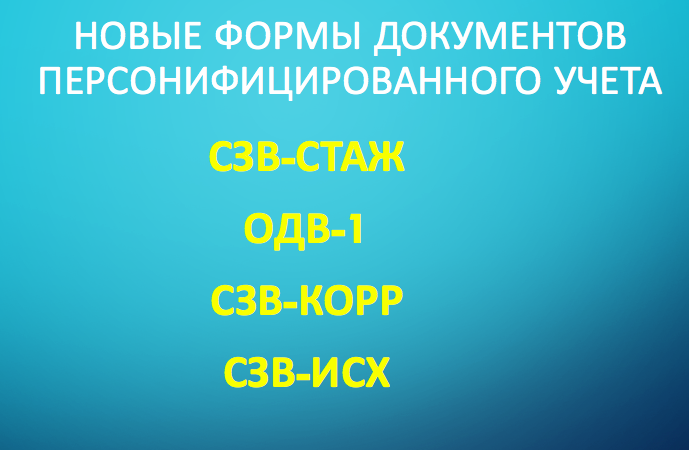

Какие новые формы отчетности утверждены

С формой СВЗ-М организации и ИП «познакомились» еще в 2016 году. Эта форма была утверждена постановлением Правления ПФР от 01.02.2016 № 83п. С применением формы СЗВ-М

организации и ИП обязаны ежемесячно подавать в территориальные отделения ПФР данные о своих сотрудниках:

- фамилию, имя и отчество;

- СНИЛС;

- ИНН.

Ежемесячные отчеты СЗВ-М в 2017 году нужно сдавать в ПФР не позднее 15-го числа месяца, следующего за отчетным. См. «СЗВ-М в 2017 году: новые сроки сдачи исходных, корректирующих и уточненных отчетов».

При этом Постановлением Правления ПФР от 11.01.2017 № 3п утверждены совершенно новые документы персонифицированного учета, с которыми ранее страхователи не сталкивались. Эти нормативным документом утверждены:

- форма «Сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ)»;

- форма «Сведения по страхователю, передаваемые в ПФР для ведения индивидуального (персонифицированного) учета (ОДВ-1)»;

- форма «Данные о корректировке сведений, учтенных на индивидуальном лицевом счете застрахованного лица (СЗВ-КОРР)»;

- форма «Сведения о заработке (вознаграждении), доходе, сумме выплат и иных вознаграждений, начисленных и уплаченных страховых взносах, о периодах трудовой и иной деятельности, засчитываемых в страховой стаж застрахованного лица (СЗВ-ИСХ)».

Также Постановлением Правления ПФР от 11.01.2017 № 3п утверждены Порядок заполнения вышеперечисленных формы документов и формат сведений, необходимый для передачи форм подразделениям ПФР в электронном виде.

Далее поясним, для чего требуются эти формы, кому и когда потребуется их сдавать в подразделения ПФР. В ИФНС эти формы не сдаются. Также вы сможете скачать формы новых бланков и ознакомиться их образцами. Однако подробной инструкции в данной статье не содержится. Позднее мы опубликуем специальную статью, в которой рассмотрим все основные аспекты, связанные с формированием новой персонифицированной отчетности.

С какой даты применяются

Постановлением Правления ПФР от 11.01.2017 № 3п зарегистрировано Минюстом России 21.02.2017 № 45735. Официально опубликован этот документ 22.02.2017 года на официальной интернет-площадке. Документ вступает в силу по истечении 10 календарных дней после даты опубликования. Следовательно, применять новые формы документов индивидуального (персонифицированного) учета нужно с 4 марта 2017 года.