Страховка для национальной визы d

Содержание:

- Что влияет на стоимость страховки для Шенгенской визы

- Экспертный рейтинг

- Какие риски включить в страховку

- ТОП-10 самых дешевых страховок в Шенген (январь 2020)

- Виды страховки

- Где оформить страховку для Шенгенской визы – обзор ТОП-5 компаний по предоставлению услуг

- Известно, что при страховом случае нужно звонить сначала в страховую, то есть если человека экстренно увезли на скорой, то этот счет страховая не возместит?

- Как выбрать подходящий страховой полис для путешествия

- Чем нужно руководствоваться при выборе страховки?

- Международные страховые компании, доступные в России

- 3 проверенных способа оформления страховки для визы

Что влияет на стоимость страховки для Шенгенской визы

- Сроки поездки и вид полиса: разовый или годовой. Чем больше дней вы планируете провести за границей, тем

дороже будет страховка. Поэтому, если вы ездите в Европу часто, выгоднее купить полис на год. - Страховая сумма и валюта. Чем больше сумма, которую в случае форс-мажора выплачивает страховая компания, тем

дороже страховка. Не забывайте, что стоимость привязана к курсу валют, поэтому с изменением курса евро и

доллара цена страхования также меняется. - Страна путешествия. Расценки на медицинскую помощь в странах Европы различаются, поэтому и цена страхования

варьируется в зависимости от того, куда именно вы отправляетесь отдыхать. - Возраст путешественника. Конечно, все индивидуально, но вероятность того, что потребуется экстренная

медицинская помощь, увеличивается вместе с возрастом. - Вид отдыха. Если вы планируете кататься на лыжах, совершить восхождение в горы, прыгнуть с парашютом, нужно

предусмотреть вероятность спортивных травм и компенсации. Поэтому в полисе будет пункт о защите на время

активного отдыха, который не нужен тем, кто планирует ходить по музеям или нежиться на пляжах. - Дополнительные риски. Мы также оформляем страховки на случай утраты багажа, потери важных документов. Вы

можете защитить не только себя, но и свое имущество.

Воспользуйтесь онлайн-калькулятором, чтобы узнать, сколько будет стоить страховка для Шенгенской визы. С его

помощью вы можете не только рассчитать цену полиса, но также подобрать оптимальную программу страхования и

оформить документы. Офис нашей компании находится в Москве, но вам не обязательно обращаться непосредственно в

офис, чтобы купить туристический полис. Оформляйте документы через сайт, а если возникнут вопросы, свяжитесь с

нашими консультантами по телефону: +7 (495) 025-77-77.

| Программы страхования: | 1 | 2 | 3 | 4 |

|---|---|---|---|---|

| Страховая сумма евро/доллары | 35 000 | 50 000 | 100 000 | 1 000 000 |

| Страховые риски | Лимит ответственности (экв. USD/EUR) | |||

| Медицинская транспортировка | 30 000 | 35 000 | 50 000 | 100 000 |

| Посмертная репатриация | 15 000 | 15 000 | 15 000 | 15 000 |

| Экстренная стоматологическая помощь | 200 | 250 | 300 | 450 |

| Медицинские расходы | 35 000 | 50 000 | 100 000 | 1 000 000 |

| Оплата срочных сообщений | 50 | 100 | 100 | 100 |

| Эвакуация детей | 1 000 | 1 000 | 1 000 | 1 000 |

| Проживание и проезд третьего лица | 1 000 | 1 000 | 1 000 | 1 000 |

| Визит третьего лица | 1 000 | 1 000 | 1 000 | 1 500 |

| Досрочное возвращение | 500 | 750 | 750 | — |

| Временное возвращение | 500 | 750 | 750 | 750 |

| Задержка авиарейса | 500 | 500 | 500 | 500 |

| Юридическая помощь | 500 | 1 500 | 1 500 | 1 500 |

| Потеря или похищение документов | 150 | 200 | 250 | 250 |

| Отмена поездки | — | — | — | 3 500 |

| ГО перед третьими лицами | — | — | 50 000 | 50 000 |

| Прерывание поездки | — | — | — | 2 500 |

| Гибель или утрата багажа | — | — | — | 750 |

| Страховая сумма (руб.) | 1 000 000 | 2 000 000 | 2 500 000 |

|---|---|---|---|

| Медицинские расходы | 1 000 000 | 2 000 000 | 2 500 000 |

| Экстренная стоматологическая помощь | 4 500 | 6 000 | 6 000 |

| Медицинская транспортировка | 900 000 | 1 500 000 | 1 500 000 |

| Посмертная репатриация | 450 000 | 450 000 | 450 000 |

| Эвакуация детей | 30 000 | 30 000 | 30 000 |

| Проживание и проезд третьего лица | 30 000 | 30 000 | 30 000 |

| Визит третьего лица | 30 000 | 30 000 | 30 000 |

| Досрочное возвращение | 15 000 | 22 500 | — |

| Временное возвращение | 15 000 | 22 500 | 22 500 |

| Задержка авиарейса | 15 000 | 15 000 | 15 000 |

| Оплата срочных сообщений | 1 500 | 3 000 | 3 000 |

| Юридическая помощь | 15 000 | 45 000 | 45 000 |

| Потеря или похищение документов | 4 500 | 4 500 | 4 500 |

| Отмена поездки (кроме п.10.1.7.5. Правил) | — | — | 45 000 |

| Гибель или утрата багажа | — | — | 22 500 |

| Прерывание поездки | — | — | 45 000 |

| ГО перед третьими лицами | — | — | 1 000 000 |

| Страховая сумма евро/доллары | 100 000 | 1 000 000 |

|---|---|---|

| Медицинские расходы | 100 000 | 1 000 000 |

| Экстренная стоматологическая помощь | 300 | 450 |

| Медицинская транспортировка | 50 000 | 100 000 |

| Посмертная репатриация | 15 000 | 15 000 |

| Эвакуация детей | 1 000 | 1 000 |

| Проживание и проезд третьего лица | 1 000 | 1 000 |

| Визит третьего лица | 1 000 | 1 500 |

| Задержка авиарейса | 500 | 500 |

| Оплата срочных сообщений | 100 | 100 |

| Юридическая помощь | 1 500 | 1 500 |

| Потеря или похищение документов | 250 | 250 |

| Гибель или утрата багажа | 750 | 750 |

| ГО перед третьими лицами | 50 000 | 50 000 |

Экспертный рейтинг

Что бы сравнить цены и условия страховых компаний воспользуйтесь сервисом Cherehapa, он включает в себя все возможные предложения на рынке страхования туристов.

Группа специалистов анализирует изменения страховой ситуации на рынке и составляет свой рейтинг, ориентируясь на множество нюансов, такие как финансовая стабильность, клиентопоток, рост оборота и т.д. Список обновляется ежеквартально, поэтому данные, представленные в нем, можно считать актуальными.

- Альфастрахование

Известный по все России страховщик предоставляет целый перечень услуг, связанных со страхованием туризма – это защита багажа, личного имущества, поездок на всех видах общественного транспорта дальнего следования. Естественно, наибольшей популярностью пользуются полисы, защищающие от значительных медицинских расходов, особенно в случае необходимости проведения операции.

- ВСК

Всероссийская страховая компания, также известная как «Страховой дом ВСК», отличается высоким качеством сопровождения узкого перечня услуг. В организации можно приобрести полис на защиту от различных рисков, связанных со здоровьем туриста и его родных. В некоторых случаях дополнительно в условия договора включают стоматологические и юридические услуги, поддержку в случае утери документов, подтверждающих личность, а также страховку на случай задержки рейса, что особенно актуально при перелетах с пересадками.

- ВТБ

Группа компаний Внешторгбанка, объединившись под одним головным офисом, упрочила свое финансовое положение. Филиал страхования предлагает защиту туристов во время поездки, а условия составления договора может выбрать сам клиент прямо на официальном сайте. Для этого сначала указывается количество путешественников и даты рождения, затем количество поездок и страна назначения (включая услугу «Весь мир»), страховая сумма, даты путешествия и необходимость дополнительного пункта в договоре, охватывающего занятия различными видами спорта.

Клиент вправе выбрать полную или экономичную программу, в зависимости от состава семьи. Кроме этого, есть список дополнительных опций, которые подключаются по желанию застрахующегося лица. Стоимость полиса рассчитывается автоматически, договор оформляется онлайн.

- Ингосстрах

Страховая компания, подтверждающая свою надежность на протяжении 70 лет, по праву считается одной из лучших в России. С Ингосстрахом путешественники могут рассчитывать на финансовую защиту от различных рисков в рамках медицинского полиса, а также на дополнительные виды страхования, такие как: занятие любительскими видами спорта, утеря багажа, юридическая помощь и многое другое. Интересно, что помимо основных видов страхования, Ингосстрах предлагает защитить жилье от рисков на все время путешествия владельцев.

Удобно, что приобрести полис страхования на любую страну, а также на весь мир можно прямо на официальном сайте компании. В калькуляторе выбирается набор услуг по своему рассмотрению, и есть возможность проследить, как меняется стоимость полиса, воспользоваться промо-кодом на скидку.

- Интач

Относительно новое агентство, которое является дочерней организаций известной компании RSA Group, действующей на территории Великобритании. Благодаря знаменитому происхождению, Интач страхование заслужило доверие экспертов и туристов по всей России.

Организация предполагает особый подход к приобретению полиса – его стоимость рассчитывается, исходя из общих параметров, а не каких-то конкретных данных. Так, например, договор заключается на месяц или год. В соглашении могут быть прописаны отдельные страны, территория Шенгена, России, а также весь мир. Особый вид полиса выдается людям, увлекающимся зимними видами спорта.

Множество других страховых компаний класса А и выше, гарантируют высокое качество обслуживания и выплаты согласно договору. Однако эксперты считают организации рейтинга наиболее финансово стабильными и пользующимися спросом у туристов.

Какие риски включить в страховку

В туристической страховке есть множество рисков, которые клиент может самостоятельно включить в полис. Среди наиболее актуальных рисков сейчас являются: отмена поездки и коронавирус.

Риск отмены поездки предусмотрен для финансовой защиты путешественника в том случае, если поездка не состоялась или закончилась досрочно и турист должен вернуться домой. Такая страховка покрывает все затраты на путешествие: вся стоимость тура, авиа или жд билеты, бронирование отеля и т.д.

В данном случае отмена путешествия должна быть по весомым причинам, которые указаны в полисе: болезнь туриста или его близких родственников, тяжелые травмы, нахождение на лечении и т.д. подробно о том, как действует страховка от невыезда, рассказали в данной статье.

Страхование от коронавируса также является важной частью полиса. В наших статьях мы рассказывали о выплатах, которые уже были совершены по полису от коронавируса

Отправляясь в путешествие по России важно понимать, что в одних регионах эпидемиологическая обстановка нормализовалась, а в других ограничения продолжают действовать в связи с высоким порогом заболеваемости.

Стандартный пакет страховки

Разные страховые компании предлагают свой набор рисков, которые можно включить в полис. Стандартная страховка включает:

- Медицинские расходы (сюда включены операции, диагностика, лекарства, лечение в стационаре);

- Экстренную стоматологическую помощь;

- Транспортные расходы (оплата билетов в случае досрочного возвращения, транспортировка пострадавшего до клиники);

- Репатриация в случае смерти.

Таков набор базовых опций в любой страховой компании. Данный эконом-пакет будет самым дешевым. Остальные риски, включаются в полис за дополнительную плату. Таким образом вы можете подобрать страховку под себя. Для этого нужно оценить, какие случаи могут произойти в предстоящей поездке и какие опции будут полезны именно для вас.

ТОП-10 самых дешевых страховок в Шенген (январь 2020)

Расположил страховые компании в порядке возрастания цены, от дешевых к более дорогим.

1. Polis OXYGEN (AXA)

Годовые страховки дешевле в 2 раза, чем на конкретные даты.

35000 евро. AXA Assistace (они же OXYGEN) — один из лучших ассистансов на рынке, но из-за кризиса с ним многие перестали работать. Программа А — базовые опции, программы B и С — побольше опций, но и страховка чуть-чуть дороже. Есть еще Premium, но там уже цена совсем другая.

2. Гайде (Savitar)

35000 евро. Хороший ассистанс Savitar Group. Нормальная страховка из бюджетных. Годовые страховки тоже дешевле в 2 раза.

3. Росгосстрах (разные)

35000 евро. Асистансы GVA, LDM и MedAsist — так себе, но страховая компания более менее. Все полисы действуют купленное кол-во дней в течении аж 415 дней! Дни считаются суммарно за все поездки, кол-во поездок неограниченно. Можно купить на 10/15/30/45/60/90 и более дней. Нет повышающих коэффициентов для возраста от 0 до 65 лет. Продается только через Евротур, эксклюзивное предложение.

4. Капитал Life (GVA)

30000 евро. Так себе асcистанс GVA и так себе страховая компания. Тоже страховка «на выброс», но дороже, чем предыдущая, поэтому нет смысла покупать.

5. Пари (Class Assistance)

30000 евро. Малоизвестная страховая и средненький ассистанс Class Assistance. Более менее, но по сравнению с предыдущим вариантом опять же нет смысла покупать.

6. Intouch (Class Assistance)

30000 евро. Асистанс средненький и страховая тоже. Так себе. Я бы не брал, так как за эти деньги есть лучше варианты. Но некоторые любят именно Intouch.

7. ВСК (MedAssist)

30000 евро. Плохой асистанс — MedAssist. Страховая тоже так себе. Особенно плохие полисы по условиям, которые к турам прикладываются бесплатно, плюс может быть франшиза. Но в целом страховая лучше стала работать в последний год.

8. Ингосстрах (Balt)

30000 евро. Balt Assistance работает средне, но страховая компания хорошая. Не так давно компания переместилась в сегмент бюджетных страховок. Можно брать. Но скорее для тех, кто любит Ингосстрах, так как для Шенгена есть дешевле варианты.

9. Согласие (Savitar)

30000 евро. Асистенс Savitar Group нормальный и страховая компания хорошая. Для Шенгена вполне рабочий вариант, можно брать. Учтите, Согласие продается с разными асистансами, и не везде будет Savitar.

10. Абсолют (разные)

35000 евро. 3 ассистанса на выбор: Balt Assistance, Europ Assistance и Savitar Groupe. Последний хороший асистанс, лучше выбирать его. Хорошая страховка.

Виды страховки

Вообще, застраховать можно что угодно. Мы перечислим только актуальные виды страховок для путешественников.

Вообще, застраховать можно что угодно. Мы перечислим только актуальные виды страховок для путешественников.

Базовая медицинская страховка

Самая бюджетная страховка, необходимая для получения виз, которая обходится в несколько сотен рублей. Стоит недорого, но защищает вас в путешествии и обеспечивает минимальный набор услуг.

В зависимости от того, куда вы едете, можно добавить к этой страховке опции: от помощи при укусе медузы до госпитализации при осложнениях беременности. Если у вас аллергия или хронические заболевания, рекомендуем вписать эти опции в полис. Собираясь в страну, где медицина очень дорогая, возьмите страховку суммой до 50-ти тысяч евро, а не до 30-ти, как в стандартном полисе.

Туристическая страховка для занятий спортом

Расширенный вариант страховки для любителей активного и экстремального отдыха. Он, само собой, дороже базового и зависит от вида активности, которым вы собираетесь заниматься в путешествии — обязательно укажите их при оформлении. Катание на лошадях, велосипеде, квадро- и мотоциклах тоже считаются активным отдыхом.

Страховка от потери багажа

По разным источникам, каждый год при перелётах теряется около 2% багажа. Поэтому страховые компании предлагают застраховать свой чемодан вместе с его содержимым — так при потере вы хотя бы получите компенсацию

Но так же, как и при оформлении любой страховки, здесь важно читать договор: под страховку не попадают деньги, украшения и драгоценные камни, документы, медицинские приборы и много других дорогостоящих предметов. Их застраховывают отдельно.

Страховка от похмелья

Да! Правда, такой пакет услуг пока есть только у одной страховой компании — немецкой ERV. Он гарантирует медицинскую помощь при заболеваниях или травмах, полученных в результате алкогольного, наркотического или токсического опьянения. Это практически уникальная услуга, потому что большинство компаний считают алкогольное опьянение нестраховым случаем.

Страховка от нападения третьих лиц

Пригодится, если вы едете в страну с высоким уровнем преступности, да и просто если боитесь, что вас ограбят — воров, которые наживаются на беспечных туристах, немало даже в благополучных странах.

Страховка от невыезда

Компенсирует расходы на путёвку, если вам пришлось прервать отдых или вовсе отменить его — не дали визу, забыли заплатить налоги или поменялись планы. Особенно актуально для тех, кто планирует отдых за полгода до предполагаемого путешествия и больше. Это одна из самых дорогих страховок, стоимость начинается от 8% от цены тура.

Где оформить страховку для Шенгенской визы – обзор ТОП-5 компаний по предоставлению услуг

Чтобы облегчить читателям работу по выбору страхового партнёра, мы предлагаем обзор пятёрки лучших компаний в деле туристического страхования.

1) Allianz Global Assistance

Интернациональная компания «Альянс» основана ещё в позапрошлом веке в Германии (год основания – 1890). Страхованием путешественников фирма занялась в 50-х годах XX века, постепенно защита интересов туристов стала приоритетным направлением этой организации.

Allianz Global Assistance предлагает надёжные, доступные и эффективные программы на все случаи жизни. Со страховкой от этой компании туристам доступна квалифицированная помощь во всех уголках мира. «Альянс» оказывает самостоятельные страховые услуги и выполняет функции ассистанс компании.

На российском рынке страховщик присутствует с 2008 года. Помимо страхования здоровья и жизни туристов, компания занимается страхованием от несчастных случаев и защитой имущества путешественников. В частности, здесь можно застраховать транспорт на случай поломок на дорогах как в стране страхователя, так и за её пределами.

2) ТинькоффСтрахование

У компании нет многолетней истории (год основания – 2013), но уже есть популярность, репутация и профессионализм. Основана известным предпринимателем Тиньковым и группой компаний «Тинькофф Банк».

Фирма уверенно держит курс на современные цифровые технологии и работает преимущественно через интернет. В сети оформляются туристические страховки на одну поездку и полисы многоразового пользования. Документ делается в 3 шага: расчет стоимости, оплата, получение электронной версии по е-почте.

3) Альфа-Страхование

Один из лидеров российского страхового рынка. Работает с 1992 года, имеет уставной капитал 5 млрд. рублей. Реализует более 100 уникальных, эффективных и доступных страховых продуктов.

Путешественникам доступно несколько различных программ: «Полис для визы» стандартного образца (оформляется за 5 минут прямо на сайте), «Страховка от невыезда» — полис гарантирует возмещение в случае отмены поездки по болезни или другим чрезвычайным обстоятельствам, «Водный транспорт» (для путешественников по воде).

4) Ингосстрах

Старейший страховщик российского рынка. Год основания фирмы – 1947. Компания предлагает доступные и полезные продукты для всех категорий граждан, имеет офисы почти в каждом городе РФ и миллионы клиентов по всей стране.

Для выезжающих за границу Ингосстрах предлагает комплексные программы. Турист сам вправе выбрать риски для составления индивидуального пакета. Доступно медицинское страхование, имущественное, гражданской ответственности, от невыезда.

5) Либерти Страхование

Ещё один международный страховщик с огромным опытом работы и эффективными страховыми продуктами. Входит в группу компаний Liberty Mutual. Головной офис российского подразделения находится в Петербурге. В РФ компания работает с 1993 года.

Обеспечить надёжную страховую защиту и получить полис для Шенгенской визы здесь можно за пару минут. После заполнения анкеты и оплаты клиент получает пакет готовых документов на электронный адрес и SMS с номером полиса.

Известно, что при страховом случае нужно звонить сначала в страховую, то есть если человека экстренно увезли на скорой, то этот счет страховая не возместит?

Николай Лебедев

Марианна Сальникова, Заместитель начальника Управления продаж личного страхования ОАО «СОГАЗ»:

Если во время путешествия все же возникли проблемы со здоровьем, прежде всего, обратитесь в сервисную компанию — контакты указаны в полисе. Это избавит от необходимости оплачивать медицинские услуги, а также снимет проблему языкового барьера.

Если вдруг по какой-то причине заболевший сам оплатил расходы, связанные со страховым случаем, заполните заявление на страховую выплату, приложите к нему документы, перечень которых указан в Правилах страхования (прилагается к полису) и направьте пакет документов в страховую компанию.

Хочу предупредить: бывают случаи, когда при самостоятельном обращении за медицинской помощью лечебное учреждение сразу не требует деньги за услуги. Счета приходят потом на домашний адрес. Советую их оплатить как можно быстрее, чтобы ваше дело не передали в коллекторское агентство или суд, а потом направить документы в страховую компанию.

Александр Шваб, заместитель директора Департамента страхования путешественников СК «Альянс»:

Конечно, есть ситуации «жизни и смерти». Естественно, надо предпринять все доступные меры для скорейшего оказания первой помощи и при первой же возможности уведомить о произошедшем сервисную службу для дальнейшего мониторинга оказания медицинской помощи и ее оплаты. Для упрощения дальнейшего общения с сервисной службой желательно уточнить и записать, кто принял ваш звонок, также зафиксировать дату и время звонка, узнать и записать номер досье (регистрационный номер обращения).

Звонок в сервисную службу по телефонам, указанным в полисе, для организации обслуживания и согласования расходов — это обязательное требование

Без звонка в сервисную службу (неважно, кто будет звонить: сам застрахованный, его родственники, представитель принимающей стороны, соседи по отелю и т. п.) страховая компания не может выполнить одно из основных условий страхового полиса — организацию для застрахованного бесплатной медицинской помощи

Отсутствие звонка может служить причиной отказа в страховом возмещении расходов. Надо четко осознавать, что вы не в своей стране и по полису и паспорту никто обслуживать вас не будет, только за наличные. Поэтому и необходимо обращение в сервисную службу для подтверждения оплаты расходов по полису.

Николай Лебедев

Антон Колегов, Главный андеррайтер управления страхования путешествующих «АльфаСтрахование»:

Для прояснения любых вопросов, связанных со страховкой, туристу необходимо связаться с ассистанской (сервисной) компанией страховщика по указанному в полисе телефону.

Как правило, все российские страховщики действуют через посредников — сервисные (ассистанские) компании, у которых имеются договоры с лечебными учреждениями заграницей. Обязательным условием оказания медицинской помощи является звонок в call-центр сервисной компании. Оператор сервисной компании направит клиента в ближайшую к его месту пребывания больницу, с которой у ассистанса есть договор. При самостоятельном обращении в больницу может последовать отказ в возмещении понесенных расходов.

В случае, когда у застрахованного нет при себе полиса, ему все равно необходимо связаться с сервисной компанией, которая направит его в лечебное учреждение. В этом случае ему придется самостоятельно оплатить расходы с последующим возмещением их в офисе страховой компании. При направлении в то или иное лечебное учреждение, основное, чем руководствуется сервисная компания — состояние клиента.

От редакции считаем нужным отметить некоторые вещи, которые не отражены в ответах экспертов. Например то, что солнечные ожоги в большинстве компаний не считаются страховым случаем, даже если требуется экстренная госпитализация. Кроме того, есть такой вид страховки (в дополнение в страховке от невыезда, от утери багажа и расширенной экстремальной), как ответственность перед третьими лицами во время пребывания за рубежом. Такая страховка, при условии нахождения в трезвом виде, компенсирует туристу штрафы в случае конфликтов с местным населением (а не секрет, что местная полиция защищает прежде всего своих и штраф накладывается на туриста).

В общем, Туристер.ру рекомендует крайне внимательно читать условия договора страхования — все, что написано любым шрифтом, и не стесняйтесь задавать уточняющие вопросы страховому агенту

И самое главное — принимайте меры предосторожности, думайте головой и много не пейте. И пусть ваша страховка так и пролежит в чемодане!

Как выбрать подходящий страховой полис для путешествия

Даже если есть основания экономить, не спешите приобретать самый дешевый медицинский полис путешественника.

Внимательно изучите условия: в каких случаях лечение оплачивает страховая компания. Самый доступный полис,

рассчитанный на сумму покрытия до 30 тысяч евро, обеспечивает оплату только экстренных случаев. Если вы,

например, сломаете ногу, катаясь на лыжах, или придется вызывать вертолет, чтобы вас эвакуировать, финансовые

расходы лягут на вас самих.

Поэтому любителям активного отдыха, тем, кто планирует отправиться на горнолыжный курорт, погружаться с

аквалангом, подниматься в горы или прыгать с парашютом, стоит выбрать медицинский полис до 90 тысяч евро. В

экстренной ситуации он покроет расходы на ваше лечение и транспорт домой в том случае, когда вы не сможете

воспользоваться собственными авиабилетами.

Если путешествие может быть небезопасным по независимым от вас причинам, покупайте полис со страховкой от

несчастного случая. Мы рекомендуем его не только альпинистам и поклонникам экстремальных видов спорта, но и тем,

кто планирует проехать большое расстояние на авто, подняться в горы или, наоборот, преодолеть большую дистанцию

по воде. Помощь в форс-мажорных обстоятельствах в странах Шенгена может стоить очень дорого. Конечно, если вы

застрянете в ущелье, вас спасут. Но потом придется оплачивать баснословный счет.

Чем нужно руководствоваться при выборе страховки?

Николай Лебедев

Михаил Ефимов, Директор по страхованию компании «INTOUCH»:

Руководствоваться при выборе необходимо пониманием покрываемых рисков. Сегодняшние страховые программы компенсируют потери не только в случае медицинских расходов, но и при утере багажа, задержке регулярного рейса и прочее. Так, можно включить опцию страхования отмены поездки.

Антон Колегов, Главный андеррайтер управления страхования путешествующих «АльфаСтрахование»:

Прежде всего, нужно обратить внимание на страховую сумму, наличие лимитов/франшизы, внимательно изучить список исключений из страхового покрытия. В пакет туроператора обычно входит минимальный полис со страховой суммой в 15 тысяч евро

Для более приемлемой защиты размер страховой суммы должен быть не менее 30 тысяч евро. Однако при оказании серьезной медицинской помощи и этой суммы может не хватить, рекомендуем приобретать страховые продукты с увеличенным лимитом. Стоимость полиса при этом является относительно невысокой — за стандартную программу с покрытием в 30 тысяч евро путешествующий заплатит порядка 300 рублей. Увеличение размера страховой суммы не повлечет пропорционального увеличения стоимости полиса, он будет стоить не намного дороже.

Александр Шваб, заместитель директора Департамента страхования путешественников СК «Альянс»:

Все зависит от того, чем вы собираетесь заниматься в своем отпуске. Если вы планируете спокойный пляжный отдых или экскурсионный тур, вам будет достаточно стандартного полиса. Но если на отпуск планируете активный или даже экстремальный отдых, связанный с повышенной опасностью, то следует понимать — стандартный полис не покроет повышенные риски. В такую поездку надо купить полис, в котором однозначно прописано, что покрытие расширено на случай причинения вреда здоровью в результате занятий спортом, опасной работы, экстремальных увлечений.

Алина Архипова, начальник отдела развития продаж личного страхования Екатеринбургского филиала ОАО «СОГАЗ»:

В первую очередь, ориентироваться следует на страховую сумму полиса и программу страхования, которая по нему гарантирована

Особое внимание рекомендую обратить на перечень исключений из программы

А чтобы не оказаться в неприятной ситуации, советую не гнаться за дешевым предложением, выбирать страховую компанию с устойчивыми финансовыми показателями и опытом страхования в этом сегменте рынка, готовую в любой момент выполнить свои обязательства.

Международные страховые компании, доступные в России

Давайте рассмотрим варианты страхования жизни за рубежом, которые доступны россиянам. К сожалению – таких вариантов на момент написания этой статьи крайне мало.

И тому есть причины. Страна под санкциями, и очень многие зарубежные страховщики не желают иметь дела с Россией, опасаясь за свою репутацию, и свой имидж.

Кроме того, иностранным страховым компаниям с операционной точки зрения сложно вести бизнес в России. Ведь перед выпуском контракта каждый клиент должен пройти мед.обследование, чтобы страховщик мог оценить риски, связанные со страхованием жизни этого человека.

Наконец, покупательная способность населения очень низкая, что делает невозможным сбор серьёзных страховых премий на российском рынке, и поэтому для многих зарубежных компаний рынок России и стран СНГ сейчас не интересен.

Всё это приводит к очень скудному предложению зарубежного страхования жизни в нашей стране. И сейчас россиянам доступны всего три предложения от иностранных компаний.

4.1 Американская National Western Life (NWL)

Это удобный и гибкий контракт, который, к сожалению – стал недоступен для большинства россиян с января 2017 года. С этого момента компания National Western Life перестала принимать новых клиентов из России. Продолжая при этом в полной мере обслуживать тех россиян, которые к этому моменту уже успели открыть полис.

Однако NWL готова принимать на страхование жителей ряда других стран. И поэтому, если у вас наряду с российским есть второе гражданство – мы можем обсуждать полис National Western Life.

4.2 Универсальное страхование жизни компании Manulife

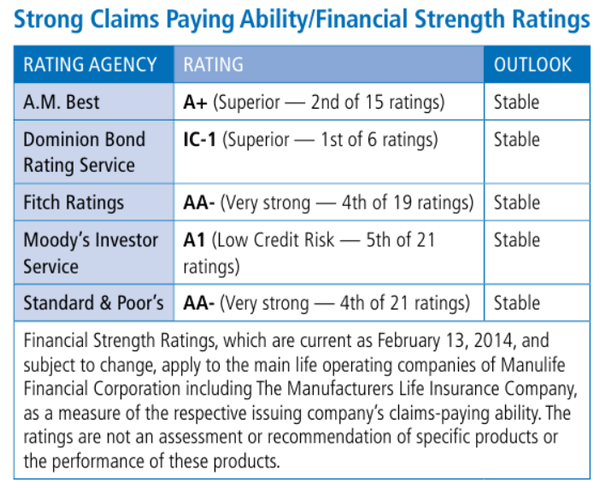

Manulife Insurance– канадская компания, которая ведёт свою историю с 1887 года, и имеет очень высокие рейтинги финансовой устойчивости:

Manulife — международная страховая компания, доступная в России

Manulife — международная страховая компания, доступная в России

Компания Manulife готова открывать россиянам полисы универсального страхования жизни. Но при этом есть ряд условий, которые компания выдвигает к потенциальным клиентам из России.

Страхование жизни на сумму от 1.000.000 долларов

Manulife готова видеть в числе своих клиентов россиян только в том случае, если человек готов открывать полис на сумму от одного миллиона долларов. Полисы с меньшим страховым покрытием для россиян этой компанией не выпускаются.

Прохождение медобследования в Европе

Будущий клиент обязательно должен выехать за рубеж, чтобы пройти медобследование в одной из европейских клиник по согласованию со страховой компанией.

Оплата взносов со счёта клиента в зарубежном банке

Manulife готова открывать полис россиянам только при условии, что страховые взносы по полису будут перечисляться в страховую компанию с банковского счета клиента в зарубежном банке. Тем самым страховщик желает быть уверенным в легальности средств своего клиента.

И если выполнены все три условия — вы можете стать клиентом Manulife. Подробнее о том, какие контракты компания предлагает в России, и кто может открыть контракт — пожалуйста, прочтите в моем обзоре Manulife Financial.

4.3 Срочное и пожизненное страхование жизни в зарубежной компании Unilife

На сегодняшний день страхование жизни компании Unilife – пожалуй единственный реально доступный большинству россиян вариант страхования жизни в зарубежной компании:

Unilife предлагает россиянам рисковое страхование жизни за рубежом

Unilife предлагает россиянам рисковое страхование жизни за рубежом

Unilife предлагает жителям СНГ страхование на срок и пожизненное страхование. Она готова принимать на страхование клиентов с бюджетом от 1.000 USD в год. Иными словами, ежегодный взнос по полису страхования жизни Unilife должен быть не менее, чем 1.000 USD в год.

Unilife также предлагает россиянам привлекательные тарифы на страхование жизни. Например, контракт пожизненного страхование жизни для мужчины 28 лет на 600.000 долл. может предусматривать ежегодный взнос в размере всего 1.032,12 USD в год. Детально контракт описан здесь.

А поскольку это пожизненное страхование, то открывая его – человек мгновенно увеличивает благосостояние своей семьи на 600.000 USD. И когда-то в будущем эта сумма обязательно поступит в семью.

3 проверенных способа оформления страховки для визы

Есть несколько вариантов покупки страховки для визы. Рассмотрим плюсы и минусы каждого из них.

Способ 1. В туристическом агентстве вместе с покупкой путевки за границу

Это наиболее доступный и простой способ. Стандартный страховой полис обычно уже входит в турпутёвку. Вы имеете право купить его или настоять на самостоятельном оформлении документа в страховой фирме.

Бывалые туристы считают, что «встроенный» полис недостаточно эффективен. Действительно, возможности такой защиты ограничены, а размер страховой суммы – минимален. Не всегда стандартного покрытия бывает достаточно для оплаты всех расходов, особенно в случае серьёзных травм и заболеваний.

Способ 2. В офисе страховой компании

Оформляя документ самостоятельно в офисе, вы имеете больше пространства для маневров. Какие-то риски, неактуальные лично для вас, можно исключить, а другие, наоборот, добавить.

Лучше всего купить страховку в компании, с которой вы уже имеете дело. Например, если в какой-либо фирме вы уже делали полис обязательного медицинского страхования, там же можно оформить и туристическую страховку. Постоянным клиентам агенты делают скидки.

Способ 3. Через Интернет

Ещё один вариант самостоятельной покупки полиса. Если вы не желаете тратить время на посещение офиса, стоит воспользоваться услугой онлайн-страхования. Большинство современных страховых фирм предоставляет такую возможность всем желающим.

Хотите сэкономить ещё больше средств и времени – пользуйтесь профессиональными сервисами. Например, на сайте СтраховаяБиржа.рф можно не только изучить и сравнить предложения самых популярных страховых фирм России, но и оформить полис, выбрав для себя самый выгодный тариф.

Услуги сервиса доступны каждому. В несколько кликов можно рассчитать стоимость страховки сразу в нескольких компаниях и приобрести документ в онлайн режиме. Пользователям доступно не только туристическое страхование, но и другие услуги – автострахование, страхование имущества и жизни.

Алгоритм действий максимально прост:

- выбираете вид страхования;

- заполняете анкету;

- калькулятор рассчитывает цену в разных страховых организациях;

- вы выбираете самый выгодный вариант;

- оформляете страховку и оплачиваете услуги.

С сервисом Страховая Биржа сотрудничают только проверенные и надёжные участники страхового рынка – Альфа Страхование, Тинькофф, Согаз, Росгосстрах, ВТБ-страхование. При оформлении через сайт клиент получает значительные скидки – 10-25%.

Нужна надёжная страховка для визы, смело заходим на сайт СтраховаяБиржа.рф и оформляем документ.