Что такое страховой риск и страховой случай?

Содержание:

- В каком случае могут отказать?

- Где застраховать финансовые риски на выгодных условиях — обзор ТОП-5 компаний

- Что же такое риск?

- Страхование коммерческого риска от А до Я

- Классификация и виды рисков

- Страхование рисков как отрасль деятельности

- Понятие и классификация страхового риска

- Средние и небольшие универсальные страховщики федерального уровня

- Как сэкономить на страховании финансовых рисков: полезные советы

В каком случае могут отказать?

Не удовлетворят заявление, если объект страхования связан с форс-мажорными ситуациями, показатель оценки которого оценить крайне сложно.

Помимо этого страховщики стараются рассмотреть поле деятельности – это единичное предприятие либо просто для частой нужды. Также разграничивают прямые и фундаментальные риски. Первыми являются денежные убытки, а вторые – в случаях ущерба для здоровья, смертельного исхода или тяжелой болезни.

Сотрудник компании не может досконально рассчитать большие риски, а также предположить возможный ущерб и сумму возмещения. То же самое касается и массовых рисков. Здесь компенсация будет исчисляться в огромных суммах, которые не в состоянии предоставить страховая компания. Зачастую, такие проблемы могут привести к перестрахованию.

Покрытие ущерба предприятий осуществляется, если причиной стали аномальные природные условия либо техногенная авария.

При возникновении имущественного ущерба на заводе, обычно это приводит к многочисленному нарушению и остановке производственной деятельности, а также задержке получения прибыли.

Экономические ущербы могут появиться и за границами предприятия. Одними из основных является отказ поставщиков в сотрудничестве. Это может привести к непоправимым последствиям, в тяжелых случаях и до полного банкротства.

Тот завод, который активно пробует развиваться, создает большое количество продукции и отдает на импорт, должно отвечать за качество его изготовления, а также правильно пользовании и работе сотрудников. Одним из главных качеств любого товара является его надежность.

Продукция, которая содержит брак или дефект должна приводить к ответственности производителя, а также соответствующим наказанием. Потребитель имеет права требовать возмещения, как материальный, так и имущественный за покупку некачественного продукта. Помимо этого, производитель обязан отвечать за возмещение и полное покрытие всех условий пострадавшего покупателя.

Где застраховать финансовые риски на выгодных условиях — обзор ТОП-5 компаний

Не все СК активно развивают такое направление, как страхование финансовых рисков физических и юридических лиц. Статистика этих рисков носит приблизительный характер, а сам объект трудно поддается точному просчету и требует анализа большого количества факторов.

Поэтому тарифы зачастую завышены и усиливают финансовую нагрузку страхователя. Среди надежных и выгодных предложений стоит выделить страховые пакеты следующих компаний.

1) Ингосстрах

Компания успешно функционирует на внутреннем и международном страховых рынках с 1947 года и предлагает обширный спектр программ, затрагивающих сферу финансовых рисков. ОСАО обладает высокой финансовой устойчивостью, имеет в капитале значительную долю собственных средств и является одним из лидеров отечественного страхового рынка.

Высочайший рейтинг АА++, присвоенный самым авторитетным рейтинговым агентством «Эксперт», подтверждает, что страховщик способен в полной мере обеспечить ответственность перед клиентами.

2) Гута-страхование

Эта страховая компания имеет 65 точек присутствия в различных регионах и не единожды побеждала в различных номинациях конкурса на лучшего страховщика «Золотая Саламандра». Страховщик имеет рейтинг А+, присвоенный РА «Эксперт», подтверждающий его устойчивую платежеспособность.

Год основания организации — 1994. Входит в двадцатку российских страховщиков по размерам уставного капитала и общей сумме страховых премий. Приоритетное направление деятельности — защита финансовых и имущественных интересов юридических лиц.

3) Согласие

Компания является опытным участником страхового рынка и имеет уровень надежности А++, присвоенный RAEX, обозначающий безупречное выполнение ответственности и обязательств.

Страховщих предлагает корпоративным клиентам страхование от неплатежеспособности контрагентов, мошенничества с зарплатными картами, утраты прав собственности на недвижимость, используемую для получения дохода. Также СК работает с относительно новыми на российском рынке кибер рисками.

4) Ренессанс

Крупнейший страховщик РФ. Относится к категории системообразующих компаний российского страхового рынка. Компания имеет рейтинг RAEX на уровне А++, а уставной капитал составляет более 2 млрд. рублей. Это позволяет страховщику оперативно и в полном объеме исполнять свои обязательства.

В число клиентов входит более миллиона физических лиц и крупные российские и западные компании. Главное направление страхования финансовых рисков организации — страхование активов. Также клиент может получить защиту от финансовых потерь при простое коммерческой или производственной деятельности.

5) Транснефть

Компания ведет успешную страховую деятельность на российском и международном рынках, в полном объеме выполняя взятые на себя обязательства и ежегодно формируя высокие показатели финансовой эффективности и стабильности.

Обладает наивысшим для российских СК рейтингом надежности «В++» международного аналитического агентства Standard & Poors. В состав актуальной комплексной программы страхования коммерческих рисков юридических лиц входит страхование основных и оборотных активов, страхование убытков от простоев и страхование различных видов ответственности.

Что же такое риск?

В повседневной жизни приходится совершать действия, связанные с непредвиденными ситуациями, которые происходят неожиданно и спонтанно. Так, по дороге домой можно сломать ногу. На заводе может произойти поломка оборудования. В результате произойдет остановка производственного процесса, которая в будущем отразится на получении ожидаемой прибыли.

Риск – это процесс, который может случиться, а может и не произойти. В понимании людей такое событие всегда ассоциируется с негативным результатом. Это относится и к имуществу, и к состоянию здоровья, и к получению финансового результата. Он несет с собой возможное получение убытка.

Исходя из толкований в словарях, понятие «риск» можно объяснить двояко. С одной стороны, он подразумевает ожидаемую опасность и неудачу. С другой – «кто не рискует, тот не пьет шампанское». Человек, который совершает такие неожиданные и нетривиальные действия, предполагает удачное разрешение задуманного мероприятия. Таким образом, риск связан с возможной неудачей или положительным результатом в жизни или бизнесе.

Страхование коммерческого риска от А до Я

Когда мы поняли, что есть опасные и менее опасные риски, самое время вспомнить про страхование. Оно часто применяется для серьезных угроз дальнейшему процветанию бизнеса и является отличной защитой при возникновении форс-мажоров. Современная отрасль страхования на всей территории РФ насчитывает более 3 тыс. страховых организаций, каждая из которых предлагает свои условия оформления полиса.

Прежде чем обращаться за услугами страхования, топ-менеджмент организации должен отчетливо понимать, какие риски угрожают бизнесу

Также важно провести качественный анализ деятельности организации. Уставной капитал, оборачиваемость средств, наличие лицензии – все это признаки надежного страховщика

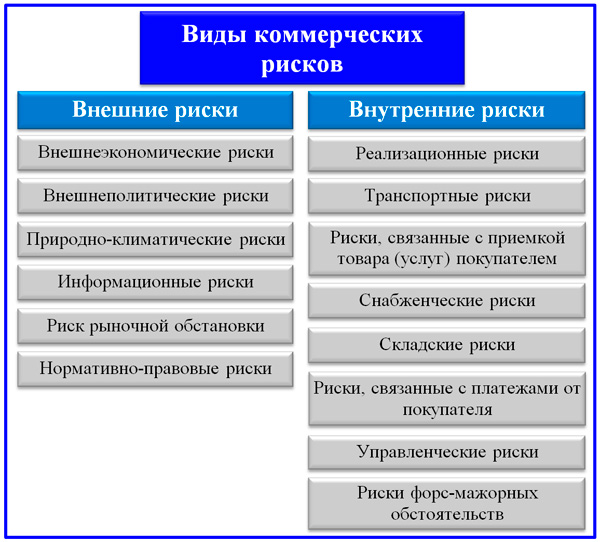

Взаимоотношения между предприятием, торговой компаний, организацией в сфере услуг и страховой компанией регулируются договором, согласно которому как страхователь, так и страховщик обязуются выполнять некоторые обязательства. Различают внешние и внутреннее страхование:

- Внутреннее используется в пределах предприятия. Для этого компании не прибегают к помощи страховых организаций. Достаточно четко прописанного регламента, описания рисков и умеренных размеров денежно-валютного фонда. Источник финансовой подушки служит либо прибыль, либо привлеченные средства. Часто подобный вид «самозащиты» оказывается выгоднее и эффективнее, чем услуги страховых организаций.

- Внешнее страхование основывается на взаимодействии с третьим лицом – страховой компанией. В случае заключения договора, каждая из сторон обязуется выполнять задокументированные обязательства. В законодательстве Российской Федерации четко указано, какие случаи подпадают под возможность страхования:

- Банкротство страхователя. Клиент вправе застраховать вероятность того, что его компания или предприятие понесет убытки, которые невозможно будет покрыть с прибыли.

- Непредвиденные расходы. Это может быть внеплановый ремонт, модернизация производства, так и выплата неустоек или штрафов.

- Снижение товарооборота и, как следствие, падение выручки организации. В результате влияния внутренних или внешних факторов, действий конкурентов или изменения политико-экономической ситуации в стране, компания может начать реализовать заметно меньшее количество продукции или услуг. Есть возможность застраховать компанию от такого риска.

- Судебные тяжбы, издержки, компенсационные выплаты в связи с рекламациями от клиентов – все это относится к категории судебных расходов. В случае если вы внесете подобные условия в договор страхования, то расходы лягут на плечи страховщика.

- Иные ситуации, коих огромное множество.

Вопрос заключение договора – наиболее ответственный и важный процесс при оформлении полиса. На этом этапе проговаривается и определяется дальнейшая судьба организации. В зависимости от того, все ли риски будут учтены и какое их количество будет в конечном счете, зависит сумма обязательного взноса. Стоит отметить, что если вы расчитываете на вменяемую денежную компенсацию, то придется раскошелиться на регулярный платеж в страховую. Срок действия договора подбирается индивидуально. Нормальная практика показывает, что оптимальный вариант – более одного года.

Классификация и виды рисков

Существует множество различных классификаций рисков, основанных на характеристиках тех или иных рисков.

По роду опасности:

- техногенные риски. По причинам возникновения эти риски связаны с деятельностью человека (огневые риски, аварии, кражи, загрязнение окружающей среды т. д.);

- природные риски. Возникновение рисков не зависит от человеческой деятельности и не подлежит контролю. В основном это риски стихийных бедствий: землетрясения, ураганы, удар молнии, извержения вулкана и т. д.

По характеру деятельности:

- финансовые и коммерческие риски (например, инфляционные риски, валютные риски, инвестиционные риски, риски упущенной выгоды, неисполнение договорных обязательств, кредитные риски и т. д.);

- политические риски (различные изменения условий деятельности субъекта по причинам, определяемым деятельностью органов государственного управления, противоправными действиями с точки зрения норм международного права);

- профессиональные риски (риски, возникающие при выполнении субъектами своих профессиональных обязанностей);

- транспортные риски (риски, возникающие при транспортировке грузов и перевозке пассажиров морским, воздушным и наземным транспортом);

- экологические риски (риски, связанные с загрязнением окружающей среды) и т. д.

По объектам, на которые направлен риск:

- риски нанесения ущерба жизни и здоровью граждан (заболевание, потеря трудоспособности, смерть, несчастный случай и т. д.);

- имущественные риски (пожар, кража, повреждение имущества и т. д.);

- риски наступления гражданской ответственности (ответственность, возникающая при причинении вреда жизни, здоровью или имуществу третьих лиц).

Страхование рисков как отрасль деятельности

В современном мире существует и развивается целая отрасль оказания услуг бизнесу, именуемая страховой деятельностью. Ее развитие происходит под пристальным контролем государства, поэтому деятельность эта лицензируема, а «входной билет» на рынок страховых услуг весьма дорог. Далеко не все деловые риски могут быть застрахованы, но к самым большим угрозам можно подготовиться и снизить или предотвратить потери для бизнеса благодаря механизмам страхования. В широком понимании эта процедура является синонимом предохранения от возникновения нежелательных и опасных событий. В методологии управления рисками страхование относится к способам минимизации по методу передачи рисков.

Под страхованием мы будем понимать договорной акт, соглашение между страховщиком и страхователем о возмещении последнему за определенное вознаграждение убытков или части их, возникших в связи с наступлением страхового случая, предусмотренного договором. Вознаграждение именуется специальным термином – «страховая премия». Событие заключения соглашения не завершает процесс страхования риска, действие договора длится в течение всего страхового периода. Для целей настоящей статьи мы рассматриваем обе стороны соглашения: страховщика и страхователя.

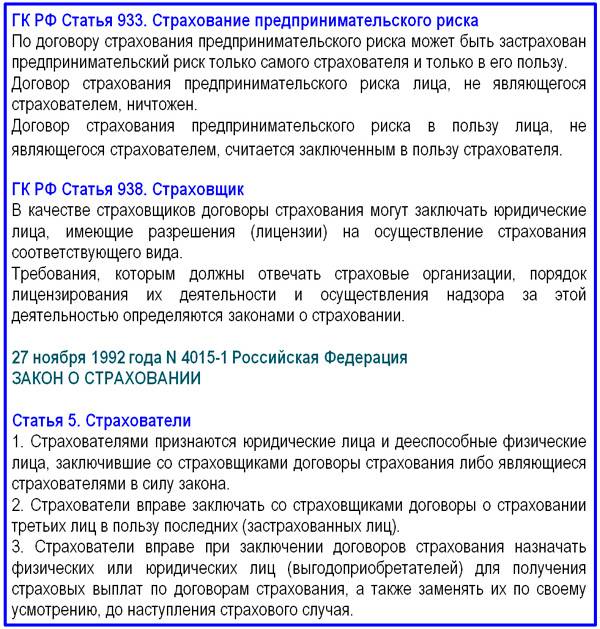

Выписки из Главы 48 ГК РФ и Закона о страховании (№ 4015-1 от 27.11.1992 г.)

Выписки из Главы 48 ГК РФ и Закона о страховании (№ 4015-1 от 27.11.1992 г.)

Предприниматель в сделке страхования, заботясь о минимизации своих рисков, всегда стоит на стороне страхователя. За более чем двадцатилетнюю практику я так и не научился мгновенно идентифицировать стороны договора по наименованию участника соглашения и часто путаюсь в понятиях «страхователь», «страховщик». Поэтому я привел определения этих понятий, данные законодателем. В 1992 году вышла первая редакция Закона о страховании, а во Второй части ГК РФ данному вопросу посвящена 48 Глава, выписка из них размещена выше.

Понятие страхового риска отличается от процедуры страхования, хотя приходится сталкиваться с ситуацией, когда их путают. Нам нужно четко понимать, что страховой риск – это понятие значительно в большей степени оперируемое страховщиком (страховой компанией), чем страхователем (предпринимателем, компанией, стремящейся снизить свои риски). Поэтому вопрос стороны в соглашении о страховании в данном контексте весьма важен. Помимо этого, виды рисков с позиции страховщика соответствуют определенным видам делового риска со стороны страхователя.

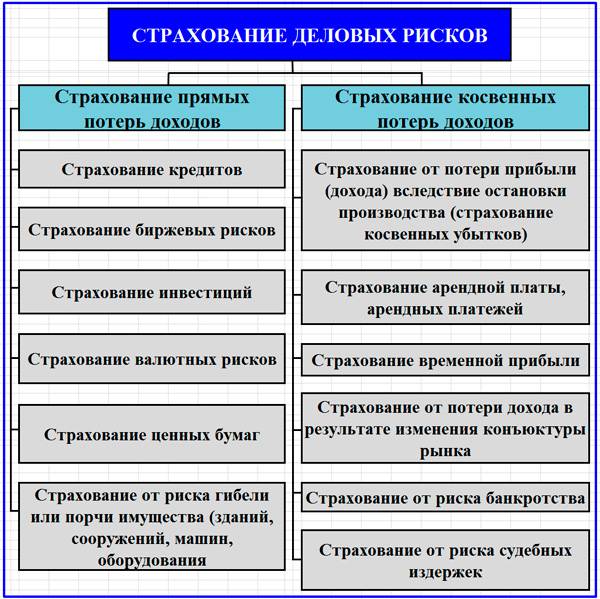

Страховое событие и страховая премия являются существенными условиями соответствующего договора. Страхование, как правило, носит комплексный характер и включает личное, имущественное страхование и страхование ответственности. Два последних вида широко распространены в системах передачи экономических рисков. Классификация видов страхования имеет значение для деления страхового риска на виды, поскольку косвенно определяет структуру признаков данного типа рисков. Данная классификация приведена на схеме ниже.

Классификация видов страхования деловых рисков

Классификация видов страхования деловых рисков

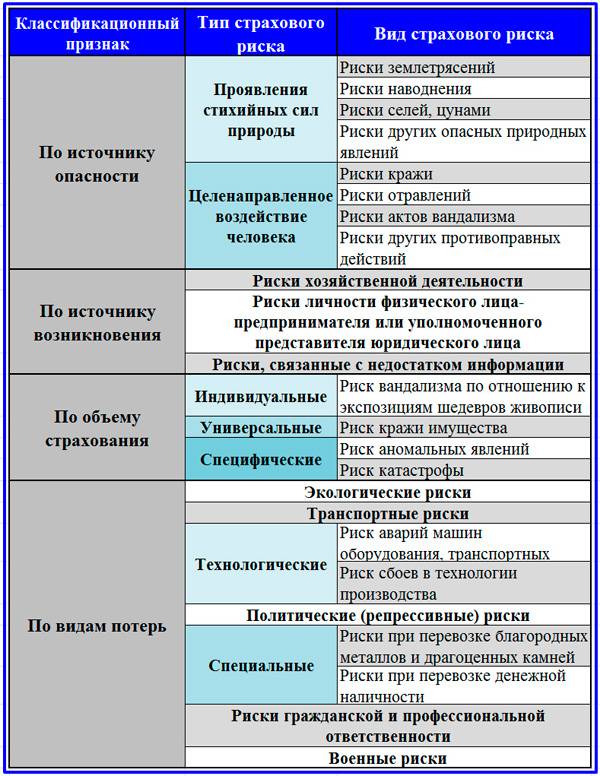

Понятие и классификация страхового риска

Страховой риск – понятие страхового бизнеса, регулируемого законодательством. Попробуем разобраться с этим понятием с позиции правил делового оборота и профессиональной страховой терминологии, без которой в настоящем вопросе не обойтись. Во-первых, под страховым риском рассматривается вероятность наступления страхового события. Страховое событие – это событие, специально оговоренное в договоре страхования, по поводу него и заключается соглашение сторон. Во-вторых, под данным риском также понимается непосредственный объект страхования. В-третьих, под страховым риском можно понимать размер страховой оценки, иными словами, стоимостное ее значение.

Законодатель выражает позицию, по которой страховым риском следует считать вероятное событие или совокупность событий, по поводу которых реализуется процедура страхования. Таким образом, изучаемый нами риск – это само событие и вероятность его возникновения в привязке к возникновению гражданско-правовых отношений, оформляемых договором страхования. Помимо этого, настоящий вид риска оценивается как опасность, грозящая застрахованному объекту, объект оценки и правовых отношений и величина ответственности страховой организации.

Страховые риски соответствуют определенным критериям, оценка которых позволяет идентифицировать рисковые явления. Рассмотрим основные признаки данных рисков.

- Случайная природа риска. Эта характеристика основана на условии, что объект страхования заранее не позволяет определить или предположить местоположение, момент возможного неблагоприятного события и размер вероятного ущерба.

- Обоснованность вероятности случайного проявления события. Суть страхования основана на однородности статистических данных по сопоставимым событиям. Оценка возникновения рисковых ситуаций позволяет выполнить расчет и адекватно устанавливать страховую премию.

- Невозможность установления связи страхового случая с волеизъявлением любого заинтересованного лица. Данная характеристика исключает факт умысла страхователя или иного лица.

- Страховое событие не может иметь масштабов катастрофы.

- Ущерб и другие вредоносные последствия рискового события подлежат объективной оценке. Настоящая характеристика свидетельствует о существенности ущерба для страхователя.

- Риск гипотетически возможен.

Основные признаки, на основе которых возможно выделить группы и виды страховых рисков в деловой среде, связаны с источниками опасности и возникновения, с объемом страхования и видами потерь. Классификация видов страховых рисков размещена ниже, некоторые задействованные в ней признаки и виды могут и далее разделяться на подвиды. Так, в частности, катастрофические риски подразделяются на эндемические риски (местные риски, связанные с метеорологическими факторами) и риски, связанные с качеством земли (вызванные эрозией почвы, например).

Классификация видов страховых рисков

Классификация видов страховых рисков

Средние и небольшие универсальные страховщики федерального уровня

Исчезающие виды: в составе этой наиболее неоднородной группы выделяются три типа страховщиков:

- компании, в деятельности которых по-прежнему существенную долю занимают налогооптимизирующие операции (основной риск – отзыв лицензии);

- компании, стремящиеся активно нарастить розничный портфель за счет демпинга, высокой комиссии и значительных расходов на рекламу и продать свой бизнес (основной риск – высокая убыточность);

- страховщики, занимающие узкие рыночные ниши и находящиеся в состоянии стагнации (основной риск – потеря рыночных позиций и полный уход с рынка).

Риски, характерные для всех трех типов средних и небольших страховщиков, приведут к тому, что класс средних страховщиков федерального уровня в долгосрочной перспективе прекратит свое существование: неудачники превратятся в страховых «маргиналов» и постепенно уйдут с рынка, «середняки» продадут свой бизнес и будут поглощены крупными страховыми группами, и лишь несколько наиболее успешных компаний смогут привлечь стратегического инвестора и перейти в категорию крупных универсальных страховщиков.

Как сэкономить на страховании финансовых рисков: полезные советы

Страхование коммерческих рисков — довольно крупная статья расходов для любого предприятия. Существует несколько способов сэкономить на этом виде страхования.

Совет 1. Сократите финансовые риски

Этот прием позволяет значительно снизить стоимость договора страхования.

Среди популярных приемов снижения коммерческих рисков выделяют:

- уклонение от риска;

- принятие, передачу и объединение рисков;

- диверсификацию (разделение) рисков;

- хеджирование.

Уклонение позволяет избежать потенциальных убытков, но снижает возможности получения прибыли.

Принцип принятия на себя заключается в изыскании собственных ресурсов для покрытия потерь, объединения — в поиске партнеров. При передаче риска используются договоры факторинга или поручительства. Эти способы разрабатываются финансовой службой компании и относятся к внутренней деятельности.

Совет 2. Пользуйтесь услугами компании-страховщика, с которой сотрудничали ранее

Вторичное обращение или продление услуг в СК практически всегда позволяет снизить страховую премию.

Создание достаточного пула корпоративных клиентов — одна из основных целей СК, поэтому для постоянных клиентов разрабатываются специальные программы, подразумевающие значительные скидки на тарифы и обслуживание.

Совет 3. Сохраняйте положительную страховую историю

Своевременная оплата страховых услуг приводит к более лояльному отношению со стороны страховщика и корректному и справедливому назначению тарифов.

Совет 4. Участвуйте в акционных предложениях

С целью завоевания прочных позиций на рынке и привлечения клиентов СК проводят различные маркетинговые акции. К примеру: «Преданный клиент», подразумевающая ежегодное снижение стоимости платежей на определенный процент, «50/50», когда клиент оплачивает только половину страховой премии, а оставшаяся часть подлежит уплате после наступления страхового случая.

Смотрите ролик по теме финансового страхования.