Налоговое уведомление физических лиц — 2019

Содержание:

- Налоговая ставка

- Как посчитать и заплатить?

- Уплата автоналога при реорганизации

- Кто должен платить транспортный налог?

- Что нужно знать

- Налоговая декларация по транспортному налогу для юридических лиц

- Особенности оплаты транспортного налога юридическими лицами

- Срок давности по оплате транспортного налога

- Каким будет транспортный налог в 2020-ом

- Срок Уплаты Транспортного Налога В 2020 Году Для Физических Лиц

Налоговая ставка

Статья 361 НК РФ устанавливает базовые ставки по транспортному налогу, например, для авто мощностью до 100 л. с. — 2,5, а до 200 л. с. включительно — 5, однако, субъекты РФ имеют право регулировать их размер.

Регионы могут увеличить или, наоборот, уменьшить ставки, но не более, чем в десять раз в каждую из сторон. Посмотреть налоговую ставку по регионам можно в соответствующих нормативно-правовых актах субъектов РФ. Если регион не установил собственные ставки, то для исчисления используется базовая ставка НК РФ.

Регионы также могут вводить дополнительную дифференциацию налога, например, в зависимости от года выпуска ТС или его экологического класса.

Повышающий коэффициент

В соответствии со вторым пунктом статьи 362 НК РФ исчисление транспортного налога производится с повышающими коэффициентами для дорогостоящих транспортных средств:

| Наименование собственности | Повышающий коэффициент |

| Автомобили стоимостью от 3 до 5 миллионов рублей не старше трех лет | 1,1 |

| Автомобили стоимостью от 5 до 10 миллионов рублей не старше пяти лет | 2 |

| Автомобили стоимостью от 10 до 15 миллионов рублей не старше десяти лет | 3 |

| Автомобили стоимостью более 15 миллионов рублей не старше двадцати лет | 3 |

Ежегодно Минпромторг РФ публикует информацию, содержащую данные по применению коэффициентов на ТС стоимостью свыше трех миллионов рублей.

Таблицу с коэффициентами для сдачи в 2019 году можно скачать здесь.

Как рассчитать налог

Для расчета стоимости транспортного налога используется следующая формула:

налоговая база (мощность автомобиля) * количество месяцев владения ТС за отчетный период * ставка * коэффициент (при необходимости).

Рассмотрим на примере (с использованием базовых ставок НК РФ):

Иван Иванов владел в 2018 году автомобилем мощностью 200 л. с. на протяжении пяти месяцев. Автомобиль Иванова стоит дороже 3 миллионов рублей и при расчете должен учитываться коэффициент 1,1:

200 * 5 * 5 * 1,1 = 5500.

То есть за 2018 год Иванов должен заплатить 5500 рублей транспортного налога.

Как посчитать и заплатить?

По сравнению с лицами физическими, которым по окончании годового налогового срока приходит уведомление о необходимости уплатить транспортный сбор и его сумма, лица юридические обязаны самостоятельно рассчитать сумму к уплате. Произведённые расчёты вписываются в декларацию, которую нужно подать в инспекцию по месту регистрации ООО. Документы, фиксирующие отчётность по транспортному сбору от юрлиц в инспекции принимают не позже, чем первый рабочий февральский день года, идущего за отчётным. Налог, как мы уже говорили, местный, значит региональные власти могут предусмотреть уплату предварительных (авансовых) платежей. Они выплачиваются в казну ежеквартально, но в инспекцию подавать по ним декларацию не нужно.

Так же, как и для обычных граждан, для юрлиц транспортный сбор считается по простой формуле: база налогообложения, умноженная на ставку. Разберёмся, откуда брать эти показатели

Ставка устанавливается на конкретный вид транспорта согласно важному критерию – мощности его двигателя. Сумма налога связана с этим показателем напрямую – чем мощнее транспорт, тем ставка на него выше, а налог – больше

Мощность двигателя выясняется элементарно – она указана в паспорте транспорта (ПТС).

Ставка же не является фиксированной для всей страны – каждый регион имеет право менять значение, делая его меньше или больше. Но местные власти несколько ограничены в этом вопросе, так как не имеют права повышать или понижать ставку более, чем в десять раз по сравнению с федеральной. Чтобы узнать, по какой ставке рассчитывается налог в конкретном субъекте страны, достаточно обратиться в интернет или связаться с налоговой инспекцией.

К формуле расчета могут быть добавлены коэффициенты повышения или понижения. Повышающий коэффициент (Кп) относится к дорогостоящим автомобилям, цена которых выше трёх миллионов рублей. Коэффициент также зависит от срока использования автомобиля после его выпуска – чем старше «элитная» машина, тем меньше будет повышаться налог.

Таблица коэффициентов, повышающих налог на транспорт

Расчёт транспортного налога для юрлиц

Мы уже разобрались, что компании должны сами считать сумму сбора, не дожидаясь, когда ФНС потребует от них предоставление декларации. На каждое транспортное средства, находящееся во владении фирмы, налог рассчитывается отдельно. Нужно знать четыре момента:

- ставку налога;

- мощность двигателя;

- время, которое компания владеет транспортом;

- необходимо ли применение коэффициентов понижения или повышения.

Таблица 1. Примеры расчета транспортного налога

| Пример №1 | Пример №2 | Пример №3 |

|---|---|---|

| ООО «Круг» владеет автомобилем «БМВ» 2015 года выпуска с мощностью двигателя в сто две лошадиные силы. Машина стоила полтора миллиона, поэтому не нужно применять коэффициент повышения. ООО функционирует в Свердловске, где ставка на 2017 год составляет 9,4 рубля. Соответственно, при умножении мощности двигателя на ставку получается сумма годового налога – 958,8 рублей. Согласно налоговым правилам цифра округлится до 959. | Фирма «Треугольник» приобретает в марте 2017 года автомобиль «Мерседес» из салона, мощность которого составляет сто сорок лошадиных сил. Это новая машина, цена её – 3,2 миллиона рублей, по этой причине коэффициент повышения вступает в силу. Фирма также работает в Свердловске, где властями утверждена ставка по транспортному сбору в 9,4 рубля. Таким образом, налог за 2017 год (не забываем, что машина куплена в марте), составит 1645 рублей. Следовательно, компания, владеющая транспортом не полный год, должна определить коэффициент для расчёта налогового сбора. Для этого нужно разделить количество месяцев, в которые фирма владеет ТС, на количество месяцев в налоговом периоде – 12. это называется «коэффициент Кв». |

Если ООО «Треугольник» владеет «Мерседесом» десять месяцев, то коэффициент Кв составит 0,83. |

Расчёт предварительных платежей

Чтобы рассчитать авансовый ежеквартальный платёж по налогу, нужно воспользоваться формулой, указанной в статье №362 НК РФ. Она выглядит следующим образом:

Рассмотрим пример. Московское ООО «Квадрат» рассчитывает авансовый платёж на автомобиль «Хонда» стоимостью в шестьсот тысяч рублей и мощностью сто двадцать пять лошадиных сил. Поскольку коэффициент Кп не применим, а ставка по транспортному сбору для Москвы составляет 25 рублей, формула выглядит так: (125 х 25 х 1) / 4 = 781 рубль.

Уплата автоналога при реорганизации

Порядок уплаты налога при реорганизации указан в статье 50 НК РФ. Согласно ей уплачивать налог (а также пени и штрафы по нему) обязан правопреемник вне зависимости от того, знал ли он о налоговых задолженностях реорганизованного юр. лица.

Исполнение обязанностей по уплате налогов реорганизованного юридического лица возлагается на его правопреемника (правопреемников) независимо от того, были ли известны до завершения реорганизации правопреемнику (правопреемникам) факты и (или) обстоятельства неисполнения или ненадлежащего исполнения реорганизованным юридическим лицом указанных обязанностей. При этом правопреемник (правопреемники) должен уплатить все пени, причитающиеся по перешедшим к нему обязанностям.

На правопреемника (правопреемников) реорганизованного юридического лица возлагается также обязанность по уплате причитающихся сумм штрафов, наложенных на юридическое лицо за совершение налоговых правонарушений до завершения его реорганизации. Правопреемник (правопреемники) реорганизованного юридического лица при исполнении возложенных на него настоящей статьей обязанностей по уплате налогов и сборов пользуется всеми правами, исполняет все обязанности в порядке, предусмотренном настоящим Кодексом для налогоплательщиков.

п. 2 ст. 50 НК РФ

Правопреемником выступает:

-

При слиянии — образованная в результате компания;

-

При присоединении — присоединившая компания;

-

При разделении — разделившиеся компании;

-

При преобразовании — возникшая компания.

Последним налоговым периодом реорганизуемой или ликвидируемой компании согласно п. 3 ст. 55 НК РФ считается промежуток времени с 1 января до даты ликвидации или реорганизации.

Несмотря на то что расчет транспортного налога для организаций проводится по той же формуле, что и для физ. лиц, порядок оплаты автоналога для компаний более сложный, а ответственность выше. Чтобы избежать проблем с налоговой — придерживайтесь правил расчета, вовремя оплачивайте транспортный налог и авансы по нему, а также соблюдайте сроки сдачи декларации.

Кто должен платить транспортный налог?

Плательщиками транспортного налога являются фирмы, на которых зарегистрированы транспортные средства. То есть, налоги платят компании, на которых в Госавтоинспекции зарегистрирован автомобиль или другой транспорт. Обязанность перечислять в государственную казну деньги сохраняется в любом случае, даже если машина не используется для прямых нужд компании и не приносит доход.

Обычно налог исчисляется с легковых и грузовых автомобилей, а также автобусов, находящихся на балансе фирмы. Но если компания отличается специфическим родом деятельности, она будет платить сбор и с другого типа транспорта, например, водного. Яхт-клуб, владеющий лодками, катерами и яхтами, и предлагающий их для аренды, имеет обязанность перед государством в уплате сбора.

Подчеркнём, что только компании-собственники транспорта платят сбор. Если автомобильный парк арендуется, а строительная автотехника взята в лизинг, обязанность выплачивать транспортный сбор возлагается на хозяина автомобилей или техники.

Что нужно знать

Оплата транспортного налога — обязанность всех собственников транспорта, если законом конкретного субъекта не установлена льгота для конкретной группы лиц.

Как правило, освобождение получают инвалиды первых двух групп, ветераны Великой Отечественной Войны, а также некоторые другие типы физических и юридических лиц, но данное послабление должно быть прямо оговорено в региональном правовом акте.

Федеральные законы устанавливают лишь общие правила, по которым должны действовать власти субъектов.

Например, установленный центром тариф не должен быть превышен более чем в десять раз, в противном случае плательщики могут признать начисление незаконным.

Транспортный налог — обязанность не только физических, но и юридических лиц, которые имеют различный транспорт в собственности, используемый как для выполнения своих прямых задач, так и для вспомогательных целей.

Оплата данного типа сбора юридическими лицами производится в несколько ином порядке. Для них может быть установлен иной предельный срок оплаты, а также они обязаны подавать декларации установленного образца и рассчитывать сумму налога самостоятельно.

Как правило, оплата транспортного налога для физических и юридических лиц производится в разные сроки.

Организации платят его в начале года за предыдущий, а физические лица, хоть и также за прошлый период, но уже в конце следующего.

Если объект находится в собственности не целый календарный год, а лишь его часть, то и налог платить придётся не полный.

Необходимо учесть длительность периода владения, но если машина в собственности половину месяца и более, то учитывается полный период для расчёта, а если менее половины, то период не учитывается к расчёту.

Об этом прямо говорят нормы Налогового кодекса РФ. Оплата производится любым из доступных способов. Физические лица могут обратиться в банк, использовать платёжную систему и так далее.

Удобный вариант — портал государственных услуг, с помощью которого можно уточнить сумму к оплате и осуществить платёж при наличии счёта, карты и так далее.

Расчёт суммы налога производится на основании установленных законом ставок. Федеральным законодательством определён размер, который может быть превышен регионом не более чем в десять раз.

При этом мощность двигателя напрямую зависит от стоимость каждой единицы, то есть чем мощнее транспорт, тем дороже будет налог на него.

Налоговая декларация по транспортному налогу для юридических лиц

По окончании налогового периода юр. лица обязаны направлять в налоговую декларацию по ТН. Порядок представления документа закреплен статьей 363.1 НК РФ. Что следует знать из статьи:

1Кто сдает декларацию по транспортному налогу?

Декларацию сдают только юридические лица, у которых в собственности есть транспортные средства, облагаемые автоналогом. Физические лица, а также компании, которые не владеют транспортными средствами, декларацию по ТН не подают.

2Куда следует направлять декларацию?

Декларацию направляют в налоговый орган:

-

По месту нахождения юр. лица;

-

По месту учета крупнейших налогоплательщиков.

Сделать это можно через представителя, лично, с помощью интернета или по почте.

3Как заполнять и где скачать бланк налоговой декларации по транспортному налогу за 2020 год?

В приложениях Приказа раскрыты коды, необходимые для заполнения декларации. К примеру, код вида транспортного средства (в декларации строка 030) определен в Приложении №5. Так, легковым автомобилям соответствует код 510 00.

4Где отражается транспортный налог в декларации по налогу на прибыль?

Транспортный и другие налоги отражаются в строке 041 декларации по налогу на прибыль.

Особенности оплаты транспортного налога юридическими лицами

1Кто рассчитывает транспортный налог для организаций по налоговому кодексу в 2020 году?

Налогоплательщики-организации, в отличие от физ. лиц, рассчитывают размер транспортного налога самостоятельно. Результаты расчетов предоставляются по окончании налогового периода в декларации.

Налогоплательщики-организации исчисляют сумму налога и сумму авансового платежа по налогу самостоятельно.

п. 1 ст. 362 НК РФ

Налогоплательщики-организации по истечении налогового периода представляют в налоговый орган по месту нахождения транспортных средств налоговую декларацию по налогу.

п. 1 ст. 363.1 НК РФ

2Обязаны ли организации вносить авансовые платежи?

Компании в течение года вносят авансовые платежи. Однако субъекты РФ вправе устанавливать свои правила оплаты автоналога, в том числе и освобождать организации от авансов. В этом случае ТН выплачивается единожды в год.

В течение налогового периода налогоплательщики-организации уплачивают авансовые платежи по налогу, если законами субъектов Российской Федерации не предусмотрено иное.

п. 2 ст. 363 НК РФ

3Какие произошли изменения в транспортном налоге для юридических лиц в 2019 году?

Организации для отчетов за 2019 год обязаны использовать новую форму декларации. Бланк 2019 года отличается тем, что в 2-й раздел документа было добавлено несколько новых строк.

Приказ ФНС России от 05.12.2016 N ММВ-7-21/668@

4Нужно ли подавать декларацию по ТН, если организация не владеет транспортными средствами?

Декларации по ТН оформляют только организации-налогоплательщики. Если юр. лицо налогоплательщиком не является, то есть если на компанию не зарегистрированы автомобили либо зарегистрированы авто, которые налогом не облагаются (например, сельхозтехника), то представлять декларацию не нужно.

Кодексом… не предусмотрена обязанность представлять в налоговые органы налоговые декларации (налоговые расчеты по авансовым платежам) по транспортному налогу организаций, не признаваемых налогоплательщиками этого налога, в том числе организаций, на которых в установленном порядке зарегистрированы транспортные средства, не являющиеся в соответствии с пунктом 2 статьи 358 Кодекса объектом налогообложения.

ФНС РФ от 03.04.2008 N ШС-6-3/253@

5По какой формуле рассчитывается автоналог для юр. лиц?

ТН = (Налоговая база) х (Налоговая ставка) х (Коэффициент Кп) х (Коэффициент Кв).

Налоговая база — это не что иное, как мощность автомобиля в лошадиных силах. То есть для авто с мощностью двигателя в 75 л.с. налоговая база = 75. Точное количество лошадиных сил указано в документах на авто — в ПТС и СТС. Остальные составляющие формулы мы рассмотрим отдельно.

Срок давности по оплате транспортного налога

ТН – это обязательный платеж, освобождение от которого можно получить, только имея какие-либо льготы. Однако многие люди игнорируют установленные правила, и не гасят его вовремя.

Если в установленный срок деньги не поступают в ФНС, то могут быть предприняты следующие меры:

- Прежде всего – за каждый день просрочки начнет начисляться пеня, размер которой зависит от размера задолженности и величины ключевой ставки ЦБ РФ.

- Проверка налоговиками.

- Арест счетов недобросовестных налогоплательщиков.

- Удержание неуплаченной суммы из зарплаты.

- Запрет пересекать границу РФ.

- Изъятие денег или имущества.

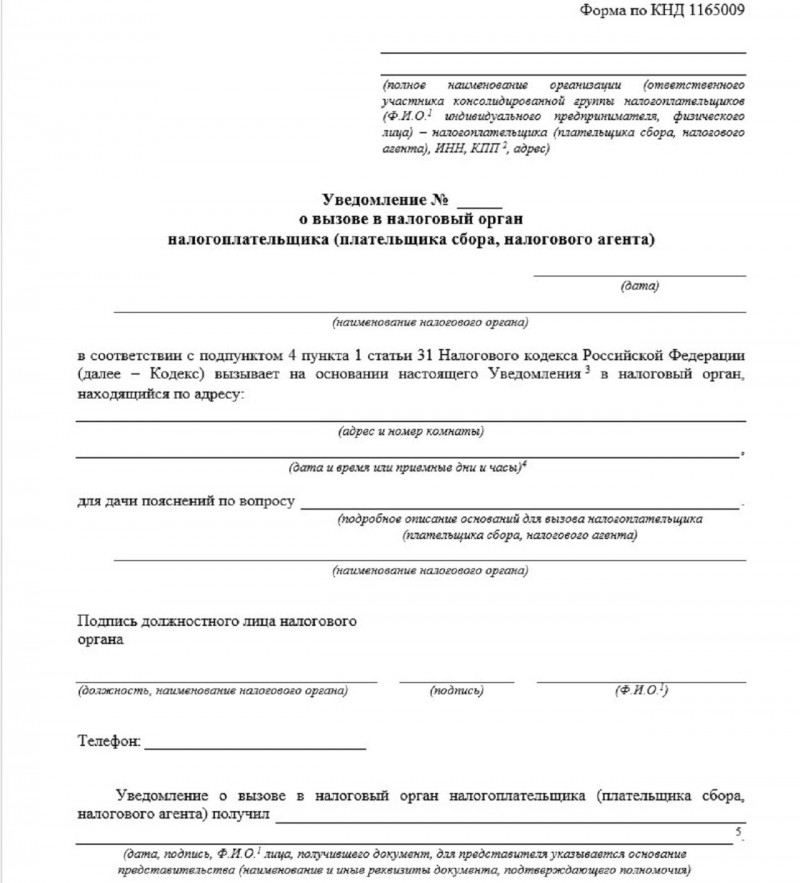

Неуплата ТН ведет к наступлению административной и уголовной ответственности. Последняя возникает в случае, если лицо получило письменное требование погасить задолженность. При игнорировании такого уведомления налогоплательщика привлекают к уголовной ответственности в соответствии со ст. 198 для физ. лиц и ст. 199 для предприятий УК РФ.

Первоначально ИФНС направляет гражданину уведомление о наличии задолженности. В нем обязательно прописывают следующую информацию:

- Размер долга.

- Величину пеней.

- Отведенный на погашение срок.

- Предупреждение об ответственности за неисполнение обязательств.

Сроки направления такого требования установлены НК РФ:

- 3 месяца с момента обнаружения задолженности, если недоимка больше 500 руб.

- 1 год с этого же периода, если недоимка меньше 500 руб.

Если в документе не содержится никакой иной информации о сроках погашения недоимки, то у лица есть 8 рабочих дней с момента его получения.

Если гражданин никаким образом не отреагировал на этот документ, то налоговые инспекторы чаще всего решают вопрос в судебном порядке. Обычно недоимку гасят с помощью имущества должника. Если же суд примет решение в пользу налогоплательщика, то исковой срок со временем выйдет и освободит его от ответственности.

Время, в течение которого ИФНС может обратиться в суд, регламентировано ст. 48 НК РФ:

- 6 месяцев со дня окончания исполнения требования о погашении ТН, если сумма больше 3000 руб.

- 3 года с этого же момента, если сумма меньше 3000 руб.

Если задолженность увеличивается за счет пеней до 3000 руб., то к ней применяют правило 6-ти месяцев с момента достижения указанной суммы. Срок исковой давности можно продлить в судебном порядке, если на это есть веские причины.

ФНС информирует внутренние органы о преступлении, а они, в свою очередь, рассматривают его состав:

- Предоставление фальсифицированных данных.

- Не предоставление декларации или ее подача после закрепленного срока.

- Сокрытие средств, предназначенных для погашения ТН.

После этого могут быть арестованы счета, оформлен кредит или наложен запрет на пересечение границ РФ.

Если размер платежа меньше, чем следует, то возможно наложения штрафа, который составляет от 20 до 40% от общей суммы.

Начисление пеней можно обжаловать в судебном порядке, если на то есть веские причины.

Однако существует определенный срок давности. В отношении ТН этот период равен 3-м годам. По прошествии этого времени сотрудники ИФНС не имеют право применять никаких принудительных санкций. К примеру, в 2018 году ИФНС может взыскать задолженности за 2015, 2016 и 2017 года. Но налоговики редко допускают такие «оплошности». Поэтому, скорее всего, как только срок уплаты ТН будет пропущен, то уполномоченные лица сразу же примут необходимые меры.

Чтобы избежать проблем с ФНС, ТС стоит снять с учета в определенных ситуациях:

- Если оно простаивает.

- Пострадало в ДТП и не подлежит восстановлению.

- Списано с баланса предприятия.

- Было угнано.

Если этого не сделать, то уведомления об уплате ТН все равно будут поступать гражданами, а за юр. лицами сохранится обязанность предоставлять декларации и гасить задолженности.

При угоне ТС необходимо взять справку, доказывающую факт совершения преступления, и направить ее в ФНС.

Наконец, оплачивая ТН, надо помнить о важном нюансе – обработка платежа банковской системой может длиться несколько дней, поэтому лучше всего сделать это заранее. Иначе велик риск задержки, что, в свою очередь, повлечет начислений пеней и применение штрафных санкций

Таким образом, процедура погашения ТН для физ. лиц достаточно проста. Организации сталкиваются с некоторыми трудностями, но хорошее знание действующего законодательства поможет решить проблемы. Тем более, в интернете можно найти достаточно много полезной информации.

Каким будет транспортный налог в 2020-ом

- — Во-первых, по новым правилам платить госпошлину должны лишь физические лица, которые зарегистрировали своего «железного коня» в ГАИ;

- — Во-вторых, особенно приятный момент для тех, кто был активно возмущен привязкой дорожного сбора к прохождению техосмотра (совместно обе эти суммы влетали семейному бюджету «в копеечку»): в ближайшее время налог планируется «отвязать» от техосмотра;

- — В-третьих, по новым правилам оплачивать налог можно будет как всего за месяц, так и за более продолжительный срок (максимальный период оплаты — 2 года). Этот пункт нового указа позволяет водителям, не пользующимся своим авто на протяжении всего года, разумно распределить финансовую нагрузку. К слову, тем кто готов оплатить дорожный налог на длительный срок (12 и более месяцев), государство предусмотрело приятные бонусы. Понижающие коэффициенты для добросовестных автовладельцев установлены в размере 0,8 %. Это значит что при уплате дорожного налога за год и более скидка будет достигать 20 %.

- — В-четвертых, оплачивать автомобильный налог будет возможно удаленно с помощью расчетной системы ЕРИП;

- — В-пятых, штрафы за езду без оплаты налога будут взиматься в размере двойной оплаты налога за месяц. А отслеживать правонарушителей государство планирует при помощи фотофиксации.

С 1 апреля 2020-ого года планируются изменения в уплате дорожного налога в Беларуси для физлиц. Проект нового указа достаточно долго рассматривается на государственном уровне. Если с 1 апреля новые правила таки вступят в силу, то платить госпошлину белорусы будут отныне не за допуск, а за участие в дорожном движении. Каких реальных изменений стоит ждать?

Срок Уплаты Транспортного Налога В 2020 Году Для Физических Лиц

Транспортный налог на автомобиль в Республике Татарстан на 2020 год. Предлагаем Вам ознакомится со ставками дорожного налога в Республике Татарстан. Напомним, что ставка может отличаться от принятых общероссийских показателей. Тем не менее транспортный налог во всех субъектах Российской Федерации не может быть в 10 раз больше общероссийских норм. Тем самым регионы не могут устраивать поборы на своих территориях. Заполните поля калькулятора, который находится ниже и Вы получите стоимость налога на ваше транспортное средство.

- Граждане, имеющие инвалидность 1-й или 2-й группы.

- Члены многодетной семьи.

- Герои и орденоносцы трех степеней Славы.

- Участники и инвалиды Великой Отечественной войны, а также других боевых действий.

- Законные представители несовершеннолетнего гражданина, являющегося инвалидом.

- Граждане, которые занимались ликвидацией аварии на Чернобыльской АЭС, а также пострадавшие от ядерных/космических испытаний.

- Граждане, которые являлись пленниками концентрационных лагерей.

- Владельцы малолитражного транспорта, обладающего мощностью двигателя не более 70 лошадиных сил.

- Резиденты зоны «Зеленоград» – освобождение от налоговой выплаты длится 5 лет с момента регистрации авто.

https://youtube.com/watch?v=rofynG8hNN8