Доходность пифов и порядок ее расчета. рейтинг доходности пифов 2020

Содержание:

- Как начать инвестировать в ПИФы

- Преимущества и недостатки ПИФов

- Как выбрать ПИФ?

- Виды ПИФов

- 3. Узнайте стоимость всех комиссий.

- Признаки, что вы сотрудничаете с мошенниками

- Что такое инвестиционный фонд и сколько их

- Как работают биржевые фонды?

- Лучшие фонды Сбербанка

- От чего зависит доходность вложений

- Как вложить в инвестиционный фонд и заработать

- Инвестиционный торговый банк

Как начать инвестировать в ПИФы

Решив инвестировать в ПИФы, определите для себя сумму, которую вы готовы вложить, и на какие риски готовы пойти. Изучите ситуацию на рынке, чтобы определить в какие фонды выгоднее всего инвестировать в данный промежуток времени. После этого нужно решить, в какой ПИФ вложить денежные средства.

Вы можете инвестировать в открытый фонд – это фонд, в котором приобрести пай можно в любое время. Либо же в закрытый фонд – это, как правило, долгосрочный проект, войти в который можно только в момент его открытия, а вложения окупятся лишь через 5-10 лет. Примером такого проекта можно назвать строительство недвижимости. Также существуют интервальные ПИФы, где купля-продажа осуществляется раз в месяц.

После выбора ПИФа нужно выбрать управляющую компанию

Здесь важно проанализировать деятельность компании за последние несколько лет, а также брать в рассмотрение компании со стажем работы от 6 и более лет. Выбирая компанию, не стоит слепо доверять информации на официальных сайтах, почитайте отзывы в интернете

За этим шагом следует покупка паев. Придя в офис компании, вы заполняете анкету с персональными данными, заявление об открытии лицевого счета в данной компании и заключаете договор купли-продажи. Затем вы переводите деньги на счет, который вы завели в управляющей компании, деньги поступают на счет компании в течение 3-х дней, когда они зачисляются, вы становитесь полноправным пайщиком на основании заключенного договора.

Преимущества и недостатки ПИФов

Важно отметить, что прежде, чем вкладывать свои финансы в тот или иной финансовый инструмент, необходимо его тщательно изучить, обратить внимание на положительные и отрицательные стороны выбранного варианта. Собственно, об этом и пойдет речь дальше.

Остановимся на плюсах паевого инвестиционного фонда. Из положительных сторон отметим следующие параметры:

Из положительных сторон отметим следующие параметры:

- широкий выбор. О да, сегодня паевых фондов действительно много. Возьмем в пример хотя бы те, что были названы выше. Такой большой выбор дает возможность инвестору определиться с тем, что нужно именно ему. Давай остановимся на этом немного подробнее. Паевой фонд может отличаться от прочих по уровню доходности и уровням риска. Это не единственные критерии, но сейчас возьмем за основу их, так как это наиболее выраженные показатели;

- низкий порог для входа в паевой фонд. Не все управляющие компании потребуют с вас большую сумму денег. Чаще всего минимальный первоначальный депозит составляет несколько тысяч рублей;

- управление профессионалами. Паевой фонд управляется командой специалистов с многолетним опытом работы. В функционал сотрудников входит поиск наиболее выгодных инвестиций, регулярное исследование рынка, а также портфельное управление. Согласитесь, что в одиночку с таким объемом работы было бы трудно справиться.

Однако стоит брать во внимание и такие моменты, как:

- дополнительные расходы, которые должен нести пайщик. Да, минимальным первоначальным депозитом дело не заканчивается. Дело в том, что при входе, а также при выходе (если вы владеете паями меньше 3 лет) вам причитается надбавка в размере от 1–2 % от общей суммы внесенных вами вкладов;

- никто не гарантирует золотые горы. Грустная правда, которую тоже нужно учитывать. И, как утверждают многие специалисты в этой области, даже если паевой фонд год за годом показывает высокую прибыль от вкладов, в следующем году ситуация может резко измениться, и количество доходов либо очень снизится, либо приблизится почти к нулю;

- налоги. В тот момент, когда вы решите продать свои паи, с вас возьмут налог в размере 13 % от их общей стоимости.

Как выбрать ПИФ?

Думая о том, как выбрать ПИФ для инвестирования, начинающие инвесторы часто обращают первоочередное внимание на его доходность. Это не совсем правильный подход, а скорее даже совсем неправильный

Прежде всего, потому, что доходность паевого инвестиционного фонда — величина не точная, а прогнозируемая. Поэтому инвестор может видеть лишь доходы прошлых периодов, а это совсем не означает, что в последующих периодах они будут такими же.

Тогда как правильно выбрать паевой инвестиционный фонд? Во-первых, на мой взгляд, выбор вида ПИФ необходимо осуществлять, исходя из поставленных целей и личных приоритетов в инвестиционной деятельности.

1. Финансовые цели. Выбирать фонд для инвестирования нужно, исходя из того, какую финансовую цель вы перед собой ставите. Если вы хотите приумножить свой капитал и при этом готовы идти на риск, вам следует выбирать фонды акций. Если ваша цель — сохранить свои средства и защитить их от инфляции при минимальных рисках — вам больше подойдут фонды облигаций. Если же все таки хочется приумножить вложения, но без больших рисков — ориентируйтесь на фонды смешанных инвестиций.

2. Период инвестирования. Если вы хотите инвестировать в ПИФ на минимальные сроки (например, на год), вам подойдут фонды денежного рынка или фонды облигаций. Если вы при этом еще и готовы серьезно рисковать — можно вложиться в фонды акций. Более длительный период инвестирования (несколько лет) с меньшими рисками предполагают те же фонды акций. Сверхдлительный (от 5 лет и более) — паевые инвестиционные фонды недвижимости.

3. Участие в процессе. Я как-то писал о том, что бывают активные и пассивные инвестиции. Так вот, если вы готовы быть активным инвестором: постоянно отслеживать свой портфель, проводить его ребалансировку (выводить средства из одних фондов и перекладывать в другие), тем самым, стараясь «выжать» из своих инвестиционных возможностей максимальную доходность, то вам необходимо выбирать открытые фонды, в крайнем случае — интервальные. Если же вы — пассивный инвестор, желающий положить сумму и забыть про нее на какое-то время — вам больше подойдут закрытые ПИФы.

4. Инвестиционный капитал. Чем меньшую сумму вы собираетесь инвестировать в ПИФ, тем сильнее сужается ваш круг выбора, ведь у каждого фонда есть свои требования к минимальному взносу для вхождения. Если у вас довольно скромные финансовые возможности — вам подойдут открытые и интервальные фонды, где минимальный вступительный взнос ниже, чем в закрытых. Так, в некоторых ПИФах он начинается всего от 1000 ден. ед.

Виды ПИФов

Виды фондов по способу сделок и входу:

|

№ п/п |

Название ПИФа |

Погашение пая и получение прибыли |

|

1 |

Открытые |

Вход открыт для всех участников в любое время. Сделки проходят ежедневно. Средства от продажи паев поступают в течение 2-3 дней после сделки. |

|

2 |

Интервальные |

Торги проходят 3-4 раза в году. Чаще всего раз в квартал. Вход может быть свободным или ограниченным. |

|

3 |

Закрытые |

Войти можно только при учреждении фонда. Продать паи только по истечению срока. В исключительных ситуациях проводится довыпуск паев, которые продают ограниченному кругу участников. Считаются самыми рискованными, но при этом и самыми доходными вложениями. Срок инвестирования минимум год. Некоторые закрытые ПИФы рассчитаны на 10-15 лет. |

По способу управления ПИФы бывают активными и пассивными. В активных более весома роль управляющей компании, здесь выше риск и доходность. Пассивные характеризуются меньшим риском и доходом.

При выборе паевого инвестфонда важно ответить себе на такие вопросы:

- на какой срок планируется проводить инвестирование;

- какую степень риска способны взять;

- сколько средств готовы инвестировать.

В зависимости от ответов подбирается ПИФ.

3. Узнайте стоимость всех комиссий.

После этого необходимо понять совокупную стоимость всех комиссий и издержек, так как все эти расходы в конечном итоге повлияют на доходность, которую вы получите. Существуют такие комиссии, как:

-

вознаграждение управляющей компании;

-

депозитарные расходы (хранение и учет ценных бумаг);

-

скидки (комиссия за покупку) и надбавки (комиссия за продажу).

Если комиссии за управление видны, то скидки и надбавки не так очевидны. Поэтому необходимо внимательно изучать все документы и проспекты фондов.

Сегодня уже всё больше управляющих компаний предлагают ПИФы, которые не берут комиссии за «вход» и «выход», поэтому мы рекомендуем выбирать именно такие инвестиционные инструменты.

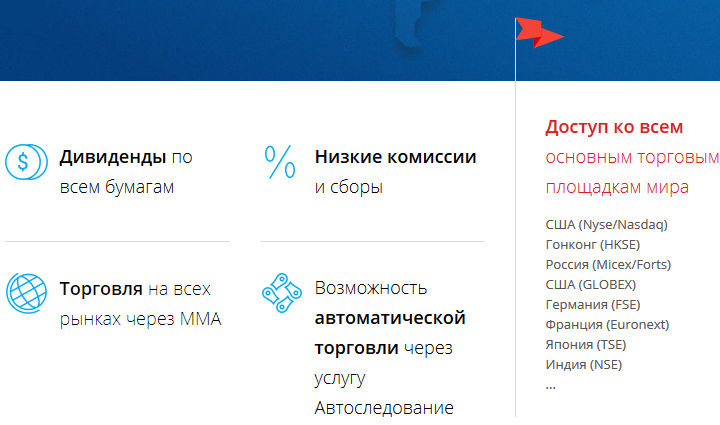

Важно различать управляющую компанию и брокеров, которые предоставляют доступ на Московскую биржу. В случае обращения в управляющую компанию вы платите комиссию за управление денежными средствами (она может оказаться менее 1%), за что компания берёт на себя ответственность за управление ценными бумагами: продажу и покупку, перебалансировку портфеля (продажу и приобретение необходимых активов)

Обращаясь к брокеру, необходимо понимать, что все сделки придётся совершать самостоятельно, также придется самостоятельно приобретать портфель ценных бумаг и следить за его динамикой. Разовая комиссия за покупку или продажу какой-либо ценной бумаги составляет от 0,035% до нескольких процентов, поэтому, если вы планируете активно торговать, важно помнить, что брокерскую комиссию придётся платить каждый раз при совершении сделки.

Признаки, что вы сотрудничаете с мошенниками

Пять особых примет, которые выдают ненадежную компанию. Опасно передавать инвестиционные средства, если:

- На сайте конторы нет регистрационных и разрешительных документов, юридического адреса, стационарного телефона.

- В сети отсутствует финансовая отчетность организации.

- Компания избегает заключения с клиентом договора с подписью и печатью, предлагая только принятие онлайн-оферты.

- ИК не участвует в рейтингах надежности.

- На сайте нет фотографий руководителя и правления (совета директоров). Это точно так же противоречит принципу открытости, как и пп. 1–2.

Что такое инвестиционный фонд и сколько их

Инвестиционный фонд — это

от 7 до 20%

от 7 до 20%

В настоящее время есть такие типы инвестиционных фондов, как

- взаимные инвестиционные фонды (паевые),

- биржевые,

- фонды денежного рынка,

- хедж-фонды…

Но сегодня в мире наиболее распространены инвестиционные взаимные фонды управленческого типа, это организации в виде акционерного общества, когда инвесторы могут вместо привычных вкладов и договоров, просто купить их акции. Акционеры будут получать прибыль в виде дивидендов, а также росте стоимости ценных бумаг. Сегодня доля таких инвестиционных фондов составляет 93,3%.

Сегодня активы взаимных инвестиционных фондов превышают $6 трлн.

На каждой приличной работе в США, компании оплачивают пенсионные взносы для сотрудников, при этом, сотрудникам предоставляется право выбора, куда пойдут пенсионные отложения – это портфели акций, облигаций и других биржевых активов с низким и защищенным риском. Так пенсионеры в развитых странах могут позволить себе путешествовать и покупать новые машины.

В Европе взаимные фонды аналогичны США, только регулируются другими схожими законами.

Как работают биржевые фонды?

Проще всего описать работу ETF так – эти фонды покупают чужие прибыльные ценные бумаги, затем выпускают собственные акции. Доход по акциям ETF происходит из доходов от активов в портфеле Фонда.

Обычно Фонды приобретают не все торгуемые на рынке активы, но самые выгодные и надежные. Часто это «голубые фишки» – акции мощных компаний с положением на рынке и хорошими перспективами.

Следующий этап деятельности Фонда – торговля собственными бумагами. Здесь у ETF свои принципиальные особенности. А именно – участие в работе Фондов специалистов-маркетмейкеров. Забегая вперед скажем, что благодаря постоянной работе маркетмейкеров акции ETF обладают постоянной высокой ликвидностью.

Процесс работы Exchange Traded Fund начинается с того что новые акции ETF не сразу продаются широкой публике.

- Вначале Управляющая компания биржевого ETF-фонда находит маркетмейкера – профессионального участника фондового рынка с достаточным капиталом.

- Управляющая компания определяет для маркермейкера состав и количество бумаг по выбранному направлению.

- Маркетмейкер покупает нужный пакет акций (облигаций) и передает его Фонду.

- Взамен маркетмейкер получат пакет акций ETF-фонда. Чаще идет обмен сразу крупными партиями, к примеру – 50 тысяч акций (базовых единиц) ETF.

Фото: rostsber.ru

Затем наступает период свободной продажи акций ETF-фонда.

Этим также занимаются маркетмейкеры. Они продают акции ETF инвесторам, выкупают их обратно и зарабатывают на этом. Благодаря постоянной возможности выкупа акции ETF считаются одним из самых ликвидных активов на фондовом рынке.

Маркетмейкеры могут собрать базовую единицу ETF (50 тыс.) и обменять ее обратно на акции из корзины Фонда. Это важный процесс, потому что таким способом регулируется стоимость акции ETF на уровне индексов его портфеля.

Фото: rostsber.ru

Чтобы понять механизм работы ETF следует назвать еще несколько особенностей этих биржевых фондов:

- цена акций ETF определяется автоматически в течение всего периода торговли;

- акции ETF продаются и покупаются не внутри одной страны, но на биржах всего мира, их можно приобрести удаленно;

- акции ETF продаются с кредитным (маржинальным) плечом, т.е. их можно купить не за свои деньги, но за счет кредита брокера, что помогает зарабатывать на биржевых спекуляциях.

- акции ETF продаются и покупаются без дополнительных комиссий.

Работа Биржевого ETF-фонда имеет одну важную особенность.

ETF-фонд – это усредненное выражение определенного рынка, его акции поднимаются и падают вместе ценой портфеля. ETF-фонд сглаживает риски отдельных бумаг, и не страхует только от общего падения рынка.

Лучшие фонды Сбербанка

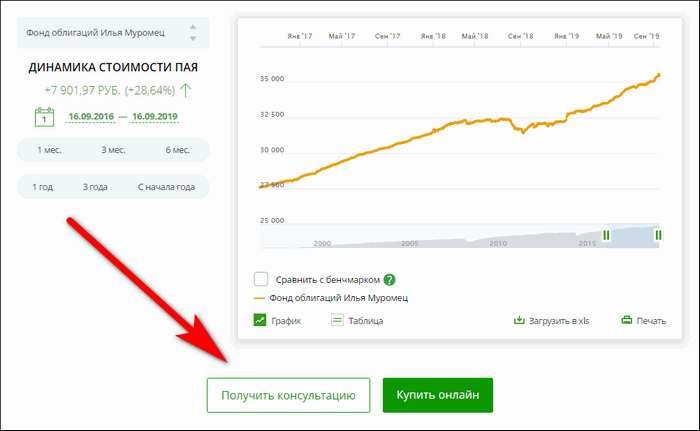

Трудно говорить о лучших фондах, ведь уровень доходности каждого ПИФа постоянно меняется. Чтобы получить актуальные прогнозы на конкретный срок инвестирования – нужно обратиться к компетентному сотруднику Сбербанка. Оставить заявку на получение личной консультации можно на странице конкретного фонда.

Среди всех ПИФов Сбербанка отдельно нужно выделить старейший российский фонд облигаций – Илья Муромец. За счет инвестирования в государственные, муниципальные и корпоративные организации управляющая компания и пайщики получают стабильный доход. Фонд существует уже 22 года и его доходность постоянно растет.

Таблица содержит некоторые популярные фонды, в которые клиенты активно вкладывают денежные средства. Чтобы детально изучить условия покупки паев каждого ПИФа, в частности размер минимальных инвестиций и комиссии при погашении паев – нужно обращаться к странице фонда на сайте управляющей компании, она содержит всю необходимую клиенту документацию.

|

ПИФ: |

Инвестиции в: |

Уровень риска: |

Рекомендуемый срок инвестирования: |

Доходность за 3 года: |

|

Глобальный интернет |

акции |

высокий |

от 3 лет |

30,64% |

|

Илья Муромец |

облигации |

низкий |

от 3 лет |

28,64% |

|

Потребительский сектор |

акции |

высокий |

от 3 лет |

-1,5% |

|

Биотехнологии |

акции |

высокий |

от 3 лет |

-0,91% |

|

Природные ресурсы |

акции |

высокий |

от 3 лет |

88.78% |

|

Сбалансированный |

акции и облигации |

средний |

от 1 года |

37,7% |

|

Добрыня Никитич |

акции |

высокий |

от 1 года |

49,18% |

От чего зависит доходность вложений

Прежде чем приступать к изучению рейтингов паевых инвестфондов, следует вспомнить о том, что при любом инвестировании доходность и надежность финансовых инструментов находятся в обратно пропорциональной зависимости. Иначе говоря, наиболее доходный ПИФ наверняка не будет самым надежным, и наоборот.

Поэтому просматривать все рейтинги подряд не имеет смысла

Если для вас в приоритете максимальный доход, и не пугают серьезные риски, обратите внимание на ПИФы, работающие с высокомаржинальными финансовыми инструментами (акциями компаний второго эшелона, деривативами), и изучите их показатели

Для тех, кому важнее обеспечить надежность вложений, подойдут фонды, инвестирующие в классические активы – недвижимость, золото, облигации государства и крупнейших госкорпораций. Проанализируйте их рейтинги и решите, в какой ПИФ лучше вложить свои деньги.

Сказать, какие ПИФы – акций или облигаций – обеспечат более высокую доходность, невозможно. В открытых рейтингах доходности за прошлый год они практически на равных конкурируют за места в первой десятке. В целом, доходность акций российских эмитентов сильно зависит от внешнеполитической ситуации, колебания курсовой стоимости отечественных облигаций меньше подвержена этим рискам.

Во многом доходность зависит от вида активов, в которые вкладывается управляющая компания. За 2019 год ПИФы, инвестирующие в зарубежные бумаги, показали 12,4-28,9% доходности, фонды драгметаллов – 0-8,2%. На длительном горизонте инвестирования (3-5 лет) хорошую прибыль показывают ПИФы, вкладывающиеся в акции высокотехнологичных компаний, нефтегазового сектора, а также государственные и муниципальные облигации.

Как вложить в инвестиционный фонд и заработать

Как и большинство других финансовых инструментов, инвестирование в фонды сегодня полностью перешло в онлайн. Так что не нужно ломать голову над тем, где найти инвестиционный фонд.

В случае с доставкой еды, вы заходите на сайт продавца, набираете в корзину разные блюда, оплачиваете картой и указываете адрес. В случае с ценными бумагами все точно также, только вместо пиццерии, вы выбираете брокера.

Мы будем говорить только про самые доступные и лучшие варианты для граждан РФ и СНГ. К примеру в России действует закон об инвестициях в иностранные акции через российских брокеров, согласно которому купить их можно только квалифицированному инвестору с минимальной суммой 6 млн. рублей. Для обхода этого закона, все российские брокеры создают дочерние компании в Европе. Таким путем пошел и ФИНАМ (EU).

Здесь он имеет прямой выход на все мировые биржи и единый счет для торговли акциями, облигациями и другими активами.

Минимальный депозит у Финам всего $200.

Одно из главных преимуществ коллективного инвестирования — минимальные инвестиционные риски и высокая сохранность вклада. Именно по этой причине инвестирование в фонды становится всё более популярным.

Изначально может показаться, что инвестиционные фонды в среднем дают низкий процент прибыли, но их суть не в том чтобы разбогатеть за год, а заработать состояние в течение 10-25 лет, посмотрите как работает сложный процент при реинвестициях и вы поймете как работают пенсионные фонды в США и почему они настолько богаты.

Преимущества инвестиционных фондов

Узнав, что такое инвестиционный фонд, нелишним будет подчеркнуть его основные преимущества:

- Диверсификация. Диверсификация активов — один из основных залогов успеха как для крупных, так и для мелких инвесторов. Она включает смешение инвестиций в рамках портфеля. Например, покупая одну часть акций в розничном секторе, а другую в промышленном, можно снизить суммарные риски и обезопасить весь портфель.

- Выгода. Самый простой пример — обычная оптовая покупка. Покупая в магазине сразу 100 пачек чипсов по оптовой цене, можно будет заплатить значительно меньше, чем покупая каждую пачку отдельно по розничной. Так же происходит и с ценными бумагами. Фонды пользуются своим объёмом капитализации, чтобы снижать издержки для инвесторов.

- Более высокие инвестиционные возможности. Многие инвесторы не имеют достаточно денег чтобы покупать пакеты ценных бумаг, которые обычно стартуют с суммы $100000 и больше. У фондов такая возможность есть.

- Профессиональное управление. Вкладывая в фонд, инвестор передаёт деньги под управление профессионального менеджера по работе с деньгами. Он напрямую заинтересован в выгоде сделки (ведь от этого зависит и его процент) и занимается только этим делом.

Инвестиционный торговый банк

Из вышеописанных функций и целей следует, что инвестиционные организации – это универсальные финансовые институты, получающие доход как от посреднических услуг, предоставляемых различным кредитным организациям и юридическим лицам, так и от продажи собственных продуктов, например, кредитов. Поэтому иначе такую компанию называют как инвестиционный торговый банк. Существует даже одноименный АКБ, который готов к сотрудничеству с корпоративными клиентами и частными лицами, обслуживает предприятия различных форм собственности. Основной род деятельности – привлечение и приумножение капитала посредством перепродажи или долгосрочного инвестирования.