Глава 4.6. инвестиции в реальные активы, товарные и финансовые фьючерсы

Содержание:

- Нефинансовые инвестиции

- Оценка эффективности долгосрочных инвестиций

- Дивестиции

- Классификация инвестиционных проектов

- Характеристика

- Инвестиции в нефинансовые активы: что это такое

- Основные принципы и стратегия инвестиционной деятельности

- Фонды прямых инвестиций

- Из каких источников можно финансировать реальные инвестиции – 3 главных источника

- Прямые иностранные инвестиции в России

- Формы реальных инвестиций

- Источники финансирования реальных инвестиций

- Как управлять реальными инвестициями – 7 основных этапов

- Этап 1. Анализ финансирования

- Этап 2. Определение форм финансирования

- Этап 3. Уточнение полного объема реальных инвестиций

- Этап 4. Выбор конкретных инвестиционных проектов

- Этап 5. Оценка эффективности проектов

- Этап 6. Формирование программы реальных инвестиций

- Этап 7. Контроль реализации инвестиционной программы

- Виды

Нефинансовые инвестиции

Нефинансовые (иногда — нематериальные) инвестиции редко могут быть вариантом для мелкого и среднего инвестора, однако узнать о них как минимум интересно и полезно. Поиск определения даст наст нам примерно следующее:

Т.е. актив является здесь лишь ключом, промежуточным звеном к доходу; например, идея по модернизации оборудования ценна тем, что позволяет предприятию получить большую прибыль и др. Причем осуществляют такие инвестиции не частные, а институциональные инвесторы или само государство.

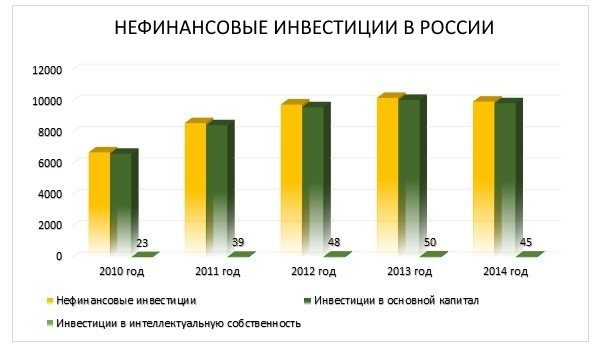

Одной из главных стран, которые активно освоили это направление, стал Китай. Уже в 2011 году его инвестиции в нефинансовый сектор превысили 40 млрд. долларов; в 2014 году они составили 88 миллиардов

При этом обращает на себя внимание диверсификация вложений: они сделаны в более чем 2500 предприятий, находящихся в 130 странах мира. Относительно других видов нефинансовые вложения в Китае составляют около 15%

Основные регионы, получившие наибольшее финансирование, связаны с британским правом — Сянган (Гонконг), Каймановы и Британские Виргинские острова, Австралия, Люксембург, Сингапур и США. По-моему, более чем разумный подход, в котором к тому же очевидна тенденция к минимизации налогов. В России же интерес к нефинансовому сектору появился в начале 2000-х годов, когда начал укрепляться тесно связанный с интеллектуальной собственностью институт авторского права.

Инвестиции в основные средства представляют собой вложения в поиск идей по модернизации существующего оборудования;

Инвестиции в оборотные средства. Под этим видом обычно имеется в виду финансирование поисков по замене самого сырья более дешевыми аналогами;

Долгосрочные нефинансовые инвестиции. Такие вложения обычно направлены на поиск полезных ископаемых, разработку компьютерных передовых технологий, патентов и др.

Последний вид пользуется наибольшим спросом, хотя по рискам ближе других стоит к венчурному инвестированию, так как затраты могут и не окупиться. Но когда они окупаются, то полученная прибыль оказывается выше всех ожиданий. Как пример можно привести поиск месторождений алмазов, которые были найдены в Якутии в начале 50-х годов XX века после долгих бесплодных поисков. В качестве примера технологий можно взять российскую попытку инвестировать в нанотехнологии.

Собственно, частный инвестор тоже может избрать это направление, но тогда будет венчурным инвестором — граница довольно тонкая. Кроме того, государство может заниматься закупкой произведений искусства либо возвращением родных шедевров — с одной стороны, они не являются приносящей прибыль идеей и вполне материальны, но с другой ″искусство бесценно″ и является для государства примерно такой же статусной вещью, как для бизнесмена качественные часы. Правда, можно получить и косвенный доход от увеличения количества туристов в музеях.

Верхняя шкала в млн. долларов, т.е. на текущий момент Россия в несколько раз отстает от Китая по этому показателю. С 2000 года в России наблюдался постепенный рост нефинансовых инвестиций, в том числе в последние годы. Вложения происходят с помощью инвестиционных фондов, которые могут принимать как отечественных, так и зарубежных инвесторов. Кажется, китайский опыт может быть очень поучительным во всех отношениях.

Оценка эффективности долгосрочных инвестиций

Организация учета долгосрочных инвестиций на предприятии проводится его бухгалтерией, а оценка долгосрочных инвестиций финансовой службой предприятия.

Основным критерием целесообразности долгосрочных инвестиций является их доходность. Финансовые службы предприятия проводят анализ долгосрочных инвестиций по показателям их рентабельности, приведенной чистой стоимости и показателям внутренней нормы рентабельности

Особую важность имеет показатель внутренней нормы рентабельности IRR. Долгосрочные реальные инвестиции должны обеспечить долговременную доходность не меньше внутренней нормы рентабельности действующих основных фондов предприятия, в противном случае их не имело смысл приобретать

Показатель приведенной чистой стоимости дает предприятию возможность оценить размер чистого дохода предприятия от долгосрочных инвестиций, приведенный к времени их вложений или к времени окончания инвестиционного проекта.

В экономическом смысле понятие и оценка долгосрочных инвестиций в ценные бумаги отличаются от реальных инвестиций. Грань между инвестициями и спекуляцией здесь очень зыбка. Многие экономисты считают финансовые инвестиции, вне зависимости от сроков их вложений, спекуляцией.

Финансовые долгосрочные инвестиции не увеличивают основные фонды предприятия, а служат только для получения дополнительного дохода, но более привлекательны, так как обладают высокой ликвидностью и меньшей степенью риска, чем реальные. В случае снижения доходности ценных бумаг предприятие может их продать в короткие сроки, если считает бесперспективным их дальнейшее сохранение в своем инвестиционном портфеле, что невозможно произвести с реальными инвестициями. Оценка эффективности финансовых долгосрочных инвестиций осуществляется одним показателем – прибылью от вложений в ценные бумаги.

Управление финансовыми долгосрочными инвестициями неизмеримо проще, чем реальными инвестициями. Ими может управлять один специалист, или наемная брокерская компания. А в управлении реальными инвестициями участвую десятки специалистов различных направлений, включая высшее руководство предприятия.

Казалось бы, зачем вкладывать средства в реальные производственные проекты, когда можно зарабатывать деньги не вставая со стула. Все дело в мотивации инвесторов. Инвестор, вкладывающий деньги в ценные бумаги мотивирован на быстрый заработок, и спекулятивные операции отвечают этой мотивации. Однако, доходы от таких инвестиций носят непостоянный характер, а рынок ценных бумаг подвержен высокой волатильности, что не дает уверенности в долговременных стабильных доходах от инвестиций.

Мотивация реального инвестора в долгосрочные инвестиции это мотивация собственника предприятия, имеющего цель не только заработать деньги сейчас, а увеличивать свой капитал приростом основных фондов, создавать продукцию для удовлетворения потребностей общества, получить признание общества и повышать свой имидж созидателя. Такого рода мотивация имеет признание у общества, что еще в большей мере ее усиливает.

Дивестиции

Дивестиции (англ. divestment, divestiture) — изъятие капиталовложений, продажа части активов или всей компании. Дивестиции — это противоположность инвестициям. Термин чаще всего используется для ситуации, когда компания продает своё подразделение. Обычно такая продажа предпринимается, чтобы сфокусировать ресурсы на более перспективном для компании направлении. Иногда разделение компании предпринимается в силу антимонопольных ограничений. Иногда продажа активов связана с этическими соображениями. Так Генеральный Синод Церкви Англии одобрил предложение о дивестиции (изъятии капиталовложений) из компаний, получающих прибыль от «незаконной оккупации» палестинских земель Израилем.

Классификация инвестиционных проектов

Полная классификация – чрезвычайная сложная задача. Инвестиционный проект – многогранный процесс, обладающий десятками и сотнями характеристик, по которым его можно классифицировать. При этом числовые значения характеристик совершенно условны и отличаются крайне высокой дисперсией, то есть случайным разбросом.

Представляется разумным классифицировать инвестиционный проект по наиболее значимым характеристикам. Следуя этой логике, они бывают следующими:

- Производственные

- Экономические

- Коммерческие

- Финансовые

- Экономические

- Научные

- Научно-технические

- Экологические

- Социальные

- и другие

- Краткосрочные (до одного года)

- Среднесрочные (от года до пяти лет)

- Долгосрочные (свыше пяти лет)

- Мелкие (до $10 000)

- Средние (до $500 000)

- Крупные (до $50 000 000)

- Мега (более $50 000 000)

Объем инвестиций в мегапроекты может достигать десятков и сотен миллиардов долларов. Они обычно реализуются силами одного или нескольких государств с участием крупнейших национальных и (или) транснациональных корпораций. Пример – строительство газопроводов, нацпроекты РФ.

- Надежные. Например, с участием государства

- Рискованные. Например, проекты по реализации инновационных идей.

- Очень рискованные. Например, финансовые проекты, связанные с вложением в ценные бумаги, игрой на бирже на курсах валют, в том числе криптовалют. Но прежде всего хайпы/скам.

Тема хайпов достойна отдельного рассмотрения, поскольку в России в последние годы они вышли в ТОП лидеров по популярности.

Характеристика

Реальные инвестиции в производство товаров и услуг, требует от инвестора, кроме денег, знания и квалификацию в области данного производства, знания системы управления трудовыми коллективами, финансовыми ресурсами, знание рынка товаров и услуг и многие других навыки.

Реальные инвестиции имеют более высокую доходность по сравнению с финансовыми инвестициями и большую устойчивость к колебаниям рынка. Соответственно и имеют относительно низкую степень риска вложений. Даже в условиях банкротства, реальный инвестор имеет возможность уменьшить убытки за счет реализации имущества и материальных ценностей обанкротившегося предприятия.

С другой стороны ликвидность реальных инвестиций очень низка в сравнении с финансовыми инвестициями. Для финансового инвестора высокая ликвидность инвестиций является инструментом управления инвестиционным портфелем.

Финансовый инвестор, скорее биржевой спекулянт, зарабатывающий на сиюминутных колебаниях рынка ценных бумаг.

Реальные инвестиции обладают важной характеристикой, не всегда приятной для инвестора. Они требуют постоянного увеличения, пополнения

Научно-технический прогресс быстро совершенствует производственную базу предприятий, появляются новые прогрессивные технологии, новые материалы и новые методы управления, совершенствуется автоматизация производства, начинается его роботизация. Если не следить за новинками технического прогрессом, не совершенствовать свое производство, можно быстро утратить конкурентоспособность производимой продукции, а значит, потерять рынок и часть капитала.

Инвестиции в нефинансовые активы: что это такое

Инвестиции в нефинансовые активы подразумевают финансовые вложения в следующие элементы организации:

- основной капитал;

- объекты интеллектуальной собственности;

- научно-исследовательские проекты;

- конструкторские и технологические работы;

- нефинансовые сферы.

Согласно законодательству, к элементам основного капитала можно отнести:

- строительство;

- производственное оборудование;

- реконструкцию;

- станки;

- служебные автомобили;

- прикладное программное обеспечение;

- производственный инвентарь;

- технологические линии;

- научные разработки;

- информационные базы;

- изобретения;

- полезные модели и патенты.

Ключевыми преимуществами инвестирования средств в основной капитал организации можно назвать:

- Вложения в реальный сектор экономики. За счет дополнительных средств компания может улучшить производство товаров и значительно увеличить свою прибыль.

- Достаточно низкие риски. Капиталовложения в основной сектор имеют сравнительно невысокие риски потери средств.

- Налоговые льготы для вкладчиков. Многие государства, включая Российскую Федерацию, предлагает инвесторам льготные условия для вложения средств в основной капитал системообразующих предприятий.

Среди недостатков капиталовложения можно отметить:

- Низкую доходность. Как правило, вкладывая деньги в основной капитал, инвесторы рассчитывают, прежде всего, на небольшой, но долгосрочный доход.

- Высокий порог вхождения. Инвестиции такого рода требуют больших объемов средств и далеко не всегда подходят для простых частных вкладчиков.

- Необходимость предварительного анализа рыночной ситуации. Исследование рынка является неотъемлемой частью инвестирования в основной капитал. Сбор статистики позволяет вкладчикам оценить перспективы компании, понять реальную стоимость ценных бумаг и спрогнозировать ее дальнейшую судьбу.

Основной характеристикой инвестиций в нефинансовые активы служит их целесообразность с точки зрения разрешения ключевых управленческих задач на предприятии.

В зависимости от частоты, капиталовложения подразделяются на:

- Регулярные. К таковым относятся системные закупки сырья, материалов и других расходных материалов для производственных нужд.

- Ситуационные. Инвестиции такого типа не являются системными и формируются по факту принятия соответствующего решения компетентными лицами. К ситуационным инвестициям можно отнести закупку или строительство основных фондов.

- Зависящие от текущей ситуации. К таким вложениям принято относить средства, необходимые для закупок расходных материалов с целью сохранения покупательной способности предприятия.

- Целевые. В эту группу можно отнести финансирование научных проектов и разработку новой продукции.

Основные принципы и стратегия инвестиционной деятельности

Предприятия осуществляют инвестирование в соответствии с несколькими принципами. Инвестиционная деятельность должна быть:

- приемлемой, осуществляемой при условиях и обстоятельствах, возникающих в ближайшей перспективе;

- гибкой, коррелирующей с действующей хозяйствующей структурой и потенциалом производственной деятельности предприятия;

- комплексной, основанной на взаимосвязанном использовании в различных подразделениях;

- результативной. Инвестиционные проекты должны давать положительный результат. Иначе их внедрение экономически нецелесообразно;

- эффективной. Любые внедряемые проекты должны сопровождаться минимальными издержками для предприятия.

Стратегия инвестиционной деятельности предприятия является системой долгосрочных целей и выбором самого результативного и эффективного метода их достижения. Является особым инструментом управления инвестированием, иными словами концепцией развития компании в долгосрочной перспективе. Стратегия помогает определить ряд моментов:

- Основополагающее направление развития предприятия.

- Метод и форму инвестирования.

- Характер источников финансирования.

- Разработку поэтапного внедрения мероприятий.

- Результативность внедрённых мероприятий.

Экономическая среда диктует необходимость разрабатывать индивидуальную экономическую стратегию компании. Состояние экономики страны постоянно изменяется, поэтому стратегия инвестиционной деятельности должна соответствовать меняющимся условиям. Грамотная стратегия инвестирования способствует достижению ряда положительных результатов:

- создаётся эффективный механизм реализации инвестиционных проектов;

- оцениваются действительные инвестиционные возможности компании;

- наращивается инвестиционный потенциал организации;

- прогнозируются изменения в экономике;

- используются возникающие факторы для усовершенствования методов хозяйствования;

- устанавливается комплексный механизм управления предприятием, включая оперативное, текущее и стратегическое планирование;

- определяются конкурентные преимущества организации.

Фонды прямых инвестиций

ФПИ (его еще называют фондом частного капитала) – это компания, созданная для вложения денег частных инвесторов в развитие коммерческих предприятий. ФПИ похож на венчурный фонд, хотя есть некоторые различия: например, пайщикам ФПИ запрещено быть учредителями компаниями. Фонд концентрируется на стадии развития уже существующего бизнеса, причем не обязательно быстрорастущего и связанного с высокими технологиями, как у большинства венчурных проектов. Он вполне может инвестировать, скажем, в логистику или потребительские товары с ожидаемым ростом около 30-40% годовых в течение нескольких лет. Про российские венчурные фонды, также вносящие свой вклад в прямые инвестиции внутри России, читайте здесь.

Фонды прямых инвестиций образуются в форме общества или товарищества с ограниченной ответственностью. Срок действия таких фондов обычно составляет 10 лет, с возможностью ежегодного продления. ФПИ бывают двух видов:

- традиционные – все лица вкладывают финансы на равнозначных условиях

- асимметричные – для каждого инвестора определены индивидуальные параметры возвратности

Фонд частного капитала находится под управлением специалистов по инвестициям – генерального партнера (GP). Этот партнер привлекает финансы от институциональных пенсионных фондов, страховых компаний, иных коммерческих предприятий, а также капитал физ. лиц. Генеральный партнер наделен большими полномочиями по инвестированию и контролю над делами фонда, но в то же время у него есть определенные ограничения в осуществлении вложений по типу, размеру или их географической направленности.

Прямые инвестиции в России, получаемые от иностранных инвесторов, регулируются нормами Федерального закона № 160-ФЗ от 09.07.1999г. По данным РАВИ на 2019г. (RVCA yearbook I 2019 Russian PE and VC market review) в России действует 70 ФПИ. Их суммарный объем капитала на сегодня составляет около 18 млрд. $. В зарубежной литературе фонд прямых инвестиций называется Private Equity Fund, из-за чего в русской адаптации также используется сочетание PEF или PE фонды:

Во что инвестируют российские ФПИ?

В России преобладают ФПИ с государственным участием. Именно госструктуры играют ключевую роль в привлечении капитала для реализации крупных коммерческих проектов. Крупнейшим фондом в РФ является РФПИ (Российский фонд прямых инвестиций). Компания была образована в 2011 году с целью развития инвестиционного рынка.

Российские фонды нацелены на привлечение денег, в том числе и от иностранных инвесторов, в экономику России. ФПИ России вкладывают финансы в развитие регионов, строительство инфраструктуры, высокие технологии и импортозамещение. Примеры крупных фондов прямых инвестиций:

- Troika Capital Partners

- Alfa Capital Partners

- Baring Vostok Capital Partners

Из каких источников можно финансировать реальные инвестиции – 3 главных источника

Где брать денег на все эти экономически целесообразные и, безусловно, нужные и полезные вещи?

Есть 3 вида источников инвестирования.

1) Собственные средства

Оборотные финансы компании формируются за счёт прибыли и амортизации основных активов. Те деньги, которые не идут на зарплату сотрудникам, налоговые отчисления, обслуживание производства и прочие насущные нужды, вкладываются в развитие и рост производства.

Таков экономический закон. Свободные деньги должны создавать другие деньги. Это как в физике – тело, пока оно движется, не может упасть.

2) Заемные источники

Не хватает своих средств – привлекаются кредиты. Банки охотно дают предприятиям крупные ссуды на расширение и модернизацию существующего бизнеса.

И если к стартапам и начинающим предпринимателям у финансовых учреждений отношение, скорее, настороженное, чем доброжелательное, то действующим предприятиям кредитные организации почти всегда дают зелёный свет.

Один из вариантов займа – лизинг. Оборудование или техника берётся предприятием на конкретный срок с условием последующего выкупа.

3) Привлеченные средства

Деньги можно взять у государства или у третьих лиц – пайщиков, дольщиков, совладельцев. Средства перечисляются на счет фирмы и становятся её собственными инвестиционными ресурсами.

Государство, как правило, субсидирует деньги для производства какой-либо дефицитной, социально значимой или стратегической продукции. Либо даёт ссуды предприятиям, развивающим слабые в экономическом отношении регионы и области.

Читайте познавательный материал на эту тему «Инвестиции в сельское хозяйство».

Прямые иностранные инвестиции в России

Прямые иностранные инвестиции (ПИИ) – это покупка части компании, расположенной в одном государстве, некоторым субъектом, находящимся в другой стране. ПИИ делятся на два вида:

На примере России входящие инвестиции – это поступления финансов в компании страны от иностранных инвесторов, а исходящие – это вложение российских денег за рубеж.

Прямые иностранные инвестиции в России сокращались с 2013 года из-за геополитической напряженности между Россией, Украиной и Западом. Хотя в 2016 году объем прямых инвестиций вырос до 32,5 млрд. $ США, в 2017 году он снова сократился до 28.6 млрд. За 2018 год прямые зарубежные инвестиции составили лишь 8,8 млрд. $, что является самым низким показателем с 2003 г. — за исключением 2015 года, начавшегося с мощной девальвации рубля.

С оттоком средств из России ситуация аналогична — максимум зафиксирован в том же 2013 году, а в 2014 после «крымской весны» с заграничным размещением капитала возникли некоторые трудности. Как видно, в последние 10 лет исходящий объем прямых инвестиций из России заметно превышает входящие ПИИ. По данным ЮНКТАД (United Nations Conferenceon Tradeand Development – орган Генеральной Ассамблеи ООН), Россия входит в 20-ку стран-лидеров по исходящим инвестициям. Снятие санкций может способствовать как притоку иностранного капитала в страну, так и оттоку из России, но пока это вопрос будущего.

Основными инвестиционными партнерами России являются:

- Кипр

- Люксембург

- Нидерланды

- Багамские и Бермудские острова

- Ирландия

- Великобритания

Основные секторы иностранных вложений в Россию:

- добыча полезных ископаемых

- производство

- автосервисы

- финансовая и страховая деятельность

- операции с недвижимостью

Если в 90-е г. исходящие инвестиции из России массово использовались для прикрытия криминальных доходов, то с 2000-х годов это стало сочетаться с реальным расширением деловой активности отечественных компаний. Основными сферами, в которые вкладывают свои деньги отечественные инвесторы за рубежом, являются: добыча полезных ископаемых, металлургия, химическая промышленность, нефтегазовая отрасль. Большинство инвестиционных договоров носит закрытый характер и несомненно, что часть средств выводится в офшоры с целью уклонения от уплаты налогов. И несмотря на объявленную амнистию капитала, мало кто торопится этот капитал возвращать.

Предприятия, образованные за счет прямых иностранных инвестиций, могут быть созданы в форме:

- дочерней компании – зарубежному инвестору принадлежит более 50% общего капитала фирмы;

- ассоциированной фирмы – зарубежный инвестор имеет менее 50% капитала предприятия;

- филиала – фирма на 100% принадлежит зарубежному инвестору

Большая часть ПИИ делается через фонды прямых инвестиций (ФПИ), которые аккумулируют финансы физ. лиц и инвестиционных компаний для покупки части предприятия.

Формы реальных инвестиций

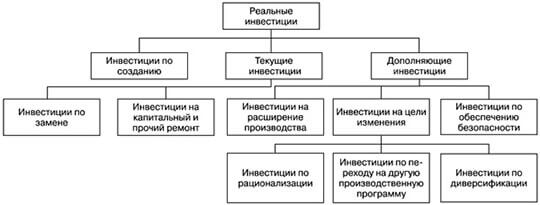

Реальное инвестирование может осуществляться в определённых формах. От них будет зависеть принцип, метод инвестирования, его перспективность. Рассмотрим основные формы реального инвестирования:

- Строительство. В таком случае реальное инвестирование – это вложение средств в возведение нового объекта, у которого имеется индивидуальный проект, завершённый технологический цикл. Предприятия начинают новое строительство, когда расширяется объём работы, меняется её направление, создаётся филиал.

- Реальные инвестиции можно осуществлять в форме приобретения целостных имущественных комплектов. Такие финансовые операции проводят крупные предприятия, когда идёт диверсификация работы, региональная или товарная. В таком случае идёт рост активов компании, поскольку общий финансовый потенциал начинает реализоваться более эффективно. При этом можно уменьшить операционные затраты, а также расширить рынок сбыта.

- Также реальное инвестирование может быть направлено на обновление оборудования. Технологический процесс остаётся неизменным, но оборудование заменяется из-за его износа, а также по причине устаревания.

- Реконструкция предприятия тоже предполагает реальные инвестиции. Данная операция по вложению средств производится, когда идёт преобразование технологического процесса, происходят кардинальные перемены. Это отличается от простой замены оборудования. Утверждается план реконструкции, внедряются новые эффективные технологии. Иногда происходит расширение производственных площадей, строятся новые помещения. Делается всё для оптимизации работы. Для инвестора такое вложение средств может быть выгодным, поскольку реконструкция направлена на оптимизацию работы предприятия, после которой планируется увеличение прибыли.

- Финансовых вложений требует процесс перепрофилирования. Тогда в связи с выпуском новой продукции нужна полная смена технологии процесса производства.

- Модернизация тоже предполагает реальное инвестирование. Когда активные части производственных средств нужно сделать современными, соответствующими новым требованиям, осуществляются различные конструктивные изменения. Разрабатывается проект модернизации, закупается новое оборудование.

- В формы реального инвестирования также входит финансирование прироста объёма материальных активов, которые находятся в обороте. Объём активов увеличивается, чтобы сбалансировать развитие оборотных и внеоборотных активов, когда идёт инвестиционная работа. Когда увеличивается потенциал производства, можно выпускать больше продукции. Но это возможно только в том случае, если обеспечено расширение объёма целого ряда материальных активов: например, полуфабрикатов, материалов производства, сырья.

В виды реальных инвестиций входят финансовые вложения в активы нематериального характера. Есть две ключевые формы такого финансирования:

- разработка новой продукции научно-технического характера;

- приобретение готовой продукции, патентов на изобретения и т.д.

Технологический процесс можно значительно оптимизировать, если реальные инвестиции направлять на финансирование нематериальных активов.

Специалисты отмечают, что такой список реальных инвестиций можно свести к более ёмкой схеме. Виды реальных инвестиций такие:

- финансирование увеличения оборотных активов;

- инновационное реальное инвестирование;

- капитальные вложения.

Крайне важно своевременно, грамотно, в полном соответствии с реальными условиями производства и рынка, финансовой средой определять наиболее оптимальные формы реального инвестирования, выбирать перспективные, надёжные объекты для вложений. Тогда работа будет эффективной, а инвестиции быстро оправдают себя

- как инвестировать в ценные бумаги

- что такое портфельные инвестиции

- выгодно ли инвестировать в стартап

- как правильно инвестировать в облигации

Источники финансирования реальных инвестиций

Рассмотрим основные источники финансирования реальных инвестиций, которые активно используются в современной рыночной экономике.

Есть три ключевых источника:

- заёмные;

- привлечённые средства;

- собственные средства компании.

Остановимся на источниках подробнее.

Собственные средства

Чаще всего собственные инвестиции формируют благодаря амортизации основных средств, а также с использованием собственной прибыли. Большие компании используют любые свободные средства, в том числе и финансы из социальных, пенсионных, страховых фондов.

Привлечённые средства

Привлечённые средства – это широко распространённые источники финансирования реальных инвестиций. Большую роль здесь играет акционирование. Оно востребовано при реализации проектов большого масштаба. Это хорошая альтернатива кредиту. Однако кредит всё-таки применяют чаще, хотя акционирование требует меньших затрат.

У акционирования есть различные преимущества:

можно привлекать новые денежные средства в заметных объёмах;

нет ограничений использования средств по срокам;

очень важно, что выплаты за использование денег будут напрямую зависеть от результата работы акционерного общества;

цена привлекаемых средств будет меньше при больших размерах эмиссии.

Инвесторы негативно относятся к новой эмиссии акций, если предприятие давно работает. В результате может упасть курс акций компании.

Можно осуществлять бюджетное финансирование. Это широко востребовано в социальной, производственной отрасли. Можно применять такой метод и в период экономического кризиса. Хорошо использовать бюджетное финансирование, когда развивается конкретный регион, отрасль, перспективное предприятие. Актуален такой способ, когда компания выпускает стратегическую, наукоёмкую, дефицитную продукцию.

как правильно инвестировать в монеты –

Как управлять реальными инвестициями – 7 основных этапов

Управление реальными инвестициями – это наука в сочетании с опытом, трезвым расчетом, прогнозированием и интуицией бизнесмена. Решения вкладывать активы компании редко принимаются руководителем компании единолично, даже если он Генри Форд.

Для привлечения средств нужно обосновать необходимость инвестирования, разработать поэтапный план, вести постоянный мониторинг проекта.

Этап 1. Анализ финансирования

Оценка инвестиционного начинания предполагает предварительное изучение конъюнктуры рынка и других экономических параметров. Нельзя, к примеру, приступать к выпуску новой категории товара, не изучив рынок спроса на него.

Вывод: стоит просчитать заранее примерный период возврата средств.

Этап 2. Определение форм финансирования

Каждый участник рынка самостоятельно определяет инструменты и формы инвестирования. Для крупных производственных объектов основные направления – расширение и строительство новых объектов.

Для предприятий, которые занимают локальную нишу бизнеса, наиболее оптимальный вариант – модернизация и/или автоматизация производства с целью снижения затрат.

Этап 3. Уточнение полного объема реальных инвестиций

Деньги, как известно, любят счёт. Инвестиции – особенно. На всех солидных предприятиях есть финансовые отделы, которые занимаются экономическими расчетами.

Если такого отдела в компании нет – стоит пригласить сторонних консультантов из авторитетной консалтинговой фирмы. О том, что такое финансовый консалтинг, на нашем сайте есть подробная статья.

Этап 4. Выбор конкретных инвестиционных проектов

Проекты инвестирования выбирают в зависимости от целей вложений и специфики деятельности компании. У каждого направления – своя экономическая целесообразность, свои сроки реализации и окупаемости.

Инвестиционный проект – не абстракция.

Это документ, в котором обязательно указываются следующие показатели:

- цель и сроки инвестирования;

- основная идея проекта;

- параметры;

- объём ресурсов, необходимых для реализации;

- расчет показателей эффективности.

Разработку проекта поручают людям с опытом и соответствующим образованием.

Этап 5. Оценка эффективности проектов

Оценить эффективность помогут методические рекомендации и расчетные технологии, которыми оперируют профессиональные специалисты.

Учитываются инвестиционные затраты и ресурсы, необходимые для их реализации, а также суммы и сроки планируемой прибыли. На их основе выводится показатель эффективности.

Этап 6. Формирование программы реальных инвестиций

Дальнейшая стадия – разработка конкретной программы реальных инвестиций. Необходимо составить пошаговый алгоритм реализации инвестиционного проекта и оценить затраты на каждом этапе.

Этап 7. Контроль реализации инвестиционной программы

Грамотный мониторинг инвестиционной программы – основа успеха. Реальные инвестиции, в отличие от финансовых, требуют от инвестора прямого участия в процессе. Это уже не пассивный доход, а вполне активный.

Чтобы управлять проектом, нужно время. Ответственному лицу придётся вести переговоры, контролировать реализацию проекта на местах, следить, чтобы деньги не разворовали. Скучно не будет – это не банковские вклады и не вложения в акции.

Кроме того, в процессе выполнения инвестиционных задач необходимо управлять работой персонала – ведь новое оборудование и новые объекты будут монтировать люди, а не механизмы.

Полезная ссылка по теме вложений — «Портфельные инвестиции».

Виды

Финансовые инвестиции могут принимать различные виды, все зависит от объектов инвестирования. Кредит от банка является удачным примером финансовых инвестиций, который при эффективном ведении бизнеса и целевом использовании заёмных средств, может принести финансовую выгоду предпринимателю. К примеру, предприятие берёт кредит в банке на обновление текущего оборудования, что в перспективе поспособствует повышению рентабельности бизнеса. Заёмщик вовремя и без труда выплачивает кредит, так как его доход существенно увеличивается, и в то же время получает большую сумму прибыли.

Рассматривая виды финансовых инвестиций, можно отдельно выделить операции на рынке ценных бумаг. Инвестируя средства в различные финансовые инструменты, предприятие принимает участие в процессе перемещения капитала в национальной экономике. К примеру, выступая инвестором иного предприятия путём приобретения акций, организация способствует оптимизации деятельности эмитента данных ценных бумаг. Однако финансовое инвестирование в фонды дочерних предприятий может отдельно рассматриваться в качестве отдельного вида всей совокупности финансовых инвестиций. Вкладывая в акции перспективных предприятий, инвестор будет получать существенную финансовую выгоду. Также предприниматель имеет возможность совершения прибыльных операций с валютными контрактами.

Предприниматели являются активными участниками валютного рынка. Покупка валюты по курсу, который в перспективе вырастет, и её дальнейшая продажа, может считаться удачным примером финансовых инвестиций.

Менее популярным видом финансовых инвестиций является долгосрочное кредитование. Пользование заёмными средствами на протяжении длинного периода предполагает высокие проценты, поэтому является невыгодным для многих предприятий.