Досрочное расторжение договора осаго по инициативе страхователя

Содержание:

- Как рассчитать сумму возврата

- Когда ждать денег и что делать, если они не пришли вовремя?

- Спорные моменты и частые вопросы

- Как расторгнуть ОСАГО в Ингосстрахе

- Сколько денег вернут

- Возвратят ли деньги? Читайте правила!

- Алгоритм получения денег

- ○ Как расторгнуть договор?

- Сроки возврата денег при досрочном расторжении ОСАГО

- Досрочное расторжение ОСАГО

- Порядок приобретения полиса ОСАГО

- Что делать, если отказали?

- Какие документы нужны для оспаривания отказа?

- Уважительные причины досрочного разрыва договора

- Как высчитывается размер страхового возврата?

- Порядок действий

Как рассчитать сумму возврата

Автомобилисты, заключившие договор на страхование, соглашаются не только на услугу, но и на возмещение расходов при изменении обстоятельств сотрудничества. А такие обстоятельства случаются часто. Например, продано авто, и возврат по страховке ОСАГО при продаже автомобиля будет правильным и рациональным решением. Оставлять деньги не нужно, ведь Росгосстрах перекрывает собственные расходы за счет 23 % РВД.

После того как принято решение аннулировать полис ОСАГО и есть доказательства правомерности этого, специалист при обращении клиента делает перерасчет. За основу берется сумма, оплаченная клиентом, затем минусуется 23 % в пользу Росгосстраха, и из остатка высчитывается сумма, ее должны вернуть. На примере это выглядит так:

- Страховая премия 5000 руб. × 23 % РВД = 1150 руб. остается у Росгосстраха.

- 5000 руб. – 1150 руб. = (3850 руб./365 дней) × 180 неистекший период = 1898 руб. нужно вернуть клиенту.

Когда ждать денег и что делать, если они не пришли вовремя?

В том случае, если незамедлительная выплата наличными денежными средствами из кассы не предусмотрена, компания обязана перечислить их на расчетный счет страхователя в течение 14 календарных дней с момента написания заявления о досрочном прекращении договора. Как правило, перечисленные деньги поступают на карточку или книжку даже раньше.

Но если спустя две недели деньги не были перечислены, значит, что-то пошло не так. Не стоит тянуть с вопросами к страховой: обращайтесь в офис, возможно сотрудники сами выяснят, на каком этапе затерялся след платежа, попытайтесь выяснить в бухгалтерии СК номер платёжного поручения в банк.

Если это не помогло или вы столкнулись с полным равнодушием к вашей проблеме, идите к руководству местного филиала компании, грозите судебным разбирательством. Когда подобная активность ни к чему не приводит, скорее всего, платить вам не собираются, и пришло время обращаться в РСА, ФССН и в суд. Вот тут и пригодятся сделанные ранее копии полиса и заявления. Хотя, справедливо будет заметить, в крупных страховых компаниях процесс расторжения достаточно отлажен и не вызывает особых нареканий со стороны клиентов.

Спорные моменты и частые вопросы

Когда хочу, тогда и расторгаю!

Многие автовладельцы возмущены тем, что не могут расторгнуть договор ОСАГО в любой момент по собственному желанию. Действительно, причин может быть множество: нежелание обслуживаться у данного страховщика, отъезд на длительное время, болезнь, поломка автомобиля, отказ от вождения и т.д. Ссылаясь на правила и закон об ОСАГО, страховые компании решительно не готовы расторгать договор по причинам, не закрепленным законодательно. Но п. 33.1 правил звучит следующим образом:

Страхователь вправе досрочно прекратить действие договора обязательного страхования в следующих случаях:

- отзыв лицензии страховщика в порядке, установленном законодательством Российской Федерации;

- замена собственника транспортного средства;

- иные случаи, предусмотренные законодательством Российской Федерации».

Поэтому самые упорные страхователи, руководствуясь тем, что «собственное желание» и есть пресловутые «иные случаи», идут на судебное разбирательство и им удается доказать свою правоту. Но подобные прецеденты случаются крайне редко и действительности не отражают.

На основании чего удержали 23%?

Это еще один вопрос, споры по которому из-за несовершенства нашего законодательства не прекращаются с тех пор, как было введено обязательное автострахование. С точки зрения страховой компании, удерживая при возврате 23%, она действует правомерно. Существует утвержденная Правительством РФ структура страхового тарифа ОСАГО, которая заключается в следующем:

- 77% – нетто-ставка (эта часть внесенной страхователем суммы идет на выплаты);

- 20% – расходы компании на ведение дел (сопровождение полиса, бланки, оборудование, зарплату сотрудникам и проч.);

- 3% отчисляется в РСА для формирования резервов компенсационных выплат (2% – резерв текущих компенсационных выплат + 1% – резерв гарантий).

Таким образом, 23% – это расходы, которые страховая компания понесет в любом случае: останется клиент в компании на весь период страхования или расторгнет договор досрочно. Логика автостраховщиков, в принципе, понятна. Тем более, подавляющее большинство клиентов по ОСАГО и не думает возмущаться по этому поводу.

Но некоторые подкованные и принципиальные автолюбители весьма активно возражают против незаконных, с их точки зрения, удержаний – пишут недовольные отзывы о работе страховых компаний , претензии и обращаются в суд. Ведь в Гражданском кодексе РФ и правилах ОСАГО нет ни единого намека на 23%, а лишь сухая информация:

- Страховщик имеет право на часть страховой премии пропорционально времени, в течение которого действовало страхование (ГК РФ, ст. 958);

- Страховщик возвращает страхователю часть страховой премии за неистекший срок действия договора обязательного страхования (правила ОСАГО, п. 34).

Возражения страхователей абсолютно правомерны. Именно поэтому, обратившиеся в суд автовладельцы нередко возвращают удержанные компанией 23%. Для этого есть все шансы и множество прецедентов. Бывают ситуации, когда даже до суда дело не доходит. Достаточно отправить заказные письма в РСА и ФССН и досудебную претензию в страховую компанию, чтобы получить обратно свои деньги.

Зачем нужна копия ПТС при расторжении ОСАГО?

Некоторые страховые компании требуют при расторжении договора страхования ОСАГО предоставить копию ПТС с отметкой о новом собственнике. Сразу оговоримся, что это требование не является законным. Для страховщика должно быть вполне достаточно справки-счета или договора купли-продажи. И страховые компании это знают, но сознательно вводят клиентов в заблуждение. Для чего? Смышленый страхователь, желающий разорвать со страховой компанией отношения по причине, не подпадающей под правила (они перечислены выше), может сделать следующее: оформить рукописный договор купли-продажи, на основании которого страховая будет обязана расторгнуть договор и вернуть деньги за страховку. А уж будет автомобиль продан в реальности или нет – личное дело каждого автовладельца. Вот и хочет компания подстраховаться, требует ПТС, дабы пресечь попытки «незаконного» расторжения.

Вернут ли деньги за неиспользованный период, если были выплаты?

Если страховая компания пытается занизить или вообще не возвращать деньги при расторжении договора, мотивируя это тем, что по нему были выплаты – это неправомерно. При расторжении полиса ОСАГО убыточность не учитывается, часть премии за неиспользованный период должна возвращаться по обычной схеме – пропорционально (за вычетом 23%, если страхователь не имеет по этой теме претензий).

Как расторгнуть ОСАГО в Ингосстрахе

У Ингосстраха даже есть своя инструкция, как это сделать.

Чтобы досрочно прекратить договор необходимо подать заявление в офисе компании. Бланки заявлений для различных ситуаций можно скачать здесь.

Конечно, же предоставить удостоверение личности, а если подает представитель страхователя, то и доверенность. Причем доверенность (обязательно заверенная у нотариуса) может быть только на расторжение договора, или еще и на получение средств.

При смерти лица, покупавшего полис, для получения возвращаемой доли страховой премии необходимо предъявить свидетельство о праве наследства на нее. Естественно, это возможно после вступления в наследство.

Если есть причина, необходимо предоставить документы, подтверждающие ее.

Отказ без объяснения причины прописан в инструкции, так что в Ингосстрахе по этому пункту проблем не возникнет.

В остальных вопросах Ингосстрах ссылается на действующее страховое законодательство.

Сколько денег вернут

В остальных случаях, согласно п. 1.16 Правил обязательного страхования застраховавший свое авто вправе получить часть внесенной страховой премии за оставшееся время действия полиса, предназначенной для выплат по страховкам.

Что стоит за этой фразой?

Страховая премия делится на три части:

- 77% — за счет нее формируется фонд, из которого страховая выплачивает страховые возмещения;

- 20% берется за все затраты страховой, связанные с обслуживанием клиентов;

- 3% уплачивается в РСА, из них составляются компенсационные выплаты.

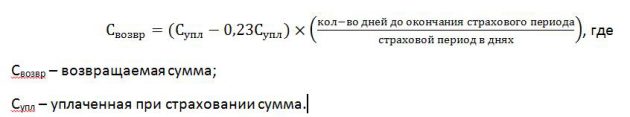

Подлежащая выплате доля внесенных денег рассчитывается так:

Со вторым множителем спора нет, все справедливо. За время, в которое полис действовал надо заплатить. А вот с первым возникают вопросы. Почему страховая удерживает у себя часть стоимости полиса, ведь при его покупке вы платили за все сразу. Некоторые задаются вопросом: могу ли я вернуть эти 23%?

Возвратят ли деньги? Читайте правила!

При досрочном прекращение договора КАСКО по обстоятельствам, указанным в п.3 предыдущего раздела статьи, страховщик обязан вернуть автовладельцу часть уплаченной им страховой премии пропорционально времени, в течение которого действовал полис. И необходимо знать, что в этом случае:

- Расчет производится по дням.

- Любые вычеты (расходы на ведение дел (РВД), произведенные ранее выплаты незаконны.

Досрочное расторжение договора по личному желанию страхователя (п.1) далеко не всегда влечет за собой возврат денег. Все та же статья 958 ГК РФ гласит, что «при досрочном отказе от договора страхования уплаченная страховщику страховая премия не подлежит возврату, если договором не предусмотрено иное». Расшифруем.

Предположим, автовладелец захотел расторгнуть договор КАСКО по собственному желанию, не важно, по какой причине: погасил кредит, продал машину, разонравилась страховая компания и другое. Иными словами, застрахованное ТС имеется, и вероятность того, что с ним произойдет страховой случай, не пропала

В этом случае решение принимает страховая компания: вернуть деньги за неиспользованное время действия КАСКО полностью, вернуть за определенными вычетами или совсем ничего не возвращать. То есть, конечно, страховщик не решает ничего внезапно, а руководствуется своими правилами страхования КАСКО и условиями договора.

В правилах любого страховщика всегда есть раздел, посвященный обсуждаемому вопросу, озаглавленный, например: «Прекращение (или расторжение) договора страхования». В нем подробно разъясняется, в каких случаях компания возвращает деньги, и как будет происходить расчет суммы возврата. Если же там прописано, что «в определенный момент времени» страховая премия возврату не подлежит, значит владелец в этих случаях точно ничего не получит. И это не будет противоречить Гражданскому кодексу.

РЕЗЮМЕ: внимательно читайте правила страхования КАСКО! И если до приобретения полиса вы не ознакомились с ними в части досрочного прекращения договора, сделайте это хотя бы перед тем, как написать заявление о расторжении. Страховщики, по обыкновению уповая на страховую «неграмотность» и лень клиента, могут попытаться уклониться от возврата денег под надуманным предлогом и вопреки собственным положениям. Тут и будет самое время проявить свою компетентность.

Если в правилах написано, что деньги возвращаются на определенных условиях, к примеру, за минусом ранее выплаченного страхового возмещения и/или расходов на ведение дела (РВД), то это тоже законное право страховщика.

Причем, сначала делаются вычеты, а потом уже рассчитывается пропорция по дням. И надо иметь в виду, что вычеты ранее произведенных выплат и РВД предусмотрены правилами практически всех страховых компаний. То есть, если стоимость КАСКО 30 000 рублей, и в течение действия полиса была произведена выплата за страховой случай те же 30 000 рублей, очевидно, что при досрочном расторжении договора автовладелец гарантированно ничего не получит. РВД у всех страховщиков разнятся и обычно составляют от 10% до 40% от суммы взноса по полису.

То есть, подобно коэффициентам в калькуляторе КАСКО , каждая компании имеет собственную формулу расчета суммы возврата за оставшийся срок страхования.

Алгоритм получения денег

Мы выяснили, что вернуть деньги за страховку ОСАГО при продаже автомобиля можно, как и при досрочной аннуляции комплексного КАСКО. Но для того, чтоб компания произвела перерасчет и выплатила компенсацию, действовать необходимо исключительно по следующим правилам:

- Подготовить требуемый пакет бумаг и справок;

- Составить письменное заявление на расторжение договора;

- Прикрепить квитанцию с реквизитами банка («ВТБ», «Сбербанк», «Ренессанс кредит» и т. д.), куда СК будут возвращать неистраченную премию;

- Ждать поступления средств в установленные государством сроки.

Сколько времени дается агентству на компенсацию денег клиенту, и куда нужно идти с собранным пакетом документов, выясним далее в статье.

Необходимые документы

В зависимости от выбранной страховой конторы («Ингосстрах», «РЕСО-Гарантия», «Тинькофф» и т. д.) список требуемых корочек для возврата неистраченных средств может несколько отличаться. Но минимальный перечень в обязательном порядке должен содержать в себе:

- Оригинальный бланк о защите гражданской ответственности (копия в данном случае считается недействительной);

- Письменное заявление, составленное по общепринятому образцу;

- Внутригражданский паспорт;

- Выписки из банка, свидетельствующие о своевременной оплате страховых взносов.

Дополнительно сотрудники конторы имеют право потребовать у человека договор о купле/продаже транспортного средства, свидетельство о смерти законного владельца машины, генеральную доверенность или протокол об утере ТС (ввиду стихийного бедствия, угона или ДТП). Если же представители СК просят более обширный список бумаг, то клиент может спокойно отказываться от их предъявления, так как это не запрещено законодательством.

конторы имеют право потребовать у человека договор о купле/продаже транспортного средства, свидетельство о смерти законного владельца машины, генеральную доверенность или протокол об утере ТС (ввиду стихийного бедствия, угона или ДТП). Если же представители СК просят более обширный список бумаг, то клиент может спокойно отказываться от их предъявления, так как это не запрещено законодательством.

Сроки возврата

Узнав о том, как вернуть деньги при аннулировании страховки на машину, не лишним будет и ознакомиться с допустимыми сроками по выплате неиспользованного остатка премии со стороны компании. Регламентирует их пункт 116 «Правил о предоставлении защиты гражданской ответственности», где четко прописан период, не превышающий 14 суток.

Отсчет данного временного промежутка стартует от разных дат, в зависимости от обстоятельств расторжения договора:

- При досрочном окончании действия ОСАГО по причинам, не зависящим от обеих сторон (смерть собственника или полная ликвидация СК), отсчет начинается с момента возникновения происшествия;

- При аннуляции полиса по инициативе гражданина или агентства, двухнедельный срок будет отсчитываться со дня подписания заявления.

Размер возвращаемой суммы

Как вернуть деньги за страховку, если продал машину, мы выяснили. Теперь самое время подсчитать предусмотренную сумму выплаты, исходя из следующей формулы: D = (P-23%) X (N/12), где:

- D – размер неизрасходованного остатка;

- P – стоимость первичного взноса по договору ОСАГО;

- N – количество месяцев, оставшихся до своевременного аннулирования полиса.

Иных способов расчета неистраченной премии не существует. Для удобства клиенты могут использовать электронные версии калькуляторов, где нужно ввести только два последних показателя, а результат подобьется автоматически (подобные программы присутствуют на сайтах многих СК, таких как «Ренессанс кредит», «Тинькофф», «Росгосстрах», и т. д.).

○ Как расторгнуть договор?

Чтобы аннулировать соглашение, нужно:

- Собрать пакет документов.

- Написать заявление на расторжение.

- Приложить номер расчетного счета для перечисления суммы возврата (требуется не во всех страховых компаниях).

- Дождаться компенсации.

Срок подачи документов на расторжение.

Чтобы вернуть неиспользованные деньги при досрочном аннулировании договора, очень важно соблюдать сроки подачи заявления. «Исчисление неистекшего срока действия договора (периода использования транспортного средства) начинается со дня, следующего за датой досрочного прекращения действия договора обязательного страхования (п

116 №430-П).»

«Исчисление неистекшего срока действия договора (периода использования транспортного средства) начинается со дня, следующего за датой досрочного прекращения действия договора обязательного страхования (п. 116 №430-П).»

При этом есть некоторые особенности исчисления:

- «В случаях досрочного прекращения действия договора обязательного страхования, предусмотренных пунктом 1.13 настоящих Правил, датой досрочного прекращения действия договора обязательного страхования считается дата события, которое явилось основанием для его досрочного прекращения и возникновение которого подтверждено документами уполномоченных органов.

- В случаях досрочного прекращения действия договора обязательного страхования, предусмотренных пунктом 1.14 настоящих Правил, датой досрочного прекращения действия договора обязательного страхования считается дата получения страховщиком письменного заявления страхователя о досрочном прекращении действия договора обязательного страхования и документального подтверждения факта, послужившего основанием для досрочного прекращения договора.

- В случаях досрочного прекращения действия договора обязательного страхования, предусмотренных пунктом 1.15 настоящих Правил, датой досрочного прекращения действия договора обязательного страхования считается дата получения страхователем письменного уведомления страховщика.»

Таким образом, только если основанием для расторжения являются причины, не зависящиеся от участников, можно не торопиться с подачей заявления на возврат. В остальных случаях, при несоблюдении сроков вы рискуете получить меньшую сумму либо вообще остаться без компенсации.

Как и куда подавать документы?

Документы для возврата денег подаются непосредственно в страховую компанию. Для этого нужно:

- Собрать полный перечень необходимых документов.

- Посетить страховую компанию.

- Подать заявление, приложив пакет документов.

Процедура расторжения электронного полиса не имеет никаких отличий, потому что для аннулирования соглашения необходимо в любом случае посетить офис компании. В зависимости от конкретной страховой могут быть некоторые нюансы в оформлении заявления. О них можно узнать лично у страховщика. Но в целом, порядок действий одинаковый в большинстве случаев.

Решения страховой.

Страховая компания может затребовать дополнительные документы для оформления возврата, при условии, что это не противоречит закону. Страховщик принимает решение и, если оно положительное, осуществляет выплату в течение 14 дней с момента получения ходатайства. Если компания отказывается выплачивать неиспользованную часть премии, следует решать вопрос в судебном порядке. Срок направления письменного отказа также составляет 14 дней.

Сроки возврата денег при досрочном расторжении ОСАГО

Владелец авто, представитель собственника либо его наследник может получить не использованную сумму в течение 14 суток после подачи заявления о преждевременном разрыве страхового акта.

Но на практике организации редко придерживаются установленных сроков. Поэтому следует знать, когда фирма не вернула деньги вовремя, она обязана выплатить неустойку размером в 1% за каждый день просрочки. Но этот платеж не может превышать стоимость полиса.

Если по прошествии двух недель после документального оформления денег, они не были выплачены, следует обратиться в офис страховой компании. Вполне возможно, что финансы задержалась на уровне бухгалтерии.

В противном случае потребуется взять ксерокопию соглашение, заявление о расторжении и посетить Союз Российских страховщиков. Данное учреждение регулирует работу страховых компаний. Можно попробовать через нее добиться возврата средств.

Досрочное расторжение ОСАГО

Стремление навязывать автостраховку не исключает право автовладельца на расторжение договора страхования. В Гражданском Кодексе РФ предусмотрена соответствующая статья.

К указанному ранее перечню причин прекращения взаимоотношений по соглашению можно добавить желание хозяина автомашины. Выезд из страны, нежелание управлять авто в зимний период, длительная болезнь, не позволяющая водить и любая другая причина – достаточное условие для того, чтобы прибегнуть к такому шагу.

Программа по утилизации средств передвижения – еще один из поводов обратиться с требованием об аннулировании полиса. Список необходимых документов будет сокращен. В таких случаях не будет соглашения о купле-продаже.

Не стоит тянуть с явкой в офис компании-страховщика. Каждый день в этом случае – это деньги, которые могли быть возвращены. Завершение действия договора сопровождается изданием и подписанием соответствующего дополнительного соглашения. В нем должна быть указана точная дата расторжения. Она, в свою очередь, обязана совпадать с датой подачи заявления страховщику.

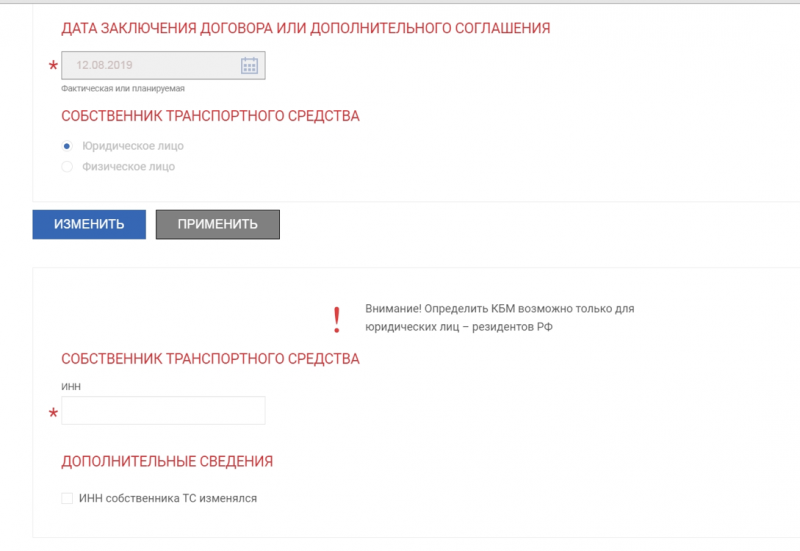

Порядок приобретения полиса ОСАГО

Выберите тип ТС

Легковыеавтомобили

Легковыетакси

Маршрутныеавтобусы

Автобусы ≤ 16 мест

Автобусы> 16 мест

Грузовые авто≤ 16 тонн

Грузовые авто> 16 тонн

Тракторыи строит. техника

Мотоциклы

Троллейбусы

Трамваи

Рассчитать ОСАГО

Так как договор ОСАГО признан публичным, для его заключения достаточно желания одной из сторон. Вариантов приобретения полиса несколько.

- При личном обращении в страховую компанию требуйте письменный отказ. Устный вы нигде не сможете предъявить.

- При отправке Почтой РФ предложения-оферты (заявления по соответствующей форме, утвержденной Минфином РФ 01.07.2009 года) с приложением пакета необходимых документов вручается уведомление о доставке. В случае отказа оно будет служить доказательством того, что страховщик получил предложение-оферту.

На его рассмотрение, а также оформление и отправку ответа страховщику отпускается 14 рабочих дней. Ответом может быть извещение:

- об акцепте (принятии),

- об отказе,

- о принятии на иных условиях.

Что делать, если отказали?

Если вы не согласны с ответом страховщика, имеете право обжаловать его действия. Для этого нужно письменно обратиться, приложив переписку со страховой организацией или письменный отказ. Пакет документов нужно отправить в одну из инстанций:

- территориальное подразделение ЦБ РФ;

- суд по месту жительства;

- прокуратура;

- отделение РСА;

- Федеральная антимонопольная служба, адрес: 123995, г. Москва, Д-242, ГСП-5, Садовая-Кудринская, 11.

Обычно при личном обращении к страховщику и угрозе передать письменный отказ в одну из выше указанных организаций страховая компания находит возможность заключить договор ОСАГО. И желание появляется, и бланки находятся, и вопрос решается в досудебном порядке.

Какие документы нужны для оспаривания отказа?

- Во-первых, письменное заявление страхователя (предложение-оферта) о заключении договора ОСАГО. На том экземпляре, который остается у автовладельца, ставится печать, дата и подпись лица, принявшего заявление.

- Во-вторых, письменный отказ страховщика. Нужен для обращения в компетентные органы.

Уважительные причины досрочного разрыва договора

Возврат страховки при банкротстве или закрытии страховой фирмы является первым камнем преткновения между страховщиком и страхователем. В правилах ОСАГО не прописано четко, что контора даже при банкротстве обязана возместить клиенту средства от неиспользованной части полиса. Из-за этого спор между сторонами, бывает, доходит и до суда. А вот в каких случаях можно расторгнуть договор, чтобы при этом еще и вернуть деньги за неиспользованную часть страховки? Здесь можно назвать следующие пункты:

Самый распространенный случай – это когда стремятся вернуть деньги за ОСАГО при продаже автомобиля. Купля-продажа машины в обычном порядке, т. е. полная передача прав собственности от продавца к покупателю. При этом рекомендуется подавать заявление сразу после продажи автомобиля. Почему? Да потому, что период от момента, когда транспорт был продан, до момента, когда бывший владелец авто подал заявление о расторжении договора ОСАГО, учтен не будет. В идеале необходимо без промедления после совершения сделки обратиться в страховую контору, чтобы избежать ненужных издержек. Страховку после продажи автомобиля по стандартной схеме получают без проблем. Однако для тех, кто не хочет или не имеет возможности улаживать юридические дела со своим страховщиком, есть вариант проще – включить ее в стоимость продаваемого автомобиля.

Досрочное расторжение договора ОСАГО бесспорно, когда происходит автомобильная авария, наносящая машине урон как минимум в 50%. То есть транспорт оказывается не подлежащим ремонтному восстановлению. Или стоимость капитального ремонта выходит примерно равной цене нового аналогичного автомобиля. Еще один случай – угон. Если машина не была возвращена законному владельцу в течение недели, то можно смело подавать заявление на возврат страховки и прекращение действия полиса.

Соглашение со страховщиком расторгается и когда страхователь или собственник авто гибнет. В большинстве ситуаций страхователь является и собственником авто, т. е. это одно лицо. Однако может быть и так, что страхователь является представителем собственника и имеет от него нотариальную доверенность

Если такая доверенность имеет место, то неважно, с кем именно случилась трагедия – с владельцем машины или его страхователем. Получателем денег в такой ситуации является лицо, имеющее право на наследство погибшего.

Если владелец машины является лицом юридическим, автогражданская ответственность все равно имеет место

И страхование ОСАГО проходит по тем же правилам. А значит, ликвидация юридического лица (например, закрытие предприятия) именно с юридической точки зрения равносильна гибели лица физического. Следовательно, возвращаемый денежный взнос за полис также правомерен и осуществляется по тем же правилам.

Уже поминавшееся банкротство страховщика или отзыв у него лицензии. Здесь все зависит от самой страховой конторы. Фирме, находящейся на грани разорения или заимевшей проблемы по части законов, становится не до выплат бывшим клиентам. Иногда компания соглашается удовлетворить требования страхователя, иногда предлагает меньшую сумму, иногда идет в категорический отказ. В последнем случае, если деньги достаточно весомые, имеет смысл обратиться в суд. Как показывает практика, в подобных спорах суды, как правило, встают на сторону клиентов.

Важно отметить, что при уничтожении/угоне транспорта или смерти страхователя/собственника датой прекращения действия полиса автоматически считается дата, когда произошел один из этих инцидентов

Как высчитывается размер страхового возврата?

Теперь самое главное – денежный подсчет, т. е. определение размера неиспользованной, нереализованной по срокам части страховки. Главное не только потому, что речь идет об определении конкретной суммы к получению, но и потому, что именно этот момент чаще всего и сильнее всего вызывает неудовольствие автовладельцев. Формула такова:

В = (ПС – 23%) * N/12, где:

- В – страховая разница, которую получает страхователь;

- ПС – общая цена полиса, которую оплатил клиент при его покупке;

- 23% (23% от ПС имеется в виду) – то, что оставляет себе контора (об этом ниже);

- N – количество месяцев, которое осталось до конца срока действия полиса.

То, что счет идет на месяцы, неудивительно. Просто когда до просрочки страховки остаются недели, а уж тем более дни, нет смысла возиться с досрочным расторжением договора. Более того, если страховых случаев (аварий, например) не было, а до даты оформления новой страховки остаются дни, лучше дождаться окончания действия старого полиса

Для того чтобы при заключении нового страхового договора (неважно, с той же или другой конторой) клиенту начислили коэффициент «бонус-малус» (КБМ), что сделает следующий полис ощутимо дешевле. При этом любая досрочная аннуляция договора обнуляет КБМ

Из формулы наглядно видно, что чем больше ПС и N, тем больше выйдет В. Теперь о процентах. Эти 23% не имеют твердого законодательного обоснования, хоть Росгосстрах и ссылается здесь на «взаимную договоренность» сторон. Это регулярно вызывает фрустрацию у страховщиков. Расписываются они так:

- 3% идут в Российский Союз Автостраховщиков (РСА) на накопление компенсаций (эта часть не вызывает у клиентов такого недовольства, как следующая);

- 20% – это якобы покрытие издержек страховой фирмы, которые она терпит от ведения дел (оформление полисов, содержание рабочих площадей, оборудование, з/п работникам и прочее). Пусть так, но проблема в том, что невозможно точно проследить размер расходов фирмы. Все ли 20% ушли на обеспечение ее работы или что-то утекло в карман директору – неясно. Мало того, получается, что эти 20% фирма откуда-то добывает в любом случае, даже если клиент никаких договоров расторгать не собирается, ведь повседневные расходы фирмы точно так же имеют место. И тогда на каком основании эти 20% взимаются при досрочном расторжении? Гнев автовладельцев понятен.

Если речь идет о больших деньгах, то, опираясь на статью № 958 ГК РФ и пункт № 34 правил ОСАГО, есть смысл обратиться в суд с требованием вернуть стоимость полиса без учета этих процентов.

Вносить в указанную формулу коррективы в свою пользу контора не имеет никакого права. После подачи заявления клиент должен получить финансовые средства не позднее чем через две недели. Данная статья обязательно пригодится всем автолюбителям и тем, кто собирается купить «железного коня», поскольку здесь разобран один из насущных вопросов собственников авто – автогражданский тип страхования.

Порядок действий

Инициатором расторжения договора ОСАГО может выступать как страхователь (автовладелец), так и страховщик. В последнем случае процедура осуществляется, если владелец транспортного средства предоставил ложную информацию или неполный комплект документации, страховая организация обанкротилась или у нее прекратила действовать лицензия и т. д.

Вернуть денежные средства при досрочном расторжении договора ОСАГО могут нижеперечисленные лица:

- страхователь-автовладелец;

- претендент на наследство страхователя;

- доверенное лицо автовладельца.

Алгоритм действий для аннулирования договоренности между страхователем и страховщиком следующий:

- составление заявления о расторжении в страховую компанию с просьбой вернуть деньги;

- сбор и подготовка необходимой документации;

- рассмотрение заявления и произведение финансового расчета;

- в течение двухнедельного периода, после обращения заявителя о расторжении соглашения, денежные средства перечисляются на банковский счет автовладельца. Наличными осуществить выплату нельзя.

В каждом конкретном случае, в зависимости от основания расторжения соглашения ОСАГО, потребуется определенный комплект документов.

Список документов

К документам, которые страхователь или его доверенное лицо должны в обязательном порядке собрать, относятся — универсальные и специальные.

Универсальные — это те, которые не зависят от оснований для расторжения соглашения ОСАГО. К ним причисляют следующие бумаги:

- ксерокопия страхового полиса;

- копия паспортных данных или доверенность, оформленная на уполномоченное лицо;

- квитанция, подтверждающая регулярное осуществление выплат;

- банковские реквизиты для перечисления в дальнейшем денежных средств.

Дополнительно к обязательному пакету документов прилагаются бумаги, перечень которых зависит от конкретной ситуации расторжения:

- если транспортное средство продается — предоставляется соглашение купли-продажи и ПТС;

- при сильном повреждении автотранспорта — акт утилизации;

- вследствие кончины автовладельца — свидетельство о смерти или о вступлении в наследство;

- по причине угона ТС — документ, доказывающий этот факт.

Если какой-то важный документ будет отсутствовать, то страховая компания может отказать в рассмотрении заявления и не осуществить расторжение договора ОСАГО.

Заявление

Составить письменное заявление для расторжения договора ОСАГО и возврата денег является первостепенным шагом для принявшего решение автовладельца. В документе должна содержаться следующая информация:

- название страховой организации, с которой был подписан договор ОСАГО;

- ФИО заявителя;

- серия, номер, дата предоставления настоящего страхового полиса;

- основания, побудившие автовладельца или другое лицо обратиться в организацию для досрочного расторжения договора ОСАГО;

- фиксирование способа произведения выплат нереализованных денежных средств.

В последнем случае указываются банковские реквизиты, куда переведутся деньги, или фиксируются реквизиты другого составленного страхового соглашения, в счет оплаты которого и пойдут деньги.

В заявлении ставятся подписи сторон, а также дата составления.

Срок обращения

Срок обращения в страховую компанию для расторжения договора ОСАГО всегда разный. Аннулировать договоренность с организацией можно исключительно при периоде его действия до 1-го года. Соглашение нельзя будет расторгнуть, если оно было заключено для перевозки автотранспорта к месту осуществления регистрации.

Если автовладелец решит продать транспортное средство по договору купли-продажи, то следует помнить, что возвращение денежных средств будет производиться не с момента подписания документа купли-продажи, а с момента подачи заявления в страховую компанию. Вследствие кончины владельца машины, датой расторжения договора ОСАГО будет считаться день смерти.

В любом случае обратиться в страховую компанию следует как можно скорее. Иначе можно потерять значительную сумму денежных средств при расторжении договора ОСАГО. Если организация не перечисляет деньги, то можно обратиться с иском в судебный орган.