Камеральная проверка: готовим обоснованный ответ

Содержание:

- Что будет в случае непредставления документов в налоговую службу

- Разновидности запросов

- Выясняем общие правила

- Примеры предложений

- Сколько будет длиться переписка

- Пояснения к декларации по налогу на упрощенке

- Пояснения по налогу на имущество

- Пояснения по 6-НДФЛ и 2-НДФЛ

- Пояснения о низкой зарплате

- Пояснения о ЕРСВ

- Ответы на запросы о бенефициарах

- Дополнительные пояснения в ИФНС

- Основные причины запроса пояснений

- Срок и способ исполнения требования

- Как правильно написать ответ в налоговую службу

- Какое правило применяется

- Какие документы вправе запросить

- Как поступать в ситуации, когда запрошенные налоговым органом документы отсутствуют

Что будет в случае непредставления документов в налоговую службу

Законопослушный субъект предпринимательской деятельности после получения запроса контролеров должен выполнить следующие действия:

- отправить уведомление, в котором будет указана информация об отсутствии у субъекта запрашиваемых документов;

- предоставить истребованные данные инспекторам;

- попросить выделить дополнительное время для подготовки документов.

В случае если запрос инспектора на предоставление информации о конкретной сделке будет проигнорирован, на налогоплательщика будет возложен штраф в размере 10 000 рублей. Предприятия, не подавшие документы в отношении самих себя, будут вынуждены заплатить по 200 рублей за каждый несданный документ.

Важно! Отсутствие даже одного документа в списке влечет за собой полную сумму штрафа. Ответственность за своевременную подачу документов в налоговые органы несет руководитель предприятия

Иногда за подачу документов отвечает главный бухгалтер. Сведения о возложенной ответственности отображаются в должностной инструкции сотрудника

Ответственность за своевременную подачу документов в налоговые органы несет руководитель предприятия. Иногда за подачу документов отвечает главный бухгалтер. Сведения о возложенной ответственности отображаются в должностной инструкции сотрудника.

Разновидности запросов

Имеются различные классификации запросов. Делятся они в зависимости от:

- Цели отправления.

- Типа отправителя.

- Типа адресата.

Рассмотрим наиболее распространенные группы.

Запрос о предоставлении информации

Данный тип запросов – самый часто встречаемый. В таком письме отправитель просит предоставить ему какие-то сведения, а не документы или их части. Это может быть информация относительно:

- Стоимости товаров и услуг.

- Технических характеристик предлагаемой продукции.

- Условий участия в мероприятиях и пр.

В таком письме следует максимально подробно изложить сведения о каком продукте интересуют отправителя.

Если это товар, необходимо обозначить его наименование, артикул, модель, марку, дату производства и пр. Не обязательно, все указанные пункты должны быть известны отправителю, но имеющиеся сведения нужно указать максимально.

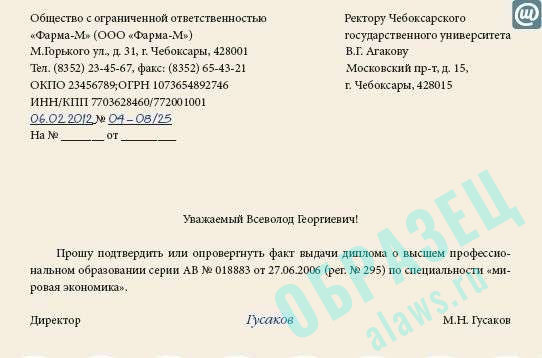

Запрос о подтверждении информации

Письмом с просьбой подтвердить информацию, отправитель, как правило, просит предоставить ему сведения, выписки из официальных документов.

Например, Посольство делает запрос по месту работы заявителя с просьбой подтвердить размер заработной платы для предоставления визы. При этом четкое указание на вид документа, из которого будет предоставляться информация, отсутствует.

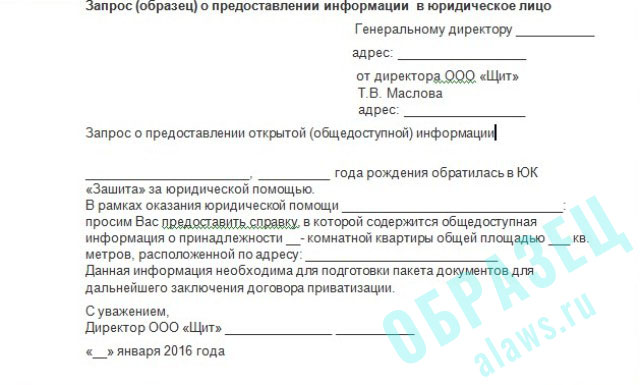

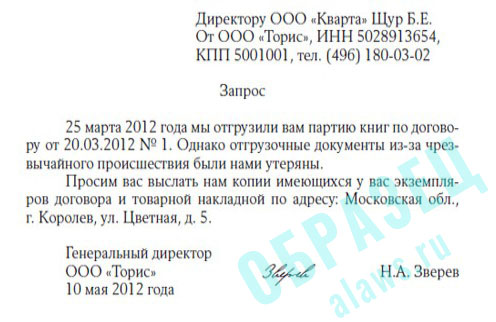

Запрос о предоставлении документов

Если просителю необходимы от адресата какие-то документы, в запросе следует указать их наименование, а не просто обозначить суть вопроса. При условии, что требуется нотариальная или иная заверка копий, этот нюанс следует отдельно оговорить в тексте. Если достаточно подписи руководителя предприятия и печати, данный факт нужно также обозначить.

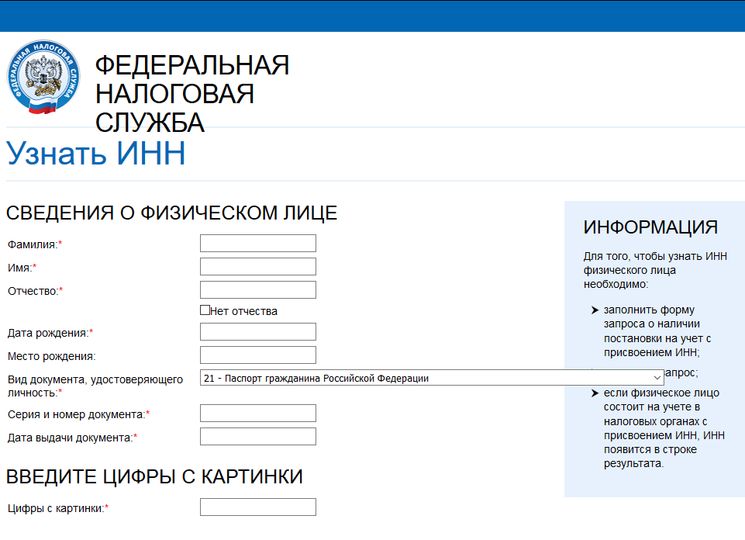

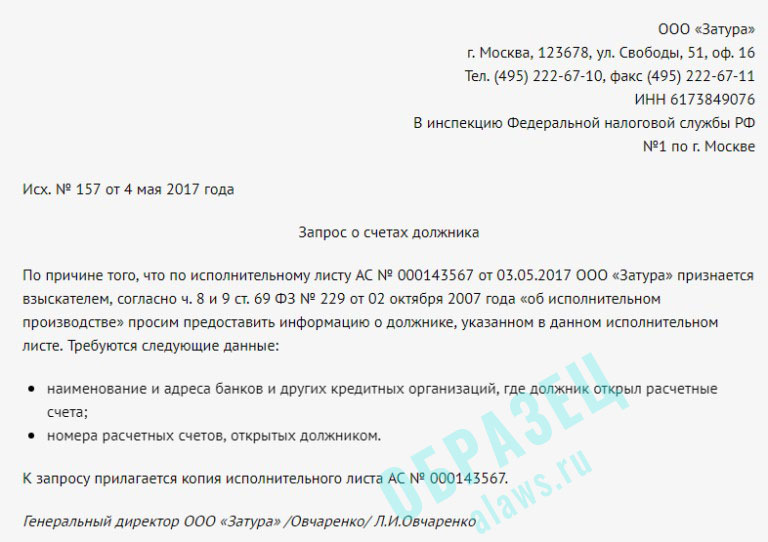

Запрос в Налоговую Инспекцию

Любой хозяйствующий субъект обязан отчислять налоги в федеральный и местные бюджеты. Это значит, между предприятием и ФНС осуществляется постоянное взаимодействие. Учитывая, множественные изменения налогового законодательства у субъектов периодически возникает необходимость сделать уточнения относительно нормативов или иной информации. Для реализации составляется запрос в отделение ФНС. Формируется он, как правило, от лица главного бухгалтера или руководителя структуры.

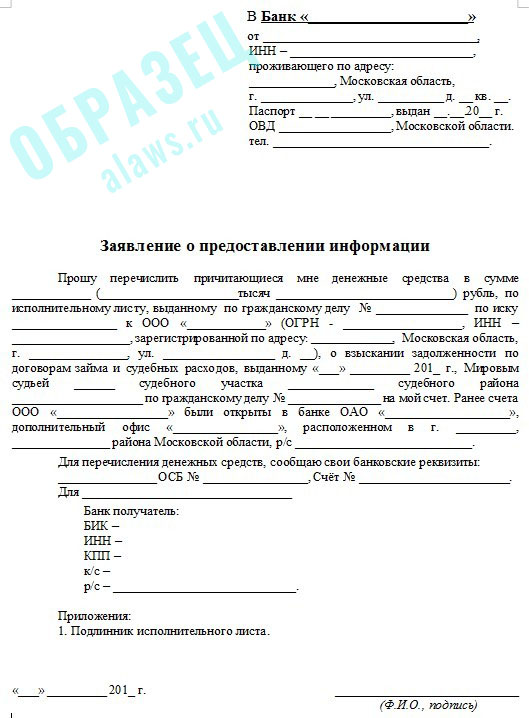

Запрос в банк

Необходимость сделать запрос в банк может возникнуть у любого юридического и физического лица, а также государственного учреждения. Следует учитывать, что банк без судебного решения предоставит лишь малый объем информации о клиентах. Поэтому запросы чаще касаются информации о банковских продуктах.

Ответ на запрос предоставляется традиционно по правилам делового этикета в течение 2-х недель. Если адресату необходимо делать отдельные запросы для получения нужной информации, срок автоматически увеличивается.

Для ряда структур сроки предоставления ответов определены на законодательном уровне.

Выясняем общие правила

Возможность требовать документы у компаний инспекторам дают ст. 93 и 93.1 Налогового кодекса. Сразу скажем, что в данной статье мы не будем исследовать вопросы, связанные с представлением пояснений по декларации по п. 3 ст. 88 НК РФ.

Итак, ст. 93 НК РФ чиновники пользуются, если запрашивают документы непосредственно у проверяемого налогоплательщика, с. 93.1 — если нужно узнать информацию о фирме у ее контрагентов. Обычно требование направляют, когда проводят налоговые проверки. Но п. 2 ст. 93.1 НК РФ позволяет инспекторам истребовать документы по конкретной сделке вне проверки.

Когда инспекция запрашивает документы в порядке ст. 93.1 НК РФ у организации, состоящей на учете в другом налоговом органе, она формирует поручение коллегам, а те уже направляют требование непосредственно фирме.

Налоговый кодекс устанавливает три способа вручения требования:

- лично налогоплательщику или его представителю под расписку;

- по почте заказным письмом;

- через интернет: по ТКС или через личный кабинет налогоплательщика.

Для последних двух способов предусмотрены особые сроки его получения:

- Если требование направили почтой — то оно считается врученным на 6 день с даты отправки.

- Если по ТКС, то плательщик обязан направить квитанцию о приеме документа, и днем вручения считается дата, указанная в этой квитанции.

- Требования, размещенные в личном кабинете налогоплательщика, считаются полученными на следующий день после размещения. Дата получения требования имеет значения для определения крайнего срока представления документов.

Если вовремя не представить документы, то за каждую бумагу оштрафуют на 200 руб. (ст. 126 НК РФ). Часто инспекторы запрашивают значительный объем документации, подготовить которую за отведенный срок компания не успевает. Ведь сдают только копии, оригиналы чиновники требовать не вправе. В этом случае следует направить налоговикам уведомление с просьбой продлить срок на подготовку документов. Также в нем нужно указать причины, по которым фирма не может сдать бумаги вовремя

Обратите внимание, продление срока — это право инспекции, но не ее обязанность. Поэтому отказы в таком продлении вполне возможны

Налогоплательщики нередко оспаривают штрафы за непредставление документов, так как инспекция склонна требовать больший объем документации, чем имеет право. При этом она как правило забывает, что обязана доказать наличие у плательщика обязанности представить соответствующие документы и сведения. Мало того, чиновники должны обосновать привлечения к налоговой ответственности и штраф не только по праву, но и по размеру. Если инспекция не доказала, что запрошенные документы есть у плательщика — штраф незаконен (постановление АС Восточно-Сибирского округа от 05.10.2016 № Ф02-5413/2016).

Примеры предложений

- Ей пришлось представить на работе справку о прохождении врача, чтобы не получить выговор за опоздание.

- Сильно волнуясь, он впервые поднялся на трибуну, чтобы представить почтенной публике свой доклад.

- После всего, что он сделал на благо страны, его решили представить к наивысшей награде.

- Станислав решил, что такая работа не представит ему затруднений и с радостью подписал контракт на вступление в должность.

- Анна решила представить своего брата в выгодном свете, чтобы его приняли на работу в компанию, в которой она трудилась.

- Перед сном она решила представить свой отдых на лазурном берегу – крики чаек над головой, белый мягкий песок и шум прибоя.

- Независимые аудиторы потребовали предоставить им доступ ко всей документации, которая была им необходима для проверки.

- Им пришлось предоставить суду все необходимые сведения.

Как неправильно писать

Неправильно употреблять данные синтаксические единицы через “и” – придоставить, придставить.

Неверным также может быть употребление неверного паронима в контексте предложения. К примеру:

- Елена попросила сделать бухгалтерию хоть что-то чтобы ей помочь – например представить необходимые документы для отчета.

- Он даже не мог себе предоставить все сложность работы, которую ему предстояло выполнить.

Сколько будет длиться переписка

Налоговая служба вправе требовать пояснения, запрашивать ксерокопии документации. Инспекторы будут ждать извещения и обязаны его внимательно рассмотреть. Если обнаруживается правонарушение, составляется акт. На получение ответа инспекция предоставляет 5 дней. За этот период налогоплательщик обязуется составить и отправить ответное письмо. Если переписка будет отличаться от формы запрос-ответ, то такие сообщения могут быть проигнорированы.

Специальной формы подачи пояснения не предусмотрели. Но на официальном сайте налоговой службы есть образец того, как следует написать ответ. Необязательно отправлять его в электронном виде, можно передать в классическом – на листе бумаги.

Пояснения к декларации по налогу на упрощенке

Инспекторы сверяют показатели декларации по единому налогу с бухгалтерской отчетностью и выписками по расчетному счету. При расхождениях будьте готовы их пояснить.

Доходы в декларации не совпадают с выпиской из расчетного счета

Данные в декларации не совпадают с данными бухгалтерской отчетности

Пояснения по налогу на имущество

Показатели отчетности по налогу на имущество ИФНС сравнивает с данными из декларации по налогу на прибыль, бухгалтерского баланса и других отчетов. Проверяющие контролируют льготы и резкие изменения остаточной стоимости. Если получили требование — проверьте отчетность и при необходимости подайте уточненку. Когда ошибок нет, представьте пояснения.

Организация применяет региональную льготу по налогу на движимое имущество

Остаточная стоимость основного средства резко уменьшилась — списали имущество

Остаточная стоимость основного средства не соответствует той, что в балансе

В декларации по налогу на прибыль амортизация указана, а расчет по налогу на имущество не представлен

В декларации по налогу на прибыль отразили амортизационную премию, а стоимость имущества в балансе не увеличилась

Пояснения по 6-НДФЛ и 2-НДФЛ

Инспекторы проверяют 6-НДФЛ по контрольным соотношениям. Расчеты 6-НДФЛ и справки 2-НДФЛ инспекторы также сверяют с данными отчетов по страховым взносам. Если обнаружат расхождения, потребуют уточненку или пояснения.

Суммы по строке 070 раздела 1 не сходятся с показателями строк 140 раздела 2

Доходы в 6-НДФЛ и расчете страховых взносов отличаются (дивиденды)

В расчете 6-НДФЛ отражены доходы, но не показана сумма удержанного НДФЛ

Доходы в 6-НДФЛ не совпадают с оплатой труда по Отчету о движении денежных средств

Доходы в 6-НДФЛ и в ЕРСВ не совпадают

Доходы в 6-НДФЛ и в ЕРСВ не совпадают. Организация выплатила дивиденды учредителю — физическому лицу

Доходы в 6-НДФЛ и в ЕРСВ не совпадают. Организация выплачивала пособия

Доходы в 6-НДФЛ и в ЕРСВ не совпадают. Организация применила стандартные налоговые вычеты по НДФЛ

Доходы в справке меньше, чем в РСВ-1

Пояснения о низкой зарплате

Зарплата сотрудников не должна быть меньше МРОТ и отраслевых минимумов. Если получили из ИФНС требование о представлении пояснений о причинах низкой зарплаты, подготовьте ответ.

Зарплата меньше среднеотраслевой. Увеличились затраты, и спрос на продукцию упал

Зарплата ниже средней по отрасли. Часть сотрудников на неполной ставке

Снижение зарплаты. Изменились условия труда

Пояснения о ЕРСВ

При камеральной проверке ИФНС сравнивает данные о взносах из ЕРСВ с декларацией по налогу на прибыль. Инспекторы вместе с ПФР также сверяютданные персучета. При расхождениях подготовьте пояснения.

Расхождения между СЗВ-СТАЖ и ЕРСВ

Расхождения между ЕРСВ и декларацией по налогу на прибыль

Уточнение СНИЛС

Ответы на запросы о бенефициарах

Внимание! В 2020 году Правительство не продлило срок подачи сведений о бенефициарах (п. 4 Правил, утв. постановлением Правительства от 31.07.2017 № 913)

Переносы сроков, предусмотренные постановлением Правительства от 02.04.2020 № 409, на сведения о бенефициарах не распространяются.

Запросить данные о бенефициарных владельцах могут ИФНС или Росфинмониторинг. Ответить на такой запрос нужно в течение пяти рабочих дней. Проигнорируете запрос — организацию или руководителя могут оштрафовать.

Сообщение о единственном бенефициаре

Организация не смогла установить своих бенефициаров

Первичные сведения сдали с ошибкой

Дополнительные пояснения в ИФНС

Инспекторы иногда требуют прогноз налоговых платежей или пояснить, почему вы платите налоги и взносы раньше срока. Требования не связаны с расхождениями в отчетности, поэтому вы вправе на них не отвечать.

Основные причины запроса пояснений

На данный момент существует три основных причины, на которые нужно будет направить ответ на требование ИФНС о предоставлении пояснений по НДС.

Первая ситуация — по контрольным соотношениям. Присылается такое требование тогда, когда ФНС РФ рассчитывает соотношения и находит в них неточности.

Направляется в формате pdf и присылается в течение одного или двух дней. Данное требование может содержать следующую информацию:

- Номера данных контрольных соотношений.

- Указание на конкретные нарушения, которые совершил проверяемый.

- Указание на правовую норму, которая обосновывает действия проверяемого в качестве противоправных.

- Указание на неточность в соотношении с формулой расчёта.

- Сведения, которые указываются в декларации.

В ответе необходимо будет указать номер проверяемого соотношения и написать пояснения по поводу нарушения.

Вторая ситуация — наличие расхождений с контрагентами, то есть с лицами, с которыми проверяемый имел какие-либо отношения, например, заключал договора. Присылается такое требование в течение двух недель, формат — pdf и xml.

В требовании обязательно будет указание на счёт-фактуру, по которой обнаружены противоречия и номера ошибок, которые также могут отличаться:

- У контрагента нет соответствующей записи в его документации.

- Данные в книге покупок будут отличаться от данных в книге продаж.

- Несоответствии информации в разделах 10 и 11 декларации плательщика.

- Отсутствие указания на исключение ошибки в документации.

В требовании обязательно содержится указание на необходимость пояснений. Направляется оно одновременно обеим сторонам сделки, по которой возникли разногласия.

В ответе нужно дать объяснения по каждому отдельному счёту-фактуре. Обязательно нужно сверить данные из требования с оригиналами, которые имеются в организации.

Варианты могут быть следующими:

| Данные соответствуют действительности | В таком случае нужно подготовить документы, подтверждающие данный факт |

| Реквизиты счёта-фактуры неверны | Необходимо сделать правку и указать об этом в ответе |

| В сумме налога обнаружена ошибка, например, неправильно были применены вычеты или налог неправильно рассчитан | Необходимо будет подать уточнённую декларацию |

Третья ситуация — когда какие-то данные не были включены в книгу продаж. Требование придёт лицу, если его контрагент подобные сведения включил, а он — нет.

Такие требования могут приходить в течение всего срока камеральной проверки, то есть в течение трёх месяцев.

Требование обязательно будет содержать реквизиты контрагента, а также сделки, которая была заключена между ним и проверяемым.

В ответе указывается следующее:

| Если факт наличия сделки подтверждается | Но имеются расхождения по её содержанию, то нужно указать о разногласиях в табличной форме |

| Если факт наличия сделки отрицается | То нужно отразить в таблице счёт-фактуру по неподтверждённым сделкам и указать номер, дату и ИНН |

Возможна также ситуация, когда требуемая счёт-фактура имеется, но она по причине ошибки не была указана в книге продаж. В таком случае нужно уточнить декларацию и направить её новую редакцию.

Срок и способ исполнения требования

Для предоставления сведений на основании требования ИФНС РФ закон отводит определенный период времени:

- в течение 5 рабочих дней представляется информация о конкретной сделке, которая заключалась с объектом проверки налоговым органом;

- в течение 10 рабочих дней представляются сведения объектом проверки после получения требования;

- в течение 5 дней представляются объяснения по поводу исправленной или уточненной декларации, в случае проведения камеральной налоговой проверки.

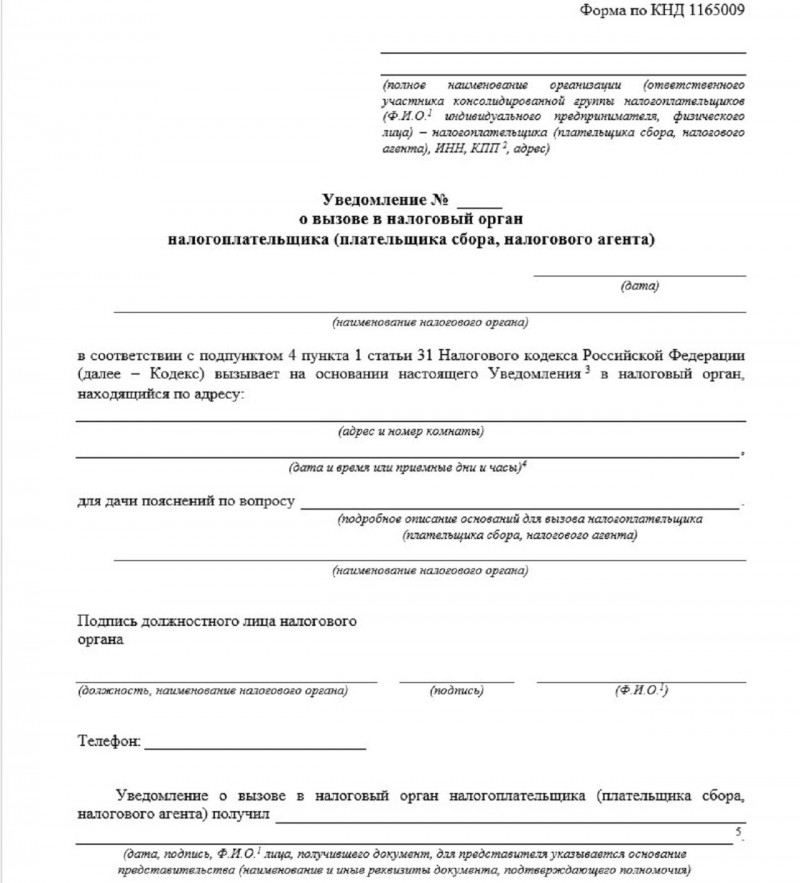

Важно! Когда лицо по объективным причинам в течение указанного срока не может представить требуемую информацию, то оно может попросить о получении отсрочки. Для этого не позднее дня с момента получения требования направляется уведомление в налоговый орган, в котором указываются следующие данные:

Для этого не позднее дня с момента получения требования направляется уведомление в налоговый орган, в котором указываются следующие данные:

- перечень причин, по которым невозможно предоставление документов в отведенный для этого период;

- период времени, в течение которого документы будут представлены.

После получения уведомления налоговая служба уполномочена вынести решение в срок не позднее двух дней после получения. Следует указать, что решение принимается должностными лицами на свое усмотрение, в связи с этим документы должны готовиться сразу.

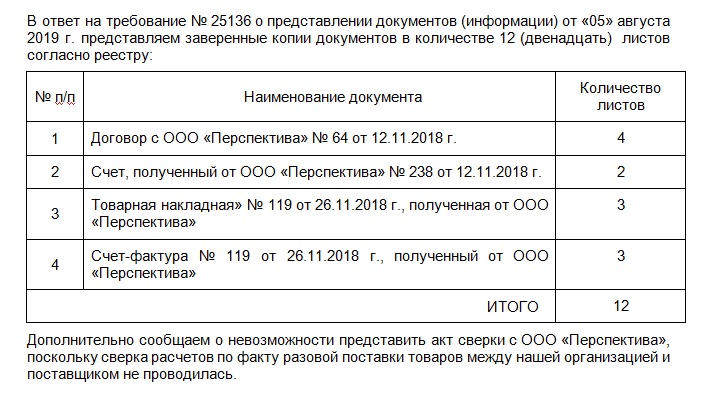

Как правильно написать ответ в налоговую службу

Ответ контролерам налоговой службы составляют в произвольной форме. По сути, налогоплательщик пишет сопроводительное письмо к предоставляемой документации. В тексте письма он указывает, что выполняет запрос налоговых органов и отправляет им запрашиваемые документы.

В письме обязательно указывается перечень документов, отправленных для проверки. В случае если в требовании контролеров были прописаны дополнительные вопросы, налогоплательщик включает пояснения к каждому из них.

Запрашиваемая инспекторами документация отправляется в виде заверенных копий. Бумажные копии заверяются по отдельности или прошитыми пачками однородных документов, при этом объем каждой прошивки не должен превышать 150 листов.

Пояснения в налоговую службу могут быть направлены в бумажном или электронном виде. Исключение составляют пояснения, предоставленные для камеральной проверки декларации по НДС. В данном случае информация направляется исключительно в электронной форме. Это обязательно следует учитывать, так как сдача документов в бумажном виде будет проигнорирована налоговой службой и не будет засчитана.

В быстрые сроки подготовить ответ на запрос налогового органа поможет 1С-WiseAdvice. Уникальная технология обработки первичной документации «Процессинг» сканирует все поступающие оригиналы документов и сохраняет в электронной базе данных. Программа обеспечивает быстрый доступ к нужным документам и полную сохранность важных файлов.

В случае отсутствия запрашиваемых документов, налогоплательщик отправляет в налоговый орган уведомление в установленной форме. В документе субъект предпринимательской деятельности обращается к сотрудникам налоговой службы с просьбой предоставить ему отсрочку для подготовки необходимых документов.

Какое правило применяется

Чтобы разобраться представлены или предоставлены как правильно писать и в каких случаях употреблять первую лексему, а в какой вторую, нам придется вернутся к истокам и разобраться что такое паронимы. По сути ними являются однокоренные глаголы, которые оба свободно могут употребляться в речи, а вот какую лексему, когда употреблять необходимо смотреть по их смыслу, ведь он меняется в зависимости от контекста сказанного.

Паронимами называют однокоренные слова из одной и той же части речи с незначительным различием – всего в одной букве, поэтому звучат и пишутся они очень похоже. Даже ударение и то в таких словах ставится на одну и ту же букву, что еще более затрудняет их верное написание. Однако не смотря на всю схожесть следует помнить, что слова эти не являются синонимами и имеют разное значение. Если в предложении вы используете один пароним вместо другого это будет считаться лексической ошибкой, ведь она может изменить весь смысл сказанного.

Отсюда можем сделать вывод, что информацию предоставлять или представлять как правильно писать нужно смотреть на контекст написанного в каждом конкретном случае

И не столь важно предоставьте как пишется, сколько в каком предложении оно употребляется

Обе синтаксические единицы во всех своих формах пишутся исключительно слитно. Это значительно упрощает их правописание.

Какие документы вправе запросить

Вне рамок проверок вправе запросить документы по конкретному договору. Это могут быть любые документы, которые стороны составляют, когда заключают и исполняют сделку. Например, сам договор, накладные, акты приема-передачи и т. д.

Какие документы ИФНС вправе запросить вне рамок проверки

| Документы | Судебное решение |

| Договор, соглашение, контракт, спецификации | Определение Верховного суда от 26.10.2017 № 302-КГ17-15714 по делу № А19-22283/2016, постановления арбитражных судов Уральского округа от 01.08.2018 № Ф09-4410/2018 по делу № А76-34609/2017, от 05.04.2018 № Ф09-535/2018 по делу № А50-23230/2017, Поволжского округа от 23.12.2016 № Ф06-16020/2016 по делу № А65-12057/2016 |

| Товарно-транспортные и товарные накладные, акты приемки-сдачи работ (услуг) | |

| Счета-фактуры, книги покупок и продаж, выписки из книг | |

| Карточки бухгалтерских счетов | |

| Доверенности | Постановления Арбитражного суда Уральского округа от 01.08.2018 № Ф09-4410/2018 по делу № А76-34609/2017 и от 05.04.2018 № Ф09-535/2018 по делу № А50-23230/2017 |

| Путевые листы | |

| Платежные поручения, приходные кассовые ордера | |

| Акты о зачете взаимных требований | |

| Ведомости аналитического учета по счетам | |

| Справки о выполненных работах | Постановления арбитражных судов Дальневосточного округа от 25.07.2018 № Ф03-2969/2018 по делу № А24-6927/2017, Западно-Сибирского округа от 21.05.2019 № Ф04-1292/2019 по делу № А70-9661/2018 |

| Рабочая переписка по договорам | Постановления арбитражных судов Поволжского округа от 23.12.2016 № Ф06-16020/2016 по делу № А65-12057/2016, Западно-Сибирского округа от 21.05.2019 № Ф04-1292/2019 по делу № А70-9661/2018 |

| Акты сверки расчетов | Постановления арбитражных судов Северо-Кавказского округа от 22.02.2019 № Ф08-213/2019 по делу № А32-23758/2018, Уральского округа от 05.04.2018 № Ф09-535/2018 по делу № А50-23230/2017 |

| Акты инвентаризации | Постановления арбитражных судов Северо-Кавказского округа от 22.02.2019 № Ф08-213/2019 по делу № А32-23758/2018, Поволжского округа от 23.12.2016 № Ф06-16020/2016 по делу № А65-12057/2016 |

| Акты приема-передачи имущества | Постановление Арбитражного суда Дальневосточного округа от 21.03.2017 № Ф03-712/2017 по делу № А51-14515/2016 |

| Справки о выполненных работах | Постановления арбитражных судов Дальневосточного округа от 25.07.2018 № Ф03-2969/2018 по делу № А24-6927/2017, Западно-Сибирского округа от 21.05.2019 № Ф04-1292/2019 по делу № А70-9661/2018 |

Вне рамок налоговых проверок инспекторы могут запросить документы, срок хранения которых еще не истек (письмо Минфина от 30.04.2019 № 03-02-08/32313). Общий срок хранения данных бухгалтерского и налогового учета – четыре года (подп. 8 п. 1 ст. 23 НК).

Но не стоит ориентироваться исключительно на дату документа. Например, договор, который действует в течение длительного времени, должен храниться более длительный срок. Документы за годы, в которых организация получила убыток в налоговом учете, надо хранить в течение всего периода, пока учитываете этот убыток, плюс четыре года.

Если срок хранения документов истек, вы вправе их не представлять. Но, чтобы избежать штрафа, письменно уведомите ИФНС о том, что у вас нет запрошенных документов.

Как поступать в ситуации, когда запрошенные налоговым органом документы отсутствуют

Зачастую, поскольку налоговые службы не знают всех особенностей производственной деятельности каждого субъекта налоговых правоотношений, последние получают требования о предоставлении документов, которые в данной организации не ведутся.

Бывает и так, что перечень документов отсутствует на предприятии в тот момент, когда проводится проверка в связи с наличием объективных причин.

Внимание! Среди таких причин выделяют:

- передачу сведений по запросу органов государственной власти;

- изъятие сведений правоохранительными органами;

- уничтожение сведений в связи с наступлением ЧС;

- уничтожение материалов после истечения срока их хранения;

- в результате хищения материалов.

При наличии одной из вышеизложенных ситуаций, после получения требования следует направить в налоговую службу уведомление о том, что запрашиваемый документ представить невозможно. К уведомлению прикладываются копии документов, подтверждающих невозможность представления запрашиваемых данных. Это могут быть справки, выданные государственными или иными органами власти.