Какие налоги платит ооо на разных системах налогообложения

Содержание:

- Изменения в 2020 году

- Как получить налоговые льготы?

- Использование данной возможности разными категориями граждан

- Виды льгот

- Кто имеет право на федеральные налоговые льготы?

- Какими бывают налоговые льготы?

- Обслуживание нетрудоспособных пожилых людей

- Что такое налоговое уведомление и как его исполнить?

- Социальные льготы в РФ: Виды и получение

- Соцпакет — что в него входит?

Изменения в 2020 году

Правительство РФ регулярно пересматривает и дополняет перечень льгот для нуждающихся граждан.

Это осуществляется для наиболее обширной поддержки льготников и уравнивания слоев населения.

С первого февраля, на государственном уровне, произошло повышение размера пособий для следующих категорий граждан:

- Недееспособные дети, не достигшие восемнадцатилетия – 2 527 рублей;

- Граждане, с инвалидностью первой группы – 3 538 рублей;

- Граждане, с инвалидностью второй группы – 2 527 рублей;

- Граждане, с инвалидностью третьей группы – 2 022 рублей.

Гражданин, вышедший на заслуженный отдых по старости, может рассчитывать на льготы на следующих условиях:

- Помимо пенсионного пособия, пенсионер не имеет дополнительного источника прибыли;

- Гражданин престарелого возраста должен проживать одиноко, без поддержки родственников.

Освобождение от курортных сборов полагается для жителей Крыма, Алтайского и Краснодарского края, имеющих инвалидность и их сопровождающие, а также Герои СССР, или РФ, ветераны ВОВ, либо те, кто проживает в упомянутых регионах с целью получения образования, либо трудовой деятельности.

Освобождение от курортных сборов полагается для жителей Крыма, Алтайского и Краснодарского края, имеющих инвалидность и их сопровождающие, а также Герои СССР, или РФ, ветераны ВОВ, либо те, кто проживает в упомянутых регионах с целью получения образования, либо трудовой деятельности.

Предоставление льготных преференций для осиротевших детей. Данные льготы были продлены до конца 2018 года. Для таких детей предоставляется десять процентов мест в образовательных учреждениях.

Также, был расширен перечень имущества компаний, на которое полагаются льготы для юридических лиц. Данное преимущество освобождает граждан от уплаты налогообложения.

https://youtube.com/watch?v=99ljZLwQfk4

https://youtube.com/watch?v=99ljZLwQfk4

Как получить налоговые льготы?

Обратиться в налоговый орган пос заявлением о предоставлении льготы (если ранее налоговая льгота не оформлялась) и документами, подтверждающими право налогоплательщика на налоговую льготу. Причем сделать это надо до 1 ноября текущего года, то есть до начала нового налогового периода.

Подать заявление о предоставлении налоговой льготы в налоговый орган можно любым удобным способом:

- через «Личный кабинет налогоплательщика» (для пользователей Личного кабинета налогоплательщика);

- почтовым сообщением в налоговую инспекцию;

- путем личного обращения в любую налоговую инспекцию;

- через уполномоченный МФЦ, с которым налоговым органом заключено соглашение о возможности оказания соответствующей услуги.

Заявление о предоставлении налоговой льготы рассматривается налоговым органом в течение 30 дней со дня его получения.

- Мечты о церковном налоге

- Андрей Суздальцев: Если завтра введут налог для православных, послезавтра введут налог для неверующих

Использование данной возможности разными категориями граждан

Пенсионерам

Граждане, достигшие пенсионного возраста, или же получающие пенсионное обеспечение по выслуге лет, могут пользоваться такими видами льгот:

- Скидки и субсидии на оплату ЖКХ;

- Льготная оплата за пользование точкой телефона;

- Проезд в транспорте общественного использования — бесплатно;

- Компенсирование суммы за медикаментозные препараты.

Еще они имеют возможность:

- Вызвать доктора на дом и бесплатное лечение, даже в стенах стационара;

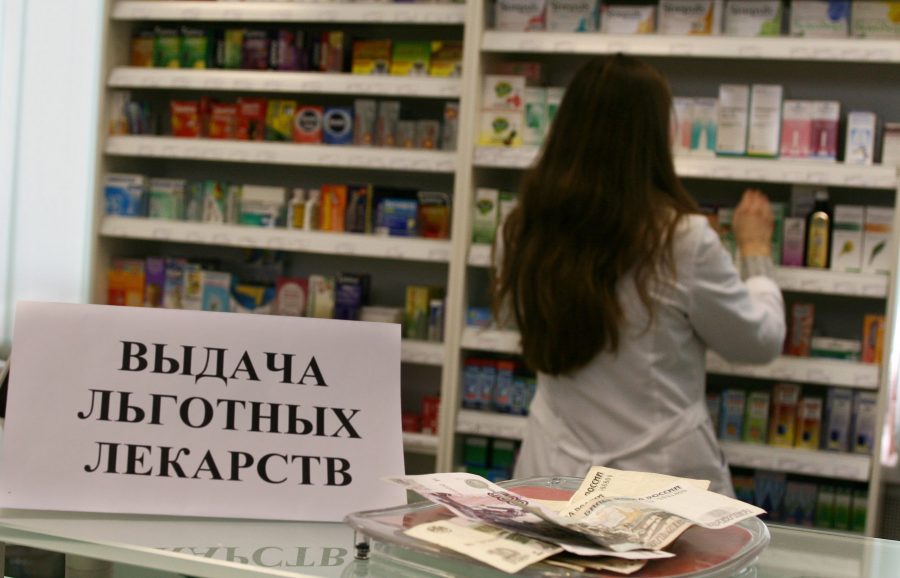

- Льготные, или бесплатные лекарства для лечения;

- Получить путёвку для лечения в санатории;

- Услуги стоматолога.

Пенсионерам из Подмосковья, один раз на 12 календарных месяцев получают компенсацию проезда в город Москву в сумме 1000,00 рублей.

Из данной суммы рассчитываются — 400,00 рублей для поездок на консультацию к доктору, 600,00 рублей — на поездки для лечения.

Два способа получения денежной компенсации

Два способа получения денежной компенсации

Многодетные семьи

Статус многодетной семьи, не является федеральным статусом, и каждый регион сам вправе решать, сколько детей нужно иметь, чтобы быть льготной категорией.

Также перечень льгот и предоставляемых услуг для многодетных семей, также зависит от решения органов самоуправления на местах.

Льготы, которые попадают под монетизацию:

- Бесплатное пользование городским транспортом детям в сопровождении одного родителя;

- Отмена получение бесплатных лекарств и компенсирование их в денежном эквиваленте;

- Путевки для детей в лагеря в летний период;

- Скидки на услуги ЖКХ.

В городе Москва, для такой категории дополнительно ввели такие льготы:

- Компенсирование увеличения стоимости корзины потребителя;

- Компенсирование за пользование стационарным телефоном;

- Дополнительные скидки за коммунальные платежи, которые зависят от количества детей в семье.

Если в семье 5 и более детей, им выплачивается дотация на приобретение одежды и канцелярских товаров для учащихся.

Инвалиды

Гражданам по инвалидности, также можно монетизировать многие предоставленные льготы.

Перечень предоставленных государством льгот зависит от группы инвалидности, но основными льготами, что попадают под монетизацию, пользуются все инвалиды:

- Проезд в транспорте общественного использования;

- Проезд междугородним транспортом к месту санаторного, или же курортного лечения;

- Получение медикаментозных препаратов, назначенных доктором за государственный счёт. Для неработающих инвалидов 3 группы, предоставляется скидка на лекарства в сумме 50,0% их стоимости;

- Стоматологические услуги по протезированию в клиниках государственного подчинения;

- Протезирование конечностей и приобретение ортопедической обуви за счет государства, для инвалидов 2 группы данные услуги по 50,0% скидке;

- Бесплатные жд билеты для поездки на место санаторного лечения. Инвалиды 3 группы, получают скидку в размере 50,0% от общей стоимости билета;

- Для инвалидов города Москвы, предоставляется право льготного социального такси.

Многие регионы информируют льготные категории граждан о приоритете монетизации льгот.

Такая же процедура предоставления льгот ветеранам труда и такой же принцип монетизации льгот для данной категории.

Ветераны боевых действий

Категория граждан, имеющих федеральный статус ветеранов, или же участников военных действий имеют такие привилегии:

- Лечение в военных госпиталях, а также прохождение в них реабилитации за счёт федерального бюджета;

- Из общегосударственного бюджета выделяются средства для протезирования конечностей, на приобретение ортопедического типа обуви, а также на услуги государственных стоматологических клиник;

- Также каждый регион предоставляет такой категории льготников свои преференции в виде пакета НСУ, которые ветераны могут монетизировать, если им нет надобности, постоянно пользоваться данными льготами.

Преференции для детей-инвалидов

Данная категория граждан, помимо пособия по инвалидности, также имеют расширенный перечень льгот, что можно монетизировать в ЕДВ:

- Бесплатные лекарства для лечения, назначаемые доктором, а также бесплатные перевязочные материалы и необходимые медицинские предметы, способствующие улучшить качество жизни ребёнку;

- , также данная льгота распространяется и на пользование метро;

- Получение костылей, или инвалидных колясок от отдела соц.защиты.

Многие из перечисленных льгот можно монетизировать и получать ежемесячную прибавку за льготные преференции, к пособию по инвалидности.

Виды льгот

Согласно законодательству, льготы по уплате таможенных сборов предоставляются по нескольким направлениям:

- при таможенном оформлении;

- во время осуществления таможенного контроля;

- при уплате специальных платежей.

В первых двух случаях представляет интерес возможность сократить временные затраты, в последнем — получить послабление финансового характера.

В первых двух случаях представляет интерес возможность сократить временные затраты, в последнем — получить послабление финансового характера.

Различные виды таможенных льгот по своему субъектному составу предоставляются:

- физлицам;

- гражданам, признанным вынужденными переселенцами;

- беженцам;

- главам дипломатического представительства иностранного государства и членам, относящимся к числу дипперсонала;

- лицам, использующим спецпроцедуры оформления, в т. ч. упрощенные;

- государствам.

Для получения преимуществ в ряде случаев достаточно простого подтверждения статуса физлица. Так, преференции могут быть предоставлены Георям России, полным кавалерам ордена Славы и др, к этой категории льгот для установления баланса между интересами отдельных граждан и компаний введена возможность применения упрощенных процедур оформления товаров.

Согласно ТК РФ, к таким лицам относятся люди, соответствующие следующим признакам:

- отсутствие на момент обращения непогашенных постановлений об административных правонарушениях в сфере таможенного дела;

- наличие систем учета, которые позволят таможенным органам сопоставить информацию из коммерческой документации с данными, которые предоставляются таможне при оформлении продукции;

- проведение внешней экономической деятельности на протяжении 3 и более лет.

Также преференции подразделяются на те, что устанавливаются международными правовыми актами, федеральными законами, постановлениями Правительства РФ.

Исходя из временных отрезков, на протяжении которых могут действовать льготы, они делятся на бессрочные и временные. Физлица, перемещающие свои личные вещи (если это происходит в пределах установленных норм), могут рассчитывать на референции на постоянной основе.

Установка льготных послаблений на некоторые временной отрезок часто применятся вместе с использованием особых режимов, которые используются, например, в отношении продукции, хранящейся на таможенных складах, и пр.

Кто имеет право на федеральные налоговые льготы?

- Герои Советского Союза и Герои Российской Федерации, а также лица, награжденные орденом Славы трех степеней;

- инвалиды I и II групп инвалидности;

- инвалиды с детства, дети-инвалиды;

- участники гражданской войны и Великой Отечественной войны, других боевых операций по защите СССР из числа военнослужащих, проходивших службу в воинских частях, штабах и учреждениях, входивших в состав действующей армии, и бывших партизан, а также ветераны боевых действий;

- лица вольнонаемного состава Советской Армии, Военно-Морского Флота, органов внутренних дел и государственной безопасности, занимавшие штатные должности в воинских частях, штабах и учреждениях, входивших в состав действующей армии в период Великой Отечественной войны, либо лица, находившиеся в этот период в городах, участие в обороне которых засчитывается этим лицам в выслугу лет для назначения пенсии на льготных условиях, установленных для военнослужащих частей действующей армии;

- лица, имеющие право на получение социальной поддержки в соответствии с Законом Российской Федерации от 15 мая 1991 года N 1244-1 «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС», в соответствии с Федеральным законом от 26 ноября 1998 года N 175-ФЗ «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» и Федеральным законом от 10 января 2002 года N 2-ФЗ «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне»;

- военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы 20 лет и более;

- лица, принимавшие непосредственное участие в составе подразделений особого риска в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

- члены семей военнослужащих, потерявших кормильца, признаваемые таковыми в соответствии с Федеральным законом от 27 мая 1998 года N 76-ФЗ «О статусе военнослужащих»;

- пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством Российской Федерации выплачивается ежемесячное пожизненное содержание;

- физические лица, соответствующие условиям, необходимым для назначения пенсии в соответствии с законодательством Российской Федерации, действовавшим на 31 декабря 2018 года (с 01.01.2019 года);

- граждане, уволенные с военной службы или призывавшиеся на военные сборы, выполнявшие интернациональный долг в Афганистане и других странах, в которых велись боевые действия;

- физические лица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику;

- родители и супруги военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей;

- физические лица, осуществляющие профессиональную творческую деятельность, — в отношении специально оборудованных помещений, сооружений, используемых ими исключительно в качестве творческих мастерских, ателье, студий, а также жилых помещений, используемых для организации открытых для посещения негосударственных музеев, галерей, библиотек, — на период такого их использования;

- физические лица — в отношении хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 квадратных метров и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства.

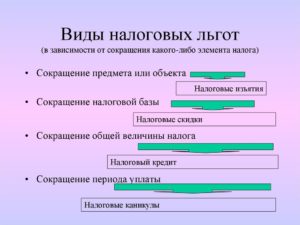

Какими бывают налоговые льготы?

Льготы позволяют:

- Снизить объем налогов;

- Отсрочить обязательный платеж;

- Получить рассрочку на платеж.

Существуют разные формы налоговых льгот:

- налоговые вычеты,

- пониженные ставки налогов,

- освобождение от уплаты налога отдельных категорий лиц,

- уменьшения суммы налога к уплате. Так владельцы грузовых автомобилей могут уменьшить сумму транспортного налога.

Налоговые льготы иногда заключаются в полном освобождении от определенных видов налогообложения:

- налоговые каникулы – освобождение налогоплательщика от уплаты налога на определенный период. Так, ИП, применяющие упрощенную систему налогообложения или патент, при соблюдении определенных условий могут получить данную льготу на два налоговых периода;

- налоговая амнистия – погашение налогоплательщиком просроченной задолженности без применения к нему санкций за просрочку;

- полное освобождение от уплаты налога – может предоставляться некоторым категориям на определенный срок или бессрочно (пенсионерам, ветеранам войны, людям с инвалидностью).

- изъятие – исключение из налоговой базы ее частей.

- пониженная ставка налога – позволяет некоторым категориям налогоплательщиков уплачивать налог по процентным ставкам более низким, чем общеустановленные ставки. По некоторым налогам льготные ставки могут снижаться до 0%.

Существуют и особые виды налоговых льгот — это вычеты.

- налоговые вычеты – исключение из налогооблагаемой базы определенной ее части, например, стандартные, социальные и имущественные вычеты по НДФЛ; Человек, который приобрел недвижимость на собственные средства может обратиться на следующий год после покупки за налоговым вычетом.

- необлагаемый минимум – минимальная сумма, не подлежащая налогообложению.

Информацию о налоговых льготах лучше уточнять в соответствующих государственных органах, так как некоторые из них могут появиться или, наоборот, утратить актуальность. Отменять налоговые льготы могут те же субъекты, которые вправе их устанавливать.

Обслуживание нетрудоспособных пожилых людей

В преклонном возрасте люди не могут вести прежний образ жизни и самостоятельно справляться со своими делами, поэтому им требуется посторонняя помощь. Чтобы создать стимул у населения для ухода за престарелыми людьми и без особых проблем найти человека, который будет ухаживать за пенсионером, государством предусмотрено поощрение, размер которого составляет 1200 р. Эту сумму ежемесячно прибавляют к пенсии подопечного.

Право на уход за пожилым человеком с последующим получением поощрения может оформить любой человек независимо от того, проживает он с подопечным или нет, а также приходится ли он ему родственником. Однако если лицо, осуществляющее уход, имеет официальное трудоустройство или получает другие социальные выплаты, то рассчитывать на поощрение он не может.

Опекуны, ухаживающие за пенсионерами, могут рассчитывать на поощрение в размере 1200 рублей

Что такое налоговое уведомление и как его исполнить?

Обязанность по исчислению для налогоплательщиков-физических лиц суммы налога на доходы физических лиц (в отношении ряда доходов, по которым налоговый агент не удержал сумму НДФЛ), транспортного налога, земельного налога, налога на имущество физических

лиц возложена на налоговые органы (ст. 52 Налогового кодекса РФ).

В связи с этим налоговый орган не позднее 30 дней до наступления срока платежа по налогам направляет налогоплательщику налоговое уведомление. Форма налогового уведомления утверждена приказом ФНС России от 07.09.2016 № ММВ-7-11/477@ (в редакции приказов

ФНС России от 15.01.2018 № ММВ-7-21/8@, от 18.12.2018 № ММВ-7-21/814@)

С 2019 года в форме налогового уведомления указываются реквизиты для перечисления налогов в бюджетную систему Российской Федерации. При этом отдельный платежный документ (квитанция) не направляется.

Налог, подлежащий уплате физическими лицами в отношении объектов недвижимого имущества и (или) транспортных средств, исчисляется налоговыми органами не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления.

Как получить налоговое уведомление?

В случае, если общая сумма налогов, исчисленных налоговым органом, составляет менее 100 рублей, налоговое уведомление не направляется налогоплательщику, за исключением случая направления налогового уведомления в календарном году, по истечении которого

утрачивается возможность направления налоговым органом налогового уведомления.

С 2019 года перерасчет сумм ранее исчисленных земельного налога и налога на имущество физических лиц не осуществляется, если влечет увеличение ранее уплаченных сумм указанных налогов.

Налоговое уведомление может быть передано физическому лицу (его уполномоченному представителю) лично под расписку, направлено по почте заказным письмом или передано в электронной форме по телекоммуникационным каналам связи или через «Личный кабинет налогоплательщика».

В случае направления налогового уведомления по почте заказным письмом налоговое уведомление считается полученным по истечении шести дней с даты направления заказного письма.

Для пользователей «Личного кабинета налогоплательщика» налоговое уведомление размещается в «Личном кабинете налогоплательщика» и не дублируется почтовым сообщением, за исключением случаев получения от пользователя «Личного кабинета налогоплательщика» уведомления о необходимости получения документов на бумажном носителе.

Налоговое уведомление за налоговый период 2018 года направляется в 2019 году и должно быть исполнено (с уплатой указанных в нём налогов в бюджетную систему)

не позднее 2 декабря 2019 года.

Социальные льготы в РФ: Виды и получение

Социальные льготы:

-

это определенные меры социальной поддержки,

-

которые предоставляются государством отдельным категориям граждан РФ.

Такие меры социальной поддержки предоставляются:

-

в виде дополнительных прав или выплат;

-

полного или частичного освобождения от выполнения различного рода обязательств или осуществления платежей.

Государство устанавливает меры социальной поддержки граждан РФ в виде таких социальных льгот как:

| Виды социальных льгот | |

| Бесплатные лекарства | Льготные рецепты |

| Льготы ветеранам боевых действий | Льготы афганцам |

| Льготы ветеранам ВОВ | Льготы ветеранам труда |

| Льготы инвалидам | Льготы детям инвалидам |

| Льготы инвалидам 1 группы | Льготы инвалидам 2 группы |

| Льготы инвалидам детства | Льготы работающим инвалидам |

| Льготы по оплате коммунальных услуг инвалидам | Льготы матерям |

| Льготы на детей | Льготы многодетным семьям |

| Льготы труженикам тыла | Льготы чернобыльцам |

| Льготы участникам боевых действий | Льготы участникам боевых действий в Чечне |

| Льготы пенсионерам | Монетизация льгот |

| Льготы почетным донорам | Льготы донорам |

Кому положены социальные льготы

Помощь от государства в виде социальных льгот, как следует из названия льгот, могут получить следующие категории граждан:

| Получатели социальных льгот |

| Участники ВОВ и других военных действий, а также их семьи |

| Инвалиды и ветераны труда |

| Лица, отмеченные государственными наградами |

| Труженики тыла |

| Доноры |

| Многодетные матери или отцы |

| Малоимущие граждане |

| Государственные служащие |

| Дети, не достигшие 16 лет |

| Пенсионеры |

| Лица, получившие радиацию в результате аварии на Чернобыльской и других АЭС |

| Безработные и др. |

Особенности получения социальных льгот:

-

наличие гражданства РФ;

-

заявительный характер, т. е. социальные льготы предоставляются только после написания заявления на получения льготы;

-

возможность выбора формы получения социальной льготы:

-

денежные выплаты или получение социальных услуг в нематериальном виде$

-

например, социальным законодательством предусмотрена возможность замены натуральных услуг на ежемесячную денежную выплату (ЕДВ), которая перечисляется одновременно с пенсионными выплатами;

-

-

в первую очередь предоставление социальных льгот наименее социально защищенным гражданам:

-

гражданам с низким уровнем дохода. Сюда попадают пенсионеры, малоимущие, семьи с ребенком-инвалидом, многодетные семьи и т.д.;

-

гражданам, достигшим определенного возраста. В основном это относится к пенсионерам по выслуге лет или по возрасту;

-

гражданам, имеющим особые заслуги или выдающиеся достижения перед Отечеством – Героям СССР, Соцтруда и РФ и др.;

-

детям, у которых отсутствует один или оба родителя;

-

нетрудоспособным гражданам, имеющим временную или постоянную нетрудоспособность;

-

многодетным гражданам и др.

-

Категории социальных льгот

Все социальные льготы можно разделить по категориям:

-

пенсионные выплаты;

-

жилищные льготы;

-

медицинские льготы;

-

проездные льготы;

-

налоговые льготы;

-

федеральные и региональные льготы и др.

Разница между федеральными и региональными социальными льготами

| Федеральные социальные льготы | Региональные социальные льготы |

| Выплаты льгот осуществляются из федерального бюджета | Выплаты льгот осуществляются из регионального бюджета |

| Выплаты льгот из федерального бюджета не дублируются региональными льготами | Получать аналогичную льготу на федеральном и региональном уровнях невозможно |

| Льготы предоставляются согласно Федеральному законодательству | Для утверждения региональных льгот не требуется федерального законодательства |

Куда обращаться для получения социальных льгот

В зависимости от вида социальных льгот их оформлением занимаются:

-

как государственные федеральные органы,

-

так и региональные органы.

Для получения ряда федеральных социальных льгот (выплат):

необходимо обратиться в органы Пенсионного фонда РФ.

Для уточнения своих прав на региональные социальные льготы (выплаты и компенсации):

необходимо обратиться в местные органы социальной защиты населения.

Для сокращения срока оформления социальных льгот во многих регионах работают МФЦ Госуслуг:

там можно получить информацию о порядке оформления различного рода социальных льгот.

Чтобы оформить налоговые льготы (социальные налоговые вычеты):

заявитель должен подать в налоговые органы по месту проживания документы для подтверждения статуса налогового льготника.

Соцпакет — что в него входит?

Рассмотрим, что содержат соцпакеты, предоставляемые государством и работодателями.

Социальный пакет от работодателя

В настоящее время далеко не все организации помимо социальных гарантий, обязательных с точки зрения буквы закона, предлагают своим сотрудникам дополнительные льготы и компенсации. По статистическим данным, около 20% работодателей пытаются повысить имидж компании, а также привлечь новых и удержать старых работников благодаря наличию соцпакета. Причем чаще всего это крупные фирмы, задумывающиеся о перспективах своего развития, которые без ценных кадров будут весьма призрачными. Что же традиционно включает в себя социальный пакет? Он должен мотивировать работников, быть конкурентным. Никакого стандарта для работодателя нет – все зависит от желания и возможностей компании. Например:

- Оплачиваемое обучение. Это может быть как учеба в университете (получение высшего профильного образования), так и курсы по повышению квалификации и т.д.

- Компенсация расходов на бензин, затрачиваемый, чтобы добраться до места работы, или организация доставки сотрудников на предприятие, например, с помощью автобуса, который утром привозит людей на работу, а вечером отвозит их по домам.

- Предоставление жилья иногородним. Некоторые работодатели могут даже купить квартиру ценному специалисту с условием, что он будет обязан проработать в компании определенное количество лет.

- Наличие столовой с бесплатным питанием или доставка обедов из ресторана.

- Различные способы организации досуга – корпоративные игры в боулинг и бильярд, спортивные мероприятия, морские прогулки, танцевальные вечера и т.д.

- Оплачиваемые абонементы в фитнес-центр, бассейн.

- Возможность поехать в санаторий или на курорт за счет организации.

- Добровольное медицинское страхование – некоторые фирмы заключают договоры с платными центрами, что позволяет сотрудникам получать бесплатную медицинскую помощь (например, стоматологическую) практически без очереди.

- Ссуды на приобретение жилья. Беспроцентные кредиты.

- Корпоративные тренинги, мастер-классы, а также дополнительное образование, например, занятия по иностранному языку.

- Доплата до размера среднемесячного заработка на период больничного листа или отпуска по беременности и родам.

- Подарки на праздники, билеты на новогодние елки для детей сотрудников.

- Денежные выплаты в связи со значимыми событиями – свадьба, рождение ребенка, смерть родственника.

Конечно, список неполный, любой работодатель может как убрать из него что-то, так и добавить. Перечень компенсаций и льгот обычно определяется в трудовом или коллективном договорах.

Набор социальных гарантий (НСУ) от государства

Государственный соцпакет, предназначенный для оказания помощи и поддержки некоторым категориям граждан (федеральным льготникам), представляет собой список социальных услуг, которые можно получить бесплатно:

- Лекарственные средства и препараты, медицинские изделия, специализированное лечебное питание для детей-инвалидов – перечисленное выдается по рецепту, если, например, нужный медикамент входит в законодательно определенный список.

- Лечение и отдых в оздоровительных учреждениях – для получения путевки потребуется заключение врачебной комиссии и рекомендации.

- Возможность отправиться на лечение посредством ж/д транспорта как пригородного, так и междугороднего направления. Предполагается, что льготник имеет право доехать до места и вернуться обратно.

Если лицо, имеющее законное право на НСУ, хочет отказаться от него, то возможно получение денежного эквивалента, составляющего 1048 руб. 97 коп. в месяц:

- 807,94 руб. – лекарства и другая помощь медицинского характера;

- 124,99 руб. – лечение в оздоровительном учреждении;

- 116,04 руб. – железнодорожные билеты.