Коэффициент соотношения собственных и заемных средств

Содержание:

- Коэффициент долгосрочного привлечения заемных средств — определение

- Коэффициент долгосрочного привлечения заемных средств — что показывает

- Коэффициент долгосрочного привлечения заемных средств — значение

- Особенности калькуляции коэффициента концентрации: способы расчета, используемая при этом отчетность, формулы

- Коэффициент соотношения мобильных и иммобилизованных средств — определение

- Коэффициент соотношения мобильных и иммобилизованных средств — что показывает

- Коэффициент соотношения мобильных и иммобилизованных средств — значение

- Средние статистические значения по годам для предприятий РФ

- Концепция заемного капитала

- Концепция финансового рычага

- Понятие капитала

- Коэффициенты оборачиваемости

- Коэффициент концентрации собственного капитала — значение

- Как рассчитать коэффициент маневренности собственного капитала

- Используйте пошаговые руководства:

- Коэффициент маневренности собственного капитала: формула

- Как рассчитать коэффициент маневренности собственного капитала по балансу

- Нормативное значение коэффициента маневренности собственного капитала

- Что учесть при расчете и анализе показателя

- Пример расчета коэффициента маневренности

- Нормативное значение

- Коэффициент долгосрочного привлечения заемных средств

- Как рассчитывается коэффициент соотношения заемных и собственных средств

- Собственный капитал

- Для чего и кем используется коэффициент?

- Управление заемными средствами

- Сущность заемных средств

- Нормативное значение ККЗК и его применение на практике

- Ключевое назначение

Коэффициент долгосрочного привлечения заемных средств — определение

Коэффициент долгосрочного привлечения заемных средств — характеризует, какая часть деятельности финансируется за счет долгосрочных заемных средств для обновления и расширения производства наряду с собственными средствами.

Коэффициент долгосрочного привлечения заемных средств рассчитывается в программе ФинЭкАнализ в блоке Анализ финансового состояния в динамике как Коэффициент долгосрочного привлечения заемных средств.

Скачать программу ФинЭкАнализ

Коэффициент долгосрочного привлечения заемных средств — что показывает

Коэффициент долгосрочного привлечения заемных средств показывает как предприятие привлекает долгосрочный капитал и является важным показателем отражающим финансовую независимость предприятия.

Общая формула расчета коэффициента:

Формула расчета по данным бухгалтерского баланса:

Коэффициент долгосрочного привлечения заемных средств — значение

Высокое значение коэффициента показывает высокую зависимость от долгосрочного заемного капитала, что подрывает финансовую устойчивость предприятия (организации). Если предприятие не привлекало банковских или иных займов, то этот показатель будет равен нулю.

Если этот показатель слишком велик, то предприятие зависимо от привлеченного капитала. Это приведет к тому, что в будущем владелец будет выплачивать большое количество денежных средств за пользование займами и кредитами.

Особенности калькуляции коэффициента концентрации: способы расчета, используемая при этом отчетность, формулы

Калькуляция ККСК в общем случае производится по стандартной базовой формуле

Между тем при расчете следует также обратить внимание на отдельные важные моменты:

- У данного коэффициента имеются и другие название, а именно: «коэффициент автономии либо финансовой независимости».

- Исходные данные для расчета берутся из баланса предприятия за исследуемый период.

- Рассчитать ККСК можно при помощи специализированной программы, например, ФинЭкАнализ в блоке «Балльная оценка финансовой устойчивости». В этом случае его рассчитывают как коэффициент финансовой независимости.

К сведению, программа ФинЭкАнализ предназначена специально для изучения доподлинного финансового положения предприятий всех форм собственности. Воспользоваться ей могут даже малые структуры. Необходимый анализ с ее помощью проводится через локальную сеть, посредством сети Интернет, в режиме онлайн.

Как принято, анализ производится на базе сведений, полученных из бухгалтерской отчетности, прежде всего, форм №1 и № 2. Для более углубленного изучения используются формы № 3, 4 и 5, а также дополнительные сведения. Что характерно, программа ФинЭкАнализ приспособлена для работы с отчетностью не только российских предприятий, но и белорусских, казахских, украинских

И, что также немаловажно, данный программный продукт можно найти в составе Единого реестра российского ПО

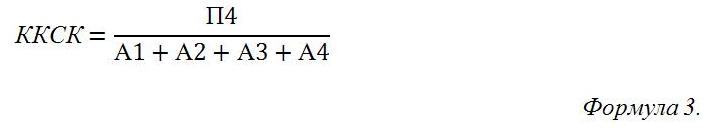

Базовая формула для калькуляции коэффициента концентрации предприятия выглядит следующим образом:

Отсюда следует, что для калькуляции ККСК необходимо взять из бухгалтерского баланса величину своего капитала (строка с кодом 1300) и активов (строка с кодом 1700). Соответственно, формула для калькуляции ККСК по новому балансу будет тогда следующей:

Помимо приведенных выше вариантов калькуляции, для целей расчета зачастую используют еще одну тоже достаточно общеизвестную формулу. Она, по сути, идентична предыдущим, но базируется на активах и пассивах.

Расшифровка формулы 3: П4 – капитал и резервы предприятия, А1 – высоколиквидные активы, А2 – быстро ликвидные активы, А3 – медленно ликвидные активы, А4 – трудно ликвидные активы. Примеры перечисленных активов:

- А1 – деньги;

- А2 – дебиторская задолженность, срок которой не превышает год;

- А3 – сырье, готовая продукция;

- А4 – недвижимость, транспорт, оборудование.

Таким образом, калькуляцию ККСК можно производить по любой из трех названых формул. Все требуемые для расчета данные следует брать за конкретный (исследуемый) период времени.

Коэффициент соотношения мобильных и иммобилизованных средств — определение

Коэффициент соотношения мобильных и иммобилизованных средств — характеризует структуру активов предприятия. Рассчитывается по данным бухгалтерского баланса.

Коэффициент соотношения мобильных и иммобилизованных средств рассчитывается в программе ФинЭкАнализ в блоке Анализ рыночной устойчивости как Коэффициент соотношения мобильных и иммобилизованных средств.

Скачать программу ФинЭкАнализ

Коэффициент соотношения мобильных и иммобилизованных средств — что показывает

Коэффициент соотношения мобильных и иммобилизованных средств показывает сколько оборотного капитала предприятия приходится на внеоборотные активы.

Общая формула расчета коэффициента

Формула расчета по данным бухгалтерского баланса

Коэффициент соотношения мобильных и иммобилизованных средств — значение

Если показатель больше 1, это означает, что на предприятии доминируют оборотные активы, если меньше 1 значит на предприятии большую часть занимают внеоборотные активы. Чем выше значение данного коэффициента, тем больше предприятие вкладывается в оборотные активы.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка < 10 млн. руб.) | 0.602 | 0.743 | 0.879 | 0.990 | 0.948 | 0.997 | 1.136 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | 0.591 | 1.112 | 1.078 | 1.409 | 1.351 | 1.284 | 1.189 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 1.055 | 1.464 | 1.441 | 1.412 | 1.375 | 1.289 | 1.314 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 1.015 | 1.284 | 1.290 | 1.316 | 1.389 | 1.512 | 1.130 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.674 | 0.658 | 0.699 | 0.708 | 0.666 | 0.674 | 0.672 |

| Все организации | 0.726 | 0.817 | 0.849 | 0.877 | 0.833 | 0.826 | 0.800 |

Значения таблицы рассчитаны на основании данных Росстата

Концепция заемного капитала

Бизнесу нужен капитал для работы. Капитал – это богатство, которое используется для создания благ. Для предприятий капитал состоит из активов – имущества, фабрик, запасов, денежных средств и т. д. У компаний есть два варианта их приобретения: долг и собственные средства. Долг – это деньги, которые заимствованы у финансовых учреждений, частных лиц или на рынке облигаций. Собственный капитал – это деньги, которые компания уже имеет в своей казне или может собрать у потенциальных владельцев или инвесторов. Термин «заемный капитал» используется для того, чтобы отличить капитал (активы), приобретенный за счет долга, от капитала (активов), приобретенных за счет собственных средств.

Заемный капитал состоит из денег, которые заимствованы и используются для инвестиций. Он отличается от собственного варианта тем, что не принадлежит компании и ее акционерам. Заемный капитал также упоминается как «ссудный капитал».

Под заемным капиталом следует понимать общую сумму всех обязательств фирмы перед юрлицами и физлицами. Он используется для финансирования деятельности компании с целью реализации намеченных целей.

Эти средства используются, как правило, для финансирования пополнения оборотных активов фирмы, для обеспечения оборотного капитала, который покрывает краткосрочные операционные потребности компании.

Эти потребности могут включать такие расходы, как заработная плата, аренда и погашение задолженности. Таким образом, заемный капитал – это долговые займы, которые используются компанией для финансирования своей повседневной деятельности.

Концепция финансового рычага

Коэффициент финансового левериджа помогает определить влияние долга на общую прибыльность компании. Высокий финансовый леверидж означает, что постоянные затраты на ведение бизнеса высоки, тогда как более низкий финансовый леверидж подразумевает более низкие инвестиции в фиксированные затраты в бизнесе.

Финансовый рычаг показывает, насколько бизнес зависит от долга, который он взял на себя. Финансовый леверидж, в первую очередь, говорит нам о том, как компания использует долг как часть своей финансовой стратегии и зависит от заимствований.

Термин «леверидж» в сфере бизнеса относится к использованию различных финансовых инструментов или заемного капитала для увеличения потенциальной рентабельности инвестиций фирмы.

Если дать более точное определение, финансовый рычаг – это степень, в которой фирма использует имеющиеся финансовые ценные бумаги, такие как капитал и долг. Это указывает на степень зависимости бизнеса фирмы от имеющегося долга в деловых операциях.

Формула финансового рычага в отношении структуры капитала компании может быть записана следующим образом:

где ФР – финансовый рычаг;

ОЗ – общая задолженность, т.р.;

СК – собственный капитал, т.р.

Чем выше значение финансового рычага, тем больше конкретная фирма использует свой полученный долг. Высокое значение для левериджа означает гораздо более высокую процентную ставку, что приводит к более высоким процентным расходам. Это может негативно повлиять на итоговую прибыль фирмы.

Но в то же время величина левериджа не должна снижаться слишком низко, поскольку фирмы, выпускающие слишком много акций, считаются менее безопасными, так как величина риска на фондовых рынках слишком высока.

Таким образом, финансовый леверидж также является эффективным способом понимания и анализа финансовых рисков компании при анализе заемного капитала, с которыми сталкивается организация в своей деятельности. Финансовый риск – это единое слово, используемое в качестве общего термина для нескольких видов рисков, связанных с финансами бизнеса.

Эти риски включают в себя все риски по отношению к денежным операциям, таким как кредиты компании, и подверженность кредитному дефолту. Термин часто используется, чтобы отразить неопределенность инвестора относительно получения доходов, а также потенциальные финансовые потери.

Пример № 7. В таблице ниже представлен расчет коэффициента финансового левериджа по ООО «Феникс».

| № п/п | Показатель | 2016 год | 2017 год | 2018 год | Динамика |

| 1 | Общие долги фирмы, т.р. | 20619 | 38636 | 35182 | 14563 |

| 2 | Собственный капитал, т.р. | 17533 | 13374 | 3954 | -13579 |

| 3 | Коэффициент финансового левериджа (стр.1/стр.2) | 1,18 | 2,89 | 8,90 | 7,72 |

Положительное значение индикатора говорит о том, что выгода от привлечения заемных средств превышает плату за пользование кредитом.

Понятие капитала

Под понятием капитала компании понимают сумму ее финансовых средств, за счет которых возможно осуществление предпринимательской, инвестиционной и финансовой деятельности фирмы.

В практике предприятия капитал отражается в пассиве баланса в виде собственного капитала и обязательств компании перед контрагентами.

Капитал классифицируется по нескольким типам:

- денежный капитал;

- реальный капитал.

Денежный капитал учитывает сумму всех средств, находящихся в обороте фирмы и участвующих в процессе производства. Он делится на собственный и заемный.

Под реальным капиталом фирмы понимают материально-вещественный капитал, которой представляет собой форму собственности, выраженную в натуральных единицах. Сюда относят основной и оборотный капитал.

Можно перечислить ряд факторов, которые оказывают определенное влияние на выбор источников финансирования компании:

- рынок, на котором компания работает;

- размеры фирмы и направления ее деятельности;

- применяемые технологии в процессе производства;

- применяемая система налогообложения;

- государственное воздействие;

- работа с банками;

- имидж фирмы.

Коэффициенты оборачиваемости

- Коэффициент оборачиваемости активов

- Коэффициент оборачиваемости мобильных средств

- Коэффициент оборачиваемости оборотных средств

- Коэффициент оборачиваемости дебиторской задолженности

- Коэффициент оборачиваемости кредиторской задолженности

- Срок оборачиваемости дебиторской задолженности

- Срок оборачиваемости кредиторской задолженности

- Коэффициент оборачиваемости собственного капитала

- Коэффициент отдачи собственного капитала

- Коэффициент оборачиваемости запасов

- Коэффициент оборачиваемости товарно-материальных запасов

- Доля оборотных средств в активах

- Коэффициент оборачиваемости денежных средств

- Коэффициент оборачиваемости средств в расчетах

- Коэффициент оборачиваемости материальных средств

- Коэффициент интенсивности обновления

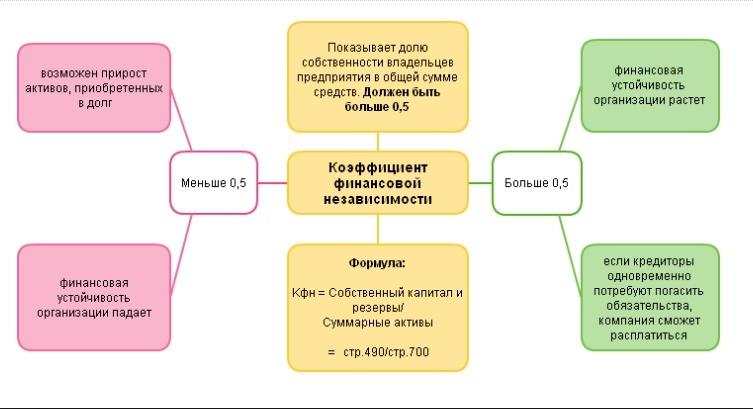

Коэффициент концентрации собственного капитала — значение

Нормативное ограничение Ккск > 0.5. Чем выше значение коэффициента, тем лучше финансовое состояние компании. Для углубленного финансового анализа значение этого коэффициента сравнивают со средними значениями по отрасли, к которой относится анализируемое предприятие.

Близость этого значения к единице говорит о сдерживании темпов развития предприятия. Отказавшись от привлечения заемного капитала, организация лишается дополнительного источника финансирования прироста активов (имущества), за счет которых можно увеличить доходы.

Вместе с тем это уменьшает риски ухудшения финансовой состоятельности при неблагоприятном развитии ситуации.

Как рассчитать коэффициент маневренности собственного капитала

Коэффициент маневренности собственного капитала – это отношение собственных оборотных средств компании к общей величине собственных средств. Показатель используется для оценки финансовой устойчивости бизнеса. Смотрите, как считать коэффициент по балансу и что учесть при расчете и анализе.

Используйте пошаговые руководства:

Коэффициент маневренности показывает какая часть собственных средств вложена в оборотные активы (ликвидные), которыми можно быстро маневрировать, а какая капитализирована. Соответственно его значение должно быть достаточно высоким, чтобы обеспечить гибкость в использовании собственного оборотного капитала.

Коэффициент маневренности собственного капитала: формула

Формула расчета коэффициента маневренности выглядит следующим образом:

Км = собственные оборотные средства / собственный капитал.

При этом собственные оборотные средства определяются как разница между собственным капиталом и внеоборотными активами.

Источником данных для расчета коэффициента маневренности является бухгалтерский баланс (форма №1).

Как рассчитать коэффициент маневренности собственного капитала по балансу

Есть несколько формул для расчета коэффицента по данным бухгалтерского баланса. Самая простая формула выглядит так.

Км = (строка 1300 – строка 1100) / строка 1300

Долгосрочные обязательства включаются в формулу в случае положительного значения:

Км = (строка 1300 + строка 1400– строка 1100) / строка 1300

Можно воспользоваться альтернативной формулой, используя в расчете чистый оборотный капитал:

Км = (строка 1200 – строка 1500) / строка 1300

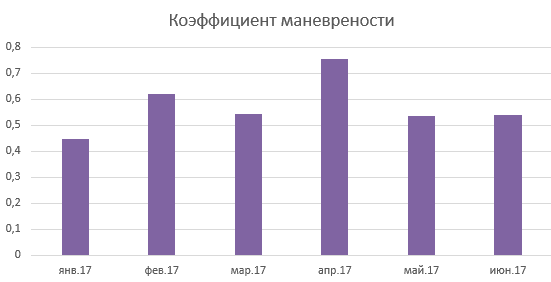

Нормативное значение коэффициента маневренности собственного капитала

Нормативное значение коэффициента маневренности находится в диапазоне от 0,2 до 0,5. Значение показателя ниже нормы свидетельствует о риске неплатежеспособности и финансовой зависимости компании.

Казалось бы, что чем выше значение коэффициента, тем компания более финансово-устойчива.

Однако данные значения могут свидетельствовать об увеличении долгосрочных обязательств и снижении независимости с финансовой точки зрения.

Отрицательный коэффициент маневренности означает, что собственные средства вложены в медленнореализуемые активы (основные средства), а оборотный капитал сформирован за счет заемных средств. Подобная ситуация приводит к низкой финансовой устойчивости предприятия.

Что учесть при расчете и анализе показателя

Для правильного анализа коэффициента маневренности собственного капитала расчеты необходимо производить в динамике за несколько отчетных периодов. В случае существенных отклонений показателя, следует провести анализ структуры активов и пассивов в балансе.

Оптимальные значения коэффициента маневренности могут отличаться в зависимости от сферы деятельности компании. В связи с этим сопоставление показателя со средними значениями по отрасли дает более точную оценку коэффициента маневренности. Для этого проводят расчет коэффициентов маневренности у конкурентов и выводят среднеарифметическое значение.

Пример расчета коэффициента маневренности

Рассмотрим на примере расчет коэффициента маневренности. Используем данные бухгалтерского баланса в динамике за три года:

|

Наименование показателя |

Код |

Период |

||

|

2016 |

2015 |

2014 |

||

|

АКТИВ |

1110 |

|||

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

||||

|

Итого по разделу I |

1100 |

385 165 |

371 483 |

352 081 |

|

II. ОБОРОТНЫЕ АКТИВЫ |

1210 |

|||

|

Итого по разделу II |

1200 |

4 073 301 |

3 963 284 |

3 667 703 |

|

БАЛАНС |

1600 |

4 458 466 |

4 334 766 |

4 019 783 |

|

ПАССИВ |

1310 |

|||

|

III. КАПИТАЛ И РЕЗЕРВЫ 6 |

||||

|

Итого по разделу III |

1300 |

2 485 588 |

2 420 328 |

2 086 631 |

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

1410 |

|||

|

Итого по разделу IV |

1400 |

11 069 |

11 594 |

13 143 |

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

1510 |

|||

|

Итого по разделу V |

1500 |

1 961 808 |

1 902 845 |

1 920 009 |

|

БАЛАНС |

1700 |

4 458 466 |

4 334 766 |

4 019 783 |

Рассчитаем коэффициент маневренности по годам:

2016 год: (2 485 588 + 11 069 – 385 165) / 2 485 588 = 0,85

2015 год: (2 420 328 + 11 594 – 371 483) / 2 420 328 = 0,85

2014 год: (2 086 631 + 13 143 – 352 081) / 2 086 631 = 0,84

В нашем примере значение коэффициента стабильно на протяжении всего анализируемого периода и находится выше значения 0,6. При этом доля долгосрочных обязательств несущественна. Это свидетельствует, что предприятие не зависит от займов и имеет достаточно средств для инвестирования в производство.

Нормативное значение

Финансовая независимость организации определяется в том случае, если соотношение источников равно 1. Это значит, что в пассиве баланса обе статьи капитала составляют по 50 %.

Для некоторых компаний считается нормальным, если этот показатель увеличивается до 2. Это особенно характерно для крупных организаций. Однако слишком большое значение финансового левериджа считается отклонением от нормы. Это значит, что компания организовывает свою деятельность на основе заемного капитала. Чтобы отдать долг, потребуется достаточно много времени и средств. Поэтому инвесторы не хотят вкладывать свои средства в подобные предприятия. Высок риск невозврата их капитала.

Слишком большой коэффициент независимости свидетельствует о потере организацией возможности повысить рентабельность имущества. Поэтому данный анализ не приемлет как слишком большого, так и слишком маленького значения коэффициента.

Коэффициент долгосрочного привлечения заемных средств

К собственному капиталу относят все имущество, которое есть у фирмы в пересчете на денежный показатель, например, в рублях. Это суммарная оценка производственного потенциала фирмы по рыночной цене в момент его приобретения при учете сумм износа. В качестве собственного капитала можно понимать разность активов фирмы в денежном выражении и имеющимися обязательствами.

Состав капитала формируется на основе определенных источников. К таковым относят: уставный капитал, индивидуальные взносы учредителей, прибыль от деятельности предприятия. Главным среди них является уставной капитал.

Собственный капитал можно классифицировать на вложенный и накопленную прибыль. Первый из них представляет собой общую сумму средств, которая была получена путем внесения в виде инвестиций на развитие и формирование компании. Сюда относят уставной и добавочный капиталы, а также резервы.

Заемным капиталом предприятия являются определенные средства, привлеченные предприятием, которые были направлены на функционирование фирмы либо на определенные ее цели. Эти средства могут быть взяты на определенный период и на определенных условиях. К данным средствам относят кредиты и займы, финансовую помощь, предоставляемую другими компаниями или государством, сумму обеспечения и другие источники средств, предоставленные на основе любых гарантий возврата.

Заемный капитал классифицируют на долгосрочный и краткосрочный. Долгосрочные обязательства фирмы связаны с периодом более 1 года. Краткосрочные – до 1 года.

При сравнении двух видов капитала можно сделать выводы по основным отличиям:

- собственный капитал дает право участия в деятельности фирмы, а заемный исключает такое право;

- изменение доли одного из видов капитала в общей структуре оказывает влияние на финансовую устойчивость фирмы. Так, рост доли займов влечет рост задолженности компании и снижает ее устойчивость. Такое соотношение проявляется путем расчета коэффициента структурного отношения между заемным и собственным капиталом по формуле, которая будет рассмотрена далее;

- в случае банкротства заемный капитал имеет первоочередное право в получении средств;

- доходы владельца в ситуации заемного капитала не зависят от динамики прибыли фирмы, а доход владельцев с собственного капитала, наоборот, зависит.

Заемный капитал признается более «дешевым» источником финансирования, с чем связано его широкое применение в практике компаний. Однако высокая доля такого капитала в структуре снижает финансовую устойчивость фирмы, что может привести ее к банкротству. Необходимо оптимальное соотношение между займами и собственными средствами.

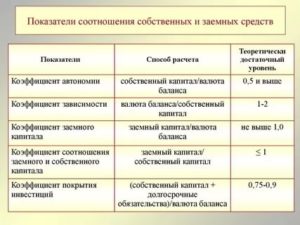

Структура собственного и заемного капитала может быть оценена через расчет коэффициентов. К таким показателям относим:

- коэффициент концентрации собственного капитала;

- коэффициент финансовой независимости;

- коэффициент соотношения собственного и заемного капитала показывает соотношение между структурными долями.

Коэффициент концентрации собственного капитала = Собственный капитал / Валюта баланса

Коэффициент концентрации заемного капитала = Заемный капитал / Валюта баланса

В заемный капитал входят как долгосрочные, так и краткосрочные обязательства организации.

Данный коэффициент финансовой устойчивости показывает долю источников формирования внеоборотных активов, который приходится на долгосрочные займы и собственный капитал. Высокое значения коэффициента характеризует высокую зависимость предприятия от привлеченных средств.

ЗаключениеМножество коэффициентов финансовой устойчивости позволяет комплексно определить и оценить успешность, характер и тенденции в деятельности предприятия и управлении финансовыми ресурсами.

Как рассчитывается коэффициент соотношения заемных и собственных средств

Коэффициент соотношения заемного и собственного капитала — это важное расчетное значение, которое позволяет достоверно оценить результаты деятельности и финансовое положение экономического субъекта. Разберемся, как правильно исчислить соотношение собственного и заемного капитала

Детальный и подробный анализ финансовой отчетности может раскрыть практически всю картину жизнедеятельности экономического субъекта.

Однако времени для проведения скрупулезного анализа не всегда достаточно. Для получения достоверных, но оперативных данных используют специальные расчетные показатели — коэффициенты.

Коэффициент отношения заемных и собственных средств — одна из таких контрольных точек.

Исчислив данный показатель, можно оценить, насколько устойчиво финансовое положение подконтрольной организации. Если же свои средства доминируют в соотношении, то можно уверенно сказать, что деятельность предприятия рентабельна. То есть компания в силах самостоятельно расплатиться по принятым обязательствам.

Если большая часть финансов, находящихся в распоряжении фирмы, — кредитные деньги, то следует насторожиться. Вполне вероятно, что предприятие терпит убытки, что собственных денег не хватает, чтобы расплатиться по счетам.

Правда, преобладание кредитных финансов не всегда отрицательно. Ведь фирма может получить инвестиции и кредиты на расширение производства, открытие филиальной сети, освоение новых продуктов и прочее.

Таким образом, при оценке ситуации нужно учитывать обстоятельства.

Значение соотношения собственного капитала (СК) и заемного капитала (ЗК) должно быть интересно деловым партнерам экономического субъекта (поставщикам, покупателям, посредникам), а также кредиторам и инвесторам

Пристальное внимание к показателю должно быть и у собственников предприятия, чтобы реально оценивать положение дел в компании, и при необходимости своевременно менять финансовую и управленческую политику

Порядок расчета

Исчислить значение довольно просто. Для этого необходимо выяснить всего два показателя:

- сумма всех задолженностей по полученным кредитам, займам, ссудам и прочим долгам по заемным средствам, причем независимо от периодов и сроков их погашения и условий возврата (сумма краткосрочных и долгосрочных ЗК);

- денежное выражение всех видов финансов, которые считаются собственными средствами компании (СК).

Эти показатели включает формула коэффициента соотношения заемных и собственных средств:

К = ЗК / СК.

Удобно рассчитать показатель на основании данных годовой бухгалтерской финансовой отчетности экономического субъекта. Для исчисления потребуется всего лишь бухгалтерский баланс за последний отчетный период. Формула доли заемного капитала по строкам баланса будет следующей:

К = (1410 + 1510) / 1300,

где:

- строка 1410 — долги по долгосрочным займам;

- строка 1510 — долги по краткосрочным займам;

- строка 1300 — значение СК.

Обратный расчет

Если показатели соотношения в формуле поменять местами, то мы получим коэффициент покрытия долгов. Соотношение собственного и заемного капитала показывает, какой объем долгов по кредитным обязательствам предприятие в силах покрыть самостоятельно.

Обратная формула будет следующей:

К = СК / ЗК (краткосрочные + долгосрочные).

Либо по строкам бухгалтерского баланса:

К = 1300 / (1410 + 1510).

Значения для оценки

Завершив исчисления, необходимо проанализировать полученные результаты. Приведем общие нормативы для коэффициента соотношения заемных и собственных средств.

Если в результате расчетов показатель:

- больше 1, то это говорит о риске банкротства компании, ведь позаимствованные средства превышают свои капиталы, следовательно, у фирмы может не хватить денег, чтобы рассчитаться по долгам;

- от 0,7 до 1 коэффициент соотношения заемных и собственных средств показывает, что положение компании неустойчивое, фирма имеет признаки неплатежеспособного субъекта;

- от 0,56 до 0,7 — оптимальное значение, так как показывает, что предприятие эффективно использует как кредитные, так и свои финансовые активы, субъект устойчив и платежеспособен;

- ниже 0,5 — показатель высокой финансовой устойчивости, однако такое значение может быть расценено как неэффективное управление.

Сухая оценка полученного результата не допускается. Необходимо учитывать обстоятельства и факторы, имеющиеся в жизнедеятельности субъекта. В противном случае оценочные значения могут быть расценены неверно.

Собственный капитал

Финансовая независимость организации заключается в организации своей производственной деятельности за счет средств собственников. Это те источники финансирования, которыми полностью владеет предприятие. Они не подлежат возврату инвесторам, поэтому считаются бесплатными.

Собственные средства компании формируются из нескольких источников. В первую очередь это уставный капитал. Этот фонд организация формирует еще в процессе своего создания. Его размер устанавливается законодательно. Основатель или основатели вносят определенную часть своего имущества в уставный капитал. Согласно своему взносу, они имеют право на такую же (в процентном соотношении) величину прибыли после уплаты налогов и прочих обязательных отчислений.

К собственному капиталу относят и разные взносы, пожертвования, нераспределенную прибыль. И если уставный капитал собственники обязаны вносить в общий фонд, то прочие вливания необязательны. Получив чистую прибыль в отчетном периоде, собственники могут принять решение о полном ее распределении между собой. Но порой целесообразнее всю эту сумму или только часть направить на развитие производства. Эта статья называется нераспределенной прибылью.

Для чего и кем используется коэффициент?

Вряд ли руководство организации будет использовать оценочное значение соотношения собственных и суммарных заемных средств в своей повседневной работе. Реальное положение в компании видно и без вычисления коэффициентов. Другие дело, когда фирма стоит на пороге каких-то существенных изменений. Расчет коэффициента будет просто необходим, если:

- компания намерена привлечь новых инвесторов или взять кредит в банке. Бизнес-план будет смотреться гораздо привлекательнее, если в нем есть конкретные расчеты и анализ актуальных показателей баланса (иногда их требуют предъявить в динамике, на основании нескольких последовательных периодов);

- назрела необходимость реформирования производства – на основании полученных данных разрабатывается программа мероприятий по оздоровлению и новая финансовая политика;

- предприятие ликвидируется – расчетный коэффициент позволяет ликвидаторам оценить возможный риск объявления о банкротстве;

- запланировано участие в новом масштабном проекте в составе партнерства или путем организации нового товарищества – потенциальные партнеры вправе затребовать данные об устойчивости фирмы, особенно, если проект растянут по времени (более года);

- заключается договор с поставщиками на условиях отсрочки оплаты – организация повысит свои шансы на получение контракта и договорится о более выгодных условиях, если сможет доказать свою способность расплачиваться в отведенные договором сроки.

Управление заемными средствами

Для успешного управления кредиторской задолженностью крайнее необходимо построить грамотную учетную политику: составить бюджет планирования, рассчитать коэффициент заемных средств, который, в свою очередь, может показать качественную и количественную характеристику состояния текущих дел, основанных на отношениях с внешними инвесторами.

Когда в компании доля привлеченных средств достаточно велика, следует разработать стратегический план для удержания финансово устойчивой позиции на конкурентоспособном рынке, дабы не нарушить договоренностей с заемщиками и не остаться в убытках.

Для этого также пригодятся плановые характеристики существующих заемных средств, немаловажную роль играет коэффициент ликвидности, указывающий на сроки погашения и оборачиваемости имеющегося капитала субъекта хозяйствования.

Сущность заемных средств

Заемные средства – это определенная часть оборотного капитала юридического лица, которая не является его собственностью и пополняется путем привлечения коммерческих банковских кредитов, эмиссионных займов или посредством других удобных предпринимателю способов

Важно понимать, что подобные вливания субъекта хозяйствования подлежат возврату

Однако заемные средства не предоставляются всем желающим, и тем более безосновательно. Поэтому для привлечения подобного рода финансовых инвестиций предпринимателю необходимо произвести некоторые расчетные манипуляции, которые доказывают необходимость привлечения стороннего капитала в пользу собственных оборотных активов.

Можно сказать, что это как хорошо, так и плохо. Положительные стороны займа заключаются в том, что таким путем субъект хозяйствования максимально быстро сможет вывести свое детище из кризисного состояния, да еще при этом наладит контакт и повысит степень доверия в отношении с внешними кредиторами. Ну а с другой стороны – возникают своего рода обязательства перед сторонними организациями, что также не есть хорошо.

Нормативное значение ККЗК и его применение на практике

Каждое предприятие независимо от сферы деятельности, использует как свои, так и заемные средства. И это общепринятая практика, норма. Вопрос в другом: насколько эффективно им используются те и другие средства, а также, каково их реальное соотношение.

Принято считать, что допустимым является соотношение в пределах 60% (заемных) к 40% (своих средств)

Если рассматривать возможные изменения данных показателей в процентном соотношении, то необходимо принять во внимание, что:

- значительное увеличение процента в сторону собственных средств может говорить о нерациональном использовании заемных средств;

- если заемные средства составляют больше 60%, то налицо финансовая дестабилизация предприятия;

- соотношение данных показателей 80% к 20%, где доля заемных средств значительно превышает собственные, констатирует банкротство.

Говоря об оптимальных показателях, следует добавить также, что показатель нормы зависит от специфики деятельности конкретного предприятия. Между тем за нормативное общеотраслевое значение ККЗК в принципе принимается значение 0,5 и меньше. Отталкиваясь от этого норматива, можно проанализировать ККЗК с разных сторон.

| ККЗК меньше 0,5 | Рост ККЗК | Оценка средних значений ККЗК | Крайне низкий ККЗК (меньше 0,1) |

|

Положительный результат, свидетельствует о малой долговой нагрузке |

Предприятие развивается преимущественно за счет заемных средств |

Рассматривается значение ККЗК в начале и конце конкретного периода.

Если, к примеру, он равен 60% и 40%, то его среднее значение соответствует общеотраслевому нормативу |

Говорит о фактическом отсутствии заемных средств |

Исходя из приведенных данных, можно сделать вывод, что нормой считается доля заемного капитала, равная 0,5. Отклонение от нее в одну либо другую сторону свидетельствует о начинающихся (существующих) проблемах на предприятии.

Низкий показатель ККЗК (меньше 0,1) может свидетельствовать о том, что у предприятия мало ликвидных активов, рассматриваемых в качестве залога. Очевидно, ему отказывают в займах, поскольку его финансовое положение не стабильно.

Ключевое назначение

Детальный и подробный анализ финансовой отчетности может раскрыть практически всю картину жизнедеятельности экономического субъекта. Однако времени для проведения скрупулезного анализа не всегда достаточно. Для получения достоверных, но оперативных данных используют специальные расчетные показатели — коэффициенты. Коэффициент отношения заемных и собственных средств — одна из таких контрольных точек.

Исчислив данный показатель, можно оценить, насколько устойчиво финансовое положение подконтрольной организации. Если же свои средства доминируют в соотношении, то можно уверенно сказать, что деятельность предприятия рентабельна. То есть компания в силах самостоятельно расплатиться по принятым обязательствам.

Если большая часть финансов, находящихся в распоряжении фирмы, — кредитные деньги, то следует насторожиться. Вполне вероятно, что предприятие терпит убытки, что собственных денег не хватает, чтобы расплатиться по счетам. Правда, преобладание кредитных финансов не всегда отрицательно. Ведь фирма может получить инвестиции и кредиты на расширение производства, открытие филиальной сети, освоение новых продуктов и прочее. Таким образом, при оценке ситуации нужно учитывать обстоятельства.

Значение соотношения собственного капитала (СК) и заемного капитала (ЗК) должно быть интересно деловым партнерам экономического субъекта (поставщикам, покупателям, посредникам), а также кредиторам и инвесторам

Пристальное внимание к показателю должно быть и у собственников предприятия, чтобы реально оценивать положение дел в компании, и при необходимости своевременно менять финансовую и управленческую политику