Физическим лицам и индивидуальным предпринимателям

Содержание:

- Налоговое уведомление

- Основания для пересмотра кадастровой стоимости

- Площадь дома и расчет налога на недвижимость

- Как произвести расчет имущественного налога для физических лиц

- Расчет налоговой ставки при продаже

- Какие помещения облагаются налогом в частном доме?

- Что подлежит налогообложению

- Налоговые льготы на дом: кто ими пользуется

- Размер налога

- Налоговые льготы на дом: кто ими пользуется

Налоговое уведомление

Физические лица сами не рассчитывают налог на имущество, налоговое уведомление будет приходить вам по почте по месту регистрации, либо вы можете зарегистрировать личный кабинет налогоплательщика на сайте ФНС и получать расчет налога в режиме онлайн.

Для собственной квартиры иностранного гражданина действуют те же правила, что для российских граждан, оплачивать налог нужно по месту нахождения квартиры.

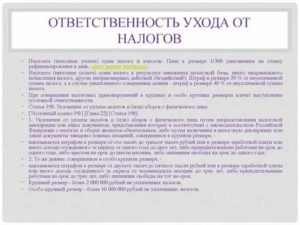

За неуплату налога на имущество существует ответственность, за просрочку выплаты сбора налоговые органы применяют пени за каждый день опоздания. Помимо системы пени на неплательщика может быть наложен штраф в размере 20% от неоплаченной суммы.

Задолженность по налогам физических лиц взыскивается только через суд.

Налог на имущество физических лиц за предыдущий год оплачивается до 1 декабря текущего года.

Следите за изменениями кадастровой стоимости в вашей недвижимости, на сайте Росреестра вы можете найти свой объект по кадастровому номеру или точному адресу.

Раз в 3 года местные органы власти имеют право пересматривать кадастровую стоимость объектов: если вы считаете, что оценка вашей недвижимости несправедлива, то оспаривайте её.

При покупке нежилой недвижимости – апартаментов, гаража, машиноместа – тщательно проверяйте общее назначение объекта, чтобы точно знать, какая ставка имущественного налога будет у вас, и учитывайте её при планировании затрат.

Основания для пересмотра кадастровой стоимости

Оснований для пересмотра результатов определения кадастровой стоимости существует только два:

- недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости;

- установление в отношении объекта недвижимости его рыночной стоимости на дату, по состоянию на которую установлена его кадастровая стоимость.

Под недостоверными сведениями обычно понимаются ошибки, допущенные при проведении оценки, в том числе неправильное определение характеристик объекта недвижимости, повлиявшее на кадастровую стоимость. Верховный суд РФ в п. 13 Постановления Пленума Верховного Суда РФ от 30 июня 2015 г. № 28 «» указывал, что допущенное при проведении кадастровой оценки искажение данных об объекте оценки включает следующие обстоятельства:

- неправильное указание сведений в перечне объектов недвижимости, подлежащих государственной кадастровой оценке;

- неправильное определение оценщиком условий, влияющих на стоимость объекта недвижимости, в том числе:

- местоположение объекта оценки;

- его целевое назначение;

- разрешенное использование земельного участка;

- аварийное состояние объекта;

- нахождение объекта в границах санитарно-защитных зон и других зон с особыми условиями использования территории;

- иные условия;

- неправильное применение данных при расчете кадастровой стоимости;

- неиспользование сведений об аварийном состоянии объекта оценки.

Чтобы определить наличие или отсутствие оснований для пересмотра результатов определения кадастровой стоимости жилья, можно запросить сведения об объекте недвижимости, использованные при определении кадастровой стоимости у заказчика проведения кадастровой оценки, сведения о котором можно узнать в территориальных подразделениях Росреестра. Ответить на такой запрос заказчик и оценщик обязаны в семидневный срок с момента его поступления (ст. 24.18 Федерального закона от 29 июля 1998 г. № 135-ФЗ «»)

Если же основанием к оспариванию кадастровой стоимости является превышение ею рыночной цены недвижимости, следует принять во внимание, что рыночная цена должна определяться не на текущий момент, а на момент установления кадастровой стоимости. Таким образом, даже резкое падение стоимости недвижимости, произошедшее позднее установления кадастровой стоимости, не поможет ее снизить

Не получится оспорить кадастровую оценку и жителям тех регионов, в которых налог по прежнему исчисляется по инвентаризационной стоимости. Позиция Верховного суда РФ заключается в том, что если права и обязанности лица еще не затрагиваются, то оно не имеет права обжаловать кадастровую оценку (определение Верховного Суда РФ от 24 июня 2015 г. № 18-АПГ15-6).

Площадь дома и расчет налога на недвижимость

С 2016 года в ряде регионов владельцы квартир получают новые квитанции – налог на недвижимость. Рассчитывается он на основе кадастровой стоимости жилья. Данная оценка максимально приближена к рыночной.

Обновленный налог на недвижимость вводился постепенно.

При переходе с инвентаризационной стоимости объектов на кадастровую, вплоть до 2020 года, в формулах расчета учитывались понижающие коэффициенты – для распределения резко возросшей финансовой нагрузки.

В 2019 году практика применения понижающих коэффициентов перестала существовать, и уже с 2020 года налог рассчитывается из полной кадастровой стоимости объекта.

Все налогоплательщики обязаны отчитаться в ФНС, подав до 30.03.2020г. декларацию за истекший налоговый период (2019 г.). Сроки же уплаты определяет власть регионов и информирует юридических лиц в официальном порядке.

Ставки налога на имущество в 2020 году

В Налоговом кодексе РФ представлены предельные значения ставок по налогу, их можно увидеть в таблице:

|

1. |

Не более 0,1 % – от величины кадастровой стоимости объекта недвижимости площадью не более 50 кв.м. |

|

|

2. |

Не более 2% |

для перечня объектов налогообложения, перечисленных в НК РФ, и объектов стоимостью более 300 млн. руб. |

|

3. |

Не более 0,5 % |

Для остальных видов имущества |

Объекты налогообложения

Налоговым Кодексом РФ определен список объектов имущества физических лиц, которые попадают под процесс налогообложения. Вот он:

-

Жилой дом;

-

Квартира, комната;

-

Гараж, машино-место;

-

Единый недвижимый комплекс;

-

Объект незавершенного строительства;

-

Иные здания, строения, сооружения, помещения.

Этот перечень действителен в настоящее время, а до 2015 года в нем отсутствовали такие объекты, как машино-места и «незавершенка».

К жилым домам также относят дачи, постройки для ведения огородничества, садоводства и ЛПХ (личного подсобного хозяйства) – на такие объекты распространяется ставка 0,1%, при условии, что площадь каждого объекта не превышает 50 кв. м. Такая же условия действуют и для гаражей, машино-мест.

А вот имущество многоквартирных домов этим налогом не облагается.

Как рассчитать налог

Неважно, какая площадь дома – 100 квадратных метров, 150 или больше. При исчислении налога, исходя из кадастровой стоимости, предусмотрено уменьшение:

-

на кадастровую стоимость 50 кв. м. в отношении жилых домов;

-

в отношении комнат — на кадастровую стоимость 10 кв. м.;

-

в отношении квартир – 20 кв. м.

В качестве примера определим сумму налога на дом площадью 100 кв. м, примерной кадастровой стоимостью 5млн рублей и ставкой налога 0,1%.

1. Рассчитаем вычет по формуле: Кадастровая стоимость/ площадь объекта* 50 кв.м.(вычет по типу объекта)

5 млн/100*50=2 500 000 рублей

2. Вычислим налоговую базу: Кадастровая стоимость – налоговый вычет

5 млн –2,5 млн = 2,5 млн рублей

3. Определим сумму налога по кадастровой стоимости: (Налоговая база*ставка налога)/100%

2,5 млн*0,1/100= 2500 рублей

Таким образом, налог на недвижимость составит 2 тысячи 500 рублей.

Стоит отметить, что важна не столько площадь объекта при расчете налога на недвижимость, сколько кадастровая стоимость. Если кадастровая стоимость до 10 млн. рублей, применяется ставка 0,1%.

Рассчитать налог на недвижимость можно самостоятельно, узнав кадастровую стоимость объекта по кадастровому номеру.

Как показывает практика, с введением данной методики расчета налога на недвижимость, налоговая нагрузка на жителей сел уменьшилась в отличие от владельцев городских квартир.

Налог на имущество физических лиц 2019-2020

В 2020 году завершится полный переход на новую систему налогообложения владельцев недвижимости – исходя из кадастровой стоимости. При расчете налога за истекший 2019 год это правило будет применено для 74 субъектов РФ, а уже по итогу 2020 года система будет действовать в 84 регионах – то есть, полностью на территории России, за исключением Севастополя.

При налоговых расчетах применяются следующие правила:

|

1. |

Налоговые вычеты |

Для лиц, имеющих трех и более несовершеннолетних детей, налоговые вычеты увеличены на 7 кв. м по жилому дому и 5 кв. м по квартире или комнате на каждого несовершеннолетнего ребенка; |

|

2. |

Понижающие коэффициенты |

В первые три года при расчете налога применяются понижающие коэффициенты: в первый год – 0,2, во второй – 0,4, и в третий – 0,6; |

|

3. |

Сумма налога |

В процессе перехода на новую систему сумма налога не может увеличиться больше, чем на 10%! Исключением являются объекты торгово-офисного назначения; |

|

4. |

Льготы |

*Льготы по налогу могут отличаться в разных регионах!

Как произвести расчет имущественного налога для физических лиц

Определить отчисления в государственную казну от физических лиц не просто, эта процедура создает немало трудностей даже бухгалтерам, имеющим приличный опыт и профессионализм. Давайте посмотрим, каким образом можно вычислить налогообложение имущества для физических лиц самостоятельно.

Расчет имущественного налога для физических лиц можно произвести самостоятельно

Чтобы правильно рассчитать нужное вам значение, внимательно просмотрите следующие пункты списка, определить которые нужно в первую очередь:

- имущественный объект, облагаемый в пользу государственной казны;

- имеющиеся льготы на данную разновидность выплат;

- что будет выступать налоговой базой (стоимость кадастровая или инвентаризационная или среднегодовая для организаций);

- величина принятой в конкретном субъекте РФ ставки.

Собранную информацию примените в расчетах. Начнем с определения налога, собираемого в пользу государственной казны, по стоимости кадастровой. Формула, которую нужно использовать, следующая:

А– в данном случае стоимость кадастровая;

В – налоговая льгота, полагающийся вам вычет;

С – величина доли объекта, находящейся у вас во владении;

D – ставка налогообложения, определенная законодательно.

Рассмотрим пример. Вы являетесь одним из собственников жилья, вам принадлежит ровно половина. Общая величина квартиры в квадратных метрах составляет 50 единиц. Согласно кадастровой оценке жилище стоит 3 миллиона, и вы имеете право на уменьшение базы налогообложения на миллион двести тысяч рублей. Следовательно, расчет произведем по формуле: (3 миллиона – 1 миллион 200 тысяч) * 1/2* 1/10% = 900 единиц российской валюты.

Чтобы получить величину, используя в качестве налоговой базы цену инвентаризационную, используем несколько иную формулу:

Где А – инвентаризационная цена объекта, указанная в документах на жилье;

В – часть жилья, которая принадлежит непосредственно налогоплательщику;

С – ставка налоговая, которой облагается искомое имущество;

К – коэффициент-дефлятор, размер которого определяется посредством изданных правительством РФ постановлений.

Приведем пример. Вы являетесь собственником половины жилища в многоквартирном доме, проживаете в столице. Согласно инвентаризационному показателю, цена квартиры составляет двести тысяч. Ставка налогообложения для нее вычисляется в виде одной десятой процента. Получается, величина налога вычисляется посредством умножения друг на друга стоимости объекта, величины доли (в 0,5), действующего коэффициента-дефлятора и ставки для вашего города.

Расчет налоговой ставки при продаже

Определенная категория людей имеет право на налоговые льготы

Осуществление любого рода операций с объектами недвижимости четко регламентированы действующими постановлениями ЗК РФ и ГК РФ. Передача денежных средств в процессе выполнения условий заключаемых сделок с недвижимостью определяется в соответствии с существующими статьями НК РФ. Каждое физическое лицо имеет право получать определенные льготы и обязуется выполнять конкретные действия в рамках положений НК РФ.

Законодательством предусмотрены правила налогообложения относительно различных сфер деятельности. Каждому гражданину предоставляется возможность получить информацию о том, как осуществляется налоговый вычет за лечение, а также объемы и определенные правила для определения неукоснительных выплат налогов на извлеченную прибыль.

Продажа жилого помещения считается одной из разновидностей извлечения прибыли, на которую обязательно выплачиваются определенный объем налоговых взносов. В соответствии с действующими положениями НК РФ, после реализации жилого дома или другого объекта недвижимости бывшему собственнику необходимо выплатить 13% от общей стоимости проданного здания.

Однако, принимая во внимания определенные нюансы и отдельные допустимые обстоятельства продажи и понимая суть процедуры расчета налога на жилой дом, можно выплачивать сумму, составляющую гораздо меньше общепринятой или вообще освободиться от налогообложения

Всегда нужно принимать во внимание, что при реализации здания не с целью обогащения, а ради улучшения текущих жилищных условий в НК РФ предусмотрены такие поправки, как, например, действующая статья, в соответствии с которой определяется минимальный объем денежных средств, не подлежащих налогообложению

На сегодняшний день такая сумма соответствует 1 000 000 руб. гражданин РФ получает возможность частично освободиться от необходимости уплаты налогов при продаже жилой недвижимости, если он числился обладателем этого здания не менее трех лет. В этой ситуации при продаже здания нужно учитывать правила оптимизации процедуры налогообложения для возможности сведения положенных выплат к минимуму.

Какие помещения облагаются налогом в частном доме?

С точки НК РФ не рассматривается планировка дома, вид недвижимости и прочие данные. ИФНС получает от Росреестра информацию о кадастровой стоимости (или инвентаризационной — в ряде регионов) и исчисляет итоговую сумму исходя из нее.

Кадастровая стоимость определяется по методике кадастровых инженеров, которая не публикуется на внешних ресурсах. Среди определяющих факторов — площадь объекта, местонахождение, отдаленность или приближенность к центральной инфраструктуре населенного пункта и т. д. В случае оценки БТИ выводится т. н. себестоимость объекта. Но в любой случае площадь дома влияет на налог на имущество больше всех иных факторов, а если в жилье есть чердак или подвал, непригодные для жизни, цена будет ниже, чем при мансарде и жилом цокальном этаже.

Пример 1

У Галкина Алексея дом площадью 105 кв.м, также имеется большой просторный чердак, не используемый и не рассчитанный для жилого назначения. В связи с этим при определении кадастровой стоимости он не был учтен как жилая площадь.

В итоге налог на частный дом более 100 кв.м будет зависеть от иных факторов — из каких материалов изготовлен, расстояние до социально значимых объектов и др.

Облагается ли налогом подвальное помещение частного дома?

В случае подвала также ИФНС даже не будет знать о нем — она посмотрит данные из ЕГРН, возьмет за основу кадастровую или инвентаризационную стоимость и рассчитает вам фискальный платеж. Налог на дом в 140 кв.м, 180 кв.м, 200 кв.м и т. д. будет коррелировать с кадастровой стоимостью, а налог на роскошь, о котором пресса тоже часто пишет, не предусмотрен в НК РФ: база обложения и ставки налога не дифференцируются в зависимости от площади и стоимости объекта.

Посмотреть кадастровую стоимость своей недвижимости вы можете также через сайт Росреестра:

- Откройте сайт.

- Перейдите в раздел для физических лиц.

- Выберите услугу.

- В форме сервиса вам нужно указать данные своей квартиры или дома.

- Просмотрите полученный результат.

Входит ли терраса в общую площадь дома при расчете налога?

Если вы строите большой дом с террасой и вас волнует, что площадь объекта 250 кв.м и может ли такая недвижимость относиться к роскоши, следует учесть, что налог на дом 250 кв.м, и на 120 кв.м и на 30 кв.м рассчитывается по одним и тем же правилам — по ст.403 НК РФ, т. е. вычитается необлагаемая площадь в 50 квадратов, а далее оставшаяся база умножается на ставку, установленную местными законами.

Как посмотреть местный закон на вашей территории через сайт ФНС:

- Откройте сайт.

- Перейдите к действующей в России налоговой системе.

- Откройте раздел местных налогов.

- Выберите нужную строку — налог на имущество.

- Переходите через меню в раздел льгот. Также можно спуститься по странице прокруткой колесика мыши.

- Откройте вкладку местных льгот.

- Здесь вы увидите ссылку на необходимый сервис.

- В сервисе укажите нужные вам параметры.

- Перед вами откроется закон вашей местности.

Входит ли цокольный этаж в общую площадь дома для расчета налога?

Цокальный этаж будет увеличивать кадастровую стоимость несомненно, но если он нежилой, то увеличение будет небольшим по сравнению с целым жилым этажом на подвальном уровне.

Если цокальный этаж используется как гараж и таким образом оформлен в документах, то он является другим объектом налога на имущество, отличным от дома — гаражом или машино-местом и облагается по общим правилам, однако в большей части муниципалитетов собственники гаражей освобождаются от уплаты этого платежа.

Если цокальный этаж используется как спортзал, бассейн, кладовка и по другим схожим назначениям, то он будет считаться просто нежилым и таким образом будет отмечен в техническом плане, но в площадь дома попадет, хотя и не так сильно повлияет на стоимость.

Налог на дом с мансардой

Мансарда, как правило, является частью жилой площади дома, поэтому повлияет на цену объекта, утверждаемую кадастровыми инженерами при вводе дома в эксплуатацию. Но если мансарду оформить как мастерскую лица творческой профессии, например, художника, фотографа, скульптора, дизайнера и пр., то она попадает под ст.407 НК РФ и не облагается, т. к. объекты, используемые творческими личностями как студии, мастерские, ателье и пр. освобождаются от обложения на период такого использования.

В случае несогласия с кадастровой стоимостью, которую вам назначили техники, вы можете подать заявление об обжаловании в Росреестр, но должны иметь убедительные доводы для утверждения иной стоимости.

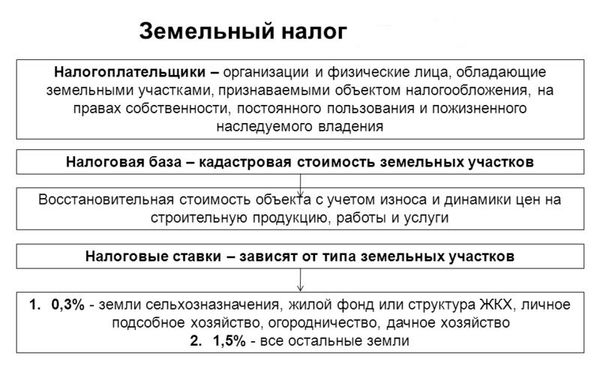

Что подлежит налогообложению

Необходимость платить налог на землю закреплена в НК РФ и касается всех физических лиц, у которых в собственности есть земельный участок. В 2020 году такая повинность обязательна для всех, кто пользуется землей на правах бессрочного владения, личной собственности и по праву наследования. За участок под многоквартирным домом тоже выплачивается налог государству, с каждого жильца взимается определенная часть.

В 2020 году вступило в действие положение, которое предусматривает уравнивание полной и кадастровой собственности. От последней величины и производятся расчеты суммы, которую физические лица обязаны уплатить, как налог на землю.

Это важно знать: Приобретательная давность на земельный участок по ст. 234 ГК РФ. Для каждого собственника эта величина является индивидуальной, поскольку кадастровая сумма отличается в зависимости от величины, расположения и региона проживания

Для каждого собственника эта величина является индивидуальной, поскольку кадастровая сумма отличается в зависимости от величины, расположения и региона проживания.

Есть также владения, отнесенные к особым объектам – дома на берегу озер и рек, территория дислокации культурных памятников, придомовая территория в многоквартирных домах.

Для физических лиц не обязательно платить налог на землю, если они не являются ее собственниками. При сдаче участка в аренду эта обязанность сохраняется за владельцем. Исключение составляют случаи, если это входит в условия арендного договора и налог является частью оплаты.

Кадастровая стоимость определяется сотрудниками специальных учреждений, которые производят беспристрастную оценку земельного владения. В 2020 году продолжается процесс объективной переоценки завышенных ранее цен, когда выставлялась цена, не соответствовавшая полной стоимости. В основном, это касается юридических лиц, однако и физические лица могут быть владельцами участков, на которых расположены торговые и офисные центры, развлекательные учреждения, многоквартирные дома. Для них налог на землю в 2020 году рассчитывается по другому проценту.

Налоговые льготы на дом: кто ими пользуется

В отдельных случаях человек может вообще не платить никакие налоги за жилье либо оплачивает эту сумму частично. Это касается, так называемых, льготных категорий.

Льготы могут распределяться двумя способы:

- на федеральном уровне;

- местные, т.е. региональные решения.

На федеральном уровне от уплаты сборов освобождены такие категории:

- граждане, имеющие инвалидность I и II группы;

- инвалиды детства;

- лица, которым было присвоено звание Герой СССР или РФ;

- полные кавалеры ордена Славы;

- ликвидаторы и пострадавшие при авариях: ЧАЭС, на заводе «МАЯК», участники ядерных испытаний (Семипалатинск).

- прочие категории ликвидаторов, военнослужащих и члены их семей.

Но здесь есть одно важное ограничение. Все льготы отменяются и оплачивать налоги придется в полном размере, если льготник владеет домом или любым другим объектом недвижимости, стоимость которого выше 300 млн

руб. Кроме того, льготы отменяются, если недвижимость начинают использовать в качестве офиса, мастерской или для других бизнес-целей.

Региональные льготы зависят от местных властей, ими же и финансируются. Их мы описывать здесь не будем. А вот с федеральными давайте разберемся подробнее.

Льготы пенсионерам: дом без налогов

Пенсионеры по выслуге лет или просто по возрасту освобождаются от налога на дом с 2019 года. Ранее эта норма не действовала. А потому даже людям, давно находящимся на пенсии, за 2018 год имущественный сбор придется заплатить. Но уже в последний раз. Конечно, льготы будут положены только если ваше жилье стоит дешевле 300 млн. рублей, это ограничение действует для всех.

Если в собственности у пенсионера окажется несколько объектов, например, квартира и дом в селе, под льготы попадает только что-то одно. При этом можно самостоятельно выбрать, какая недвижимость при уплате сбора влетит «в копеечку» и освободить от налогообложения выбранное жилье. Закон никак не регулирует выбор, а потому можно действовать так, как будет выгоднее.

Многодетным: только региональные решения

К сожалению, пока что семьи с большим числом детей на государственном уровне лишены льгот на этот вид налога. Правда, они чаще всего проживают достаточно тесно, т.е. не превышают минимальные нормы.

Помочь в этом вопросе имеют право местные власти. Но пока что только Краснодарский край, Нижний Новгород и Новосибирская область снизили налог на дом или квартиру для семей с более чем тремя детьми.

Для инвалидов

Полностью избавлены от уплаты налога на дом или квартиру инвалиды детства, а также 1 и 2 группы. Воспользоваться льготой можно на тех же условиях, что и пенсионерам по возрасту. Также освобождается от сборов только какое-то одно жилье. И только если оно не слишком дорогое (до 300 млн. руб.).

Эта льгота – федеральная, т.е. все местные власти обязаны ее выполнять в обязательном порядке. Но в отдельных случаях налоги заплатить придется, в том числе, инвалидам. Например, сбор при получении наследства и т.д. Эти моменты следует уточнять у юристов.

Размер налога

Определить сумму, которую необходимо будет внести по окончании года, несложно. Формула такова: стоимость по кадастру умножается на ставку. Если рассчитывается налог с доли в частном доме, то полученное произведение умножается дополнительно на размер такой доли. Ставки действуют в следующих размерах:

- 0,1% выплачивается с домов и квартир, садовых домиков и дач, в том числе, если строительство их еще не завершено, но недвижимость оформлена в собственность;

- 2% уплачивается с коммерческих объектов — ТРЦ, офисов и прочей недвижимости, участвующей в бизнесе;

- для всех прочих объектов ставка равна 0,5%.

Размер ставки может быть изменен по решению местной власти, причем как в сторону увеличения (максимально в три раза), так и в сторону уменьшения (полное освобождение от налога — ставка 0%). Однако за основу всегда берется базовая (федеральная) ставка: она используется, когда местные власти не дифференцировали собственные ставки и в качестве основы для увеличения размера.

При расчете теперь будет применяться кадастровая стоимость дома. Проводить оценку поручено исполнительным органам раз в три года или реже по усмотрению местных властей. В городах Севастополь, Санкт-Петербург и столице такая оценка будет осуществляться максимум один раз в два года. Во время оценки стоимость может быть пересмотрена в ту или иную сторону в зависимости от рыночной цены дома, развития инфраструктуры в городе и прочих факторов.

Определить домовую стоимость по Кадастру может каждый владелец, воспользовавшись Публичной кадастровой картой. Данные в ней общедоступны и постоянно обновляются. Если же сведения еще не поступили в ресурс, владелец дома может оставить запрос в Кадастре и получить в течение пяти дней письменный ответ.

Указанную стоимость можно оспорить, если владелец не согласен с ней. Завышенная необъективно кадастровая стоимость напрямую влияет на размер налога: чем она выше, тем большую сумму необходимо будет перечислять в казну.

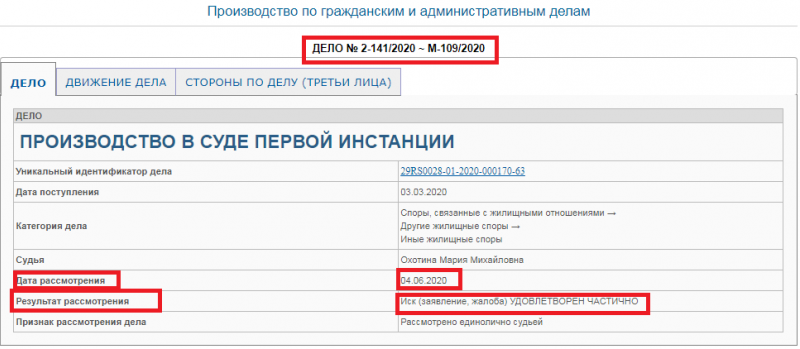

Обжалование происходит в ходе судебного заседания, предварительно подается соответствующий иск. Однако для физлиц даже повышенная стоимость вряд ли будет настолько существенной, чтобы нести судебные издержки и тратить время на разбирательства. Данная процедура может быть актуальна для ИП или организаций.

Налоговые льготы на дом: кто ими пользуется

В отдельных случаях человек может вообще не платить никакие налоги за жилье либо оплачивает эту сумму частично. Это касается, так называемых, льготных категорий.

Льготы могут распределяться двумя способы:

- на федеральном уровне;

- местные, т.е. региональные решения.

Это важно знать: Как сохранить режим тишины в жилом многоквартирном доме

На федеральном уровне от уплаты сборов освобождены такие категории:

- граждане, имеющие инвалидность I и II группы;

- инвалиды детства;

- лица, которым было присвоено звание Герой СССР или РФ;

- полные кавалеры ордена Славы;

- ликвидаторы и пострадавшие при авариях: ЧАЭС, на , участники ядерных испытаний (Семипалатинск).

- прочие категории ликвидаторов, военнослужащих и члены их семей.

Но здесь есть одно важное ограничение. Все льготы отменяются и оплачивать налоги придется в полном размере, если льготник владеет домом или любым другим объектом недвижимости, стоимость которого выше 300 млн

руб. Кроме того, льготы отменяются, если недвижимость начинают использовать в качестве офиса, мастерской или для других бизнес-целей.

Региональные льготы зависят от местных властей, ими же и финансируются. Их мы описывать здесь не будем. А вот с федеральными давайте разберемся подробнее.

Льготы пенсионерам: дом без налогов

Пенсионеры по выслуге лет или просто по возрасту освобождаются от налога на дом с 2020 года. Ранее эта норма не действовала. А потому даже людям, давно находящимся на пенсии, за 2020 год имущественный сбор придется заплатить. Но уже в последний раз. Конечно, льготы будут положены только если ваше жилье стоит дешевле 300 млн. рублей, это ограничение действует для всех.

Если в собственности у пенсионера окажется несколько объектов, например, квартира и дом в селе, под льготы попадает только что-то одно. При этом можно самостоятельно выбрать, какая недвижимость при уплате сбора влетит «в копеечку» и освободить от налогообложения выбранное жилье. Закон никак не регулирует выбор, а потому можно действовать так, как будет выгоднее.

Многодетным: только региональные решения

К сожалению, пока что семьи с большим числом детей на государственном уровне лишены льгот на этот вид налога. Правда, они чаще всего проживают достаточно тесно, т.е. не превышают минимальные нормы.

Помочь в этом вопросе имеют право местные власти. Но пока что только Краснодарский край, Нижний Новгород и Новосибирская область снизили налог на дом или квартиру для семей с более чем тремя детьми.

Для инвалидов

Полностью избавлены от уплаты налога на дом или квартиру инвалиды детства, а также 1 и 2 группы. Воспользоваться льготой можно на тех же условиях, что и пенсионерам по возрасту. Также освобождается от сборов только какое-то одно жилье. И только если оно не слишком дорогое (до 300 млн. руб.).

Эта льгота – федеральная, т.е. все местные власти обязаны ее выполнять в обязательном порядке. Но в отдельных случаях налоги заплатить придется, в том числе, инвалидам. Например, сбор при получении наследства и т.д. Эти моменты следует уточнять у юристов.