Юридическим лицам

Содержание:

Расчет земельного налога

Базовая формула выглядит следующим образом – ставка умножается на стоимость по кадастру. Результат является суммой налога.

Если период, за который вычисляется налог, составляет менее года, то в качестве дополнительной величины в формулу вводится коэффициент владения.

Для примера – число полных месяцев годового владения землей равно числу месяцев в календаре – это 12 месяцев.

Если же месяцы неполные, то результат округляется в ту или иную сторону в зависимости того, когда производится расчет. Например, если начало периода владения до 15 числа месяца, то указанный месяц прибавляется к сроку владения, если же начало владения было после 15 числа месяца, то соответственно месяц не засчитывается, и за него налог не начисляется.

Как оформить общую доверенность от организации на представление интересов?

Этот же подход к расчету используется и в случае утраты прав на участок. Если право владения закончилось до 15 числа, то месяц в расчет не включается. И, наоборот, если право закончилось после пятнадцатого, то в зачет данный месяц идет в качестве полноценного.

Иногда случается так, что земля находится одновременно на территории двух муниципалитетов сразу. В этом случае плательщик должен сначала просчитать в долях, сколько земли находится под каждым муниципальным образованием. Далее же производится расчет налога по каждой доле отдельно.

Кадастровая стоимость берется для каждой доли своя, используемая именно в данном муниципалитете. Базовые ставки берем из НК РФ, а величины ставок утверждаются властями конкретного регионального субъекта.

Внимание!

Что делать, если налоговое уведомление не получено?

Налоговые уведомления владельцам налогооблагаемых объектов направляются налоговыми органами (размещаются в личном кабинете налогоплательщика) не позднее 30 дней до наступления срока уплаты налогов: не позднее 1 декабря года, следующего за истекшим налоговым периодом, за который уплачиваются налоги.

Таким образом, налоговые уведомления за налоговый период 2018 года направляются не позднее 1 ноября 2019 г. при наличии установленных ст. 52 Налогового кодекса РФ оснований для их направления. При этом налоговые уведомления не направляются в следующих случаях:

- наличие налоговой льготы, налогового вычета, иных установленных законодательством оснований, полностью освобождающих владельца объекта налогообложения от уплаты налога;

- если общая сумма налогов, отражаемых в налоговом уведомлении, составляет менее 100 рублей, за исключением случая направления налогового уведомления в календарном году, по истечении которого утрачивается возможность направления налоговым органом налогового уведомления;

- налогоплательщик является пользователем интернет-сервиса ФНС России – личный кабинет налогоплательщика и при этом не направил в налоговый орган уведомление о необходимости получения налоговых документов на бумажном носителе.

В иных случаях при неполучении до 1 ноября налогового уведомления за период владения налогооблагаемыми недвижимостью или транспортным средством, налогоплательщику необходимо обратиться в налоговую инспекцию либо направить информацию через «Личный кабинет налогоплательщика» или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России».

Владельцы недвижимости или транспортных средств, которые никогда не получали налоговые уведомления и не заявляли налоговые льготы в отношении налогооблагаемого имущества, обязаны сообщать о наличии у них данных объектов в любой налоговый орган (форма сообщения утверждена приказом ФНС России от 26.11.2014 № ММВ-7-11/598@).

Все об оплате земельных налогов

Тема, касающаяся оплаты земельных налогов, вызывает много вопросов. Самые распространенные из них:

Кому платить земельный налог? – Данные средства направляются в бюджет того региона, к которому принадлежит земельный участок.

Как платить налоги на землю? – Это можно сделать, посетив местную ФНС или же посредством интернета: через сайты ФНС, Госуслуг, Сбербанк онлайн или сервис Яндекс.Деньги. Подробнее об оплате читайте здесь.

Сроки, порядок и правила уплаты

Платить налоги на землю нужно в местном регионе, к которому территориально относиться земельный участок.

ОБРАТИТЕ ВНИМАНИЕ. Сроки, обозначенные законодательством для уплаты налога на землю физическими и юридическими лицами, отличаются между собой.. Когда платят земельный налог физические лица? – После того как получат уведомление от НС с указанным суммой налога за землю и сроком уплаты

Согласно изменениям ФЗ №320 от 23.11.2015 оплатить нужно до 1 декабря того года, который наступит после «оплачиваемого». То есть, до 01.12.2020 необходимо внести взнос на землю за 2019 год

Когда платят земельный налог физические лица? – После того как получат уведомление от НС с указанным суммой налога за землю и сроком уплаты. Согласно изменениям ФЗ №320 от 23.11.2015 оплатить нужно до 1 декабря того года, который наступит после «оплачиваемого». То есть, до 01.12.2020 необходимо внести взнос на землю за 2019 год.

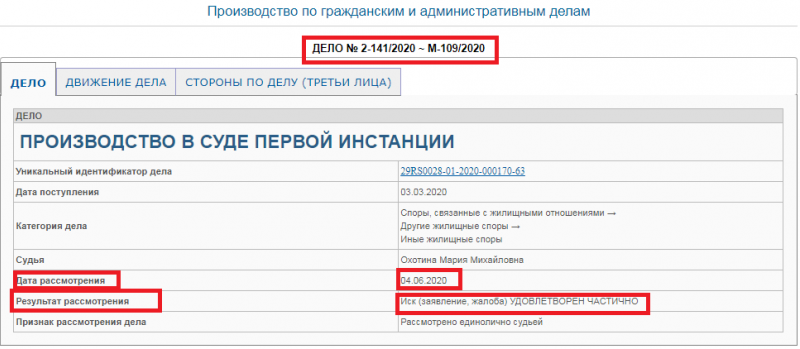

Даже если уведомление не пришло, НС обязуют население самостоятельно обратиться в инспекцию и сообщить о наличии в них земельных участков. Сделать это можно, записавшись на прием через онлайн-сервис https://order.nalog.ru/:

Срок уплаты земельных налогов для юридических лиц совершенно другой, и отличается:

- во-первых – ежеквартальными авансовыми платежами;

- во-вторых – часть платежа за последний квартал нужно будет внести до 1 февраля текущего года.

При неуплате земельного налога налоговый кодекс предусматривает наказания – это пеня по земельным налогам или штраф, размером 20 или 40% от общей суммы, что зависит от тяжести нарушения.

Авансовые платежи

Этот раздел касается только юридических лиц, т. к. авансовые платежи за землю для простых граждан не предусмотрены налоговым кодексом.

ОБРАТИТЕ ВНИМАНИЕ. Местные власти могут освобождать фирмы от этой обязанности – вносить платежи ежеквартально

Тогда вноситься полная сумма в конце года.

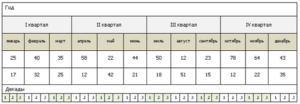

Что касается сроков уплаты авансовых платежей по земельному налогу в 2019-2020 году, то здесь также местные власти на своей территории могут устанавливать разные даты. Чаще всего эти оплаты осуществляются поквартально, не позднее последнего дня того месяца, что следует за прошедшим кварталом. Узнать о датах для нужного региона можно здесь – https://www.nalog.ru/rn77/service/tax/ – на сайте ФНС, указав в нужной строке код нужного региона.

Например, для жителей Санкт-Петербурга справочная информация по налоговым платежам выглядит так:

На скриншоте указаны сроки уплаты авансов и налога для предприятий этого города.

Каждый авансовый платеж составляет ? от общей начисленной суммы налога на землю за целый год.

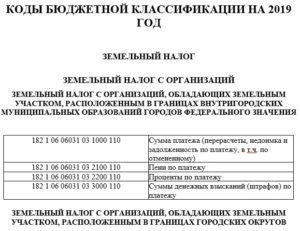

КБК земельных налогов 2019-2020

Важной деталью при оформлении/оплате земельного налога являются коды бюджетных классификаций, или сокращенно КБК земельных налогов. ВАЖНО

При неверном указании любой цифры платеж может быть отправлен с неверным предназначением, что повлечет за собой долгие разбирательства.

ВАЖНО. При неверном указании любой цифры платеж может быть отправлен с неверным предназначением, что повлечет за собой долгие разбирательства.. Ниже представлены все коды, включая КБК по пеням земельного налога

Ниже представлены все коды, включая КБК по пеням земельного налога.

Отчетность по оплате налога на землю

Этот раздел опять-таки касается только организаций, так как население не обязано подавать отчеты об оплате земельного налога.

Отчетный документ – декларация по земельному налогу – предоставляется в НС единожды после полной оплаты налога на землю, до 1.02 того года, что следует за подотчетным годом.

Заполняется декларация по форме КНД 1153005 в бумажном или электронном виде – как выберет налогоплательщик.

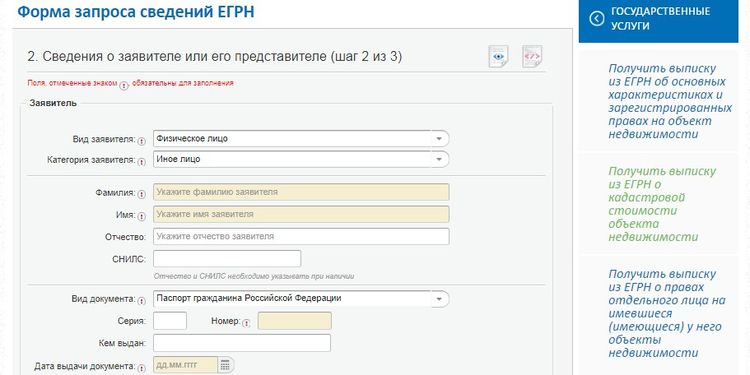

Порядок расчета земельного налога юридическим лицом

Основной задачей бухгалтера становится точное определение облагаемой базы, а также верное использование льгот и выбор ставки.

| Этап | Краткое описание | Примеры расчетов земельного налога для общества (ООО ) |

|---|---|---|

| Определение исходной базы | Поскольку налог на землю рассчитывают по кадастровой стоимости , компаниям приходится ежегодно запрашивать выписку в Росреестре. Регулярное обращение к ЕГРН исключает использование устаревшей информации. В выписке указывается цена целого объекта. Если общество владеет долей, придется рассчитать базу пропорционально ей. Стоимость совместного общего имущества делится на число правообладателей. Владельцы платят за такой объект поровну |

Предположим, по государственному кадастру земля оценивается в 230 тыс. рублей. Единоличный собственник будет платить налог со всей суммы. Если объект принадлежит двум организациям одновременно, расчет потребуется производить следующим образом: 230 000÷ 2 = 115 000. Долевая собственность двух компаний (например, 40 и 60%), предполагает пропорциональность: 230 000× 40% = 92 000, 230 000 × 60% =138 000 |

| Использование льгот | Полностью из-под обложения выведены территории религиозных объединений, учреждений исполнения наказаний, некоммерческих обществ инвалидов. Воспользоваться освобождением могут ремесленные предприятия и компании из особых экономических зон. В 2019 году список пополнился инновационными технологическими фондами. Полный перечень федеральных льготников приведен в ст. 395 НК РФ. Муниципалитеты могут дополнять систему. Для приоритетных отраслей бизнеса ставки понижают. Перед тем как рассчитать земельный налог, отдельным юридическим лицам разрешается воспользоваться специальными вычетами |

Допустим, что земля расположена в Москве и принадлежит юридическому лицу. В выписке ЕГРН значится кадастровая стоимость в 750 тыс. рублей. На территории располагается небольшой завод по выпуску текстильных изделий. Организация производит одежду и занимается ее реализацией. Выручка от продажи собственной продукции составляет 79%. Юридическое лицо попадает под действие льготы, установленной законом Москвы № 74 от 24.11.04. Документ разрешает уменьшать налоговую базу на 67%. Составим расчет: 750 000×67%= 502 500, 750 000 – 502 500 = 247 500 рублей. Облагаться будет только 247,5 тыс. рублей |

| Расчет суммы к оплате | Предельную ставку земельного налога парламентарии установили в ст. 394 НК РФ. Она действительна для всех плательщиков, включая юридических лиц. В 2019 году со стоимости сельскохозяйственных угодий удерживают не более 0,3%. Кроме того, в эту группу попадают земли садоводческих, животноводческих и личных хозяйств, территории под жилыми зданиями, инфраструктурными объектами, оборонными и таможенными сооружениями. К остальным категориям применяют максимум в 1,5% | Предположим, что организация владеет землями в Москве. Один объект используется для автостоянки, второй занят сельскохозяйственными посевами, а третий служит для размещения производственного комплекса. Для чистоты примера база по каждому участку после применения местных льгот составит 650 тыс. рублей. Закон Москвы № 74 вводит разные ставки для этих категорий. Для первого участка применяется значение в 0,1%, для второго – 0,3%, для третьего – 1,5%. Расчет выглядит следующим образом: 650 000 × 0,1% = 650, 650 000 × 0,3% = 1950, 650 000 × 1,5% = 9750. В совокупности компания заплатит: 650 + 1950 + 9750 =12350 рублей |

Расчеты составляются юридическими лицами по итогам календарного года. Если компания приобретала или продавала земельные участки до завершения налогового периода, применяются поправочные коэффициенты. Их определяют по следующей формуле:

Месяцы реального владения землей ÷ 12.

При расчете коэффициента за квартал алгоритм изменится:

Месяцы реального владения землей ÷ 3.

Если имущество оставалось на балансе организации до 15 числа включительно, месяц признается полным. Он включается в расчет как 1.

Пример: Юридическое лицо продает один земельный участок 14 апреля, а другой – 15 апреля 2019 года. Оба объекта имеют одинаковую кадастровую стоимость 300 тыс. рублей и облагаются налогом по ставке 0,3%. Расчет придется делать с разными коэффициентами.

Платеж за первый актив составит:

3 ÷ 12 = 0,25,

300 000 × 0,25 ×0,3% = 225 рублей.

Отчисления за второй земельный участок будут равны:

4 ÷ 12 = 0,33,

300 000 × 0,33 ×0,3% = 297 рублей.

Формула расчета коэффициентов описана ст. 396 НК РФ. Эта же норма обязывает компанию составлять калькуляцию по каждому объекту.