Зачем предпринимателю бизнес-карта и как ей пользоваться

Содержание:

- Активация карты

- Возможности финансового бизнес инструмента

- Назначение и функции корпоративной карты

- Возможности бизнес-карты Сбербанка

- Виды и тарифы бизнес-карт Сбербанка

- Как оформить корпоративную карту Сбербанка юридическому лицу

- Кэшбэк бизнес карты Сбербанк

- Тарифные планы

- Комиссии по карте

- Существующие ограничения по карте

- Бизнес Онлайн – возможности и преимущества

- Преимущества и недостатки продукта

- Оформление зарплатной карты в Сбербанк Бизнес Онлайн

- Достоинства корпоративных карт

- Оформление

- В чем плюсы для компании и сотрудников

- Корпоративный пластик Сбербанка: возможности

- Что это такое

- Что такое корпоративная карта сбербанка

Активация карты

Для активации Бизнес-карты используются традиционные для других банковских пластиков способы, включая:

- Автоматическую активацию. Она происходит, как правило, в течение суток после оформления и выдачи карты;

- При помощи терминала или банкомата. Для этого достаточно выполнить любое действие с полученным пластиком, включая отправку информационного запроса, например, о балансе карты;

- Непосредственно в кассе финансовой организации. В подобной ситуации необходимо обратиться к любому сотруднику Сбербанка, после чего следовать его рекомендациям.

Занимаясь активацией Бизнес-карты, необходимо помнить, что для выполнения финансовых операций с использованием корпоративного пластика следует пополнить расчетный счет до установленного лимита.

Возможности финансового бизнес инструмента

К главным возможностям описываемой карты Сбербанка относятся:

- отправка переводов сотрудникам предприятия;

- оплата товаров и услуг в торговых точках и организациях, предоставляющих услуги;

- снятие наличности в аппаратах самообслуживания различных государств.

С помощью корпоративной карты можно оплачивать всевозможные хозяйственные нужды компании, рассчитываться с поставщиками и сотрудниками, оплачивать работу и приобретение материалов, выдавать работникам командировочные и т. п. Если придерживаться установленного лимита, можно снимать наличные без выплаты в пользу Сбербанка комиссионного сбора.

Держателям описываемого бизнес продукта открывается доступ ко всем возможностями сбербанковской онлайн системы.

Назначение и функции корпоративной карты

Корпоративная карта – дебетовый платёжный инструмент, выпускаемый Сбербанком целенаправленно для сотрудников различных компаний и индивидуальных предпринимателей на их имя и содержащий денежные средства предприятия, выданные данному сотруднику под отчет. Каждая операция по карте должна быть подтверждена бухгалтерскими документами.

Корпоративная карта – дебетовый платёжный инструмент, выпускаемый Сбербанком целенаправленно для сотрудников различных компаний и индивидуальных предпринимателей на их имя и содержащий денежные средства предприятия, выданные данному сотруднику под отчет. Каждая операция по карте должна быть подтверждена бухгалтерскими документами.

Существует возможность открытия кредитного счета, который также будет выполнять функции корпоративного, и привязки к нему корпоративных карт сотрудников или корпоративной карты ИП.

Функции:

- Оплата по безналичному расчету хозяйственных расходов в России и за границей

- Оплата расходов по командировкам и представительских затрат без применения наличных средств

- Получение наличных денег для оплаты расходов в банкоматах на территории РФ и за рубежом

- Перевод денег другим сотрудникам предприятия

- Принятие денег от отправителей в РФ и за границей

При выпуске на карте указывается информация о предприятии и личные данные её держателя.

Основные характеристики

- Тип карты: Visa Business, MasterCard Business

- Пакеты услуг:

- Visa Business и MasterCard Business для бизнес-счета

- Visa Business Бюджетная и MasterCard Business Бюджетная

- Visa Business и MasterCard Business для расчетного счета

- Период использования: 3 года

- Наличие удобного Интернет-банкинга Сбербанк Онлайн

- СМС – информирование

- Защитный электронный чип

- Технология бесконтактной оплаты PayPass

- Защита покупок в Интернете паролем

- Программа страхования корпоративной карты

- Привилегии по Visa Business

Достоинства

Использование корпоративных карт дает предприятию и его сотрудникам несомненные преимущества:

- Упрощение контроля за расходами для руководства компании

- Устранение необходимости транспортировки крупных сумм наличных с собой

- Устранение проблемы с предоставлением авансового отчета при утере документов и восстановления их по имеющимся данным о проведенных по карте операциях

- Возможность корректировать сумму на карточке в сторону увеличения либо в сторону уменьшения, таким образом исключая траты собственных средств сотрудника или возврат остатка подотчетных средств в кассу

- Снижение расходов предприятия по организации работы финансовых служб

- Проведение транзакций без визита в представительство банка и вне зависимости от границ операционного времени

- Проведение транзакций на территории РФ и за рубежом в какой-либо валюте с автоматической конвертацией

- Отсутствие необходимости открытия валютного счета при выезде за границу

- Возможность пополнения карточки при зарубежных командировках

- Возможность оплаты проживания в отеле, билетов на транспорт в России и за рубежом

- Использование скидок при покупке товаров и услуг

Возможности бизнес-карты Сбербанка

Наша героиня Алена осталась довольна дебетовой бизнес-картой, поскольку в результате смогла оптимизировать бизнес-процессы. Чтобы взять деньги с расчетного счета, больше не нужно обращаться в бухгалтерию – все совершенные операции отслеживаются в личном кабинете онлайн-банка.

Кроме того, героиня получила новые возможности:

- оплата при помощи телефона с технологией Pay Pass;

- автоматическая конвертация по выгодному курсу в заграничных поездках;

- безналичные расчеты с контрагентами без комиссии;

- установка лимитов на операции для экономии средств;

- контроль трат в личном кабинете Сбербанк Бизнес Онлайн.

- дополнительные привилегии от платежных систем.

Помимо основного функционала, ИП и руководителю ООО доступен ряд привилегий. Одна из них – бизнес-кешбэк. Это бонусная программа, которая позволяет получать 0,5% от суммы любых покупок. Количество бонусов удобно отслеживать в личном кабинете. Обменять накопленные баллы на рубли (по курсу один к одному) можно, только если вы набрали от 3 000 баллов и выше. Максимальная сумма, которую вы сможете заработать в течение месяца – 5 000 рублей.

Кроме того, платежные системы Visa и MasterCard предлагают дополнительные привилегии:

- такси со скидкой 20% при оплате пластиком Visa;

- специальные предложения партнеров – скидки на бронирование отелей, меню ресторанов, услуг клининга и т. д.

- бизнес-бонусы для владельцев пластика MasterCard.

Виды и тарифы бизнес-карт Сбербанка

В независимости от вида бизнес-карта прикрепляется к расчетному счету Сбербанка. Но нюансы возникают потому, что вид карточки устанавливают объем привилегий (кэшбек, бесплатный проход в VIP-зону аэропорта, бесплатная страховка за рубежом и т.д.), стоимость обслуживания, возможность пользования кредитной линией, величину доступа к пользованию расчетным счетом, в т.ч. размер лимита на траты, и т.д.

Дебетовая бизнес-карта. Стоит 250 рублей в месяц/2500 руб. в год. Переводить можно не больше 300 тысяч рублей в сутки и не больше 5 млн рублей в месяц;

Цифровая бизнес-карта. Что это такое — ясно из названия: особенность карточки в ее оформлении через интернет и отсутствии физического носителя. Во всем остальном она не уступает другим видам карт, а в плане стоимости обслуживания даже превосходит их: 100 рублей в месяц против 250 рублей. Правда, выпустить можно только две цифровые карточки на один расчетный счет;

Кредитная бизнес-карта. Позволяет взять кредит до 1-го миллиона с льготным периодом в 50 дней. Кредитную линию можно увеличить и свыше 1-го миллиона, но понадобится залог

Выпустить можно сколько угодно карт, но важно понимать, что пользоваться ей довольно накладно: за снятие наличных предусмотрена 7% комиссия, а при нарушении сроков льготного периода начислется процент в размере 19-21% годовых. Обслуживание стоит столько же, как у дебетового аналога;

Карты премиум от Виза и Мастеркард

Все привилегии, как при пользовании золотой картой: бесплатная страховка за границей и пропуск в VIP-залы аэропортов, увеличенный кэшбек, скидки до 20% при покупках, в т.ч. деловых. Минусы тоже есть: цена предложения сильно зависит от торгового оборота. При невыполнении по крайней мере первого пункта условий — оборот от 50 до 100 тысяч рублей ежемесячно или от 600 тысяч до 1,2 млн. рублей в год, — стоимость составит 700 рублей в месяц или 7000 рублей в год соответственно;

Карточка «Моментум». Бесплатное обслуживание без каких-либо условий, мгновенное получение, внесение денег без ограничений. Но нельзя привязать к расчетному счету больше пяти таких карт, и переводить деньги можно на сумму до 50 тысяч рублей в сутки/до 500 тысяч руб. в месяц;

Бизнес-карта для деловых поездок. Стоимость обслуживания — 300 руб. в месяц или 3000 в год. В обмен пользователь получит 2% кэшбек в категории «Трэвел».

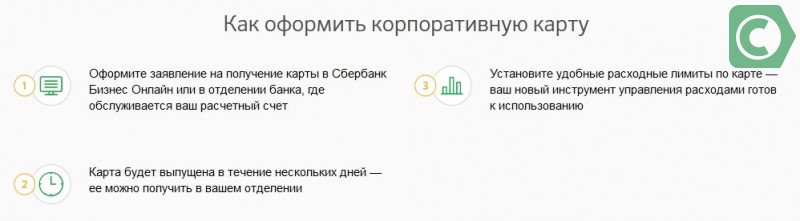

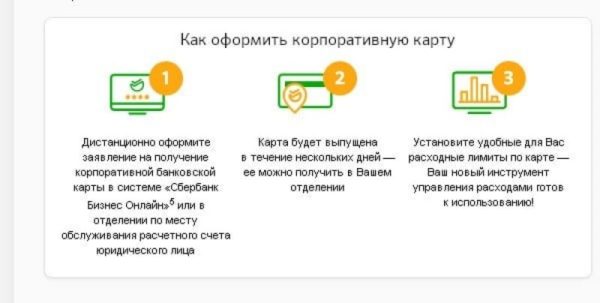

Как оформить корпоративную карту Сбербанка юридическому лицу

Чтобы оформить банковский продукт предпринимателю нужно пройти следующую процедуру:

- Прежде всего, нужно открыть специальный счет предприятия, который будет служить для учета денежных средств на всех пластиках. Достаточно открыть всего один счет, поскольку к нему будут привязано любое количество карточек, необходимое для конкретного предприятия.

- Внести первоначальный взнос. Это будет плата за обслуживание в течение года.

- Оформить заявку на получение. Сделать это можно в отделении банка, где обслуживается счет. Сбербанк предусматривает оформление онлайн корпоративных карт в системе «Бизнес Онлайн».

- Предоставить специальный реестр, где указываются лимиты расходов для каждого работника, на которого выписывается карточка. Лимит расходов определяется в зависимости от лимита полномочий держателя продукта.

Через несколько дней после проведения всей процедуры карточка будет готова.

Этапы оформления

На пластике записываются персональные данные (имя и фамилия) пользователя, а также название организации. Срок действия — 3 года. Поскольку карточка в использовании соответствует традиционной дебетовой карте, после ее утери придется снова подавать новое заявление о выдаче.

Кэшбэк бизнес карты Сбербанк

Держатели карт получают значительные привилегии:

- Подключение к программе “Бизнес-кешбэк” позволяет при использовании карты в привычном режиме получать бонусные баллы в размере:

- 0,5 процента на карты, ресурсом которых являются деньги предприятия;

- 1 процент на карты, ресурсом которых являются заемные в банке деньги.

- Присоединение к программе для профессиональных клиентов “Лента ПРО” позволяет:

- экономить до 9 процентов на закупках;

- обслуживаться оперативно на специальных кассах;

- получать дополнительные скидки.

Получение дополнительных 10 процентов от суммы за пополнение баланса рекламного кабинета в социальной сети ВКонтакте с помощью карт Мастеркард-бизнес.

Экономию на покупке топлива при использовании сервиса Яндекс. Навигатор.

Участие в проекте от Gett предполагают скидку в 20 процентов на поездки в такси.

Дополнительные скидки и специальные предложения от платежных систем Mastercard и Visa.

Выгодные предложения в магазинах Duty Free н территории Международного аэропорта Шереметьево.

Тарифные планы

Бизнес карта Сбербанка представлена в нескольких вариациях. Тариф за ежегодное обслуживание зависит от того, какой тарифный план (ТП) выбирает клиентура. От ТП зависят лимиты на количество производимых в день бесплатных операций. Представлены 4 варианта:

- «Лёгкий старт». Обладатели ТП могут производить в сутки до 3-х бесплатных платежей. За каждую операцию, проведённую сверх установленного лимита, придётся заплатить 100.00 рублей.

- «Минимальный+». В рамках пакета добавляется ещё 2 бесплатные денежные операции, а за транзакции, не входящие в ТП, нужно заплатить 50.00 рублей.

- «Базис+». Количество допустимых операций в сутки – 20 . Каждая операция сверх лимита будет обходиться 11.00 рублей.

- В рамках пакета «Оптима» можно производить до 100 бесплатных транзакций в сутки.

Самое дешёвое предложение — «Лёгкий старт», в первый год использования его и других ТП обслуживание будет бесплатным. Для ТП «Минимальный+» стоимость последующего годового обслуживания равна 990.00 рублям, пользователям «Базис+» придётся заплатить 2 100.00, а «Оптима» — 3 100.00. Стандартные условия обслуживания предполагают ежегодную оплату услуг в размере 2 500.00 рублей.

Другие тарифы на использование бизнес карт таковы:

- пополнение пластикового средства – 0,3%;

- вывод наличных в сервисах Сбербанка – 1,4%;

- снятие в иных финансовых учреждениях – 3%;

- за использование «Мобильного банкинга» ежемесячная оплата – 60.00 рублей;

Вопрос выбора зависит от того, для какого бизнеса открывается корпоративная карта. К примеру, стандартный вариант будет наиболее приемлемым для представителей малого бизнеса.

Комиссии по карте

Условия пользования продуктом

После принятия заявки, сотрудник просит обождать несколько дней. После изготовления пластика, его можно получить в своем подразделении. Тарифы на его обслуживание следующие:

- Карта к расчетному или бизнес-счету: 2500 рублей;

- Карта бюджетная: бесплатно.

Сбербанк предусмотрел льготный вариант оформлению бизнес-карт для предпринимателей, подключившихся к пакету услуг «Легкий старт» — первый год обслуживания предоставляется бесплатно.

Существующие ограничения по карте

Тарифы по основным операциям

Однако выпуск в любом случае бесплатен. Платежный инструмент имеет такие лимиты и комиссии:

- Лимит на снятие наличных: 170 тыс. рублей на сутки и до 5 млн. рублей на месяц. По бюджетной карточке суточный лимит – 300 тыс. руб.

- Комиссия за снятие: 1% (по бюджетной комиссии не предусмотрено). Через сервисы или отделения других учреждений – 1-3%.

- Прием наличных через сервисы самообслуживания: 0,15% (для бюджетной – бесплатно). Лимит – 100 тыс. рублей.

- Информирование о последних 10 операциях: 15 руб. (через банкомат), через онлайн-сервис- бесплатно;

- Запрос детализации расходов: 150 рублей.

Данные особенности следует учитывать при подаче заявления на оформление продукта.

Бизнес Онлайн – возможности и преимущества

Оформление платежного инструмента возможно через интернет-банкинг. Первоначально следует посетить банковское подразделение и получить идентификатор. После этого клиент приобретает такие возможности:

- Принятие платежек в электронном виде. Возможность их обработки.

- Прием документов по различным функционалам, установленным на основании различий в договорах (например, при взаимодействии с юридическими и частными лицами).

- Формирование отчетов по проведенным операциям за заданный период.

- При отправке электронных документов допустимо добавлять приложения свободного формата.

- Экспортирование и импорт бумаг по системе 1С.

- Наличие штампа банка на электронных платежках, что позволяет не посещать дополнительно отделение.

- Создание шаблонов необходимого типа документов.

- Наличие базы с реквизитами основных банковских учреждений России.

- Удобство интерфейса, система фильтрации и сортировки, что позволяет ускорить процесс поиска и обработки документа.

https://youtube.com/watch?v=sYPs-g-8FwA%3F

Дополнительные сервисы

Кроме Сбербанк Бизнес Онлайн, бизнес- карта подключается и к Мобильному банку, чтобы активировать функцию информирования по СМС о проведенных операциях. При работе в сервисе все процедуры подлежат подтверждению ключом, который отправляется в СМС. Каждая организация может воспользоваться возможностью и интегрировать свою систему учета (1С или иная ERP-система) к сервисам Бизнес Онлайн.

Карточка, привязанная к счету юридического лица, позволяет интерактивно управлять движением средств предприятия. Помимо этого, она является эффективным инструментом для снижения различных расходов, связанных с ведением хозяйственной деятельности.

Преимущества и недостатки продукта

Оценка такого решения не может быть произведена без выбора самой концепции ведения бизнеса: больше делегирования и автономности у сотрудников или же больше контроля? Упрощение рабочего процесса в обмен на меньшую безопасность или же больше бюрократии, меньше мобильности — зато максимально возможный контроль?

Ответы на эти вопросы зависят от крупности бизнеса и предпочтений руководителя. Упрощенно можно сказать, что малый бизнес, где контролировать процессы и так довольно просто, тяготеет к упрощению работы для наращивания своего основного преимущества перед крупными предприятиями — гибкости, оперативности.

Крупный бизнес, напротив, нуждается в контроле и строгой систематичности. Средний бизнес в равной степени выиграет и от первой, и от второй стратегии.

Оформление зарплатной карты в Сбербанк Бизнес Онлайн

Кроме выпуска корпоративных карт, юридическое лицо получает возможность заказать зарплатные карты для своих работников. Сделать это можно не только лично, но и при помощи Бизнес Онлайн.

Зарплатная карта в Сбербанк Бизнес Онлайн заказывается по такой инструкции:

Оформить зарплатные карты для сотрудников юридическое лицо или ИП может в системе Бизнес Онлайн

- Зайти в Услуги – Зарплатный проект – Реестр на открытие счетов и выпуск карт.

- Кликнуть Создать.

- Шапка заявки заполнена автоматически: номер, дата, наименование ООО, договор компании. Остается указать только исполнителя и его телефон.

- Заполнить блок Список физических лиц (работники, которым требуется зарплатная карта). Кликнуть Добавить, ввести сведения: фамилия, личные данные, зарплатная карта (вид, статус, платежная система), адрес проживания и регистрации, паспортные сведения, должность, место работы, контакты.

- Перейти к заполнению информации о следующем сотруднике.

- После создания реестра, подписать его и отправить в Сбербанк для обработки (соответствующий значок на панели инструментов).

Когда на документе появится статус Исполнено, нужно изучить указанную информацию от Сбербанка. При успешном выпуске карты в Сбербанк Бизнес Онлайн появится надпись Карта выпущена и номер счета для конкретного сотрудника. Зарплатная карта поступает в офис, где ее потребуется забрать и активировать. Зарплатная карта активируется, как и любая иная.

Реестр также можно заполнить путем вноса информации обо всех сотрудниках сразу с помощью Мастера экспорта/импорта.

Достоинства корпоративных карт

И контроль, и организация расходов возможны благодаря интернет-банкингу, где в режиме онлайн можно изменять настройки, устанавливать новые лимиты, пополнять счет и т.д.

Корпоративная карта для индивидуальных предпринимателей от Сбербанка

- упорядочить движение средств, получив доступ к детализированным отчетам в режиме реального времени. При этом и бухгалтер, и руководитель, и избранные лица могут одновременно осуществлять контроль, и каждый из них точно знает, когда, куда и на какую сумму была произведена та или иная выплата;

- открывать персональные карты сотрудникам, например, командировочным и устанавливать для них индивидуальные лимиты;

- менять настройки при необходимости (увеличивать или уменьшать сумму возможных расходов);

- при утере или краже банковской карты ее можно быстро и просто заблокировать, не дав злоумышленникам воспользоваться средствами. Наличные же деньги теряются, как правило, бесследно.

Как составить заявление на получение корпоративной карты Сбербанка

Форма 11

- название учреждения, организации, фирмы;

- тип карты в соответствии с бизнес-целями;

- валюта карточного счета;

- исчерпывающие данные о сотруднике: ФИО и данные документов, удостоверяющих личность (гражданский и заграничный), все контакты (рабочий, сотовый, домашний номер) и электронная почта;

- секретная информация, которая послужит идентификатором клиента при дистанционном обращении в банк. Это может быть цифровой код, слово, набор символов и пр.;

- подпись корпоративного клиента (того, на кого регистрируется карта). Ставя подпись под заявкой, гражданин подтверждает, что вся предоставленная на бумаге информация достоверна. А также он соглашается с условиями Сбербанка (анализ и проверка данных);

- подписи руководителя компании и бухгалтера.

Заявление на получение корпоративной карты.pdf

(cкачиваний: 289)

Заявление на получение корпоративной карты.pdf

Порядок заполнения формы заявки на карту

- название подразделения и код;

- информация о банковском работнике, сопровождающем корпоративного клиента: должность и прочие сведения;

- рассмотрение: ответ по заявке, ФИО, должность и подпись сотрудника учреждения;

- номера счетов (бизнес и расчетный);

- время оформления и срок действия карточного счета для корпоративного клиента.

Установленные комиссии по корпоративной карте Сбербанка

- за обслуживание бизнес-счета Сбербанк взимает 1200 рублей;

- за обслуживание расчетной карты придется заплатить 2500 рублей;

- бюджетные карты корпоративных клиентов обслуживаются бесплатно.

Действующие ограничения по карте

- в сутки можно получить до 170 тысяч руб. наличными, в месяц — до 5 миллионов. Если это бюджетная карта, устанавливается другое ограничение: 300 тысяч руб. в сутки;

- если средства снимаются через отделения и банкоматы «родного» учреждения, комиссия равна 1 %. Если используются другие организации, сервисы, системы самообслуживания и пр. — от 1 до 3 %%. С бюджетной карты можно снять наличные без комиссии;

- за пополнение счета взимается 0,15 % (кроме бюджетных карт), при этом ограничение составляет 100 тысяч руб.;

- отчет по балансу: 15 руб. запрос;

- детализированный отчет: 150 руб. запрос.

Оформление

Для того чтобы оформить корпоративную карту, необходимо соблюдение нескольких важных условий. У предприятия должен быть открыт счет в отделе для корпоративных клиентов, так как карта привязывается именно к нему.

Не забудьте установить удобные для вас лимитные ограничения и ваш новый банковский инструмент готов.

Оформление держателя

Чтобы заказать выпуск еще одного пластикового ключа для сотрудника предприятия, который будет наделен полномочиями по оплате текущих расходов компании, необходимо:

В Сбербанк Бизнес Онлайн найти вкладку «Держатели», выбрать «Добавить» и ввести анкетные данные:

- ФИО будущего пользователя (будут указаны на пластиковом ключе);

- гражданство держателя;

- указать пол и дату рождения;

- по какому адресу зарегистрирован.

После заполнения всех полей, кликните по появившемуся запросу на Бизнес карту.

В чем плюсы для компании и сотрудников

При использовании таких карт руководству организации нет необходимости выдавать наличные командированным сотрудникам. Особенно это актуально в случаях, когда невозможно сразу определить, сколько денег понадобится на представительские и хозяйственные расходы или при выезде человека за границу.

Кроме того, можно отметить следующие преимущества:

- Возможность сделать подробный анализ расходов через сервис интернет-банкинга и на основании информации о списании средств.

- Сокращение временных и финансовых ресурсов на операционные и кассовые расходы.

- Легкое управление счетом и лимитами.

- Отсутствие необходимости для командированного постоянно держать при себе наличность.

- Возможность сохранить средства компании даже при утере карточки путем ее блокировки.

Все операции, связанные с денежными средствами, проводятся в защищенном режиме с использованием технологий MasterCard SecureCode и Verified by Visa, что гарантирует дополнительную защиту от злоумышленников при проведении безналичных расчетов и проведении операций в интернете.

Корпоративный пластик Сбербанка: возможности

Наиболее популярным решением для индивидуальных предпринимателей является оформление личного корпоративного банковского продукта. Многие бизнесмены задаются вопросом, как пользоваться корпоративной картой Сбербанка. Главной особенностью бизнес пластика является удобство пользования — предпринимателю не потребуется идти в финансовое учреждение для осуществления платежных поручений. Любой пользователь может совершать операции с личного расчетного счёта при помощи корпоративной системы и интернет-банкинга.

Возможности расчетной бизнес карты Сбербанка:

- Бизнес карта Сбербанка позволяет производить операции по снятию наличных, а также переводы денежных средств другим получателям.

- Корпоративный пластик значительно упрощает работу с наличными средствами — предприятию не потребуется заказывать услуги инкассации, а также нанимать специального сотрудника для работы с деньгами.

- Специальный банковский продукт позволяет производить высокоточный бухгалтерский учёт стандартных кассовых операций.

- Привязка бизнес карты Сбербанка по счёту производится в системе онлайн при активации и позволяет переводить денежные средства на пластик моментально через интернет.

Также существует возможность использовать корпоративную систему для оплаты в магазине, при расчетах по коммунальным услугам, а также для осуществления платежей на различных интернет площадках.

Преимущества и недостатки

Среди преимуществ можно выделить следующие параметры:

- Бизнес карта для ООО позволяет осуществлять любые платежи в системе онлайн без дополнительных процентов — при помощи удобного инструмента можно оплачивать интернет без комиссии, а также рассчитываться по платежам за границей.

- Бизнес карту Visa можно привязать к индивидуальному счёту — это позволяет в любое время положить деньги путем перевода, а также вести удобно расчёты для юрлиц.

- При помощи данного вида пластика можно расплачиваться по кредитным обязательствам предприятия.

- Корпоративная услуга Сбербанка идеально подходит для предпринимательства — платить по расчетным счетам юрлицо может без дополнительного посещения банка.

- При помощи корпоративной системы всегда можно узнать общий оборот наличности — это позволяет контролировать ведение предпринимательской деятельности и детально анализировать все существующие затраты.

К недостаткам можно отнести тот факт, что не во всех региональных магазинах могут приниматься к оплате корпоративные системы — в некоторых городах совершить покупки по данному виду банковского продукта невозможно.

Тарифы и условия обслуживания

Среди основных условий использования корпоративного пластика можно выделить обязательное наличие индивидуального предпринимательского счёта. Также необходимо заранее составить общий реестр сотрудников, которые будут пользоваться банковским продуктом. Обслуживание бизнес карты Сбербанка производится с полным указанием лимитов.

Тарифы бизнес карты Сбербанка определяются индивидуальными условиями подключения:

- Тарификация для MasterCard бизнес, а также Visa, предусматривает бесплатное открытие индивидуального счёта. Общее обслуживание пластика — 2500 руб. Первоначальный общий взнос на счёт предприятия составляет не менее 2400 руб. Любое зачисление средств производится без комиссии. Выдача наличных — 1%, но не менее 150 руб.

- Visa Business «Бюджетная» предполагает бесплатное ведение и открытие счёта. Зачисление средств производится бесплатно. Выдача налички происходит через кассу и банкоматы без дополнительной комиссии. В сутки можно снимать не более 300000 руб.

- Лимиты по корпоративной карте Сбербанка. Любые финансовые операции с использованием пластика предполагают ограничения, устанавливаемые платежной системой. Существует лимит зачисления денежных средств на счет предприятия при зачислении купюр и платежей через терминалы самообслуживания — он составляет не более 100000 руб. в день. Дополнительно можно установить лимит на бизнес карте Сбербанка, который определяется при подключении.

Что это такое

Помимо затрат на осуществление основной деятельности, любое предприятие тратит какую-то часть своего бюджета на:

- хозяйственные расходы — ремонт помещений, канцтовары для сотрудников, покупка оргтехники и другого оборудования хозяйственного назначения;

- командировочные расходы сотрудников;

- ремонт и обслуживание служебного автотранспорта;

- корпоративные мероприятия — коллективные праздники, выезды на природу и т. д.

Раньше на такие траты бухгалтерия предприятия выдавала под отчёт конкретного сотрудника определённую сумму, а тем, кто задержался в командировках, нужно было отправлять дополнительно средства через почту или сервисы денежных переводов. Корпоративная банковская карта юридического лица значительно упрощает все процессы:

- Бухгалтерии предприятия не нужно заранее получать наличные средства в банке. Вместо этого выдается подотчётному сотруднику бизнес-карта Сбербанка, по которой он может самостоятельно получить наличность со специального расчётного счёта организации через банкомат или оплачивать все расходы безналичным путём.

- Через систему дистанционного обслуживания «Сбербанк Бизнес Онлайн» руководитель или другое уполномоченное лицо может устанавливать лимит расходов по корпоративной карте, а также быть в курсе всех расходов сотрудников, находящихся в служебных командировках, даже на территории иностранного государства.

- Корпоративная карта Сбербанка для ИП и юридических лиц также позволяет моментально вносить наличность на расчётный счёт, используя банкоматы. Эта функция очень полезна для владельцев небольших магазинов для самостоятельного проведения инкассации выручки и ее перечисления на расчётный счёт в банке.

Что такое корпоративная карта сбербанка

Премиальная карточка – своеобразная замена чековой книжки. Оформив ее, юридическое лицо может совершать денежные операции. Это удобный и комфортный метод. Держателю предоставляются огромные возможности по сравнению с обычной чековой книжкой. Бизнес-карточка бывает 2 видов: дебетовая и кредитная. Первая оформляется с целью осуществления денежных переводов на р/с. Кредитная же позволяет распоряжаться деньгами фин. структуры в пределах заранее обговоренного лимита.

Владельцам открыт доступ к постоянному клиентскому обслуживанию, осуществляемому сервисами удаленной работы. К ним относятся: Sberbank Business Online и мобильный банк. Также при совершении платежей от 15 тысяч рублей и расплачиваясь «пластиком», можно получать кэшбэк в 10 %. Необходимо отметить, что предприниматель может выбрать подходящую международную систему: Виза или Мастеркард.

Условия обслуживания

Новые владельцы имеют преимущества: за первый год пользования продуктом не взимается плата за обслуживание. Весь следующий период пользования и иные случаи подразумевают платеж в размере 2500 рублей.

Условия едины:

- На любую карточку разрешено вносить до 100 000 рублей.

- Пополнение доступно при условии оплаты комиссии — 0,3 %.

- Разрешается снимать до 170 000 руб. за сутки и не больше 5 миллионов в месяц.

- Деньги можно снимать, оплатив комиссию — 1,4 % за действие. Если клиент думает, какой процент берут за «обналичку» в АТМ другой фин.организации, то комиссия составит 3 %.

- Пользование сервисом «Мобильный банк» оценивается в ежемесячный платеж — 60 рублей.

Если платежи проходят внутри банковской системы, то взимание комиссии не предполагается. Владельцы «Минимального» и тарифа «Базис» имеют право бесплатно вносить сумму 30-100 000 рублей. Цены на обслуживание: «Минимальный»: 990 руб., для «Базиса» — 2100 руб., «Оптима +» — 3100 руб.

Тарифы

Бизнес карта сбербанка для юридических лиц выглядит так же, как простая дебетовая. Забрав «пластик», его следует активировать. Можно подождать: он пройдет автоматическую активацию через сутки.

Сбербанк бизнес-карта для ИП тарифы различаются по количеству проводимых бесплатных платежей:

- Если установлен тариф «Легкий старт», то держатели «пластика» смогут проводить до 3 бесплатных операций за 24 часа. Каждый последующий платеж оценивается в 100 рублей.

- Пользователям, остановившим свой выбор на тарифе «Минимальный», доступны 5 ежедневных бесплатных переводов. Далее стоимость: 50 рублей.

- «Базис» — обслуживание предполагает 20 платежей и переводов в сутки. Стоимость следующей составит всего 11 руб.

- «Оптима+» – более 100 операций в день.

Лимиты по карте

Установленные ограничения:

- ежедневное поступление средств на р/с не должно превышать 100 000 руб.;

- лимит на обналичивание – 170 тыс. руб. в день, не более 5 000 000 ежемесячно.

В личном кабинете для осуществления контроля за расходами можно также выставить требуемые лимиты.

Преимущества и недостатки

К преимуществам бизнес карты от сбербанка для ип относятся:

- Оперативность. Это важный плюс, позволяющий владельцам экономить личное время. Плюсом для контрагентов является своевременный перевод денег.

- Возможность прикрепления «пластика» к р/с ООО или ИП.

- Удобные сервисы для контроля совершаемых операций.

- Упрощенная система ведения бух. отчетности, возможная за счет доп. сервисов фин. учреждения.

- Постоянный доступ к деньгам компании, который также предоставляется по праздникам и выходным.

- Высокая степень защиты, широкий спектр возможностей блокировки в случае необходимости.

Это лишь основные преимущества. Также, заказав карту дальнобойщика, можно рассчитывать на скидки на АЗС и спец. предложения на остановку в отелях. К недостаткам относится лишь высокая стоимость ежегодного обслуживания.