Кредитная карта 100 дней со скидкой на обслуживание от альфа-банка

Содержание:

- Карта Альфа-банка «100 дней без % » — 3 месяца ХАЛЯВЫ

- 100 дней без процентов – как пользоваться?

- Плюсы и минусы кредитной карты Альфа-Банка

- Карта «100 дней без %» — в чем подвох?

- Почему могут отказать в оформлении карты — 3 основные причины

- Оформлять или нет в Альфа-Банке карту «100 дней без %»?

- Как правильно пользоваться кредитной картой «100 дней без % » — 3 полезных совета

- Как заказать и получить карту

- Как погасить любую карточку Альфа-Банка

- Погашение кредитки другого банка без процентов

- В каких банкоматах можно снимать наличные без комиссии

- Какие бывают разновидности карты «100 дней без % «

Карта Альфа-банка «100 дней без % » — 3 месяца ХАЛЯВЫ

Альфа-Банку входит в число лидеров российского финансового рынка. Много средств и усилий организация затрачивает на разработку новых услуг/продуктов для физических лиц.

Особо популярны у россиян кредитные карты этого финучреждения. Именно здесь появились первые кредитки со 100-дневным грейс-периодом.

Предлагаю вместе выяснить, действительно ли кредитная карта «100 дней без процентов» так хороша, и нет ли здесь какого-нибудь подвоха.

Начнём с достоинств:

- продолжительный стодневный грейс-период;

- снятие наличных до 50 тыс.руб. ежемесячно с комиссией 0%;

- 5-ти % минимальный платёж (≥ 320 руб.);

- бесплатный выпуск;

- приемлемая % ставка (от 23,99%);

- недорогое обслуживание (в зависимости от вида карты) при хорошем сервисе.

Отдельный плюс — безопасность карты. В СМИ и в интернете с завидным постоянством появляются сообщения о мошеннических действиях с банковскими картами. Разумеется, в такой ситуации хочется себя максимально обезопасить.

Бесконтактный платёж — ещё одна «фишка» от Альфа-Банка. Он стал возможен благодаря применению технологий PayPass и PayWave.

Теперь не нужно вводить данные в терминалы оплаты, передавать сведения кому бы то ни было. Достаточно поднести пластик к считывателю. Быстро, удобно, надёжно!

Из недостатков выделю следующие:

- частые отказы в выдаче;

- требует дисциплинированности и внимательности от держателя.

Казалось бы, всё супер: достоинств больше, чем недостатков. Всё так, но будьте бдительны с льготным периодом. Не забывайте, что во время его действия нужно платить минимальные обязательные платежи каждые 20 дней. Забывчивость дорого стоит!

Веселое тематическое видео от Альфа-Банка!

100 дней без процентов – как пользоваться?

Кредитка Альфа-Банка имеет 100-дневный льготный период. Он распространяется на оплату в обычных и онлайн-магазинах, а также на снятие налички. Если клиент погасит долг до конца этого периода, то он не будет переплачивать за пользование деньгами финансового учреждения.

Владельцу, перед тем как пользоваться картой, надо ознакомиться со следующими особенностями применения льготного периода:

- Каждый месяц должны вноситься минимальные платежи, даже если еще не истек срок грейс-периода.

- При просрочке платежа придется платить пени по ставке 0.1% в день от просроченной суммы долга.

- Возобновляется грейс-период при полном погашении долга («прохождении через 0»).

- Первый беспроцентный период кредитования начинается сразу после списания платы за обслуживание при активации продукта.

Посмотрите видео, о том как можно пользоваться кредитной картой Альфа-банка и не платить процентов за пользование.

Плюсы и минусы кредитной карты Альфа-Банка

Оценить преимущества и недостатки надо еще до заключения договора, чтобы заранее просчитать выгоду.

К плюсам карточки относятся

- один из самых длинных беспроцентных периодов кредитования на рынке;

- невысокие ставки для надежных заемщиков;

- без комиссий можно не только платить за товары в магазинах, но и снимать наличку;

- наличие возможности рефинансировать другие кредитки за счет предоставленного лимита;

- минимальные требования к держателям и пакету документов.

Есть у продукта и несколько минусов

- отсутствие кэшбэка и программы лояльности (о лучших картах с кэшбэком писали отдельно);

- исключительно платное обслуживание;

- несколько запутанные условия расчета беспроцентного периода;

- высокие штрафы при просрочке.

Карта «100 дней без %» — в чем подвох?

Банк зарабатывает на каждой операции покупок, что позволяет ему компенсировать расходы на кредитование в грейс-периоде. Но он также старается заработать на клиентах, включая в условия различные подводные камни.

Основной подвох кредитки «100 дней без %» в особенностях применения беспроцентного периода. Наличие возможности использовать заемные деньги стимулирует тратить больше. Но перед тем как пользоваться картой, держателю надо учесть 3 нюанса:

- Проценты после 100 дней начисляются с даты оплаты покупки (получения наличных), а не с момента окончания 100-дневного периода.

- Отсчитывается срок беспроцентного периода с даты совершения первой транзакции и для остальных операций он будет меньше 100 дней.

- Пока долг не будет погашен в ноль, новые сто дней без процентов не начнутся.

Очень серьезным подвохом может стать страховка по карте, которую могу подключить и даже Вам не сказать. Поэтому, при оформлении и получении карты, обязательно спрашивайте есть ли по карте у Вас подключенные страховки. Их могут быть и одна, и даже две.

Если отключаете страховку по карте после получения карты, то она отключается нес сразу, а со следующего расчетного периода. То есть, когда по карте задолженность вновь станет нулевой.

Почему могут отказать в оформлении карты — 3 основные причины

Бытует мнение, что карты выдают всем подряд, но это не совсем так, а вернее совсем не так. Существуют причины, по которым финучреждение отказывает в выдаче многим заявителям.

Рассмотрим 3 самые часто встречающиеся.

Причина 1. Заемщику меньше 18-ти лет

Первое, на что обращает внимание кредитор — возраст заёмщика. Оформить кредитную карту Альфа Банка имеют право граждане РФ, достигшие 18 лет

Заявка будет отклонена, если заёмщик моложе.

Причина 2. Доход заемщика меньше 5000 рублей

Важен кредитодателю и доход потенциального заёмщика. 5 тыс.руб. — минимум, с которого кредитная организация готова начать рассмотрение заявки для региональных клиентов. Для столичных заявителей уровень минимального заработка выше — от 9 тыс.руб.

Официально подтверждать доход банк не требует. Однако предоставление справки 2-НДФЛ способно увеличить устанавливаемый индивидуально кредитный лимит.

Причина 3. Клиент банка работает на одном месте меньше 3-х месяцев

Стаж работы клиента — следующий фактор, влияющий на решение по выдаче.

В перечень обязательных документов не включены бумаги, его подтверждающие. Тем не менее, если срок работы у заявителя менее 3-х месяцев на одном месте, то заказать кредитную карту Альфа Банка не получится.

Не советую указывать недостоверные данные. У банковских учреждений отлично отлажена система проверки всей поступающей информации.

Оформлять или нет в Альфа-Банке карту «100 дней без %»?

Рассматривая, стоит ли оформлять кредитку со 100-дневным беспроцентным периодом, надо взвесить для себя все плюсы и минусы. В большинстве случаев ответ будет однозначным – стоит. Она может использоваться любым из следующих способов:

- как основная карточка для расчетов и получения наличных, позволяющая получать доход от временно освободившихся собственных денег;

- как карта рассрочки для крупных покупок в любых магазинах в сочетании с другими картами для повседневных расчетов;

- в качестве резервной карты с недорогим обслуживанием (для пластика категории Classic/Standard).

Кредитная карта «100 дней без процентов» — удобный инструмент для использования кредитных средств. Она подходит как тем, кто использует кредитки в повседневной жизни, так и клиентам, получающим такие карточки на экстренный случай. Некоторые клиенты даже снимают с нее наличные и размещают их на накопительных счетах, чтобы получить прибыль, вернуть долг банку до конца грейс-периода и не платить процентов по кредиту.

Как правильно пользоваться кредитной картой «100 дней без % » — 3 полезных совета

Получить все выгоды от карты и избежать неприятных моментов можно только, если знать, как правильно ею пользоваться.

Ловите 3 полезных совета в помощь!

Совет 1. Подключите услугу СМС-информирования

СМС-уведомление — нужная и полезная услуга.

С её помощью заёмщик сможет:

- исключать несанкционированный доступ к средствам;

- контролировать баланс счёта;

- получить напоминание о сумме и дате предстоящего платежа;

- отправлять при помощи спецкодов различные запросы (например, о блокировке карты);

- узнать сумму бонусов и кэшбэка, начисленных за месяц;

- получать важные рассылки от кредитора.

Есть 3 способа подключения услуги:

- В офисе учреждения.

- Через банкомат.

- По телефону через оператора.

Совет 2. Следите за льготным периодом

Больше всего проблем при пользовании кредиткой бывает из-за непонимания правил использования грейс-периода.

Смотрите рисунок. По нему легко разобраться с сутью процесса.

Схема поможет вам правильно рассчитать льготный период

Схема поможет вам правильно рассчитать льготный период

Если пренебрежете этими рекомендациями, все привилегии беспроцентного периода станут для вас недоступны.

Совет 3. Откажитесь от ненужных платных услуг

Сотрудники банков, обслуживающие клиентов, должны заниматься дополнительными продажами. Это входит в их должностные обязанности.

Как заказать и получить карту

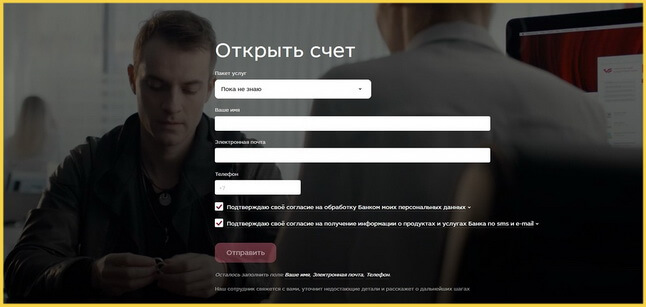

Заказать карту можно на сайте банка. Для этого потребуется заполнить заявку. В ней указывается следующая информация:

- Ф.И.О. и другие персональные сведения;

- данные паспорта;

- контакты (телефоны, email);

- сведения о зарплате, образовании и семье.

Онлайн-заявка на карту «100 дней без процентов» рассматривается обычно за 1 час или меньше. Надежным заемщикам кредитки одобряют автоматически.

Заказать карту онлайн

На выбор банк предлагает 3 способа получения кредитки

- В любом удобном офисе. Можно выбрать подразделение финансовой организации рядом с домом или работой и посетить его лично, захватив все нужные документы.

- Через курьера. Он привезет карту и договор, а также примет все нужные документы (копии). Услуга доступна только в крупных городах.

- В салонах объединенной сети Связной – Евросеть. Возможность доступна даже в населенных пунктах, где отсутствуют подразделения Альфа-Банка.

Активация и получение пин-кода

Все карты Альфа-Банка выдаются клиентам в неактивном виде. Это повышает безопасность и гарантирует сохранность средств, даже если карточка окажется в руках мошенников (из-за кражи при транспортировке, хранении и т. п.).

При активации снимаются ограничения на проведение операций, установленные банком при производстве пластика. Для полноценного использования карточки сразу после завершения ее активации надо установить ПИН-код.

Активацию держатель проводит самостоятельно любым из 3 способом

- По телефону. Клиенту надо набрать телефон горячей линии 8-800-2-000000, сообщить сотруднику паспортные данные и кодовое слово. После активации автоматически произойдет переадресация на сервис для установки ПИН-кода. Сотрудник банка в этом процессе не принимает участия.

- Через приложение. Скачать его можно по ссылкам с сайта Альфа-Банка или через магазины программного обеспечения Google и Apple. После запуска новому клиенту надо ввести данные карты и ответить на вопросы системы. Действующие пользователи приложения могут активировать карточку, выбрав ее в разделе «Счета и карты» и следуя подсказкам системы. Сразу после активации приложение предложит задать ПИН-код для нового пластика.

- В интернет-банке. Клиенту надо выполнить авторизацию в сервисе выбрать ссылку «Активация карт» в меню «Карты» и следовать подсказкам на экране. Действующие пользоваться могут воспользоваться имеющейся учетной записью. Новым клиентам предварительно надо пройти регистрацию по номеру счета/карты. На завершающем этапе активации карточки сервис интернет-банкинга предложит задать ПИН-код для нее.

Выполнить активацию можно в течение 3 месяцев. Иначе карточку могут аннулировать. Обычно если клиент в течение 3-5 дней не активировал пластик, то с ним обычно связываются представители банка для помощи в решении возникших проблем.

Если самостоятельно выполнить активацию не получается, то придется обратиться за помощью в офис. Перед тем как отправиться в банк лично надо захватить с собой паспорт.

Как погасить любую карточку Альфа-Банка

Заемщик гасит задолженность по кредитке Альфа-Банка в любое время. Минимальный процент уплаты 5% от суммы, взятой в долг. Этот минимум составляет ежемесячный обязательный платеж. В противном случае льготный период перестает действовать, капает неустойка ежедневно.

Перечислим способы погашения задолженности:

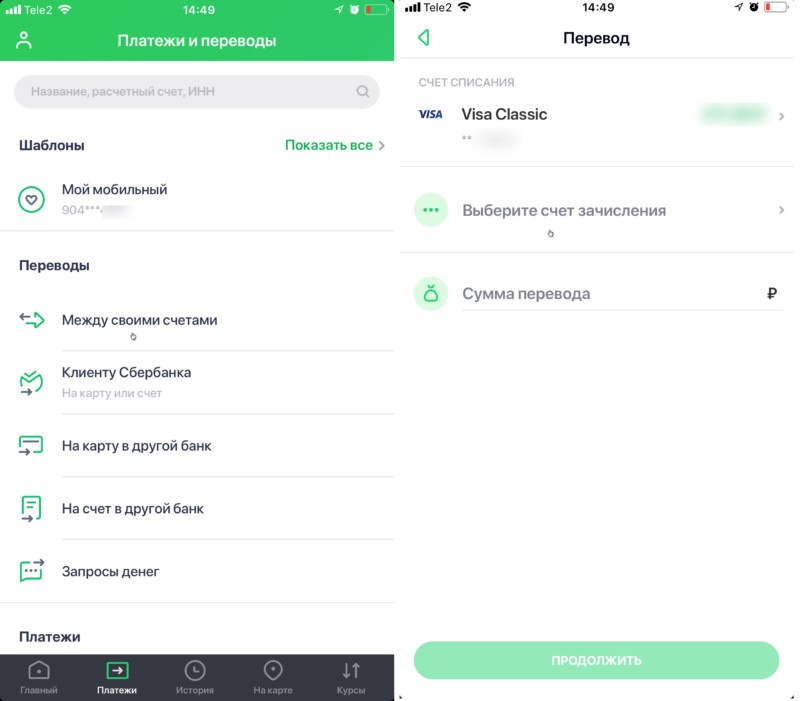

- Перевод с одной карточки на другую. Методом перечисления пользуются чаще люди с дебетовой картой. Переводы денег на счет кредитки проходят через банкомат, терминал, мобильный банк, интернет-банкинг, онлайн-сервисы перевода средств. В последнем случае Альфа-Банк внедрил подобный сервис на официальном сайте.

- Внесение наличных денег через банкомат, терминалы Альфы и его партнеров. Некоторые популярные партнеры Альфа-Банка: Связной, Рапида, МТС, Билайн, Золотая корона, Евросеть, Киви.

- Внутренний перевод в Альфа-Банке с рабочего счета на кредитку. Транзакция проходит посредством интернет-банкинга «Альфа-Клик», мобильного приложения «Альфа-Мобайл». Преимущества: занимает 2 минуты, легко разобраться с интерфейсом программ. Недостатки: перед перечислением денег на один из счетов кладут деньги. Способ подойдет клиентам, которые привыкли разделять платежные счета с хранением их в Альфа-Банке.

- Внос денег через банкоматы банка, у которых доступна функция приема платежей. Сначала вставляют карту, вводят пин-код, нажимают на кнопку пополнения счета, вставляют купюры и ждут завершения операции.

Погашение кредитки другого банка без процентов

Как и по кредитной карте Тинькофф Платинум по которой действует 120 дней без %, кредитный лимит по карте Альфа-банка допускается использовать на рефинансирование кредиток или кредитов сторонних банков. При этом сохранится стодневный беспроцентный период, а комиссию будет отсутствовать, независимо от его суммы.

Для рефинансирования кредитки другого банка вам понадобится

- Узнать реквизиты счета по вашей кредитной карты в другом банке. Они необходимы для безналичного перечисление средств.

- С помощью межбанковского перевода погасить долг в стороннем финансовом учреждении можно в приложении и онлайн-банке.

- После этого надо обратиться в банк, выпустивший старую кредитку, и закрыть ее. Сделать это нужно максимум за 2 недели после перечисления средств. Справку из стороннего банка о закрытии карты представлять не надо.

В каких банкоматах можно снимать наличные без комиссии

Всех держателей кредитного пластика обычно интересуют вопросы «Можно ли снимать наличные?» и «Где их снимать без комиссии?».

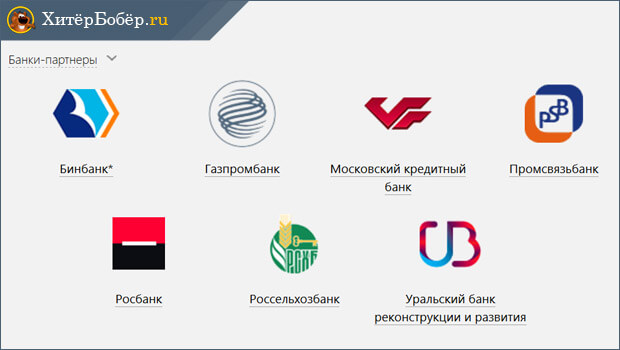

Альфа-Банк выдаёт купюры не только через собственные банкоматы, но и через партнерские устройства. 7 известных и надёжных партнеров всегда готовы обслужить пользователей на всей территории РФ.

Банки-партнёры Альфа-Банка

Банки-партнёры Альфа-Банка

В партнерских устройствах получать дензнаки можно на условиях, аналогичных альфабанковским. Совершая наличные операции, всегда помните о лимите 50 000 руб. в месяц на их беспроцентное снятие.

Чтобы зря не тратить время, узнайте точно местонахождение нужного банкомата на сайте вашего финучреждения. Заходим в раздел «Банкоматы» на интернет-портале Альфа-Банка. Выбираем город, вид услуги, валюту, категорию получателя.

Узнавайте с помощью интернет-сервиса режим работы в выбранном отделении, достоинства купюр, которые устройство готово выдать на данный момент.

Какие бывают разновидности карты «100 дней без % «

Кредитная карта «100 дней без % » выпускается 2-х систем Visa и Master Card, 3 категорий: Classic, Gold, Platinum.

Базовые характеристики у всех у них одинаковые:

- беспроцентная стодневка;

- % ставка от 23,99%;

- ноль % за обналичивание.

Отличаются они в основном лишь лимитной суммой, стоимостью обслуживания и набором бонусов. Чтобы облегчить сравнение и выбор, я представила их в одной таблице.

Условия по картам «100 дней без % «:

| № | Система | Категория | % ставка от | Льготный период |

Лимит до тыс. руб. |

За снятие наличных |

Стоимость обслуживания в год (руб.) |

| 1 | Visa | Classic | 23,99 | 100 дней | 300 | 1190 | |

| 2 | Gold | 500 | 2990 | ||||

| 3 | Platinum | 1000 | 5490 | ||||

| 4 | Master Card | Standart | 300 | 1190 | |||

| 5 | Gold | 500 | 2990 | ||||

| 6 | Platinum | 1000 | 5490 |