Налог на имущество организаций

Содержание:

- Изменения в налоговом законодательстве в 2015 году

- Налог на прибыль организаций 2018 как заполнить декларацию

- Шаг 3: оформляем приложения к листу 02

- Шаг 1: определяем состав декларации, обязательный к заполнению

- Примеры определения величины налога на прибыль

- Налоговые ставки доходов

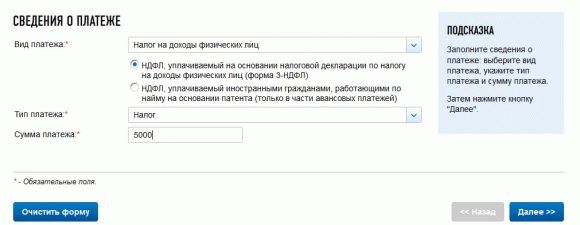

- НДФЛ

- Новая льгота – вычет по инвестициям

- Налоговая ставка ЕНВД

- Разъяснения по налогу на прибыль, которые нужно учитывать при заполнении декларации за 2 квартал 2018 года

- Виды ставок

- Шаг 4: заполняем лист 02

- ЕНВД

- НДФЛ с отпускных и больничных пособий

Изменения в налоговом законодательстве в 2015 году

Итак, в России утверждены самые разнообразные виды сборов и соответствующие им налоговые ставки. 2015 год характеризуется заметными активностями законодателя в аспекте корректировки данных показателей — на том или ином уровне регулирования обязательств налогоплательщиков перед государством.

Возможно, наиболее заметные корректировки в налоговом законодательстве коснулись имущественных сборов, которые должны перечислять государству граждане. Выше мы отметили, что данного типа налог исчисляется, исходя из кадастровой стоимости жилья. Но до 2015 года величина сбора определялась инвентаризационной стоимостью, которая в общем случае существенно ниже.

Заметные изменения характеризуют также транспортный налог. Дело в том, что с 2015 года соответствующий сбор для дорогих автомобилей (от 3 млн. руб. и выше) рассчитывается с применением повышающих коэффициентов. Таким образом, год, в котором значительно реформировалась соответствующая налоговая ставка, — 2015. Транспортный налог владельцы дорогих автомобилей будут платить в рамках более строгих критериев.

Налог на прибыль организаций 2018 как заполнить декларацию

Для заполнения декларации следует использовать листы 01, 02, а также приложения 1,1 и 1,2. Форма этих документов утверждена.

Для заполнения декларации следует:

найти суммарный доход за период (сложение всех полученных доходов);

Аналогичное действие произвести с расходами

важно: в расходы включаются только материальные и нематериальные затраты, которые напрямую влияют на производственную деятельность.

Сальдо между доходами и расходами и будет базой налогообложения.

Находим самое главное — сумму платежа. для этого базу налогообложения умножаем на 20%. Получаем самый главный искомый показатель.

Пример документа: для чего нужен?

Для чего же нужен такой документ? Конечно же для финансовой отчетности: чтобы показать полученный доход, понесенные в процессе операционной деятельности расходы, убытки, определения базы налогообложения.

Для образовательных учреждений, для коммерческих

Заполнить декларацию коммерческой организации гораздо проще (правила заполнения описаны выше), а вот для бюджетных учреждений, ее заполнение не редко вызывает трудности. В основном в расчет идут поступления от деятельности, которая приносит доход.

Шаг 3: оформляем приложения к листу 02

Далее бухгалтер ООО «Альянс» перешел к заполнению приложения 1 к листу 02, отобразив в нем информацию о полученных за налоговый период доходах:

| Строка | Показатель | Сумма (руб.) |

| 010 | Выручка от реализации | 2 350 890 |

| 012 | Выручка от реализации покупных товаров | 2 350 890 |

| 040 | Итого сумма доходов | 2 350 890 |

В остальных строках бухгалтер проставил прочерк, т. к. данные для их заполнения отсутствуют.

Напомним основные требования к оформлению отчета:

- Все цифровые данные вносятся в полных рублях. Показатели более 50 копеек округляются, менее — отбрасываются.

- Каждая цифра вносится в одну ячейку соответствующего поля.

- Для отображения отрицательных значений в первом знакоместе фиксируется знак «—» (минус).

- Текстовые поля заполняются печатными заглавными буквами.

- При отсутствии информации в соответствующих полях ставится прочерк.

Потом бухгалтер перешел к оформлению приложения № 2 к листу 02. Для этого ему потребовалась информация о:

- Прямых затратах, связанных с покупкой и продажей товаров:

- материальных издержках, связанных с себестоимостью реализованных товаров;

- зарплате работников;

- страхвзносах в государственные фонды;

- амортизации по основным средствам.

- Внереализационных издержках — это все остальные расходы, не относящиеся к приобретению и реализации товаров.

Сведения о затратах бухгалтер сформировал исходя из положений учетной политики компании.

К налоговому учету принимаются исключительно обоснованные и подтвержденные корректно заполненными первичными документами затраты (ст. 252 НК РФ)

| Строка | Показатель | Сумма (руб.) |

| 020 | Прямые расходы | 1 850 230 |

| 030 | Включая стоимость покупных товаров | 1 850 230 |

| 041 | Сумма налогов и взносов | 330 550 |

| 130 | Итого расходов | 2 180 780 |

Шаг 1: определяем состав декларации, обязательный к заполнению

Информация вносится в «прибыльную» декларацию нарастающим итогом. Следовательно, бланк за первое полугодие будет включать в себя сведения за 1 и 2 кварталы 2018 года.

Рассмотрим пример.

Компания ООО «Альянс» зарегистрировалась в апреле 2018 года. Для сдачи отчета за полугодие бухгалтер скачал актуальный бланк декларации. Рассмотрев структуру отчета, бухгалтер задался вопросом о том, какие именно листы необходимо заполнять.

- разделы, обязательные к заполнению;

- листы и приложения, заполняемые при наличии данных.

Обязательная часть декларации в схематичном виде выглядит так:

Рекомендуем заполнять декларацию именно в той последовательности, которая представлена на этой схеме. Тогда ее оформление пройдет последовательно, логично и без путаниц.

Даже если в отчетном периоде отсутствовали доходы и расходы, участвующие в определении налогооблагаемой прибыли, пустые листы из блока 1 обязательны к представлению в ФНС.

Листы и приложения из блока 2 включаются в состав декларации только при наличии данных: если информация для заполнения отсутствует, пустые страницы не прикладываются.

А теперь перейдем к заполнению 1-го блока декларации.

Примеры определения величины налога на прибыль

Чтобы после прочтения статьи вы самостоятельно могли производить нехитрые расчеты налога на прибыль организаций, мы приведем вам несколько интересных примеров. Используйте их в дальнейшем в качестве образца, просто подставляя имеющиеся у вас сведения в представленные расчёты.

Чем больше прибыль, тем больше и налог

Пример №1

Итак, допустим, вы являетесь руководителем компании «Альфа». За 2017 год ваша организация осуществила реализацию продукции на сумму, равную полутора миллионам единиц национальной валюты.

Расходы общего характера компании, связанные с реализационным процессом, в свою очередь составили 950 тысяч российских рублей.

Величина доходов, относящихся к категории внереализационных, составила за рассматриваемый период налогообложения всего 15 тысяч российских рублей, в то время как затраты, произведенные в этой же внереализационной области, составили целых 35 тысяч единиц российской валюты.

Настало время использовать представленные выше формулы, чтобы осуществить расчет налоговой базы.

Итак, финансовая облагаемая база равна = 1 500 000 + 15 000 — 950 000 — 35 000 = 530 тысяч российских рублей. Как видите, мы произвели расчеты точно так же, как описывали ранее, однако, переставили элементы формулы. Мы могли бы написать ее вот так: (1 500 000 — 950 000) + (15 000-35 000). Однако, как мы помним из младших классов, в случае со сложением и вычитанием от перестановки с места на место элементов формулы ее окончательный итог никаких изменений не потерпит.

Теперь поучимся определять величину налогового сбора на прибыль компании. Получив налогооблагаемую базу, мы можем приступить к его определению. Итак:

Налог на прибыль компании «Альфа» будет равен = 530 000* 20% = 106 тысяч российских рублей.

Пример №2

Второй пример приведем ради того, чтобы отточить наше новое умение по определению величины налога на прибыль. Разумеется, если у вас нет бухгалтерского образования, на практике эти знания вы в официальном порядке применить не сможете. Однако, если вы являетесь руководителем фирмы и хотите проверить уровень знаний специалиста вашего бухгалтерского отдела, попробуйте самостоятельно порешать примеры и сможете проверять их работу, при этом понимая, о чем идет речь.

Представьте, что стоите во главе компании «Дельта». За текущий 2018 год ваша организация получила солидный доход, продавая производимую ей продукцию, величина которого составила 3 миллиона единиц российской валюты.

При этом, затраты общей направленности вашего предприятия также имели солидную величину и составили 1 миллион 200 тысяч российских рублей.

Теперь обратимся к внереализационной области деятельности фирмы. В этом ракурсе для компании «Дельта» 2017 год также оказался успешным, так как внереализационного характера доходы поступили в размере 150 тысяч рублей, а расходы в этой же категории составили всего 50 тысяч.

Воспользуемся имеющейся у нас формулой и составим уравнение: 3 000 000 + 150 000 — 1 200 000 — 50 000= 1 миллион 900 тысяч.

Теперь определим величину налогового сбора: 1 900 000*20%=380 000 тысяч рублей – столько составит налог на прибыль компании «Дельта».

Налоговые ставки доходов

На сегодняшний день налоговые ставки доходов могут начисляться по двум системам, признанным во всём мире:

- Шедулярной

- Глобальной

В первом случае доходы налогоплательщика дробятся на части. Каждая из этих частей изучается индивидуально, после чего облагается подходящим налогом. Получается, что ставка налогообложения предприятия может не раз смениться в течение нескольких лет, если это предприятие периодически меняло специфику деятельности.

Что же касается глобальной системы, то здесь всё гораздо проще: любой доход любого лица (физического, юридического) облагается совершенно одинаковым налогом. Такая упрощённая система характерна для западных стран.

НДФЛ

Налоговые ставки по налогам на доходы физических лиц, или НДФЛ, в России — 13% для резидентов РФ, 30% — для граждан, не имеющих такового статуса. Критерий, по которому плательщики относятся к первой категории — нахождение в России основную часть дней года

При этом не важно, является ли человек гражданином РФ, или он иностранец

НДФЛ в России платится с самых разных доходов, которые получает человек: с зарплаты, выполнения подрядных работ и услуг, продажи имущества и т. д. Особенность данного сбора в том, что в отношении него установлены различные вычеты — социальные, имущественные, стандартные. То есть у гражданина, уплачивающего НДФЛ, есть возможность уменьшить соответствующий сбор по предусмотренным законом основаниям.

Ставка НДФЛ, исходя из оснований для классификации, определенных нами выше, может быть отнесена к категории базовых и относительных. Вместе с тем в том случае, если плательщик не имеет статуса резидента РФ, то она вполне может быть классифицирована как повышенная, так как ее размер увеличивается более чем в 2 раза.

Новая льгота – вычет по инвестициям

Кардинальные изменения налога на прибыль с 2018 года коснулись предприятия в части возможности применить новый вычет – инвестиционный (Закон от 27.11.2017 № 335-ФЗ). Правда, есть масса нюансов, условий и особенностей для его применения.

Суть новой льготы в том, что вычет снижает налог на прибыль на затраты по приобретению/созданию или модернизации/реконструкции основных средств. Но не всех, а только из 3–7 амортизационных групп (регион может еще больше ограничить этот выбор). То есть со сроком полезного использования от 3-х лет и до 20 включительно.

Механизм применения инвестиционного вычета регламентирует новая статья 286.1 НК РФ, она будет действовать до 2027 года.

Внимание!

Право компаний на инвестиционный вычет – временное. С 2028 года такого вычета не будет.

Вдобавок данный вычет должны ввести власти региона и не факт, что они это сделают. При этом они могут выдвигать свои условия использования вычета. Например, какие категории плательщиков не могут его применять. Хотя общие правила всё равно прописаны в ст. 286.1 НК РФ.

Если компания применяет инвествычет, значит, он автоматически распространяется на все её основные средства, по которым он допустим в силу закона.

У кого уже есть льготы по налогу на прибыль, в принципе не имеют права на вычет. Например, есть резидентов особых экономических зон, участников региональных инвестпроектов. КГН тоже не сможет снизить налога за счёт нового вычета.

Информация

Применять инвествычет и отказаться от него можно только с начала года. Менять решение можно 1 раз в три года, если субъект РФ не прописал иной срок.

По общему правилу величина инвествычета такова, что за счет налога/авансового платежа, которые идут в региональную казну, в текущем периоде можно списывать до 90% затрат, которые влияют на первоначальную стоимость ОС (кроме ликвидации). Хотя регион может снизить эту планку по своему усмотрению.

Есть лимит вычета, который нельзя превышать за текущий период. Можно лишь перенести его остаток на будущее.

Если организация планирует применять инвестиционный вычет, ей стоит обратить внимание и на следующие моменты:

Вот ещё важные нюансы применения новой льготы по налогу на прибыль:

- вычет актуален только по региональной части налога/аванса, где расположено предприятие и его подразделения;

- остальные 10% затрат можно списать за счет федерального налога на прибыль (можно дойти до нуля);

- вычет применяют, когда объект введён в эксплуатацию или изменена его первоначальная стоимость;

- амортизацию не начисляют, так как есть вычет (новый подп. 9 п. 2 ст. 256 НК РФ);

- риск признания сделки контролируемой;

- если ОС будет потом продано, то полученный доход нельзя снизить на остаточную стоимость (п. 1 ст. 268 НК РФ в новой редакции);

- при досрочной продаже ОС нужно восстановить налог и перечислить пени (в этом случае доход от продажи можно снизить на первоначальную стоимость – новый подп. 4 п. 1 ст. 268 НК РФ);

- будьте готовы в течение 5 рабочих дней дать пояснения по инвествычету, заявленному в декларации, а документы – 10 рабочих дней.

- решение использовать вычет нужно прописать в учетной политике для целей налогообложения (как и последующий отказ).

Также см. «Для чего нужна учётная политика организации».

Информация

По общему правилу не получится снизить налог на затраты по приобретению, созданию, достройке, дооборудованию, реконструкции, модернизации, техническому перевооружению ОС, если компания применила по ним инвестиционный вычет (новый п. 5.1 ст. 270 НК РФ, который внёс Закон от 27.11.2017 № 335-ФЗ).

Налоговая ставка ЕНВД

Это налог, который вводится государством на такие виды деятельности:

- Ремонт, техническое обслуживание, услуги автомоек и автостоянок

- Услуги автомобильной транспортировки

- Услуги бытового характера

- Услуги врачей-ветеринаров

- Услуги, связанные с общественным питанием

- Сдача в аренду жилых и нежилых зданий и помещений, а также торговых точек и участков для организации торговли

- Размещение рекламных объявлений на растяжках, бигбордах, транспорте и т.д.

На всё это распространяется налоговая ставка ЕНВД. Действуя параллельно с обычной системой налогообложения, она заменяет собой уплату некоторых сборов и налогов.

Разъяснения по налогу на прибыль, которые нужно учитывать при заполнении декларации за 2 квартал 2018 года

Налоговая сфера регулярно пополняется новыми разъяснениями чиновников — и полугодие 2018 года не стало исключением. Напомним о некоторых актуальных комментариях контролеров, которые могут повлиять на расчет налога на прибыль за этот период:

- Если у вас есть ОС, приобретенные в начале этого года, убедитесь, что вы правильно отнесли их к амортизационной группе. Дело в том, что в мае были внесены изменения в Классификатор ОС, требующие применения с 01.01.2018 (письмо Минфина РФ от 18.06.2018 № 03-03-20/41332).

- Еще один «амортизационный» нюанс — на этот раз касающийся амортизационной премии: даже если актив не значится в Классификаторе ОС по амортизационным группам, но его группу вы установили самостоятельно, используя техусловия или рекомендации производителя, премию можно применять (письмо Минфина от 24.05.2018 № 03-03-06/1/35167).

- Несмотря на то, что НМА — амортизируемое имущество, при доработке его первоначальную стоимость не увеличивайте. Расходы по доработке признавайте в составе прочих и списывайте равномерно в течение периода использования актива (письмо Минфина от 17.05.2018 № 03-03-06/1/33132).

- Если вы купили объект ОС с целью разобрать его на запчасти, которыми планируете отремонтировать другие ваши ОС, в амортизируемое имущество его не включайте, а относите на расходы по мере отпуска запчастей в ремонт. При этом порядок определения стоимости отдельных запчастей такого ОС вы можете разработать на свое усмотрение, однако должно соблюдаться условие экономической обоснованности (письмо ФНС от 02.04.2018 № СД-4-3/).

- Первичка, поступившая в электронном виде, признается в расходах на дату ее формирования (письмо Минфина от 30.05.2018 № 03-03-06/1/36756).

О других новшествах в исчислении налога на прибыль читайте в наших новостях.

Виды ставок

Рассмотрим, какие есть основные виды налоговых ставок. В мировой экономической науке есть большое количество подходов к определению соответствующих показателей.

В числе самых распространенных оснований для классификации налоговых ставок — степень обременения для плательщика. В рамках данного критерия показатели могут быть:

- базовыми (это ставки, которые не предполагают отнесения плательщика к какой-либо специфической категории с целью применения льгот и иных преференций);

- пониженными (это показатели, которые определяются, в свою очередь, с учетом льготного или дающего право на преференции статуса налогоплательщика, вплоть до нулевой налоговой ставки);

- повышенными (данного типа ставки предполагают, что деятельность плательщика характеризуется признаками, дающими государству право взимать с него больше налогов).

Другое основание для классификации рассматриваемых показателей — метод их установления. Так, налоговые ставки могут быть:

- абсолютными (предполагают, что величина сбора определяется для каждой из единиц налогообложения в фиксированных значениях);

- относительными (их величина прямо пропорциональна величине единицы налогообложения).

Если говорить о налоговой системе РФ, то можно выделить такое основание для классификации ставок, как отнесение налога к типу федеральных, региональных или местных. Таким образом, будет различаться юрисдикция утверждения соответствующих показателей. Для федеральных налогов ставки определяются высшими органами государственной власти, для региональных — соответствующими структурами на уровне субъекта РФ, для местных — муниципальными учреждениями.

Шаг 4: заполняем лист 02

Лист 02 «прибыльной» декларации необходим для исчисления самого налога. В нем следует:

- отобразить информацию о доходах, перенеся ее из приложения 1 к листу 02;

- зафиксировать сведения о затратах, используя данные, указанные в приложении 2 к листу 02;

- исчислить величину налогооблагаемой базы, а также сумму налога.

Напоминаем, что в период с 2017 года по 2020 год ставка налога, перечисляемого в федеральный бюджет, составляет 3%, в региональный – 17%.

Продолжим пример:

Бухгалтер ООО «Альянс» зафиксировал следующие данные в листе 02:

| Строка | Показатель | Сумма (руб.) |

| 010 | Доходы | 2 350 890 |

| 030 | Расходы | 2 180 780 |

| 060 | Итого прибыль | 170 110 |

| 100 | База для налогообложения | 170 110 |

| 140 | Ставка налога, всего | 20% |

| 150 | В федеральный бюджет | 3% |

| 160 | В региональный бюджет | 17% |

| 180 | Сумма налога всего | 34 022 |

| 190 | В бюджет федерации | 5 103 |

| 200 | В бюджет субъекта РФ | 28 919 |

Налог в сумме 34 022 руб. ООО «Альянс» обязано перечислить разбивкой в соответствующие бюджеты. Поскольку фирма не перечисляла авансовые платежи, т. к. была зарегистрирована в апреле 2018 года, уменьшить величину налога к уплате не получится.

ЕНВД

Некоторые компании, работающие в РФ, предпочитают вести деятельность в рамках режима ЕНВД (единого налога на вмененный доход). Ставка в рамках данного типа сборов устанавливается федеральным законодательством, сейчас она составляет 15%. Но кроме нее в формуле расчета данного налога задействуются базовая доходность, физические показатели, а также коэффициенты — К1 и К2. Какова специфика правового регулирования данного сбора? Базовая доходность, физические показатели и первый коэффициент устанавливаются в федеральных законах, второй — в региональных. Работа предприятия в режиме ЕНВД предполагает, что оно уплачивает фиксированный сбор в бюджет безотносительно доходов. Ставка по данному налогу относится, таким образом, к абсолютным и базовым.

НДФЛ с отпускных и больничных пособий

В общем случае перечислять НДФЛ с зарплаты нужно не позднее дня, следующего за датой выплаты. Например, зарплату за январь 2018 года работодатель выплатил 6 февраля 2018 года. В этом случае доход получен 31 января. Удержать налог надо 6 февраля. А последняя дата, когда НДФЛ нужно перечислить в бюджет, – 7 февраля 2018 года.

Однако НДФЛ, удержанный из пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, а также с отпускных, нужно перечислить не позднее последнего числа месяца, в котором выплатили доход. Например, сотрудник уходит в отпуск с 25 января по 15 февраля 2018 года. Отпускные ему были выплачены 20 января. В этом случае доход считайте полученным на дату выдачи отпускных – 20 января. В этот же день с выплаты надо удержать налог. А перечислить НДФЛ в бюджет нужно не позднее 31 января 2018 года. Далее приведем таблицу со сроками уплаты НДФЛ с отпускных и больничных пособий в 2018 году.

Сроки уплаты НДФЛ с отпускных и больничных в 2018 году

| За январь 2018 года | Не позднее 31.01.2018 |

| За февраль 2018 года | Не позднее 28.02.2018 |

| За март 2018 года | Не позднее 02.04.2018 |

| За апрель 2018 года | Не позднее 03.05.2018 |

| За май 2018 года | Не позднее 31.05.2018 |

| За июнь 2018 года | Не позднее 02.07.2018 |

| За июль 2018 года | Не позднее 31.07.2018 |

| За август 2018 года | Не позднее 31.08.2018 |

| За сентябрь 2018 года | Не позднее 01.10.2018 |

| За октябрь 2018 года | Не позднее 31.10.2018 |

| За ноябрь 2018 года | Не позднее 30.11.2018 |