Что такое сертификат налогового резидентства

Содержание:

- Чем в РФ отличаются налоговые статусы

- Что такое налоговое резидентство?

- Сертификат налогового резидентства: подробный обзор

- Как получить справку о налоговом резидентстве?

- Как связано налоговое резидентство с гражданством физлица

- Резиденты и нерезиденты страны — кто это, Финансовый гений

- Что такое сертификат налогового резидента, и где его можно получить?

- Налоговое резидентство: какие страны предлагают условия для смены налогового резидентства?

- Порядок получения справки о статусе налогового резидента Российской Федерации

- Как подать заявление в налоговую инспекцию

- Как получить ответ

- Где получить справку о резидентстве Казахстана

- «Физикам»-нерезидентам больше не нужно сообщать о зарубежных счетах

Чем в РФ отличаются налоговые статусы

Статус налогового резидентства определяет страну, в которой юридическое лицо будет платить налоги со всего своего дохода и правила налогообложения, которые отличаются у резидентов и нерезидентов.

Рассматривая, в чем отличие юридического лица-резидента от нерезидента, следует указать главное: нерезиденты в РФ платят налоги только за те доходы, которые получены от бизнес-активности в России, в то время как все, что заработано ими за пределами российского государства, налогом не налогооблагается. Резиденты РФ декларируют все свои доходы и платят в российскую казну с них налоги.

Возможно ли определить резидентство по номеру банковского счета

Юридическое лицо, которое осуществляет свою деятельность на территории РФ, обязано иметь хотя бы один лицевой счет в банке. Юридические лица-нерезиденты, так же, как и резиденты, имеют право открывать валютные и рублевые счета в банках, которые получили для этого разрешение от Центробанка РФ (ст. 13 Закона от 10.12.2003 № 173-ФЗ “О валютном регулировании и валютном контроле”).

Банковские счета различаются по их принадлежности (положение Банка России № 579-П от 27.02.2017) и содержат признак компании резидента или нерезидента. По номеру банковского счета (состоит из 20 цифр) возможно определить резидентность юрлица.

Глава «А» положения № 579-П четко определяет, что расчетные счета юридических лиц-нерезидентов начинаются с номеров:

- 40804 (рублевый счет типа «Т»);

- 40805 (рублевый счет типа «И»);

- 40806 (конверсионный счет «С»);

- 40807 (счет нерезидента);

- 40809 (инвестионный счет);

- 40812 (проектный счет);

- 40814 (конвертируемый счет «К»);

- 40815 (неконвертируемый счет «Н»);

- 40818 (валютный счет).

В этих номерах цифры после регистра 408 указывают на тип лица и счета. Все остальные номера указывают на юридических лиц-резидентов.

Таким образом, зная банковский номер организации, можно со стопроцентной точностью определить ее резидентство.

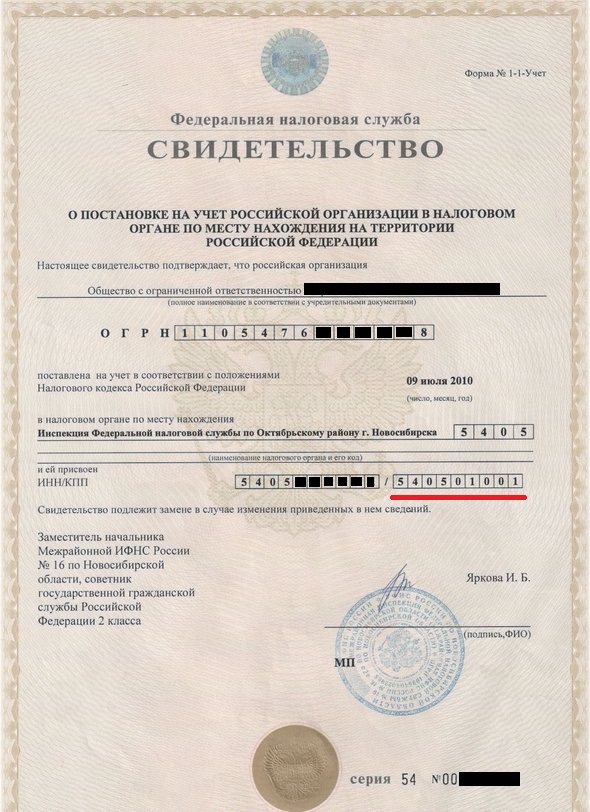

Возможно ли определить резидентство по ИНН

Идентификационный номер налогоплательщика (его чаще называют ИНН) обязателен для всех субъектов предпринимательской деятельности на территории РФ. Представляет он из себя десять цифр:

- 4 цифры – место регистрации: первые 2 – код субъекта РФ, другие 2 – код местных налоговых органов;

- 5 цифр – так называемый ОГРН или основной государственный регистрационный номер;

- 1 контрольная цифра.

По коду ИНН можно легко определить иностранную организацию или фирму – с 01.01.2015 индивидуальный номер таких организаций начинается с «9909» (Межрегиональная инспекция ФНС), далее – 5 цифр кода иностранной организации и в конце контрольная цифра.

Определить резидентство по номеру ИНН сложно и легко ошибиться. Так, иностранная по коду компания может оказаться резидентом РФ. Поэтому данные необходимо дополнительно проверять по другим источникам.

Поможет ли КПП определить налоговый статус

КПП – дополнительный код из девяти цифр, который получают юридические лица в налоговой инспекции при постановке на учет. Это касается как резидентов, так и нерезидентов РФ. Главное его назначение – показать причину, по которой данная организация оказалась на учете в определенной налоговой инспекции. Таких КПП у юридического лица может быть несколько и со временем они могут меняться: например, при смене адреса.

Первые две цифры КПП представляют регион РФ, третья и четвертая – номер налоговой инспекции. Следующие две указывают, по какой причине организация встала на учет:

- 01 – по месту нахождения центрального органа;

- 02–05, 31 и 32 – по месту нахождения подразделения организации (это может быть представительство или филиал иностранной компании);

- 06–08 – по нахождению недвижимости. Иностранные организации обозначаются числами от 51 до 99.

- Последние цифры – порядковый учетный номер (по указанной причине).

Информация о резиденстве юридического лица в КПП не содержится.

Как выяснить резидентство юридического лица на сайте ФНС РФ

Самый простой и быстрый способ получить необходимую информацию о резидентстве – посетить сайт ФНС РФ. Алгоритм действий несложен:

- необходимо задать параметры поиска – ИНН, КПП или адрес;

- внести в поисковую строку избранный параметр и получить информацию, которую можно загрузить в виде файла в формате PDF.

Другой вариант:

- зайти на сайт;

- выбрать в электронных сервисах «Риски бизнеса: проверь себя и контрагента»;

- выбрать «юридическое лицо» и задать в критериях поиска – ИНН, ОГРН или название организации.

После того как исходная информация в поле поиска введена, следует ввести капчу и кликнуть «Найти». После этого можно будет ознакомиться с детальной информацией о нужном юридическом лице, в том числе о его резидентстве в РФ.

Что такое налоговое резидентство?

Налоговое резидентство – это статус гражданина или постоянного жителя какой-либо страны, который обязывает его выплачивать налоги в казну государства с личных и бизнес доходов. Налоговый статус определяет, какие именно налоги необходимо платить, по каким ставкам, плюс определяет льготы, на которые может претендовать лицо.

Налоговое резидентство может быть, как у физического лица, так и юридического. В каждой стране свои правила получения статуса и отказа от него. Предлагаем изучить подробный материал «Как определить налоговое резидентство». Материал основан на данных ОЭСР.

Сертификат налогового резидентства: подробный обзор

Ранее российские налоговые органы требовали обязательного проставления апостиля (либо наличия легализации) на сертификатах налогового резидентства иностранных компаний, основываясь на соответствующих методических рекомендациях (См. Приказ МНС России от 28.03.2003 № БГ-3-23/150, отменен Приказом ФНС России от 19 декабря 2012 г. № ММВ-7-3/980@). Арбитражная практика также в целом следовала данной линии. Однако, такое требование являлось избыточным и прямо не основывалось ни на нормах международных соглашений, ни НК РФ.

Кроме того, суды делают выводы о том, что если контракты российской компании с иностранными контрагентами являются длящимися, то наличие сертификатов резидентства за более ранний и последующий периоды по сравнению с моментом выплаты дохода не влияет на право избежания двойного налогообложения, предусмотренное нормами международных соглашений (Определение ВС РФ от 23.09.2014 по делу № 305-ЭС14-1210).

Как получить справку о налоговом резидентстве?

Для этого в заявлении такого лица должна содержаться ссылка на письмо, которым копия упомянутого Свидетельства ОГРНИП направлялась ранее.

Поскольку сертификат резидента (справка о резидентстве) предназначен для использования за границей, в большинстве случаев после получения на ней требуется проставить апостиль, либо выполнить ее консульскую легализацию. Апостиль ставится на нотариальную копию справки в том случае, если она будет предъявлена в стране — участнице Гаагской конценции. Консульская легализация осуществляется для государств, не присоединившихся к Гаагской конценции и не признающих апостиль.

Почтовый адрес Управления международного сотрудничества и обмена информацией ФНС

127381, г. Москва, Неглинная ул., д. 23. Контактный телефон 913-0019

Приёмная ФНС России расположена по адресу

г. Москва, Неглинная ул., д. 23, проезд: станция метро Кузнецкий мост или Охотный ряд.

Часы работы: с понедельника по четверг – с 9.00 до 18.00, пятница – с 9.00 до 16.45, обед – с 12.30 до 13.15.

Телефоны для получения информации о дате и входящем номере регистрации заявлений налогоплательщиков 913-0237, 913-0246.

Письмо Государственной налоговой службы от 30.01.1996 № ВГ-4-06/7н «О подтверждении постоянного местопребывания в РФ» утратило силу.

Стоимость услуг

- Получение Справки о подтверждении постоянного местопребывания в РФ (сертификата о резидентстве РФ) — 10 000 руб.

- Проставление апостиля на Справке (в стоимость включена государственная пошлина, с 01.01.2015 стоимость госпошлины составляет 2500 руб.) — если требуется — 9 500 руб.

- Изготовление технической копии документа — 500 руб. (за 1800 печатных знаков)

- Перевод документа на иностранный язык см. здесь

- Удостоверение технической копии и подписи переводчика у нотариуса — примерно 1500 руб.

- Доверенность на исполнителя — примерно 1500 руб. при необходимости

Специалисты ААА-Инвест выполнят для Вас услуги заполнения и подачи налоговой декларации по налогу на доходы физических лиц, в том числе дистанционно для клиентов из любого региона РФ.

Как связано налоговое резидентство с гражданством физлица

Исходя из постановлений Налогового кодекса Российской Федерации, налоговое резидентство не зависит от гражданства. Так подданный РФ не обязательно должен быть резидентом своей страны. На резидентство может рассчитывать иностранец или лицо с отсутствием гражданства. Но многое зависит от заключенных соглашений между Россией и другими странами.

Международные соглашения и регулируют резидентство, устанавливая правила для подтверждения статуса, заодно и в ситуациях, когда резидентство физлица распространяется на обе договаривающиеся страны. Обычно физлицо становится резидентом той страны, в которой у него имеется жилье и право на проживание.

Договор о ЕЭС начал действовать с начала 2015 года и, учитывая содержание 73 статьи про договор о налогообложении на прибыль физлиц на доход резидента страны участника договора, налог составляет 13% ставки. Это применимо для Казахстана и Беларуси при найме на работу в Российское государство, с первого дня начала работы. Чуть позже к ЕЭС присоединилась республика Армения, для которой это все тоже актуально. Такая ставка предусматривается статьей 24 НК РФ.

Нужно учитывать, что автоматически резидентство Российской Федерации за представителями этих стран не признается, только если подтверждается нахождение на территории РФ минимально необходимый период времени. Так что если по окончании периода подтверждение резидентства не будет одобрено, налога в 30% на доходы не избежать. Данные о том, что не удается удержать существующие долги с налогоплательщика должны быть предоставлены в ФНС. Такой порядок предусматривает 26-я статья Налогового кодекса России.

Резиденты и нерезиденты страны — кто это, Финансовый гений

Эти понятия очень актуальны во многих финансовых сферах, например, в банковском обслуживании, при уплате налогов, выводе средств за границу, оформлении наследства и в других случаях, поэтому нужно очень четко понимать, кто такой резидент, кто такой нерезидент, и в чем между ними разница. Об этом, применительно к физическим лицам, и пойдет речь в сегодняшней статье.

Начать хочу с того, что, скажем так, “средний обыватель”, далекий от финансовых вопросов, когда слышит понятия резиденты и нерезиденты, полагает, что резиденты – это граждане страны, а нерезиденты – это иностранцы. Так вот, это очень серьезная ошибка! На самом деле понятие резиденства имеет определенную связь с понятием гражданства, но при этом имеет и существенные отличия. То есть, резидент – это не обязательно гражданин страны, а нерезидент – это не обязательно иностранец. Далее – подробнее.

Определения резидентов и нерезидентов даются в законодательных актах каждого государства, и могут иметь определенные отличия для разных стран.

Мало того, в России, например, понятие резидента и нерезидента даже отличается внутри страны: при осуществлении валютного контроля действуют одни определения, а при налоговом контроле – другие.

Эти определения могут меняться, путем внесения соответствующих изменений в законодательную базу, поэтому всегда нужно для верности просматривать законы с последними внесенными изменениями.

Резиденты и нерезиденты в России: валютное законодательство.

В области валютного контроля РФ понятия резидента и нерезидента определены Законом “О валютном регулировании и валютном контроле” № 173-ФЗ от 10.12.2003г. Согласно этому нормативному акту, статус резидента имеют:

- Граждане РФ, кроме постоянно проживающих на территории иностранных государств;

- Иностранцы и лица без гражданства, постоянно проживающие на территории РФ.

Для резидентов и нерезидентов в России действуют разные условия открытия и обслуживания банковских счетов, осуществления валютных операций, получения/отправки денежных переводов, многих других банковских операций и не только.

Резиденты и нерезиденты в России: налоговое законодательство.

Налоговые резиденты и нерезиденты в России определяются иначе, чем в области валютного контроля. Их определения обозначены в ст. 207 Налогового кодекса РФ. Согласно этому документу, статус налогового резидента в России имеют:

- Граждане РФ, иностранцы и лица без гражданства, фактически находящиеся в стране на протяжении не менее 183 дней из идущих подряд 12 месяцев (то есть, не менее полугода в течение года);

- Военнослужащие и государственные служащие, даже если они командированы на работу за пределами РФ.

Налоговые нерезиденты платят существенно более высокие налоги, в частности, на текущий момент налог на доходы нерезидентов РФ составляет 30%, тогда как для резидентов – 13%.

Резиденты и нерезиденты в Украине.

В Украине определение резидентов и нерезидентов дано в Налоговом кодексе, в ст. 14. в п. 14.1.213. Согласно этому документу, статус резидента в Украине имеют физические лица, постоянно проживающие на территории Украины, независимо от того, являются ли они гражданами Украины, иностранцами или лицами без гражданства. Соответственно, физические лица, постоянно проживающие за пределами Украины, являются нерезидентами, даже если они – граждане Украины. Теперь вы имеете представления о том, кто такой резидент и нерезидент страны для физических лиц. Что касается юридических лиц – понятия резидентов и нерезидентов тоже определены в указанных законодательных актах, если необходимо – вы без проблем их там найдете.

Надеюсь, что эта информация была вам полезна, и помните, что в законы могут вноситься изменения, поэтому всегда проверяйте актуальную информацию в первоисточнике.

По данным с http://sparmoscow.ru/vazhnye-sovety/rezidenty-i-nerezidenty-strany-kto-jeto-finansovyj

Что такое сертификат налогового резидента, и где его можно получить?

Сертификат налогового резидента, или справка о резидентстве официально подтверждает факт наличия фискальной связи между гражданином / ИП / юридическим лицом и государством. Справку о резидентстве РФ может затребовать как иностранный налоговый орган (в случае осуществления деятельности резидентом России на территории другого государства), так и иностранный партнер для уменьшения своих налогов в случае, если его поставщик – резидент РФ. Российские логистические компании при операциях ВЭД запрашивают у иностранных партнеров документальное подтверждение того, что клиент является налоговым резидентом иностранного государства, чтобы избежать уплаты налога в размере:

- 10% от использования, содержания или сдачи в аренду (фрахта) судов, самолетов или других подвижных транспортных средств или контейнеров, включая трейлеры и вспомогательное оборудование, необходимое для транспортировки, в связи с осуществлением международных перевозок;

- 20% со всех доходов (за исключением указанных в подп. 2 п. 2, п. 3-4 ст. 284 Налогового кодекса с учетом положений ст. 310 НК РФ) от стоимости счета клиента в казну РФ. При предоставлении сертификата резидентства иностранного государства, логистическая компания оплачивает 100% суммы по счету.

При непредоставлении сертификата, 10% или 20% от суммы счета взимается с клиента и перечисляется в казну. Такой процесс взаимодействия не способствует долгосрочному развитию отношений с подрядчиком, а предоставление сертификата с их стороны не всегда возможно. Клиенты не соглашаются терять свою выручку и работать на невыгодных условиях. Возникают спорные вопросы, которые невозможно решить без обращения НК РФ.

Налоговое резидентство: какие страны предлагают условия для смены налогового резидентства?

Налоговое резидентство становится таким же товаром, как и второе гражданство, выгодные бизнес-условия или новые технологии. Разумно подобранный статус позволит сэкономить налоги, оптимизировать расходы, увеличить качество жизни и защищённость активов.

Разумеется, вы можете выбрать любую страну для переезда и стать налоговым резидентом после проживания в ней. Однако существуют способы не только ускорить процесс, но и сделать его гораздо более выгодным.

Речь идёт о странах, которые предлагают налоговую резиденцию, а также ВНЖ за инвестиции или на определённых условиях. Например, за уплату фиксированного паушального налога.

Среди стран, которые предлагают интересные возможности для нового налогового резидентства в 2018 году, выделим следующие:

- Швейцария. Состоятельные иностранцы могут оформить за инвестиции одновременно ВНЖ и получить налоговый сертификат. Страна требует уплаты фиксированного паушального налога, а также пребывания в стране как минимум 183 дня в году. Предлагает высокий уровень жизни, лучшие банковские услуги и множество инструментов для преумножения капиталов.

- Португалия. Страна предлагает получить временный вид на жительство в стране для инвесторов из стран вне ЕС, так называемую Золотую визу. Способов вложить деньги – около десятка, но самый популярный это покупка недвижимости. При этом Португалия предлагает адекватное налогообложение и возможность получить сертификат налогового резидента спустя 183 дня проживания в стране. В южной части страны климат обеспечивает более 300 солнечных дней в году, что отлично подойдёт тем, кто хочет жить под тёплым солнцем.

- Греция. Чтобы прожить необходимые для налогового сертификата 183 дня на территории Греции, необходимо получить ВНЖ. Самый простой путь – путь инвестиций. Он позволяет получить разрешение на проживание при покупке недвижимости стоимостью более 250 тысяч евро, причём сразу для всей семьи. Единственное, стоит учитывать, что налоги на недвижимость в Греции за последние несколько лет выросли. Прежде, чем покупать понравившийся объект, проконсультируйтесь со специалистами, чтобы понять во сколько обойдётся обслуживание.

- Испания. Тот случай, когда страну выбирают не из-за налогов, которые здесь крайне высоки, а из-за климата, комфорта, бизнеса или иных причин. При инвестициях в недвижимость на сумму от 500 тысяч евро, ВНЖ оформляют за 2-3 месяца.

- Кипр. Получить статус налогового резидента на Кипре можно за срок 60 дней при соблюдении определённых условий. В обычном режиме потребуется классические 183 дня. При этом существует альтернативный путь – вложить в экономику страны от 2 миллионов евро и получить второй паспорт Кипра, который позволит не только жить в стране, но и путешествовать по всей Европе.

- Монако. Если вы пробудете здесь 183 дня и станете налоговым резидентом, то вас освободят от уплаты налога на доход, упростят другие налоги. Не говоря про уровень жизни, Средиземноморский климат и прочие блага столицы состоятельных людей.

- Мальта. Страна предлагает одну из самых либеральных систем налогообложения в Европе. Самый быстрый способ получить статус налогового резидента – участие к программе экономического гражданства. Инвестировав 1 миллион евро, через год вы получите паспорт и будете считаться резидентом.

- Андорра. Для того, чтобы стать налоговым резидентом в горном княжестве, потребуется 90 дней. Получить право прожить столько в Андорре можно благодаря различным программам ВНЖ, о которых мы рассказываем на портале. Резиденция бывает активной и пассивной.

Подробнее о каждой из стран, о получении налогового резидентства, вы узнаете из материала «Лучшее налоговое резидентство» или же на личной консультации: info@offshore-pro.info.

Налоговый статус определяет то, сколько вы отдаёте государству, а также то, от кого получите льготы и бонусы. Будет ли помогать вам Россия, Швейцария или Андорра – решать вам, ведь вы сами выбираете, где платить налоги.

Порядок получения справки о статусе налогового резидента Российской Федерации

Налоговая служба сообщила о новом Порядке выдачи справок, подтверждающих статус налогового резидента Российской Федерации <1>. Напомним, что такие справки нужны организациям, чтобы избежать двойного налогообложения в других странах, для возврата НДС в ряде случаев и т.д. Иностранный гражданин с помощью справки может подтвердить свой статус налогового резидента Российской Федерации при заключении трудового договора.

<1> Информационное сообщение от 26 февраля 2008 г. размещено на официальном сайте ФНС России.

Раньше юридическим лицам такие справки выдавало Управление информационного обеспечения налогового контроля, международного сотрудничества и обмена информацией ФНС России, а физическими лицами занимались региональные налоговые управления. С 18 февраля 2008 г. документально подтверждать налоговый статус организаций и физических лиц обязана Межрегиональная инспекция Федеральной налоговой службы по централизованной обработке данных (МИ ФНС России по ЦОД). Как сообщили нам в налоговом ведомстве, нововведения связаны с масштабной реорганизацией ФНС России и перераспределением нагрузки между подразделениями службы.

Согласно новому Порядку справка выдается по заявлению налогоплательщика в одном экземпляре и действительна в течение того календарного года, в котором была выдана. Справка может быть выдана не только за текущий календарный год, но и за предыдущие годы при условии наличия всех необходимых документов, соответствующих запрашиваемому периоду. Заявление с просьбой выдать справку, подтверждающую статус налогового резидента Российской Федерации, а также необходимый пакет документов налогоплательщик направляет почтой в адрес МИ ФНС России по ЦОД (125373, г. Москва, Походный пр., вл. 3) либо лично представляет в экспедицию ФНС России (г. Москва, Неглинная ул., д. 23).

Справку должны подготовить в течение 30 календарных дней со дня поступления всех необходимых документов. Готовый документ налоговые органы направляют почтой по адресу местонахождения юридического лица

Обратите внимание: справку направят по тому адресу, который указан в ЕГРЮЛ. Если фактический адрес организации не совпадает с юридическим, то документа можно так и не дождаться

Физическим лицам справки рассылают почтой по адресу, указанному в заявлении, либо выдают на руки.

Как сообщили нам в ФНС России, специального документа, который бы регламентировал порядок выдачи справок, подтверждающих статус налогового резидента Российской Федерации, не выпущено. Налогоплательщикам остается руководствоваться информационными сообщениями налоговых органов. Единственный нормативно-правовой документ, регулирующий данный вопрос, — Письмо ФНС России от 10 ноября 2004 г. N САЭ-26-3-04/9339@, согласно которому органом, уполномоченным подтверждать статус налогового резидента Российской Федерации, является ФНС России.

Как подать заявление в налоговую инспекцию

Выбирайте удобный способ обращения:

- через сайт налоговой инспекции;

- лично передать документы;

- сделать почтовое отправление.

В форме обращения уточните код:

- пишите цифры «0000», если сами подаете документы в канцелярию;

- укажите «9965», когда направляете почтовой связью.

Инспекторы, как известно, тщательно все проверяют и только потом дают ответ

Поэтому важно обезопасить себя и подтвердить, где вы находились:

- сделать копии страниц загранпаспорта о пересечении границы;

- получить справки о нахождении в России за требуемый отрезок времени;

- доказательства нахождения имущества за рубежом.

Например, документы о праве собственности на недвижимость и договор аренды. Иностранные бумаги обязательно следует перевести и нотариально заверить. Тогда инспекторы смогут их принять.

Форма заявления для компаний утверждена Приказом от 07.11.2017 № ММВ-7-17/837@.

Как получить ответ

Выбирайте, как удобнее может быть получена справка о резидентстве юридического лица:

- на сайте инспекции;

- почтой на адрес, указанный в заявлении.

Информация, указанная в документе, действительна в течение 12 месяцев. Выдается именно на тот год, что вы указываете в заявлении. Можно получить сразу несколько экземпляров. Но об этом нужно сделать отметку в заявлении.

Случается, что фискальное ведомство не выдает справку. В такой ситуации заявителю отправляется обоснованный отказ. Можно пробовать устранить недостатки — собрать доказательства и снова обратиться за ответом. Срок для изучения бумаг составляет 40 дней.

Если нужно подтвердить налоговый статус, позаботьтесь об этом заранее. Соберите документы и отправьте в МИФНС удобным способом.

Во избежание двойного налогообложения РФ заключает международные договоры (соглашения, конвенции) с другими государствами. Эти договоры определяют порядок обложения налогом различных объектов (к примеру, дохода или имущества), которые возникают в той или иной стране. При этом международные договоры РФ имеют высшую силу по сравнению с национальным законодательством (п. 1 ст. 7 НК РФ). Налогообложение в соответствии с международными договорами производится в зависимости от того, где объект налогообложения возник, а также от резидентства лица. О налоговом резидентстве организации и справке, его подтверждающей, расскажем в нашей консультации.

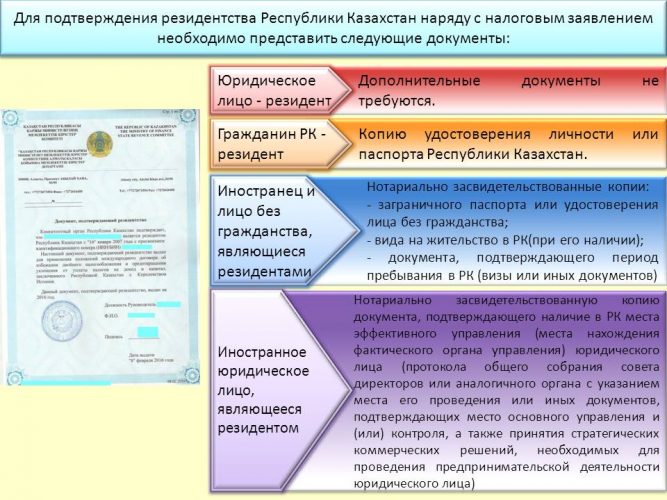

Где получить справку о резидентстве Казахстана

Чтобы стать официальным налогоплательщиком государства, нужно обратиться в его налоговые органы с заявлением.

Список документов для подтверждения резидентства РК

Подавать его следует не в орган местности, в которой вы проживаете и соответственно зарегистрированы, а в вышестоящую организацию. Так, если вы живёте и трудитесь в Алма-Ате вам нужно прийти с заявлением в Центр по оказанию государственных услуг ДГД казахской столицы.

Помимо заявления, требуется предоставить в налоговый орган дополнительные документы.

Подтвердить этот факт могут протоколы общих собраний совета директоров и аналогичные документы.

Граждане РК при подаче заявления в налоговый орган должны также предоставить свой внутренний паспорт либо копию удостоверения личности. Лица без гражданства и иностранные граждане предоставляют:

- ВНЖ (если имеется);

- загранпаспорта либо удостоверения лиц, не имеющих гражданства;

- документы, указывающие на сроки нахождения соискателя на территории страны.

Налоговый орган рассматривает заявление в течение 10 календарных дней и выносит решение.

Об оформлении и получении гражданства Казахстана можете узнать подробно из статьи на нашем сайте.

«Физикам»-нерезидентам больше не нужно сообщать о зарубежных счетах

С 2018 года россиянам больше не нужно уведомлять инспекцию о заграничном счете, если они проживают за рубежом более 183 дней в году. Новые правила валютного контроля за «физиками»-нерезидентами разъяснила ФНС в письме от 25.01.2018 № ОА-4-17/1317 и разослала его в УФНС.

С 1 января 2018 ослабили валютный контроль за нерезидентами (Федеральный закон от 28.12.2017 № 427-ФЗ). Такие «физики» больше не должны уведомлять налоговиков о том, что открыли или закрыли счета в банках, которые расположены за границей (ч. 8 ст. 12 Федерального закона от 10.12.2003 ). Кроме того, «физики»-нерезиденты теперь могут свободно переводить деньги, минуя уполномоченные банки России.

Новое правило не затронуло россиян, которые проживают за границей менее 183 дней в году. Они, как и прежде, должны уведомлять налоговиков об открытых и закрытых счетах в иностранных банках.

Уведомление надо высылать в течение месяца. Если нарушить срок, контролеры могут оштрафовать на сумму до 1500 руб. (ч. 2 ст. 15.25 КоАП).

Для «физиков»-резидентов ввели и некоторые послабления. Например, они могут переводить деньги в иностранные банки с продажи недвижимости или автомобилей. Правда, такая «льгота» распространяется только на недвижимость, которая находится на территории государств — членов международной и межправительственной организации (ч. 5.1 ст. 12 Закона № 173-ФЗ). Между этой страной и Россией должно быть соглашение об автоматическом обмене финансовой информацией (соглашение от 29.10.2014).

Сейчас список стран, с которыми Россия будет обмениваться информацией, не утвержден. Но ФНС уже разработала приказ от 4 декабря 2018 г. N ММВ-7-17/784@, согласно которому всего стран 88. К примеру, соглашение есть с Китаем, Чехией, Польшей и т. д.

Изменилось понятие «валютный резидент». По новым правилам все россияне — резиденты

Не важно, сколько дней в году они проводят в других странах (подп. «а» п

6 ч. 1 ст. 1 Закона № 173-ФЗ).