Как выгодно софинансировать пенсию в 2020 году

Содержание:

- Программа государственного софинансирования пенсии

- Софинансирование пенсии, или почему я не участвую в пенсионной программе

- Добровольное софинансирование пенсии для работающих и неработающих пенсионеров в 2020 году

- Участие работодателя при внесении взносов

- Кто может принять участие в программе?

- Плюсы и минусы

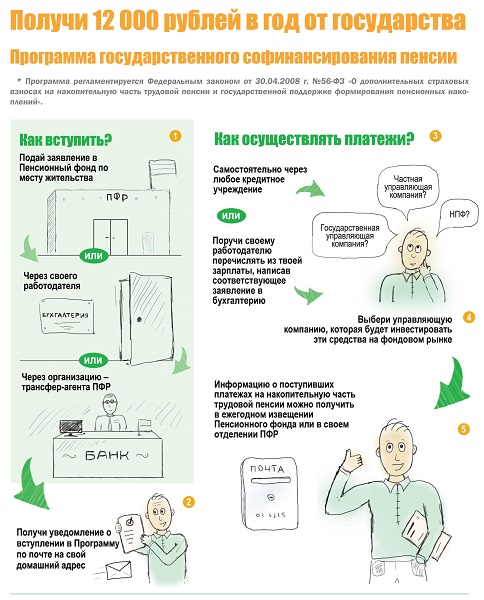

- Как вступить и принять участие

- Как получить деньги?

- Получение денежных средств

- Способы внесения добровольного страхового взноса

- Сколько будет стоить в 2021-2024 годах

Программа государственного софинансирования пенсии

Целью программы государственного финансирования пенсий является увеличение размера будущих пенсионных выплат, которое должно быть достигнуто путем двукратного увеличения сумм перечисленных работником, на свой пенсионный счет.

- Перечисление дополнительных взносов для участия в программе происходит на добровольной основе, а удвоение пенсионных накоплений граждан-участников программы производится за счет государственных бюджетных средств.

- Источником финансовых средств со стороны государства является специально для этой цели созданный Фонд национального благосостояния.

Особые условия были предложены отдельным категориям пенсионеров, которые, имея пенсионные права, не обратились с соответствующим заявлением в органы ПФР. Для таких участников сумма добровольных взносов увеличивается в четыре раза при условии, что размер перечислений составляет от 2000 до 12 000 рублей в год. То есть, при перечислении 10 тысяч рублей, с участием государственного софинансирования, специальная часть индивидуального счета такого гражданина пополнится на сумму в 50 000 рублей.

Пенсионные выплаты, с учетом средств, накопленных путем участия в Программе, осуществляются при назначении накопительной пенсии.

Взносы для участия в программе

Порядок и условия, по которым осуществляется государственное софинансирование пенсии, устанавливаются и регулируются Федеральным законом от 30 апреля 2008 года № 56-ФЗ в редакции от 04.11.2014 и с изменениями, вступившими в силу с 1 января 2015 года.

Взнос участника программы софинансирования не может быть менее 2 тысяч рублей в год. Увеличение суммы перечислений происходит только, если участник программы вносит на свой накопительный счет сумму от двух до двенадцати тысяч рублей в год, которые могут быть перечислены как единовременно, так и частями или в виде ежемесячных взносов. Если сумма годовых взносов будет менее 2000 рублей, то такой взнос учтен не будет и увеличения не произойдет.

Размер добровольного страхового взноса участником программы софинансирования определяется самостоятельно, но государственный взнос не может превышать 12 000 рублей в год, а в случаях предусмотренных ч. 2 ст. 13 ФЗ № 56, когда участие государства устанавливается в повышенном размере — 48 000 рублей в год.

Повышенное софинансирование устанавливается при одновременном соблюдении следующих условий:

- наличие права на страховую пенсию;

- отказ от страховой и накопительной пенсии;

- отказ от пенсионных выплаты, предусмотренных п. 1 и 2 ст. 2 ФЗ № 360;

- отказ от иной пенсии, включая ежемесячное содержание судьи в отставке.

Сроки вступления и окончания программы

Первоначально в соответствии с условиями, изложенными в ФЗ № 56, срок для вступления в данную программу был определен до 30 сентября 2013 года, и ее действие распространялось только на застрахованных лиц, обратившихся с заявлением до 1 октября 2013 года.

Однако законом № 345-ФЗ, вступившим в силу 05.11.2014, срок вступления в Программу софинансирования был продлен до 1.01.2015 года, уплата дополнительных взносов застрахованными должна была быть начата до 31 января 2015 года, при этом стартовый взнос мог быть сделан и гражданами, которые участвуя в программе с 2009-2014 гг. не сделали этого ранее.

Всем гражданам, которые вступили в Программу в период с 1.10.2008 по 31.12.2014, Правительство гарантирует в течение 10 летнего периода государственное участие в формировании накопительной пенсии, при условии уплаты первого взноса до 31.01.2015 года.

В настоящее время вступить в Программу нельзя, хотя любой гражданин может производить перечисление добровольных пенсионных взносов в целях формирования накопительной пенсии, но сумма накоплений увеличиваться уже не будет.

Изменения в программе софинансирования пенсий

В связи с принятием Федерального закона № 345 и в соответствии с п. 1 ст. 12 ФЗ № 56, участники Программы софинансирования, подавшие заявление после 5 ноября 2014 года могут рассчитывать на государственное участие только в том случае, если они на момент принятия Закона не являлись получателями:

- любого вида пенсии, за исключением военной (МВД, ФСКН и т.д.);

- пожизненного содержания, пребывающего в отставке судьи.

В случае, если лицу, вступившему в Программу до 1 октября 2013, на момент подачи заявления, уже был назначен какой-либо вид пенсии, то софинансирование производиться будет, но получить накопленные средства в качестве можно будет не один раз в 12 месяцев, как было ранее, а только один раз в пять лет.

Софинансирование пенсии, или почему я не участвую в пенсионной программе

С 1 января 2009 года начала работать Программа государственного софинансирования пенсии. Согласно которой, если вы начнете откладывать в накопительную часть своей будущей пенсии от 2 000 до 12 000 рублей в год, то государство внесет на ваш счет в пенсионном фонде такую же сумму.

Речь в данной публикации пойдет не о самой программе, а о том, каким образом нужно к ней относиться. Написать данный пост, меня подтолкнуло письмо, пришедшее недавно мне на электронную почту от читательницы блога “Мой Рубль” – Анны.

Ниже я приведу основное содержание письма, а затем дам на него свой ответ.

“…Здравствуйте, Роман! Так как тема накоплений мне близка, слежу за вашими публикациями. Но не заметила у вас статей по поводу такого средства накопления как пенсионные фонды. Вот какая проблема заботит меня в данное время:

Сейчас широко рекламируется программа государственного софинансирования пенсии – http://pfrf.ru/financed_public_pension/ . С одной стороны, конечно, заманчиво – начинаешь добровольно делать дополнительные вложения в размере от 2 до 12 тысяч в год – и еще столько же получаешь к своему счету от государства, то есть если я правильно понимаю это 100% прибыли. И все это можно осуществлять в течение 10 лет, при том, что 12 тысяч в год сумма небольшая.

С другой стороны, я не знаю каким надо быть в нашей стране оптимистом, чтобы верить, что государство сможет выполнить свои обязательства в полной мере, а не устроит очередную пенсионную реформу под девизом “всем кому должен – прощаю”. Ведь уже неоднократно писалось, что результаты последней пенсионной реформы с накоплениями признаны совершенно неудовлетворительными и государству, вскоре, просто неоткуда будет брать деньги на выплаты пенсий все растущей армии пенсионеров..

Может эта программа тоже нужна для дополнительного привлечения в фонды денег? Пока я не вижу никаких положительных результатов от работы моих средств, даже в своем негосударственном пенсионном фонде. Сильно порадовало полученное письмо с формулировкой “Результат от инвестирования средств пенсионных накоплений за 2008 год равен нулю. Это означает, что, несмотря на мировой финансовый кризис, наш фонд сумел обеспечить сохранность ваших средств в полном объеме”. Спасибо, успокоили…

Так стоит ли верить государству или проще доверить самому себе копить деньги на свое обеспечение в старости? По крайней мере, уж проценты по банковским вкладам ни в какое сравнение не идут с результатами финансовой деятельности каких бы то ни было пенсионных фондов.

Огромное спасибо Анне, за актуальный вопрос. 2009 год подходит к концу, а это значит, что если вы не успеете внести до конца месяца от 2 до 12 тысяч рублей, то, фактически, теряете возможность удвоить с помощью государства внесенную сумму денег на будущую пенсию.

Поэтому, очень актуально сейчас принимать какое-то решение.

Лично я не собираюсь в этом году участвовать в этой программе по следующим причинам:

1) Я хочу контролировать свои деньги. Это означает, что инвестируя деньги в свою пенсию, у меня не будет возможности получить к ним доступ до самой пенсии. В отличии от тех же ПИФов или банковских депозитов, где я в любой момент могу пойти и написать заявление на расторжение договора.

В моей жизни было уже несколько событий, когда мне приходилось прибегать к таким действиям. Первое событие – это свадьба. Второе событие – это открытие собственного бизнеса.

Также, я руководствуюсь тем, что в мире могут произойти любые события, которые потребуют оперативного вывода средств. Могут появиться различные выгодные предложения. Именно поэтому я не вижу смысла инвестировать деньги туда, откуда я не смогу их вывести.

2) Я не уверен в своем пенсионном будущем. Мой трудовой стаж составляет 10 лет. Из которых половину, т.е. 5 лет, я отработал на различных частников. Зарплату у таких работодателей я получал в конверте. Официальный доход был в несколько раз ниже того, что было в конверте.

Соответственно и выплаты в пенсионный фонд были в несколько раз меньше. В такой ситуации многие. Конечно, каждый мечтает о белой зарплате и хороших социальных условиях на предприятии, но пока нам до этого далеко, а значит нам еще очень далеко до хороших выплат на пенсии.

По сути, данная программа и предназначена для того, чтобы люди, находящиеся в невыгодных, с точки зрения пенсии условиях, могли повлиять на свое будущее. Но тогда нужно делать такую программу не на 10 лет, а на всю жизни.

myrouble.ru

Добровольное софинансирование пенсии для работающих и неработающих пенсионеров в 2020 году

Члены государственного самофинансирования пенсий в 2020 году имеют уникальное право, позволяющее за короткое время накопить значительные размеры пенсионных отчислений при содействии Правительства РФ. Но для того, чтоб находиться в таком партнерстве, необходимо было своевременно закрепить за собой данные преимущества.

Законодатели, разрабатывая Программу государственной поддержки накопительных пенсионных отчислений, предусмотрели граничный срок вступления застрахованных лиц в ряды участников – до 30.09.2013 включительно. Однако уже на протяжении года было внесено поправку, позволяющую подать заявление до начала 2020 года с выполнением вступительных взносов до конца января этого же года. Поэтому стать новым членом софинансирования пенсий для пенсионеров в 2020 году уже невозможно.

Подтверждение этого факта предусмотрено статьей 12 Федерального закона №56-ФЗ от 30.04.2008: «Право на получение государственной поддержки формирования пенсионных накоплений в порядке, установленном настоящим ФЗ, имеют застрахованные лица, подавшие заявление о добровольном вступлении в правоотношения по обязательному пенсионному страхованию в целях уплаты дополнительных страховых взносов на накопительную пенсию в период с 1 октября 2008 года по 31 декабря 2020 года и начавшие уплату указанных взносов в период по 31 января 2020 года».

Законодательными актами, помимо ограничительных сроков подачи заявления, предусмотрен ряд требований, которым должны соответствовать действующие претенденты в 2020 году на софинансирование пенсий для работающих лиц:

- на момент вступления в Программу не получали никаких пенсионных выплат, кроме военных дотаций;

- не находятся на пожизненном содержании в качестве отставных судей;

- если при зачислении в участники госпрограммы до начала 4-го квартала 2020 года у кандидатов было присвоенное ранее пенсионное обеспечение, то в 2020 году софинансирование пенсии для неработающих пенсионеров будет осуществляться, но выплата будет производиться в формате единого платежа раз в пять лет.

Для тех, кто задается вопросом, как получить софинансирование пенсий в 2020 году, ответ будет носить отрицательный характер. Поскольку вступить в качестве активного вкладчика после января 2020 года никто не может. Временные рамки регистрации на сегодняшний день для всех категорий граждан просрочены.

Работодатели также могут быть активными участниками добровольного софинансирования пенсии в 2020 году, выступая посредником между государством и своими сотрудниками. Подобное партнерство для владельцев российских организаций предоставляет следующие возможности:

- добровольные взносы работников в состав пенсионных накоплений работодатели могут включать в социальный пакет согласно с составленными договорами;

- для собственника предприятия нет временных ограничений для вступления в Программу в качестве третьего лица;

- размер отчислений, оплачиваемых работодателем с заработка работников, устанавливается без лимитов;

- отчисления, не превышающие 12000 рублей, не облагаются страховыми вычетами, а для предпринимателя позволяют уменьшить размер налогооблагаемой прибыли, поскольку являются составляющими его расходов.

Участие работодателя при внесении взносов

Работодатель может выступать не только в роли пассивного участника Программы софинансирования пенсии работников, перечисляя через свою бухгалтерию взносы, которые они выплачивают в ПФР, но и принимать активное участие, выступив третьей стороной в формировании их будущей пенсии.

- Многими предприятиями, добровольные взносы для участия в Программе включались в соцпакет при составлении трудовых договоров с работниками.

- Работодатель может подключиться к участию в Программе в любое время, при этом размер взносов не ограничивается.

- Взносы на добровольное пенсионное страхование в пределах 12 000 рублей не подлежат обложению страховыми взносами и включаются в состав расходов при расчете налогообложения прибыли.

Участники Программы, которые производят перечисление взносов через работодателя, могут оформить налоговый вычет с суммы дополнительных взносов в пределах 12 тыс. рублей, обратившись в бухгалтерию.

Работодатели, перечисляющие дополнительные взносы за сотрудников, могут найти реквизиты получателя дополнительных страховых взносов на официальном сайте ПФ Российской Федерации.

Порядок и сроки уплаты дополнительных взносов

Уплата взносов добровольного страхования может осуществляться лично застрахованным лицом через кредитные учреждения на счета, реквизиты которых можно узнать:

- в любом отделении Пенсионного Фонда;

- через работодателя, предварительно обратившись в бухгалтерию.

Сотрудники бухгалтерии постоянно контактируют с органами Пенсионного Фонда и следят за всеми изменениями в законодательстве, благодаря чему имеют больше возможностей в плане обеспечения соблюдения пенсионных прав своих работников.

Уплата дополнительных взносов производится работодателем в бюджет ПРФ в том порядке и в тех же сроках, которые определены в отношении взносов на обязательное пенсионное страхование (определяются законом от 15.12.2001 N 167-ФЗ) — не позже 15-го числе месяца, следующего за месяцем, за который перечисляется платеж.

Участник программы, которым уже был внесен стартовый взнос может в любое время прекратить, а потом, определяя сроки уплаты по своему усмотрению, возобновить уплату страховых взносов на формирование накопительной пенсии по государственной программе софинансирования, но в пределах 10-ти летнего срока, на который рассчитано ее действие в отношении каждого гражданина, вступившего в Программу.

По истечении 10-летнего срока удвоение добровольных взносов будет прекращено, а все последующие перечисления, производимые застрахованным лицом или его работодателем, будут увеличивать накопительную пенсию уже без участия государства.

Пример

Иван Петрович, являясь получателем страховой пенсии с 25 января 2013 года и продолжая работать, обратился через бухгалтерскую службу своего предприятия в ПФР с заявлением о вступлении в Программу государственного софинансирования в целях уплаты дополнительных взносов для формирования накопительной пенсии 30 сентября 2013 года.

В начале 2014 был перечислен первый взнос в размере 5 тысяч рублей и еще 5 тысяч поступили на лицевой счет Петровича от работодателя, который принял решение о своем участии в софинансировании формирования пенсионных накоплений работника в качестве поощрения за его высокий профессионализм и многолетний добросовестный труд на предприятии.

Иван Петрович имеет право на государственную поддержку при формировании накопительной пенсии по данной Программе потому, что заявление на участие в ней было подано им до вступления в силу Федерального Закона № 345, то есть в срок, который был установлен ранее действующей редакцией Закона № 56 ФЗ и изменения, внесенные ФЗ № 345 в пункт 1 статьи 12 закона № 56 на него распространяться не могут.

Кто может принять участие в программе?

Участники госпрограммы подразделяются на три вида:

- россияне, желающие увеличить пенсионные накопления;

- их работодатели, которые могут по желанию подключиться к программе;

- государство, софинансирующее пенсионные выплаты.

К 2015 году были сформированы участники госпрограммы из числа граждан страны. Все желающие могли подать заявки с октября 2008 до конца 2014 года. Также они должны были успеть до конца января 2015 года сделать хотя бы один добровольный страховой взнос (ДСВ) в счет накопительной части пенсионного жалованья. Если заявка была подана с 5.11.2014 года человеком, уже получающим выплаты, его последующие ДСВ пошли в счет накоплений, однако уже не приумножались государством.

Согласно программе, участник ежегодно может вносить любую сумму, которая идет в счет роста его накопительной пенсии. Согласно статье 13 закона № 56-ФЗ, если величина взноса составляет от 2 до 12 тысяч рублей в год, государство приумножает эту сумму в два раза. Если человеку положен один из видов страховых выплат, за которым он решил не обращаться, государство увеличивает его ежегодные взносы в четыре раза. Максимально возможная сумма госпомощи в год составляет 48 тысяч рублей.

Участником, кроме государства и гражданина, может стать также работодатель последнего. Согласно статье 8 закона № 56-ФЗ, решив принять участие в судьбе сотрудника, работодатель должен издать соответствующий приказ либо внести специальный пункт в коллективный договор. Размер ДСВ в пользу сотрудника рассчитывается работодателем каждый месяц самостоятельно, ведь деньги он платит из своих средств. Такие взносы вносятся на специальный счет, открытый Федеральному казначейству в отделе Центробанка, и оформляются отдельными платежными поручениями. Работодатель обязан сформировать дополнительный реестр застрахованных сотрудников, в пользу кого он вносит дополнительные взносы. В течение двадцати дней после завершения квартала все реестры должны быть предоставлены в ПФР. Если численность таких сотрудников превышает 25 (данные берутся за календарный год), документы можно отправить в электронном виде, при этом они должны быть подписаны усиленной квалификационной электронной подписью.

Плюсы и минусы

Безусловно, положительные стороны такой программы налицо – возможность преумножить свои вложение в два, а то и в четыре раза, но неужели здесь нет недочётов?

Основные недостатки:

- для получения максимальной выгоды от участия в программе нужно вносить 12 тысяч рублей ежегодно, что составляет большую часть (а по отношению к бюджетным работникам практически всю сумму) заработной платы за месяц. Выделить даже 2000 не всегда получается. Поэтому отказываться полностью от начислений со стороны работодателя будет опасно отсутствием пенсии вообще;

- для людей с более высоким уровнем заработка такая сумма незначительна, и не вызывает интереса участие в программе;

- ежегодная инфляция снижает стоимость внесённых на счёт средств. Индексироваться они будут только с начала получения выплат по старости, наравне с выплатами другим гражданам;

- основное опасение – пенсионная реформа, которая уже неоднократно вводила в заблуждение граждан России. Заморозка накопительной части, и другие нововведения отрицательно сказались на всех программах вводимых государством в отношении пенсионеров.

Как вступить и принять участие

Участие в программе было доступно каждому гражданину. Для этого подавалось заявление установленного образца.

Подать документы можно было четырьмя способами:

- Самостоятельно гражданином в ПФР по месту регистрации. Заявление рассматривали до десяти рабочих дней и письмом уведомляли заявителя о решении.

- Посредством работодателя. Отдел кадров или бухгалтерия отправляли заявление сотрудника в ПФР не позже трех рабочих дней.

- Через МФЦ. Срок рассмотрения увеличивался на время отправки документов в ПФР.

- В интернете на портале Госуслуг. Срок рассмотрения не превышал десяти рабочих дней, уведомление о решение поступало в электронном виде.

Отказать в участии в программе могли в случаях:

- при неверном заполнении заявление: в таком случае работники фонда разъясняли допущенные ошибки;

- при отсутствии индивидуального пенсионного счета: тогда вместе с заявлением об участие в проекте требовалось приложить заявление на открытие счета.

Прием заявлений для участия в проекте определен до 31.12. 2014 г. Для участия обязательно было оплатить минимальный взнос до 31.01.2015 г.

Программа софинансирования пенсии в 2020 году не доступна для новых участников. Для желающих выйти из программы не требуется никаких действий, достаточно не осуществлять платежи.

Дополнительные страховые взносы

Финансирование происходит из федерального бюджета в следующем порядке:

- ПФР подает ежегодную заявку в казначейство о переводе денежных средств на индивидуальные счета участников программы не позднее 20 апреля;

- в десятидневный срок с даты заявки средства переводятся из государственного бюджета в бюджет ПФР;

- ПФР переводит средства софинансирования в УК или НПФ застрахованного лица до 15 мая.

Порядок уплаты

Законом допускается два варианта уплаты взносов:

- Самостоятельно на счет СНИЛС. После перевода денежных средств гражданин обязан предоставить в пенсионный фонд платежные документы (чек, квитанцию с пометкой об оплате) не позднее двадцатого числа после окончания текущего квартала.

- Через работодателя:

- Сотрудник пишет заявление в свободной форме по месту работы о желании отчислять дополнительные взносы и подает его в бухгалтерию. Размер выплат определяется работником в виде фиксированной суммы или в процентном соотношении от зарплаты, а так же подлежит изменению или прекращению по требованию работника.

- Работодатель начинает отчисления (изменения суммы или прекращение выплат) с начала следующего месяца от даты поступления заявления. После окончания квартала до 20 числа текущего месяца работодатель обязан подать в ПФР реестр оплаты взносов. При увольнении отчисления работодателем автоматически прекращаются.

- Изначально взносы граждан поступают в бюджет ПФР и зачисляются на выделенную часть пенсионного лицевого счета каждого гражданина. В дальнейшем средства переводятся в НПФ или УК, выбранные застрахованным лицом, не позднее трех месяцев с даты отчета об оплате.

Как получить деньги?

Так как софинансирование пенсии завершено, многие хотели бы знать, как получить деньги пенсионерам? Выплаты осуществляются при оформлении накопительного пособия по старости путем подачи отдельного заявления в ПФР. По усмотрению инспектора, выплату могут:

- вернуть разово;

- разбить на равные части и выплачивать в течение определенного периода, например, за 5 или 10 лет;

- платить пожизненно.

На заметку! Наиболее популярный вариант с разбивкой на период, а самый невыгодный – пожизненная выплата (в этом случае каждый месяц прирост к пенсии составит копейки).

Сбережения могут получить не только сами участники госпрограммы, но и правопреемники – дети (родные и усыновленные), мужья/жены, родители, братья/сестры, внуки.

Накопления выплатят в случае смерти участника госпрограммы, если она наступила:

- до назначения пенсии или ее пересчета с учетом добровольно внесенных средств;

- после назначения срочного пособия, которое могут оформить все желающие, из накопительной части выдадут остаток с личного счета пенсионера (без учета маткапитала, если он был направлен на формирование соцпособия скончавшегося);

- после того как пенсия была назначена, но до момента выдачи разовой суммы – в этом случае деньги смогут получить близкие родственники, но только если они жили вместе с умершим, а также иждивенцы (независимо от места проживания) в течение 16 недель с момента кончины. Если такие лица отсутствуют, деньги перенаправляются в наследство.

Важно! Если изначально оформлена бессрочная выплата накопительной части, то есть сумма выплачивалась равными частями помесячно, денег родные не получат. Для получения пенсионной прибавки следует подать заявление в ПФР

Иногда инспектор предлагает написать три варианта, чтобы потом выбрать один – перечислить сразу всё, по частям за установленный отрезок времени или растянуть на остаток жизни. Сам пенсионер подобный выбор сделать не вправе

Для получения пенсионной прибавки следует подать заявление в ПФР. Иногда инспектор предлагает написать три варианта, чтобы потом выбрать один – перечислить сразу всё, по частям за установленный отрезок времени или растянуть на остаток жизни. Сам пенсионер подобный выбор сделать не вправе.

Если речь о выплатах правопреемникам, то придется приложить документы, подтверждающие родство. Обратиться следует строго в течение полугода с момента кончины участника программы. Если пропустите срок, придется восстанавливать его через суд.

Пакет документов приносят в ПФР лично или отправляют по почте заказным письмом с описью приложенных бумаг и уведомлением. В течение месяца, следующего за обращением, принимается решение о выплатах правопреемникам.

Во всех случаях в течение 5 дней с момента принятия решения об удовлетворении/отказе обратившемуся направляется уведомление. Не позднее 20 числа месяца, который следует за месяцем принятия решения, деньги должны перечислить.

При подаче заявления участникам программы софинансирования пенсии предлагалось выбрать удобный вариант, как получить деньги, – наличными на почте или по безналу на банковский счет. На основе выбора и производится перечисление.

Получение денежных средств

Главный вопрос участников касается порядка получения выплат. Средства, удваиваемые государством, получить можно лишь при наступлении страхового случая. То есть, человек, выходя на пенсию по старости или инвалидности, получает все положенные ему выплаты в составе накопительной пенсии. Причем предусмотрено два варианта их выдачи:

- ежемесячно;

- единовременно (при условии, что сформированные накопления составляют меньше 5% страховой пенсии).

Самостоятельное получение

Для назначения выплат сам участник программы подает заявление в ПФ РФ. Дополнительно предусмотрены и другие варианты. Например, за помощью можно обратиться в МФЦ, отправить заявление по почте или зарегистрировать его на портале Госуслуг, официальном сайте Пенсионного Фонда РФ).

Пакет обязательных бумаг немногочислен. Он включает в себя российский паспорт, СНИЛС, а также бумаги, подтверждающие право на получение страховой пенсии. Последними обычно выступают записи в трудовых книжках. Они могут дополняться и иными правоустанавливающими документами.

Если на пенсию человек уже вышел, этот пакет бумаг ему не нужен. Достаточно просто составить заявление о получении выплат по программе софинансирования. Начало выплат обычно приходится на 2 месяц с момента обращения в ПФ РФ.

Посмертно

К сожалению, до выхода на пенсию доживают не все участники программы. В этом случае законодательство дает его наследникам право получить скопленные средства. Причем предполагается, что сам человек может заранее обозначить, кто и какую сумму (долю) от его сбережений получит. Если же свою волю он изъявить не успел или не захотел, то претендовать на выплаты могут родственники первой и второй очереди. Причем для последних выплаты полагаются только тогда, когда отсутствуют наследники первой очереди.

Законодательство также ограничивает ситуации, в которых накопления можно будет унаследовать. Обязательным условием является наступление смерти до момента назначения пенсии или ее последующего пересчета. Для срочных и единовременных выплат их наследование возможно только после назначения (но, если деньги еще переведены не были).

К сожалению, последние новости и практика показывает, что уже после назначения бессрочных выплат унаследовать оставшуюся сумму нельзя. Это один из самых весомых минусов программы. К их числу также можно отнести невозможность вступления в нее после 2015 года и низкие суммы удвоения.

Юрист готов ответить на ваши вопросы.

Способы внесения добровольного страхового взноса

Российское государство предлагает добровольные взносы на пенсию участникам проекта вносить самостоятельно или через работодателя. Гражданин может выбирать любой из этих способов, но надо учитывать, что каждый из них имеет определенные особенности.

Основные особенности самостоятельного внесения взносов:

Перечислить деньги можно по платежному поручению или квитанции через любой банк (в т. ч. Сбербанк)

При этом важно проверять внимательно все реквизиты и особенно Ф.И.О., а также номер СНИЛС.

Вместо обращения в отделение кредитной организации, можно воспользоваться интернет-банкингом. Российские онлайн-кошельки также позволяют со своего счета перевести взносы в ПФР.

Допускается делать в течение года как один, так и несколько взносов

Никаких ограничений по суммам нет, но софинансировать государство накопления будет только, если сумма превысит 2000 руб.

Копию платежных документов надо обязательно сохранить. Они потребуются, если возникнет желание получить налоговый вычет.

Особенности выплаты взносов через работодателя:

- Заявление надо подать 1 раз, в нем надо указать о своем желании делать доп. взносы из своих средств на пенсию. Но предварительно надо было обратиться в ПФР и стать участником проекта.

- Все переводы работодатель делает отдельными платежными поручениями вместе с выплатой заработной платы. Постоянно следить за необходимостью перечислить деньги и тратить на осуществление перевода время не надо.

- Отчетность в ПФР сдаст работодатель. Ему надо представить реестры, отчеты и т. д.

- Отказать в переводе средств на доп. финансирование будущей пенсии работодатель не может. Более того, некоторые организации внедряют собственные программы софинансирования будущих пенсий сотрудников, в т. ч. тех, кто участвует в гос. проектах.

Независимо от выбранного способа перечисления взносов они не подлежат налогообложению НДФЛ. Человек имеет право получить по ним социальный налоговый вычет. Например, если было перечислено в ПФР за год 10000 руб., то размер вычета составит 1300 руб.

Оформить вычет можно самостоятельно, подав декларацию в налоговую инспекцию по итогам года, а также можно получить вычет через работодателя, получив предварительно справку о возможности его получения в ИФНС.

Важно! Если организация-работодатель также софинансирует пенсионные накопления, то вычет возможен исключительно на суммы взносов, переведенных за счет средств работника. Льгота не действует по взносам (в т

ч. дополнительным), перечисляемым работодателем за счет средств компании.

Возможность использования вычетов еще больше увеличивает привлекательность проекта по государственному софинансированию накоплений. Но эта возможность доступна только тем, у кого имеются соответствующие доходы, облагаемые НДФЛ по ставке 13%. При отсутствии таких доходов вычетов не будет.

Гражданин может в любой момент провести сверку поступивших платежей с ПФР. Для этого надо обратиться в удобное отделение Фонда и представить документы о внесении платежей (можно копии, распечатки из онлайн-банкинга). Рекомендуется периодически делать сверку, т. к. ошибки при зачислении средств иногда случаются, и, чем раньше они будут обнаружены, тем проще их будет исправить в информационной системе ПФР.

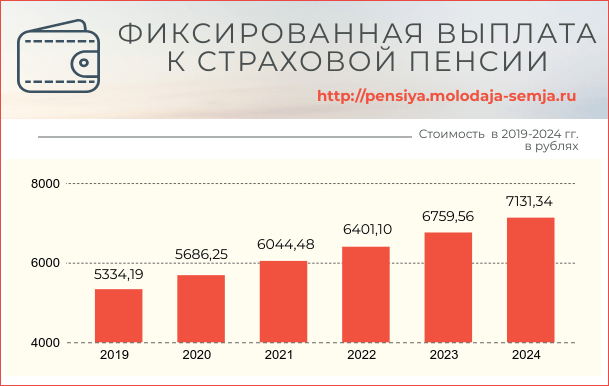

Сколько будет стоить в 2021-2024 годах

Схема повышения величины фиксированной выплаты в период 2019-2024 гг. будет отличаться от стандартного порядка. До 2019 г. эту величину повышали ежегодно с 1 февраля, а процент индексации определялся как индекс роста цен за прошедший год. Однако в рамках пенсионной реформы эта схема была скорректирована в целях ускоренного роста пенсий к 2025 году.

Порядок индексации в период с 2019 по 2024 г. будет следующим:

- Повышение будут производить с начала финансового года, то есть уже с 1 января (согласно части 6 ст. 10 закона № 350-ФЗ от 03.10.2018 г.).

- Коэффициент индексации будет превышать прогнозный уровень инфляции. Эти коэффициенты утверждали таким образом, чтобы обеспечить рост страховых пенсий для неработающих пенсионеров на 1000 рублей в год.

Размеры ФВ, установленные на период 2019-2024 гг., указаны в части 7 ст. 10 закона № 350-ФЗ от 03.10.2018 г. Ниже представлен график, согласно которому будет увеличиваться этот параметр.

Размер фиксированной выплаты к страховой пенсии в 2019-2024 годах

Из представленной схемы следует, что величина фиксированной выплаты будет индексироваться:

- в 2021 году на 6,3%;

- в 2022 — на 5,9%;

- в 2023 — на 5,6%;

- в 2024 — на 5,5%.

Начиная с 2025 года будет действовать «старая» схема индексации, согласно которой повышение будет производиться с 1 февраля в соответствии с уровнем инфляции. Соответственно, индексация будет компенсировать фактический рост потребительских цен, а роста в реальном выражении не будет.