Как сдать налоговую декларацию через интернет для ип

Содержание:

- Как банк может получить справку о доходах через госуслуги

- Можно ли сдать декларацию 3 НДФЛ через Госуслуги?

- Пошаговая инструкция подачи декларации 3-НДФЛ через Госуслуги

- Получение налогового вычета онлайн

- Некоторые нюансы оформления

- Порядок получения справки 2-НДФЛ на портале Госуслуг

- Какие сроки подачи декларации 3-НДФЛ?

- Подробней о справке 2-НДФЛ и ее необходимости

- Информация Федеральной налоговой службы от 2 ноября 2017 г. “Пользователи Личного кабинета налогоплательщика для физических лиц теперь могут сохранить справку 2-НДФЛ на личный компьютер”

- Обзор документа

- Как подается документ в электронном виде

- Возможные варианты оформления вычета

- Пошаговая инструкция по получению 2 НДФЛ

- Порядок действий для подачи декларации

Как банк может получить справку о доходах через госуслуги

При оформлении кредита, банки запрашивают у клиента справку по форме 2 НДФЛ за определенный период. Впоследствии, служба безопасности учреждения проверяет полученную информацию, и достоверность предоставленных сведений.

Эта привилегия стала доступна с сайта ФНС России, в том числе территориальных отделов, с 2018 г., но с оговоркой. Заинтересованные третьи лица не могут получить доступ к сведениям без разрешения самого налогоплательщика.

То есть, если банк захочет проверить данные о доходах, клиенту придет уведомление с портала о разрешении доступа к информации. Конечно, можно и отказать, но тогда положительного ответа на получение кредита не будет получено.

Можно ли сдать декларацию 3 НДФЛ через Госуслуги?

Ответ на данный вопрос можно дать только положительный. Осуществить отправку можно, главное, чтобы пользователь имел собственный аккаунт и провел авторизацию. Отчетный документ при этом разрешается заполнить в обычном интерактивном режиме и затем передать сотрудникам организации, после удостоверения официального отчета специальной электронной индивидуальной подписью. Взять ее разрешается через удостоверяющий российский центр, предварительно прошедший аккредитацию. В офис отделения потребуется прийти с личным СНИЛС и паспортом.

Возможность отправки отчетной бумаги через ресурс государственного обслуживания позволит намного быстрее и с максимальной безопасностью выполнять все необходимые операции, связанные с отчетностью по налогам.

Пошаговая инструкция подачи декларации 3-НДФЛ через Госуслуги

- Зайдите на портал Госуслуги.

- В верхнем меню нажмите на «Услуги» и перейдите в раздел «Налоги и финансы».

- Нажмите на вкладку «Прием налоговых деклараций».

- Кликните на единственную электронную услугу.

- В новом окне изучите подробную информацию и кликните «Получить услугу».

- Портал попросит выбрать год, за который вы планируете заполнить отчет. В 2020 доступны года от 2015 до 2018. Перейдите к заполнению декларации 3-НДФЛ, нажав кнопку «Заполнить новую декларацию».

- Выберите год и кликните «Ок».

- Согласитесь на обработку персональных данных и нажмите «Продолжить».

Заполнение 3-НДФЛ состоит из четырех этапов: данные, доходы, вычеты, итоги.

Первый Шаг — заполнение данных налогоплательщика.

- Проверьте точность заполненных данных. Если что-либо поменялось, то внесите корректировки.

- В разделе «Категория налогоплательщика» укажите, кем вы являетесь. Например, вы ИП и продали автомобиль, не связанный со своей деятельностью. Вы все равно должны выбрать категорию Индивидуальный предприниматель.

- ФИО заполняйте полностью, с заглавной буквы. Иностранцы могут прописать свои инициалы латиницей.

- Если указывается ИНН, то паспортные данные можно не вносить.

- Номер телефона должен быть работающим, по нему инспектор задаст уточняющие вопросы при необходимости.

- Заполните сведения о гражданстве. При необходимости также внесите корректировки.

- В следующем разделе кликните по вкладке «Код ИФНС». Чтобы его определить, поставьте галочку «Определить ИФНС и ОКТМО по адресу».Заполните адрес плательщика налога и нажмите ОК.Поля код и учреждение заполнятся автоматически. Переходите к следующему этапу, нажмите кнопку «Далее».

Второй Шаг — заполнение информации о доходах.

Третий Шаг — заполнение информации о вычетах.

Существует 4 вида вычетов:

- социальный — полагается гражданам, тратящим свои деньги на обучение, благотворительные акции, медицинские услуги (подтверждаются чеком);

- имущественный — полагается при покупке жилья, либо земли на строительство дома. Сюда же относится погашение процентов по ипотеки.

- стандартный — полагается инвалидам, военным и людям до 24 лет, обучающихся на очной форме.

- убытки по ценным бумагам и срочным сделкам.

- Выберите тип вычета, на который у вас есть основания (например, стандартные вычеты). Поставьте галочку в строчке «Предоставить налоговые вычеты».

- Заполните необходимую информацию и нажмите «Далее». Если количество детей при стандартных вычетах в течении года изменилось, то следует заполнить таблицу ниже, где отразить в каком месяце произошло пополнение.

- После того как нажмете далее, перейдете к следующему шагу «Итоги». Где сформируется в виде таблицы отчет о налогах, которые нужно заплатить или вернуть. Кликните «Сформировать файл для отправки».

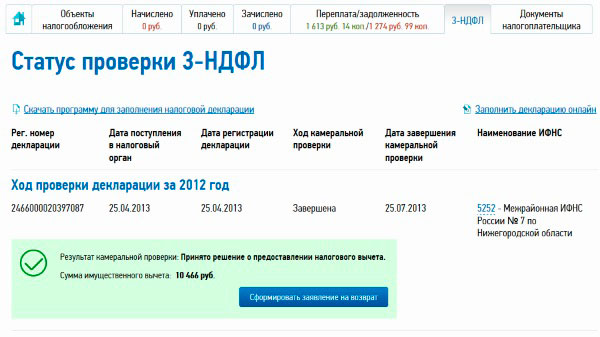

Получение налогового вычета онлайн

Вход в личный кабинет налогоплательщика

Пошаговая инструкция для оформления налогового вычета через личный кабинет налогоплательщика выглядит так:

- На официальном портале ФНС в разделе «Физические лица» кликнуть по кнопке «Войти в личный кабинет».

- В специальной форме, расположенной справа, указать свой ИНН и пароль, выданный в налоговой. Если имеется учетная запись на сайте «Госуслуги», то можно выбрать этот способ авторизации.

- В ЛК выбрать вкладку «3-НДФЛ».

- В открывшейся странице заполнить декларацию в онлайн-режиме.

Важно! Через ЛКН можно не только подавать заявку на необходимую услугу, но и отслеживать процесс оформления документов, лично проверяя каждый этап

Способы входа в личный кабинет налогоплательщика

Сертификат ключа для проверки электронной подписи

Для передачи данных в налоговую инстанцию через сайт nalog.ru в режиме online нужно получить ключ электронной подписи. Сделать это несложно:

- Перейти в раздел «Заполнить/отправить декларацию онлайн».

- Выбрать вкладку «Получение сертификата ключа электронной подписи».

- В данном разделе отмечается вариант «Ключ электронной подписи хранится в защищенной системе ФНС России».

- Дальше нажать на кнопку «Сформировать запрос».

- После ввода пароля, который придумывается самостоятельно, следует кликнуть по кнопке «Подтвердить данные и направить запрос на получение сертификата».

Получение ключа электронной подписи

Ключ будет сгенерирован системой в течение нескольких минут или часов. Получив его, можно завершить заполнение заявления на налоговый вычет.

Какие документы приложить к декларации

Помимо самой декларации 3-НДФЛ, потребуется дополнительно прикрепить фотографию или скан:

- справки по форме 2-НДФЛ;

- паспорта;

- оплаченной квитанции.

В зависимости от причины или типа вычета необходимо приложить договор купли-продажи, обучения в ВУЗе и т. д. Все сканы должны быть сняты с оригиналов, отправлять копии не рекомендуется (есть вероятность отклонения).

После прикрепления всех официальных бумаг кликнуть на кнопку «Подписать и отправить». Подтверждение осуществляется с помощью ЭП. После этого заявление будет проверено по мере очередности в ближайший срок.

Некоторые нюансы оформления

Налоговые вычеты предоставляются гражданам в конце календарного года, но бывают исключения.

Важно! Подать соответствующую декларацию плательщик вправе в любое время года. Необходимо только предъявить полный пакет документов и дождаться, когда выплата будет произведена

Не все граждане РФ имеют возможность получить налоговый вычет, даже в ситуациях, которые прописаны в НК. К таким категориям относятся лица, не имеющие дохода, который облагается налогом:

- безработные, живущие на государственные пособия;

- люди, трудоустроенные неофициально, и самозанятое население, поскольку причисляются к вышеупомянутой категории;

- индивидуальные предприниматели, использующие льготные налоговые режимы.

Подсчитать точную сумму вычета можно самостоятельно, вычислив 13% от суммы выплаченных налогов. Можно использовать специальные онлайн-калькуляторы или обратиться за помощью на кассу инспекции.

Пример: Стоимость квартиры за пределами Москвы, которую купили, составляет 2 миллиона рублей. Чтобы узнать приблизительную сумму, которую вернет государство, нужно от общей суммы найти 13 процентов. Делается это по формуле 2 000 000 x 0,13 (13%) = 260 000 рублей.

Внимание! Максимальная сумма по имущественному вычету, с которой можно его получить, составляет 2 миллиона рублей. При ипотеке с процентов максимальный порог увеличивается до 3 млн руб., то есть получить можно будет до 390 000 рублей

При ипотеке с процентов максимальный порог увеличивается до 3 млн руб., то есть получить можно будет до 390 000 рублей.

При этом строительство жилья должно быть завершено, и дом сдан в эксплуатацию. В противном случае могут возникнуть некоторые затруднения.

Сумма единовременной выплаты ограничена не только общей стоимостью жилья, но и не должна превышать 13% от годового дохода заявителя. Поэтому получить 260 тыс. руб. сразу будет непросто.

Самостоятельно оформлять налоговый вычет несложно. Достаточно следовать инструкции, описанной в этой статье. К тому же на сайте ФНС при заполнении декларации 3-НДФЛ, а затем самого заявления, есть небольшие подсказки, которые помогут человеку не запутаться в процессе. Необходимые операции можно произвести не выходя из дома буквально за 15-20 минут. Потребуется только время на ожидание проверки от ведомства. Ответ от налоговой организации по статистике быстрее, чем при личном обращении в офис организации, поскольку часть работы автоматизирована сервисом, что значительно упрощает проверку.

Порядок получения справки 2-НДФЛ на портале Госуслуг

Пошаговая инструкция по заказу и получению справки 2-НДФЛ через Госуслуги. Выполните несколько простых действий, чтобы успешно скачать и распечатать документ для предоставления по месту требования.

Некоторые нюансы

Большое значение имеет выполнение четкой последовательности действий в процессе работы с порталом. Интерфейс данного ресурса выполнен на интуитивном уровне, что позволяет разобраться в его особенностях даже начинающий пользователь. Достаточно просто неукоснительно выполнять рекомендации пошаговой инструкции, представленной нами.

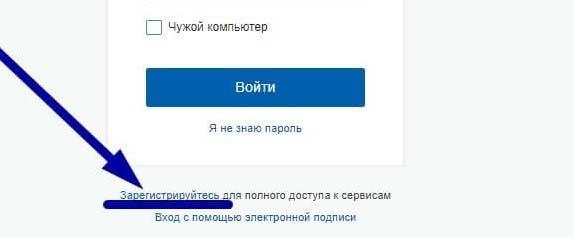

Если не получить полноценную регистрацию на портале Госуслуги, то у пользователя не будет возможности получить справку по форме 2-НДФЛ. Напомним, что предшественниками полноценной регистрации является получение трех уровней учетной записи:

- упрощенной, подразумевающей простую регистрацию;

- стандартной требующей введения дополнительной информации в персональном кабинете;

- подтвержденной.

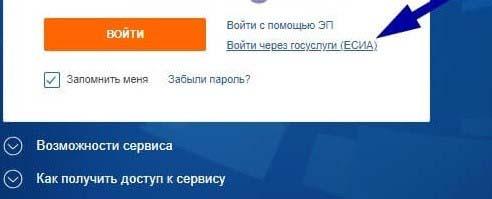

Обладателю аккаунта на портале Госуслуги, доступна авторизация на электронном ресурсе ФНС РФ. При этом не требуется производить никаких дополнительных действий. Объясняется это наличием взаимосвязи между электронными ресурсами.

Какие сроки подачи декларации 3-НДФЛ?

Принято общее правило, на основании которого отчетный документ обязательно нужно отправить до 30.04 каждого года, который следует за отчетным сроком. Данное требование напрямую относится напрямую и к подаче отчетности через портал госуслуг. Распространяется оно на таких людей, решающих, как заполнить декларацию 3 НДФЛ на госуслугах, как:

- Физические лица, получившие прибыль от официальных налоговых агентов. Это не только ведение предпринимательской деятельности, но также сдача недвижимости и получение прибыли от находящихся ценных активов;

- Наследники полученного авторского права, которые получают вознаграждение от его использования;

- Иностранцы, работающие на российских предприятиях с использованием патента;

- Люди, ведущие частную практику.

Для предпринимателей, которые прекратили свою работу, время подачи отчетного документа составляет 5 полных суток месяца, идущего за периодом, когда налоговый вычет был официально исключен из учета.

Подробней о справке 2-НДФЛ и ее необходимости

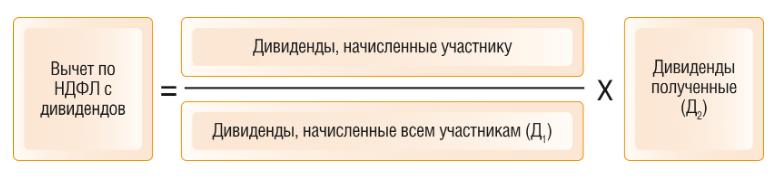

В этом документе унифицированной формы содержатся следующие сведения:

- Размер доходов работающего за определенный промежуток времени (чаще всего за один год). Их распределяют на виды, используя для этого коды.

- Начисленные налоговые вычеты.

- Суммарному размеру НДФЛ, который перечислили в бюджет.

Стать обладателем 2-НДФЛ можно несколькими способами:

- Запросить справку в бухгалтерии работодателя, которая обязана ее выдать на протяжении трех дней. Она должна быть подписана ответственным лицом (главным бухгалтером или директором) и заверена посредством печати.

- Зайти на портал Госуслуг, активировать свою учетную запись и, с ее помощью, выполнить переход в личный кабинет налогоплательщика. В этом случае 2-НДФЛ заверяется электронно-цифровой подписью.

Если физическое лицо не сможет предоставить этой справки, то он столкнется с трудностями:

- ему не оформят государственные субсидии;

- у него возникнут проблемы с получением визы для посещения других стран;

- он не сможет подтвердить свою финансовую состоятельность, пытаясь получить ссуду в банке;

- сложно будет определить размер алиментов;

- возникнут ошибки при расчете причиненного ущерба и другие проблемы.

Информация Федеральной налоговой службы от 2 ноября 2017 г. “Пользователи Личного кабинета налогоплательщика для физических лиц теперь могут сохранить справку 2-НДФЛ на личный компьютер”

3 ноября 2017

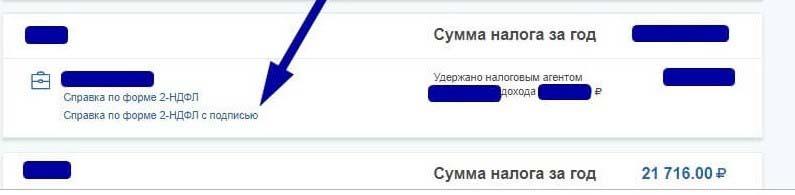

Теперь получить справку 2-НДФЛ стало проще. Пользователям «Личного кабинета налогоплательщика для физических лиц» больше не нужно обращаться в бухгалтерию по месту работы, чтобы получить справку о доходах 2-НДФЛ. ФНС России расширила возможности сервиса: справку можно скачать на свой компьютер в виде файлов в формате .pdf и .xml, подписанных усиленной квалифицированной электронной подписью ФНС России.

До сих пор пользователи могли только просматривать справку о своих доходах.

Обновление Личного кабинета позволяет направлять справку 2-НДФЛ, например, в банки в электронном виде. При нажатии на ссылку «Выгрузить с электронной подписью» в разделе «Налог на доходы ФЛ и страховые взносы» в заданную пользователем папку выгружается zip-архив, содержащий файлы форматов .xml, .p7s и.pdf.

Электронная подпись в справке 2-НДФЛ формата .pdf встроена непосредственно в документ, а для справки в формате .xml она представляет собой отдельный файл .p7s.

При необходимости подлинность обоих видов электронной подписи можно проверить.

Проверить электронную подпись (.p7s), которой подписан .xml-файл, можно в информационном сервисе «Подтверждение подлинности ЭП». Регистрация на портале ЕПГУ не требуется.

Для проверки электронной подписи в документе формата .pdf на компьютер необходимо установить и настроить программное обеспечение по инструкции.

Напоминаем, что подключиться к Личному кабинету можно одним из трех способов независимо от места жительства физического лица:

— с помощью логина и пароля лично в любой инспекции ФНС России, кроме специализированных, независимо от места постановки на учет;

— с помощью усиленной квалифицированной электронной подписи;

— с помощью учетной записи на ЕПГУ, подтвержденной лично.

Обзор документа

Справку 2-НДФЛ теперь можно самостоятельно скачать на свой компьютер через Личный кабинет налогоплательщика для физлиц на сайте ФНС России.

Справка скачивается в виде файлов в формате pdf и xml, подписанных усиленной квалифицированной электронной подписью ФНС России.

Кроме того, обновление Личного кабинета позволяет направлять справку в банки в электронном виде.

Таким образом, обращаться за справкой в бухгалтерию по месту работы больше не нужно.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Как подается документ в электронном виде

Так как в 2017 году интернет занимает огромное место в жизни практически каждого физического лица, кроме ручного способа заполнения декларации, теперь существует и электронный метод отправки. Налогоплательщики могут, сидя дома, внести все необходимые сведения в форму 3-НДФЛ, а после этого переслать ее в налоговую службу на проверку в электронном виде. Однако это вовсе не значит, что метод оформления данного документа от руки больше не применим.

После того как документ будет передан на проверку налоговому инспектору и рассмотрен, физическому лицу, которое его заполнило, понадобится лично посетить налоговую инспекцию. Это нужно сделать для проставления подписей, поскольку без них декларация не имеет юридического веса, а все указанные в ней сведения не признаются действительными. Однако для налогоплательщиков, выбравших электронный вид подачи бланка, предусмотрено специальное окно в приемном отделе, в котором, как правило, нет очередей. Это является несомненным преимуществом, поскольку позволяет сократить время ожиданий.

Возможные варианты оформления вычета

Государство старается упрощать процедуру получения различных услуг и льгот гражданами. Поэтому некоторые из них сегодня можно оформить дистанционно. Касается это и налогового вычета. Вообще, возврат можно оформить следующими способами:

- Непосредственно в ФНС. Обращаться нужно в то отделение, к которому относится заявитель. Важна постоянная регистрация. Например, если по паспорту вы прописаны в Ульяновске, но уже несколько лет проживаете в Москве с временной регистрацией, для получения вычета все равно придется обращаться в Ульяновск. Исключение – если постоянной регистрации нет совсем. Тогда это нужно сделать по месту временной регистрации, предварительно встав на учет. При личном обращении можно сразу же получить комментарии относительно полноты и правильности документов, но не надейтесь на инспектора – все досконально он проверять не будет, а лишь укажет на очевидные ошибки или недостаточность бумаг. Кстати, записаться на прием в налоговую можно заранее, чтобы не стоять в очереди. Такая услуга доступна на портале Госуслуг и официальном сайте ФНС.

- Подача документов по почте. Возможность отправить документы на вычет таким способом закреплена в п. 4 ст. 80 НК РФ. Вам не нужно идти в налоговый орган лично. Однако за отправку письма придется заплатить. И делайте его заказным с описью и уведомлением о получении. Так на руках останутся доказательства, что документы действительно были поданы. Это отличный способ получить вычет, находясь вдали от места прописки или если у вас просто нет времени. Но учитывайте, что документы будут идти некоторое время, да и они могут случайно «затеряться» на почте, так и не дойдя до адресата, хоть такое случается нечасто.

- Через доверенное лицо. Такой способ подачи возможен только при наличии действующей нотариальной доверенности. Она должна быть составлена на конкретного человека, который и будет представлять ваши интересы в налоговой. Это совсем необязательно должен быть родственник.

- Через работодателя. Этот вариант подходит тем, кто не хочет ждать окончания года. С момента обращения из зарплаты не будут удерживать НДФЛ до того момента, пока положенный вычет не истратится полностью. Но помните, что в ФНС обращаться все равно придется – нужно будет получить уведомление, без которого работодатель не может не перечислять налог государству за работника. (Подробнее читайте в статье «Налоговый вычет через работодателя в 2020 году»)

Сегодня также есть возможность получить вычет дистанционно – через интернет. Об этом способе мы и поговорим более подробно.

Пошаговая инструкция по получению 2 НДФЛ

Процедура бесплатная для пользователей и удобна тем, что получить информацию можно в круглосуточном режиме, не стоя в очередях. Полученный бланк имеет юридическую силу наравне с оформленной справкой через работодателя с фирменной печатью.

Единственный минус получения справки таким способом — она будет доступна для пользователей только с июня года, следующего за налоговым периодом. Это связано с тем, что работодатели, которые отчисляют НДФЛ в бюджет и, следовательно, являются налоговыми агентами, обязаны предоставлять отчетность по форме 2 НДФЛ и декларацию 6 НДФЛ после завершения календарного года, в сроки предусмотренные законодательством.

Данное правило не распространяется на ликвидируемые предприятия, которые сдают отчетность до момента исключения из реестра юрлиц, а следовательно, справка будет доступна бывшим работникам до окончания года.

Регистрация учетной записи на портале госуслуги

Для создания учетной записи на портале, необходимо зайти на сайт Госуслуги.ру и выбрать опцию «зарегистрироваться»:

Регистрация учетной записи на госуслугах требует ввода персональных данных некоторых документов для идентификации гражданина:

- паспорта;

- свидетельства ИНН;

- СНИЛС.

В случае смены пароля или восстановления доступа к личному кабинету, система запросит серию и номер паспорта.

Какие поля потребуется заполнить при создании учетной записи:

- ФИО, согласно документу удостоверяющему личность;

- адрес электронной почты, к которой будет привязан личный кабинет (на него осуществляется рассылка с сайта по мере необходимости информирования пользователя);

- номер телефона, на который придет код, для подтверждения регистрации;

- номер ИНН и СНИЛС.

Для обеспечения безопасности данных пользователя необходимо ввести пароль для каждого последующего входа на сайт. Чем сложнее комбинация используемых символов, тем меньше вероятность, что страницу взломают злоумышленники.

Созданная учетная запись, в том числе пароль, необходимы в дальнейшем для получения справки 2 НДФЛ онлайн, и для доступа к другим официальным правительственным ресурсам.

Вход в личный кабинет налоговой службы через госуслуги

Созданный личный кабинет на портале госуслуги , позволяет пользователю сформировать справку о доходах по форме 2 НДФЛ в соответствии с его запросом (период, количество экземпляров).

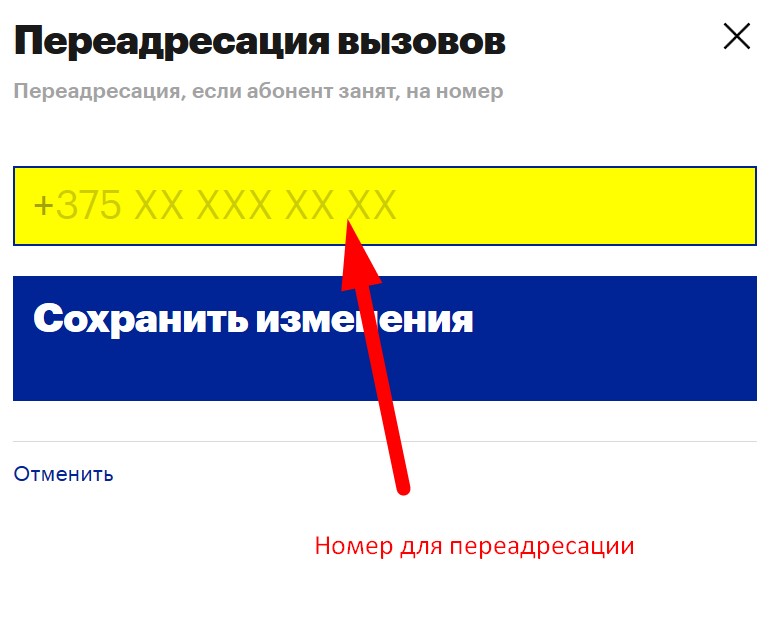

Нажав на вкладку «Войти через госуслуги (ЕСИА)», вводим логин и пароль, которые использовались при регистрации на портале. Система перенаправит пользователя на сайт налоговой службы, где и формируется бланк справки о доходах физлица.

Для создания запроса заходим в раздел «МОИ HАЛОГИ»:

Заказываем справку для подтверждения дохода онлайн

Далее заказываем справку о доходах, следуя указаниям контекстного меню. Для этого в разделе «Дополнительные сведения», выбираем пункт «сведения о доходах»:

Здесь хранятся данные за все предыдущие периоды, начиная с 2011 г., на случай, если потребуется предоставить сведения о доходах за прошлые года, например при оформлении налогового вычета.

В открывшемся диалоговом окне выбираем нужный вариант документа:

В данном разделе и формируется бланк документа, в соответствии с запросом: указывается период, за который нужно сформировать справку.

При выборе документа с подписью, приходит файл с электронной визой ФНС, которая обеспечивает достоверность предоставленных сведений и правомерность использования документа.

Нужно ли распечатывать документ

Полученный электронный бланк в виде pdf –файла, в который уже встроена непосредственно подпись, обладает теми же функциями, что и справка, оформленная у работодателя.

Ее допускается применять:

- в электронном виде — можно направить по почте или с помощью других интернет-ресурсов, в службы, которые требуют данную форму отчетности;

- в распечатанном варианте — приложить к пакету документов.

Можно сохранить ее на любом носителе и распечатывать по мере необходимости.

Порядок действий для подачи декларации

Для того чтобы быстро оформить налоговую декларацию, отчитаться о доходах, а также не иметь никаких проблем с законом, связанных с налоговыми взносами, рекомендуем воспользоваться инструкцией по отправке электронного вида бланка 3-НДФЛ:

- Второй шаг. Затем физическому лицу, желающему осуществить отправку бланка 3-НДФЛ при помощи интернета, потребуется найти вкладку под названием “Налоги и сборы” и выбрать ее. После этого высветится список разделов. Среди предложенных вариантов нужно щелкнуть на тот, который подписан как “Подача налоговой декларации”.

Для тех физических лиц, которые отправляют бланк декларации через специально предназначенные для этих целей порталы, подразумевается запись на прием к налоговому инспектору. Сразу после того, как документ будет полностью заполнен и отправлен через интернет, ему автоматически присваивается уникальный номер, который налогоплательщик должен назвать в момент посещения налоговой службы.

Кроме того, физическому лицу нужно убедиться, что документ был действительно отправлен. Иногда могут произойти технические сбои на сайте либо прерваться интернет-соединение. В связи с этим необходимо дождаться сообщения о том, что 3-НДФЛ онлайн была подана. Проверить данный факт можно, осуществив вход в личный кабинет на портале. Кроме того, настоятельно рекомендуем перенести на бумажный носитель электронный вариант бланка, написать на нем фразу, гласящую о том, что документ ранее уже был отправлен на портал, и только потом лично навещать налогового агента.