Аналитический счёт

Содержание:

- Как определить тип банковского счета дебетовой карты: депозитный или текущий?

- Что такое расчетный счет

- Расшифровка счета

- Расчетные

- Обслуживание расчётного счёта клиента банка

- ЧАСТЬ II. ТЕКУЩИЕ АКТИВЫ

- ТОВАРНО-МАТЕРИАЛЬНЫЕ ЗАПАСЫ

- СЧЕТА УЧЕТА МАТЕРИАЛОВ

- СЧЕТА УЧЕТА ЖИВОТНЫХ НА ВЫРАЩИВАНИИ И ОТКОРМЕ

- СЧЕТА УЧЕТА ЗАГОТОВЛЕНИЯ И ПРИОБРЕТЕНИЯ МАТЕРИАЛОВ

- СЧЕТА УЧЕТА ОТКЛОНЕНИЙ В СТОИМОСТИ МАТЕРИАЛОВ

- СЧЕТА УЧЕТА ОСНОВНОГО ПРОИЗВОДСТВА

- СЧЕТА УЧЕТА ПОЛУФАБРИКАТОВ СОБСТВЕННОГО ПРОИЗВОДСТВА

- СЧЕТА УЧЕТА ВСПОМОГАТЕЛЬНЫХ ПРОИЗВОДСТВ

- СЧЕТА УЧЕТА ОБЩЕПРОИЗВОДСТВЕННЫХ РАСХОДОВ

- СЧЕТА УЧЕТА БРАКА В ПРОИЗВОДСТВЕ

- СЧЕТА УЧЕТА ОБСЛУЖИВАЮЩИХ ХОЗЯЙСТВ

- СЧЕТА УЧЕТА ГОТОВОЙ ПРОДУКЦИИ

- СЧЕТА УЧЕТА ТОВАРОВ

- РАСХОДЫ БУДУЩИХ ПЕРИОДОВ И ОТСРОЧЕННЫЕ РАСХОДЫ — ТЕКУЩАЯ ЧАСТЬ

-

СЧЕТА К ПОЛУЧЕНИЮ — ТЕКУЩАЯ ЧАСТЬ

- СЧЕТА К ПОЛУЧЕНИЮ

- СЧЕТА К ПОЛУЧЕНИЮ ОТ ОБОСОБЛЕННЫХ ПОДРАЗДЕЛЕНИЙ, ДОЧЕРНИХ И ЗАВИСИМЫХ ХОЗЯЙСТВЕННЫХ ОБЩЕСТВ

- СЧЕТА УЧЕТА АВАНСОВ, ВЫДАННЫХ ПЕРСОНАЛУ

- СЧЕТА УЧЕТА АВАНСОВ, ВЫДАННЫХ ПОСТАВЩИКАМ И ПОДРЯДЧИКАМ

- СЧЕТА УЧЕТА АВАНСОВЫХ ПЛАТЕЖЕЙ В БЮДЖЕТ

- СЧЕТА УЧЕТА АВАНСОВЫХ ПЛАТЕЖЕЙ В ГОСУДАРСТВЕННЫЕ ЦЕЛЕВЫЕ ФОНДЫ И ПО СТРАХОВАНИЮ

- СЧЕТА УЧЕТА ЗАДОЛЖЕННОСТИ УЧРЕДИТЕЛЕЙ ПО ВКЛАДАМ В УСТАВНЫЙ КАПИТАЛ

- СЧЕТА УЧЕТА ЗАДОЛЖЕННОСТИ ПЕРСОНАЛА ПО ПРОЧИМ ОПЕРАЦИЯМ

- СЧЕТА УЧЕТА ЗАДОЛЖЕННОСТИ РАЗНЫХ ДЕБИТОРОВ

- СЧЕТА УЧЕТА РЕЗЕРВА ПО СОМНИТЕЛЬНЫМ ДОЛГАМ

- СЧЕТА УЧЕТА ДЕНЕЖНЫХ СРЕДСТВ В КАССЕ

- СЧЕТА УЧЕТА ДЕНЕЖНЫХ СРЕДСТВ НА РАСЧЕТНОМ СЧЕТЕ

- СЧЕТА УЧЕТА ДЕНЕЖНЫХ СРЕДСТВ В ИНОСТРАННОЙ ВАЛЮТЕ

- СЧЕТА УЧЕТА ДЕНЕЖНЫХ СРЕДСТВ НА СПЕЦИАЛЬНЫХ СЧЕТАХ В БАНКЕ

- СЧЕТА УЧЕТА ДЕНЕЖНЫХ ЭКВИВАЛЕНТОВ

- СЧЕТА УЧЕТА ДЕНЕЖНЫХ СРЕДСТВ (ПЕРЕВОДОВ) В ПУТИ

- СЧЕТА УЧЕТА КРАТКОСРОЧНЫХ ИНВЕСТИЦИЙ

- СЧЕТА УЧЕТА НЕДОСТАЧ И ПОТЕРЬ ОТ ПОРЧИ ЦЕННОСТЕЙ И ПРОЧИХ ТЕКУЩИХ АКТИВОВ

- ТОВАРНО-МАТЕРИАЛЬНЫЕ ЗАПАСЫ

- Аналитические счета

- Виды операций по р/с (РКО)

- Специальный расчетный счет: характеристики

Как определить тип банковского счета дебетовой карты: депозитный или текущий?

Депозитный счет нужен для сумм, хранимых лицом на протяжении конкретно обозначенного времени. На вклад начисляется процентная ставка. Владельцы депозита не могут рассчитывать на доступ к сбережениям в любой день. Деньги доступны, когда срок вклада окончен.

В отличие от депозитного, стандартный текущий счет гарантирует лицу доступ к средствам по желанию. Пользуясь текущим счетом, реально оплачивать заказы online и в стационарных супермаркетах, услуги многочисленных компаний, фирм. Начисление процентной ставки на него не осуществляется. Некоторые банки для привлечения клиентов начисляют на остатки денег текущих счетов небольшие проценты.

Депозитный

Счет подобного вида открывается с несколькими пожеланиями – сохранить средства, заработать на них. Проценты даются за вложенные деньги. Данный метод пассивного дохода является самым простым и доступным. Инвестирование позволяет зарабатывать с минимальными рисками. За пользование деньгами финансовое учреждение платит минимально возможные проценты.

Условия по вкладам значительно отличаются у различных банков. Главная схема – отсутствие доступа к вкладу клиента на период, обозначенный в договоре. После завершения срока будут выплачены проценты, которые предусматриваются условиями банковской программы.

Текущий

Нужен для сохранности денег, выполнения текущих расчетов у физических лиц, организаций, компании. Финансы с текущего счета легко снимаются, когда удобно клиенту. При необходимости можно пополнить баланс.

Текущий счет открывается в зарубежной или национальной валюте. Предназначается для учета транзакций с валютой, полученной на внутреннем финансовом рынке. Валютный счет создается банковскими организациями так же, как и в национальной валюте.

Расчетный

В настоящее время расчетный счет часто нужен представителям бизнеса. Его открытие осуществляют организации, не занимающиеся кредитованием. Услуги доступны физическим лицам и ИП для проведения транзакций по расчетам во время ведения бизнес-сделок. Поскольку многие клиенты до сих пор не могут разобраться в отличиях р/с от карточного, об особенностях последнего и пойдет речь ниже.

Карточный

Этот счет используется для проведения денежных операций при помощи банковских пластиковых карточек

Если финансовое учреждение делает предложение относительно открытия такого типа счета, клиенту важно уточнить нюансы:

- размер комиссии за снятие денег в банкомате, кассе;

- сколько стоит обслуживание счета;

- правила применения карточки банка в зарубежных государствах;

- стоимость дополнительных услуг.

Что такое расчетный счет

Чтобы управление денежными потоками компании было более удобным и эффективным, юридическим лицам и ИП принято открывать расчётный счёт. Он представляет собой комбинацию из цифр, в которой зашифровано наименование банка, вид счёта, а также идентификационный номер его владельца.

Расчётный счёт значительно упрощает оборот денежных средств между организациями, причём не только в рамках одной страны, но и на международном уровне. Открыв банковский счёт, компании не придётся иметь дело с крупной суммой наличных денег, так как она будет поступать переводом.

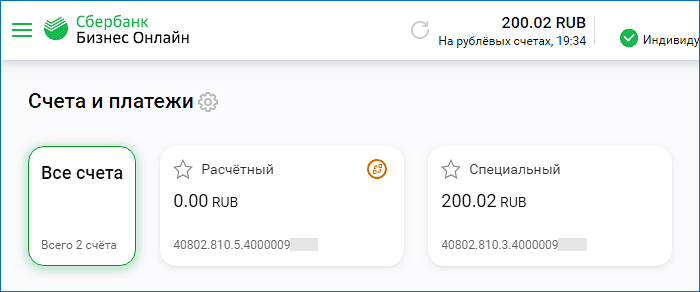

При этом вести контроль за любой операцией по счёту можно круглосуточно. Это возможно благодаря электронным сервисам большинства банков, предоставляющих доступ в личный кабинет интернет-банкинга.

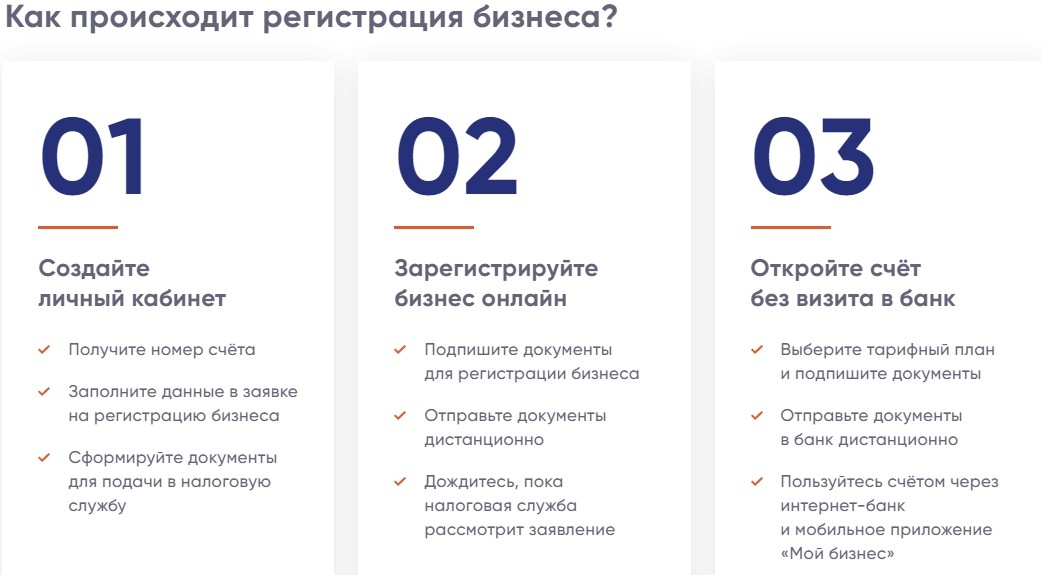

Чтобы открыть и активировать счёт, необходимо предоставить в банк пакет документов. Он может отличаться в зависимости от типа юридического лица, вида его деятельности и внутреннего регламента банка.

В некоторых случаях кредитная организация может и отказать в открытии счёта. Такое решение принимает внутренняя служба безопасности, которая по тем или иным причинам закрывает доступ клиента к ведению расчётного счёта.

Юридические лица обязаны открывать банковский счёт при регистрации, а вот ИП от такой обязанности освобождены. Последние заводят расчётный счёт только в случаях, оговоренных законодательно или на основе договорённости с контрагентами.

Расшифровка счета

Как для ИП выглядит номер расчетного счета? Это 20 цифр, которые содержат в себе определенную информацию.

Расшифровка счета слева направо:

- 1-3 цифра — номер балансового счета. Например, «408» — это прочие счета.

- 4-5 цифра — номер балансового счета второго порядка. Вместе с ними получаем «40802», это означает, что р/с из категории «прочие» принадлежит ИП.

- 6-8 цифра — код валюты. Например, «810» — российские рубли.

- 9 цифра является контрольной, она рассчитывается особым образом, и именно по ней проверяется действительность номера.

- 10-13 цифра — код подразделения банка, обслуживающего р/с.

- 14-20 цифра — внутренний номер клиента, который устанавливается в банковском подразделении.

Как писать номер расчетного счета в реквизитах? Помимо номера р/с, в банковских реквизитах предпринимателя обязательно указывается наименование банка, к/с (корреспондентский счет банка) и БИК (банковский идентификационный код). Это необходимо для предотвращения ошибок при переводах.

Расчетные

Для организации расчетный БСЧ является основным финансовым инструментом. Причем у одного юрлица может быть сразу несколько РСЧ, их количество не ограничивается на законодательном уровне.

Ключевые функции РСЧ:

- поступление выручки и иных доходов от ведения предпринимательской деятельности;

- оплата налогов, сборов, взносов и иных бюджетных платежей;

- расчеты по заработной плате с персоналом, подоходному налогу и страховым взносам;

- расчеты с контрагентами, заказчиками, поставщиками и покупателями;

- поступление кредитов, займов и инвестиционных капиталов, в том числе и целевого финансирования;

- перечисление оплаты по полученным кредитам и займам, в том числе уплата процентов;

- платежи по решениям судов, судебных приставов и иных госорганов;

- иные расчеты и денежные операции.

Отдельные РСЧ открывают для обособленных структурных подразделений и филиалов компаний. Например, для обособленного подразделения, выделенного на отдельный баланс. В таком случае учет операций по БСЧ ведется отдельно по каждому субъекту. Но иногда структурные подразделения не выделяют самостоятельный баланс. Для удобства и детализации учета в банке может быть открыт субрасчетный СЧ. Операции отражаются в рамках одного счета, но позволяют детализировать информацию по структурным подразделениям.

Обслуживание расчётного счёта клиента банка

Между банком и клиентом, открывающим расчётный счёт, заключается договор банковского счёта, предусматривающий:

- хранение денежных средств клиента,

- получение денежных средств со счёта наличными,

- организацию безналичных перечислений и поступлений.

Банк не вправе определять и контролировать направления использования денежных средств клиентом и устанавливать какие-либо не предусмотренные законом ограничения его права распоряжаться средствами по своему усмотрению. При этом банк может использовать имеющиеся на счёте денежные средства, гарантируя возможность клиента беспрепятственно расходовать эти средства в любое время. Договор банковского счёта как правило является возмездным. При этом клиент может оплачивать:

- ведение банковского счёта (комиссия),

- перечисление денежных средств на счета контрагентов (кроме налогов),

- снятие денежных средств наличными в кассу клиента,

- приём наличных в кассу банка из кассы клиента с пересчётом и зачислением на банковский счёт,

- приём наличных в адрес клиента от физических лиц.

Проценты по расчётному счёту могут не начисляться или начисляются как правило символические.

Расчётные документы о переводе средств со счёта клиента на счёт другого лица действительны к предъявлению в обслуживающий банк в течение 10 календарных дней, не считая дня выписки. Кредитные организации обязаны осуществить перечисление средств клиента либо зачисление средств на его счёт не позже следующего операционного дня после получения соответствующего документа. Расчётные документы предъявляются в банк в количестве идентичных экземпляров, необходимом для всех участников расчётов, при этом первый экземпляр заверяется подписями руководителя и главного бухгалтера клиента и скрепляется оттиском печати.

ЧАСТЬ II. ТЕКУЩИЕ АКТИВЫ

ТОВАРНО-МАТЕРИАЛЬНЫЕ ЗАПАСЫ

СЧЕТА УЧЕТА МАТЕРИАЛОВ |

А |

|

|

Сырье и материалы |

||

|

Покупные полуфабрикаты и комплектующие изделия |

||

|

Топливо |

||

|

Запасные части |

||

|

Строительные материалы |

||

|

Тара и тарные материалы |

||

|

Материалы, переданные в переработку на сторону |

||

|

Инвентарь и хозяйственные принадлежности |

||

|

Прочие материалы |

||

СЧЕТА УЧЕТА ЖИВОТНЫХ НА ВЫРАЩИВАНИИ И ОТКОРМЕ |

А |

|

|

Животные на выращивании |

||

|

Животные на откорме |

||

|

1200 |

||

|

1300 |

||

|

1400 |

||

СЧЕТА УЧЕТА ЗАГОТОВЛЕНИЯ И ПРИОБРЕТЕНИЯ МАТЕРИАЛОВ |

||

|

Заготовление и приобретение материалов |

||

СЧЕТА УЧЕТА ОТКЛОНЕНИЙ В СТОИМОСТИ МАТЕРИАЛОВ |

А |

|

|

Отклонения в стоимости материалов |

||

|

1700 |

||

|

1800 |

||

|

1900 |

||

СЧЕТА УЧЕТА ОСНОВНОГО ПРОИЗВОДСТВА |

||

|

Основное производство |

||

СЧЕТА УЧЕТА ПОЛУФАБРИКАТОВ СОБСТВЕННОГО ПРОИЗВОДСТВА |

А |

|

|

Полуфабрикаты собственного производства |

||

|

2200 |

||

СЧЕТА УЧЕТА ВСПОМОГАТЕЛЬНЫХ ПРОИЗВОДСТВ |

А |

|

|

Вспомогательное производство |

||

|

2400 |

||

СЧЕТА УЧЕТА ОБЩЕПРОИЗВОДСТВЕННЫХ РАСХОДОВ |

||

|

Общепроизводственные расходы |

||

СЧЕТА УЧЕТА БРАКА В ПРОИЗВОДСТВЕ |

||

|

Брак в производстве |

||

СЧЕТА УЧЕТА ОБСЛУЖИВАЮЩИХ ХОЗЯЙСТВ |

А |

|

|

Обслуживающие хозяйства |

||

СЧЕТА УЧЕТА ГОТОВОЙ ПРОДУКЦИИ |

А |

|

|

Готовая продукция на складе |

||

|

Готовая продукция на выставке |

||

|

Готовая продукция, переданная на комиссию |

||

СЧЕТА УЧЕТА ТОВАРОВ |

А |

|

|

Товары на складах |

||

|

Товары в розничной торговле |

||

|

Товары на выставке |

||

|

Предметы проката |

||

|

Тара под товаром и порожняя |

||

|

Товары, переданные на комиссию |

||

|

Товары в пути |

||

|

Торговая наценка |

КА |

|

|

Прочие товары |

РАСХОДЫ БУДУЩИХ ПЕРИОДОВ И ОТСРОЧЕННЫЕ РАСХОДЫ — ТЕКУЩАЯ ЧАСТЬ

|

3000 |

||

СЧЕТА УЧЕТА РАСХОДОВ БУДУЩИХ ПЕРИОДОВ |

А |

|

|

Предоплаченная оперативная аренда |

||

|

Предоплаченные услуги |

||

|

Прочие расходы будущих периодов (Строка в редакции Приказа министра финансов, зарегистрированного МЮ 12.11.2003 г. № 1181-1) |

||

СЧЕТА УЧЕТА ОТСРОЧЕННЫХ РАСХОДОВ |

А |

|

|

Отсроченный налог на прибыль по временным разницам |

||

|

Отсроченные расходы по дисконтам (скидкам) |

||

|

Прочие отсроченные расходы |

||

|

3300 |

||

|

3400 |

||

|

3500 |

||

|

3600 |

||

|

3700 |

||

|

3800 |

||

|

3900 |

СЧЕТА К ПОЛУЧЕНИЮ — ТЕКУЩАЯ ЧАСТЬ

СЧЕТА К ПОЛУЧЕНИЮ |

А |

|

|

Счета к получению от покупателей и заказчиков |

||

|

Векселя полученные |

||

СЧЕТА К ПОЛУЧЕНИЮ ОТ ОБОСОБЛЕННЫХ ПОДРАЗДЕЛЕНИЙ, ДОЧЕРНИХ И ЗАВИСИМЫХ ХОЗЯЙСТВЕННЫХ ОБЩЕСТВ |

А |

|

|

Счета к получению от обособленных подразделений |

||

|

Счета к получению от дочерних и зависимых хозяйственных обществ |

||

СЧЕТА УЧЕТА АВАНСОВ, ВЫДАННЫХ ПЕРСОНАЛУ |

А |

|

|

Авансы, выданные по оплате труда |

||

|

Авансы, выданные на служебные командировки |

||

|

Авансы, выданные на общехозяйственные расходы |

||

|

Прочие авансы, выданные персоналу |

||

СЧЕТА УЧЕТА АВАНСОВ, ВЫДАННЫХ ПОСТАВЩИКАМ И ПОДРЯДЧИКАМ |

А |

|

|

Авансы, выданные поставщикам и подрядчикам под ТМЦ |

||

|

Авансы, выданные поставщикам и подрядчикам под долгосрочные активы |

||

|

Прочие авансы выданные |

||

СЧЕТА УЧЕТА АВАНСОВЫХ ПЛАТЕЖЕЙ В БЮДЖЕТ |

А |

|

|

Авансовые платежи по налогам и другим обязательным платежам в бюджет (по видам) |

||

СЧЕТА УЧЕТА АВАНСОВЫХ ПЛАТЕЖЕЙ В ГОСУДАРСТВЕННЫЕ ЦЕЛЕВЫЕ ФОНДЫ И ПО СТРАХОВАНИЮ |

А |

|

|

Авансовые платежи по страхованию |

||

|

Авансовые платежи в государственные целевые фонды |

||

СЧЕТА УЧЕТА ЗАДОЛЖЕННОСТИ УЧРЕДИТЕЛЕЙ ПО ВКЛАДАМ В УСТАВНЫЙ КАПИТАЛ |

А |

|

|

Задолженность учредителей по вкладам в уставный капитал |

||

СЧЕТА УЧЕТА ЗАДОЛЖЕННОСТИ ПЕРСОНАЛА ПО ПРОЧИМ ОПЕРАЦИЯМ |

А |

|

|

Задолженность персонала по товарам, реализованным в кредит |

||

|

Задолженность персонала по предоставленным займам |

||

|

Задолженность персонала по возмещению материального ущерба |

||

|

Прочая задолженность персонала |

||

СЧЕТА УЧЕТА ЗАДОЛЖЕННОСТИ РАЗНЫХ ДЕБИТОРОВ |

А |

|

|

Платежи к получению по финансовой аренде — текущая часть |

||

|

Платежи к получению по оперативной аренде |

||

|

Проценты к получению |

||

|

Дивиденды к получению |

||

|

Роялти к получению |

||

|

Счета к получению по претензиям |

||

|

Задолженность прочих дебиторов |

||

СЧЕТА УЧЕТА РЕЗЕРВА ПО СОМНИТЕЛЬНЫМ ДОЛГАМ |

КА |

|

|

Резерв по сомнительным долгам |

СЧЕТА УЧЕТА ДЕНЕЖНЫХ СРЕДСТВ В КАССЕ |

А |

|

|

Денежные средства в национальной валюте |

||

|

Денежные средства в иностранной валюте |

||

СЧЕТА УЧЕТА ДЕНЕЖНЫХ СРЕДСТВ НА РАСЧЕТНОМ СЧЕТЕ |

А |

|

|

Расчетный счет |

||

СЧЕТА УЧЕТА ДЕНЕЖНЫХ СРЕДСТВ В ИНОСТРАННОЙ ВАЛЮТЕ |

А |

|

|

Валютные счета внутри страны |

||

|

Валютные счета за рубежом |

||

|

5300 |

||

|

5400 |

||

СЧЕТА УЧЕТА ДЕНЕЖНЫХ СРЕДСТВ НА СПЕЦИАЛЬНЫХ СЧЕТАХ В БАНКЕ |

А |

|

|

Аккредитивы |

||

|

Чековые книжки |

||

|

Прочие специальные счета |

||

СЧЕТА УЧЕТА ДЕНЕЖНЫХ ЭКВИВАЛЕНТОВ |

А |

|

|

Денежные эквиваленты (по видам) |

||

СЧЕТА УЧЕТА ДЕНЕЖНЫХ СРЕДСТВ (ПЕРЕВОДОВ) В ПУТИ |

А |

|

|

Денежные средства (переводы) в пути |

||

СЧЕТА УЧЕТА КРАТКОСРОЧНЫХ ИНВЕСТИЦИЙ |

А |

|

|

Ценные бумаги |

||

|

Краткосрочные займы выданные |

||

|

Прочие текущие инвестиции |

||

СЧЕТА УЧЕТА НЕДОСТАЧ И ПОТЕРЬ ОТ ПОРЧИ ЦЕННОСТЕЙ И ПРОЧИХ ТЕКУЩИХ АКТИВОВ |

А |

|

|

Недостачи и потери от порчи ценностей |

||

|

Прочие текущие активы |

Аналитические счета

Аналитические счета используются для детализации информации. В зависимости от специализации предприятия учёт может вестись в разрезе трудовых и денежных измерителей, натуральных показателей, отдельных операций, обязательств или видов имущества.

Яркий пример синтетического счёта, по которому часто закрепляется большое количество аналитических категорий — счёт 41 «Товары». Не менее распространённым примером считается 60-й счёт «Расчёты с поставщиками и подрядчиками». Если у вашей фирмы более одного поставщика, поступления по ним целесообразно разделить. Компаниям, у которых десятки и сотни поставщиков такой подход к ведению учёта жизненно необходим.

Виды операций по р/с (РКО)

Основные расчетные операции условно делятся на два вида:

- По зачислению денег на р/с:

- Прибыль от продажи услуг или товаров.

- Выручка от зарубежных покупателей.

- Авансы, которые поступают от заказчиков и покупателей.

- Возвращение неиспользованных или части завышенных авансов.

- Возврат из бюджетных средств денег, которые были оплачены в виде налога.

- Кредит (краткосрочный или долгосрочный), выданный банком или другой кредитной организацией.

- Деньги от реализации валюты.

- Проценты по размещенному банковскому вкладу.

- Возврат средств с депозитного счета.

- Проценты по депозиту на валютный аккаунт банка.

- Погашение предоставленных ранее займов.

- Положительная разница курсов по валютным р/с.

- Поступление иностранной валюты из кассы компании, которая не была расходована при откомандировании сотрудника.

- Прочие расчетные операции.

Каждой транзакции присваивается свой номер по кредиту и дебиту. При этом упомянутые операции по расчетному счету отражаются в выписке, а также частично в ряде других бумаг — платежном поручении (документе, требовании) или банковском ордере.

- По снятию денег с р/с. В состав этого вида операций по расчетному счету входит:

- Средства в иностранной или национальной валюте на открытие депозита или аккредитива.

- Списание иностранной валюты для продажи.

- Деньги банку для покупки драгметаллов или зарубежной валюты.

- Авансы (платежи) поставщикам или подрядным организациям.

- Погашение ранее оформленных займов (краткосрочных, долгосрочных).

- Совершение платежей в бюджет (по социальному страхованию).

- Выплата зарплаты.

- Покрытие задолженности по оплате банковских услуг (комиссия).

- Отрицательные курсовые разницы.

- Прочие расчетные операции.

По законодательству платежные бумаги, которые поступают от клиентов в течение суток, должны проводиться в этот же день. Если поручение поступило вне операционного времени, выполнение производится на следующие сутки вне зависимости от его вида.

Специальный расчетный счет: характеристики

При детальном рассмотрении можно выделить ряд характеристик специальных р/с:

- Обязательная привязка к уже открытому ранее р/с.

- Наличие нескольких видов специальных счетов, в зависимости от назначения. Здесь стоит выделить:

- Депозиты.

- Аккредитивы организации.

- Корпоративный «пластик».

- Аккаунты в валюте.

- Чековые книжки.

- Ссудные и прочие виды расчетных счетов.

- Должны применяться:

- Компаниями (юрлицами) и ИП в ситуации, когда в процессе деятельности поступают платежи от обычных граждан или физлиц за выполненные работы, услуги или реализованную продукцию.

- Компаниями (юрлицами) и ИП в случаях, когда производится прием наличности от граждан (сюда же входит получение средств с помощью банкоматов или терминалов).

- Существуют правила применения специальных расчетных счетов, которые отражены в статье 15.1 КоАП РФ. Кроме того, в Федеральном законе под номером 103 выделено наказание за несвоевременное открытие специального счета и неправильное его применение. Размер штрафа зависит от лица, которое нарушило закон

- Для лиц при должности величина финансового наказания составляет 4-5 тысяч рублей.

- Для юрлиц — 40-50 тысяч рублей.