Взыскание долга по расписке: как составить + шаблоны

Содержание:

- Как вернуть долг по расписке

- Составление искового заявления

- Главные отличия расписки и договора при взыскании долга

- Для чего нужна расписка

- Как происходит досудебное урегулирование спора

- Как и когда составлять исковое заявление о взыскании долга по расписке?

- ИСКОВОЕ ЗАЯВЛЕНИЕо взыскании суммы долга по договору займа

- Как подать исковое требование в суд о взимании долга по расписке?

- Взыскание долга по расписке путем подачи иска

Как вернуть долг по расписке

Расписка представляет собой документ, которая доказывает факт передачи денег заемщику.

Таким образом, именно он будет показывать наличие состоявшегося между гражданами договора займа. Сам по себе договор займа является заключенным с того момента, когда состоялась передача денег.

Для того чтобы вернуть денежные средства не обязательно готовить заявление о возврате в судебные органы. Вполне вероятно, что деньги вернуться без приложения подобных усилий.

Если в установленный срок возврата не последует, то стоит озадачиться подготовкой искового заявления о взыскании долга по расписке.

Именно этот документ может инициировать судебное разбирательство по вопросу взыскания долга. А результатом рассмотрения станет решение об удовлетворении требований заявителя.

И если должник и в дальнейшем откажется возвращать полученные по договору займа деньги, взыскание будет производиться с помощью судебных приставов-исполнителей.

Составление искового заявления

Исковое заявление оформляется в виде письменного документа. В тексте искового заявления лучше не допускать сокращений, писать все наименования полностью.

В верхней части (шапке) искового заявления нужно указать полное наименование суда, в который адресуется иск. Затем указывается фамилия, имя, отчество и полный домашний адрес истца, фамилии, имена и отчества ответчика, третьих лиц, их место жительства. Если в деле участвует организация, указывается ее полное наименование, адрес местонахождения. В шапке искового заявления указывается цена иска, которая определяется, как сумма всех имущественных требований.

При составлении искового заявления в основной части иска указывается наименование документа (например, Исковое заявление о взыскании долга по договору займа). Дальше подробно описывается суть спора, все обстоятельства произошедшего, в чем заключается нарушение прав и законных интересов истца со стороны ответчика. Исковое заявление воспринимается лучше, если оно изложено спокойно, как бы с нейтральных позиций, лишние эмоции затрудняют понимание сути написанного текста. При составлении искового заявления необходимо опираться на конкретные факты, которые потом в суде можно будет подтвердить имеющимися доказательствами. Истцу требуется указать точные даты произошедших событий. Желательно указать нормы права, обосновывающие его позицию по делу.

Главные отличия расписки и договора при взыскании долга

Если обратить внимание на порядок взыскания задолженности, то он будет идентичным как при наличии договора, так и при применении расписки. Иными словами, оба документа предусматривают отправку претензионного письма, издание судебного приказа и востребование денежных средств в судебном порядке

Помимо всего прочего, можно обратиться за помощью к коллекторам или уступить требования, просто продав их по заниженной стоимости.

Ключевое отличие расписки заключается в том, что она лишь доказывает факт получения займа и указывает на некоторые условия сделки. При открытии судопроизводства расписка признаётся условным (оспоримым) документом, требующим обязательного подтверждения легитимности и прочих нюансов.

Что касается договора, то он будет восприниматься как безусловное доказательство, вплоть до того момента пока не будет официально подтверждено иное. Нередки случаи, когда расписку используют в качестве дополнения к основному договору. Фактически, она становится свидетельством передачи финансовых активов или других ценностей.

Для чего нужна расписка

Всегда хочется верить в честность людей. Особенное когда имеешь дело со знакомыми и, тем более, с товарищами. Однако когда дело доходит до денег, одной только веры мало. Слова забываются. Даже сам заимодавец может запамятовать сколько и когда дал взаймы.

Для того, чтобы точно знать сумму займа, дату выдачи, срок возврата средств и прочие условия, необходимо давать деньги в долг под расписку. За счет соблюдения письменной формы достигается точность и конкретика обязательства.

Кроме того, благодаря указанию в расписке данных о заемщике (паспорт, прописка), в случае невыплаты будет проще определить подсудность и подать иск.

По своей сути расписка заменяет собой договор займа, но при условии ее правильного составления. Дело в том, что расписка может выдаваться не только в случае с выдачей средств в займы, но и при получении денег за товары или услуги.

Случаи выдачи расписок:

- передача денег в долг;

- возвраты суммы долга;

- плата за товар;

- оплата за аренду;

- внесение квартплаты наймодавцу;

- оплата за услуги;

- передача аванса ремонтникам;

- любые другие случаи передачи денег между физическими лицами.

Таким образом, по причине многообразия ситуаций, в которых может оформляться расписка, ссылка на передачу денег именно в долг должна в ней обязательно присутствовать.

Виды

Разновидности расписок зависят непосредственно от тех условий долгового обязательства, на которых деньги предоставляются другому человеку. Варианты договоренностей многообразны, но по основным критериям можно выделить несколько основных направлений.

Беспроцентный заем

Самым простым вариантом является выдача краткосрочного займа без процентов, и без предъявления каких-либо требований кроме возврата в определенный срок. В этом случае оформляется обычная долговая расписка. Все подводные камни здесь остаются на страх и риск сторон.

С обеспечением исполнения обязательства имуществом

Самым сложным случаем является выдача займа с имущественным обеспечением исполнения обязательства – под залог. Сюда могут относиться как мелкие займы с залогом, например мобильного телефона, так и выдача больших сумм денег под залог автомобиля.

Ипотечные операции в данном ракурсе не стоит рассматривать, т. к. выдавать деньги под залог недвижимости нужно не по расписке, а по договору займа с залогом с соблюдением всех норм гражданского законодательства.

Процентный заем

Длительный заем целесообразно выдавать на возмездной основе – с процентами за пользование суммой займа. Выплату процентов обычно привязывают к моменту возврата долга.

Если долг возвращается единовременно, то и проценты выплачиваются одновременно с ним. Когда идет возврат долга частями, то и уплата процентов производится на остаток ссудной задолженности в дату частичного гашения.

Порядок выплаты процентов можно обозначить по-разному:

- с ежемесячным платежом;

- с выплатой по графику;

- единовременный возврат;

- поквартальные платежи.

Все финансовые аспекты сделки, порядок возврата, сроки и прочие условия должны быть прописаны в расписке, несмотря на то, что она не является по форме договором.

Исключением являются случаи, когда оформление расписки производится только для подтверждения передачи денег, а все условия сделки описаны в договоре займа.

Как происходит досудебное урегулирование спора

Перед составлением искового заявления о взыскании денежных средств по расписке истец должен доказать компетентным органам, что все попытки мирного урегулирования возникшего спора не увенчались успехом, и обращение в суд является крайней мерой. Поэтому перед обращением в орган власти кредитор должен предпринять следующие шаги:

Собрать документальные подтверждения или записи проведённых переговоров с должником на предмет устных договорённостей о возврате ранее переданных денежных средств по долговой расписке

Очень важно иметь на руках подтверждение отказа должника в исполнении своих обязательств и обоснования данного решения.

Составление предсудебной претензии с указанием предельного срока возврата долга и предупреждением о составлении искового ходатайства сразу по истечении отведённого срока. В отдельных случаях истец также может сформировать проект указанного ходатайства и передать его ответчику вместе с претензионным письмом.

В случае, если документ подвергался заверению, истец имеет право обратиться к нотариусу, который промаркирует его экземпляр особой «исполнительной надписью»

Надо сказать, что данная маркировка имеет схожую юридическую силу с судебным приказом, и с ней кредитор может попробовать без судебного решения обратиться в службу ФССП. Однако, если ответчик пожелает, он может отменить данный документ, что будет служить непосредственным поводом для обращения истца в суд.

Переговоры с должником

Важно! Все процедуры досудебного урегулирования споров желательно проводить с помощью профессионального адвоката, который составит необходимые досудебные документы таким образом, что суд примет их к рассмотрению без оговорок. Итогом предсудебной претензии может быть как обоюдное согласие о погашении долга в части единовременной выплаты, реструктуризации или рассрочки, так и отказ от выполнения обязательств, что является поводом для обращения в суд

Итогом предсудебной претензии может быть как обоюдное согласие о погашении долга в части единовременной выплаты, реструктуризации или рассрочки, так и отказ от выполнения обязательств, что является поводом для обращения в суд.

Надо сказать, что истец имеет право при наличии правильно составленной расписки попытаться продать долг ответчика в коллекторскую компанию с существенным понижением его номинала, но гарантированной выплатой части денежных средств.

Как и когда составлять исковое заявление о взыскании долга по расписке?

Переходить к исковому заявлению, чтобы добиться взыскания кредитов стоит тогда, когда досудебные попытки ничего не дали.

Свои деньги вы никому дарить не должны, а значит стоит поднапрячься, чтобы довести дело до суда и получить долг.

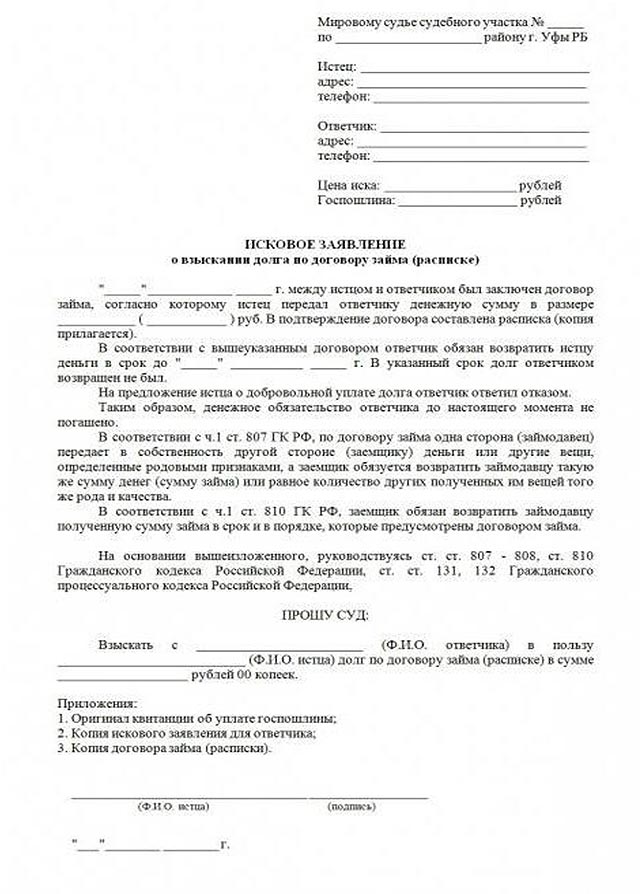

1. Образец искового заявления о взыскании долга по расписке, который можно использовать.

Лучше заранее разобраться, как составить заявление в суд, чтобы его приняли с первого раза без замечаний.

Любой иск должен иметь ряд основных составляющих:

|

1. |

Адресата, которому вы направляете свое исковое заявление: наименование суда |

|

2. |

ФИО истца, фактический адрес его проживания, номер телефона |

|

3. |

ФИО ответчика и аналогичные данные о нем |

|

4. |

Цену иска, сумму оплаченной пошлины |

|

5. |

Название документа: «Исковое заявление о взыскании долга по расписке» |

|

6. |

Обстоятельства – описание фактов, которые указывают на нарушение прав, то есть то, чем вы обосновываете обращение с заявлением о судебной защите |

|

7. |

Доказательства – ссылки на документы (прежде всего – расписку), свидетельские показания, вещественные доказательства, видео- и аудиозаписи и пр., свидетельствующие о вашей правдивости и отсутствии заблуждения относительно описанных вами в заявлении обстоятельств, послуживших поводом для обращения в суд |

|

8. |

Ссылки на нормативные акты, которые подтверждают, что вы имеете право обращаться в суд и просить выполнить ваши требования в принудительном порядке по решению суда |

|

9. |

Требования – что именно вы просите у суда, например, взыскать долг + % за пользование чужими деньгами |

|

10. |

Приложения – список прилагаемых к заявлению документов |

|

11. |

Подпись истца и дата составления заявления |

Для оформления своего искового заявления можно использовать уже готовый образец:

2. Куда и в какие сроки подавать иск о взыскании долга по расписке?

Затягивать с обращением в суд не нужно. Если вы уже дали не один и не два шанса человеку для того, чтобы вернуть долг, но он ими так и не воспользовался, то на его совесть надеяться не стоит.

Составьте исковое заявление и ждите, пока оно будет рассмотрено судом. Если до первого судебного заседания ваш должник одумается, заявление всегда можно будет забрать.

Больше шансов добиться взыскания долга в судебном порядке, если:

- помимо расписки, составленной по всем правилам, у вас есть и другие доказательства: свидетели, аудиозаписи, чеки и т.д.

- за вашу команду играет хороший юрист.

Существует два адресата вашего искового заявления:

- Мировой суд. Сюда следует обращаться, если речь идет об относительно небольших суммах, не превышающих 50 тыс. р.

- Районный суд, если взыскания требует большая сумма – от полсотни тысяч рублей и выше.

Взыскание долга по расписке через суд.

Как составить иск? Юридическая консультация.

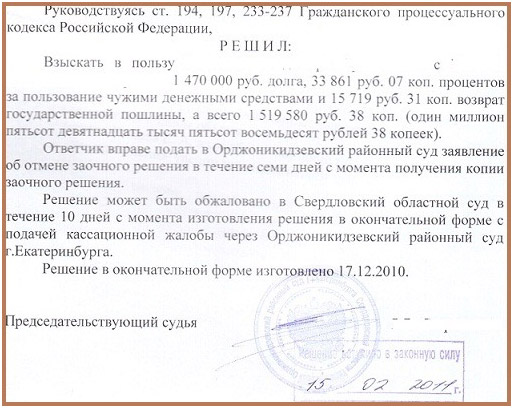

3. Решение по исковому заявлению о взыскании долга.

Если истец придерживается процедуры, то суд, скорее всего, вынесет решение в его пользу, обязывая заемщика вернуть не только тело кредита, но и проценты за пользование чужими деньгами.

Можно попросить возмещения морального ущерба, но не жадничайте слишком уж сильно.

При положительном исходе дела, вы получите на руки решение, подобное этому:

Даже если вы составили исковое заявление по всем правилам, не факт, что вы сможете добиться взыскания кредита.

Есть 3 причины, по которым рассмотрение искового заявления заканчивается не в пользу истца:

Истек срок давности.

Расписка действительна 3 года. Отсчет этого срока начинается не со дня оформления документа, а с момента нарушения заемщиком ваших прав

Вот почему важно не дать должнику тянуть время слишком долго.

Неграмотно оформленная расписка.

Именно поэтому первый раздел был посвящен правилам составления этого документа. Не игнорируйте их! Не давайте шанса нечестным дельцам нажиться за счет вашей неграмотности.

Смерть ответчика.

Если тот, кому вы одалживали деньги, умер, вы не можете добиваться взыскания долга с его семьи, коли подобное условие не значится в расписке.

Есть там фраза: «В случае моей смерти вернуть долг обязуется жена (с указанием всех данных жены)», можете подавать исковое заявление в суд

Нет такой фразы, смиритесь с материальной утратой.

Не стоит бояться составлять исковое заявление о взыскании долга по расписке, если другие методы получить обратно вложенные средства уже использованы и положительного эффекта они не дали.

ИСКОВОЕ ЗАЯВЛЕНИЕо взыскании суммы долга по договору займа

28.07.2010 г. между Истцом – З.В.К. (Займодавец) и ответчиком Г.И.И. (Заемщик) был заключен договор займа, предметом которого являются денежные средства в размере 2500 евро, что по курсу (39.31 руб.) на день заключения составляет 95775 руб., которые Ответчик занял у Истца. Согласно условиям Договора Заемщик обязан возвратить полученную сумму займа в срок до 20.02.2011 г. Однако до настоящего момента этого сделано не было.

10.09.2011 г. между Истцом – З.В.К. (Займодавец) и ответчиком Г.И.И. (Заемщик) был заключен договор займа, предметом которого являются денежные средства в размере 384000 руб., которые Ответчик занял у Истца. Согласно условиям Договора Заемщик обязан возвратить полученную сумму займа в срок до 21.02.2012 г. Однако до настоящего момента этого также сделано не было.

Несмотря на предъявленное ответчику требование о возврате долга и уплате процентов, ответчик до сих пор не вернул ни денежные средства, ни проценты.

В соответствии со статьей 809 ГК РФ займодавец вправе получить с заемщика проценты на сумму займа в размерах и в порядке, определенных договором. При отсутствии в договоре условия о размере процентов их размер определяется существующей в месте жительства займодавца ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части.

Ставка рефинансирования по состоянию на 20.02.2011 г. составляет 7.75% (Указание Банка России от 31.05.2010 У «О размере ставки рефинансирования Банка России»).

Ставка рефинансирования по состоянию на 21.02.2012 г. составляет 8% (Указание Банка России от 23.12.2011 У «О размере ставки рефинансирования Банка России»).

В соответствии с требованиями ст.809 ГК РФ, проценты на сумму займа с учетом ставки банковского рефинансирования составляют:

по договору от 28.07.2010 г.:

95775 руб. * 1187 дней (20.02.2011 г.(день возврата) по 22.05.2014 г.)*7.75/36000 = 24 473 руб. 83 коп.

по договору от 10.09.2011 г.:

384000 руб. * 821 день (21.02.2012 (день возврата) по 22.05.2014 г.)*8/36000= 70 058 руб. 67 коп.

В соответствии со статьей 309 ГК РФ, обязательства по договору должны исполняться надлежащим образом в соответствии с условиями обязательства и требованиями закона, иных правовых актов, а при отсутствии таких условий и требований, в соответствии с обычаями делового оборота или иными обычно предъявляемыми требованиями. Односторонний отказ от исполнения обязательства не допускается.

В соответствии со ст.810 ГК РФ, заемщик обязан возвратить займодавцу полученную сумму займа в срок и в порядке, которые предусмотрены договором займа.

В связи с неисполнением принятых на себя Ответчиком обязательств, Истец понес сильные нравственные страдания, вынужден обращаться в суд за защитой своих прав и интересов. Моральный ущерб Истец оценивает в 100000 руб. Истец также вынужден был оплачивать госпошлину в размере 8943 руб. 08 коп.

На основании изложенного, руководствуясь ст.ст.309 395, 807-811,1099-1101 ГК РФ, ст.100, ст.131-132 ГПК РФ,

ПРОШУ:

- Взыскать с Ответчика сумму долга по договору займа от 28.07.2010 г. в размере: 95 775 руб.;

- Взыскать с Ответчика проценты по договору займа от 28.07.2010 г. в размере: 24 473 руб. 83 коп.;

- Взыскать с Ответчика сумму долга по договору займа от 10.09.2011 г.в размере: 384000 руб.;

- Взыскать с Ответчика проценты по договору займа от 10.09.2011 г. г. в размере: 70058 руб. 67 коп.;

- Взыскать с Ответчика компенсацию морального вреда в размере 100000 руб.;

- Взыскать с ответчика расходы по уплате государственной пошлины в размере: 8943 руб. 08 коп.

- О дате и времени судебного заседания прошу уведомлять в адрес юридического бюро «Moscow legal», г. Москва, ул. Маросейка, д. 2/15, http://msk-legal.ru

Приложения:

- копия искового заявления (1 экз. на 2 л.);

- расчет исковых требований (2 экз. на 1 л.);

- копия договора займа от 28.07.2010 г. (2 экз. на 2 л.);

- копия договора займа от 10.09.2011 г. (2 экз. на 2 л.);

- копия доверенности на представителя (1 экз. на 1 л.);

- квитанция об оплате государственной пошлины.

- выписка из ЕГРЮЛ (7 стр.) (http://msk-legal.ru)

Как подать исковое требование в суд о взимании долга по расписке?

Правильно написанная расписка дает гарантию заемщику на получение собственных денег назад. Представленная бумага считается двусторонней документацией, которая заключается среди займодателя и заемщика.

Бумага имеет юридическую силу, когда документ составлялся вручную и имеет при себе такие сведения:

- данные сторон, паспортные сведения;

- адреса места жительства сторон (регистрации и настоящий);

- дата предоставления заемных денег;

- величина займа (прописью и в цифровом написании);

- дата возвращения финансов;

- дата написания расписки;

- личные росписи граждан с расшифровками.

Важнейшим является обеспечение при надписи расписки наличие иных граждан, которые впоследствии смогут выдвигаться как очевидцы. Наличие нескольких свидетелей поможет ликвидировать вероятность появления спорных ситуаций в последующем. В расписке стоит обозначить все сведения, количество свидетелей и росписи.

Период исковой давности равен трем годам от даты предоставления заемных средств. Однако конечное постановление о принятии заявки остается за судебной инстанцией, именно из-за этого во время превышения обозначенного периода или при наличии малых погрешностей в написании документации остается вероятность добиться благоприятных итогов.

Исковая давность по расписке исчисляется со дня, когда истец узнал или должен был узнать о том, что его право нарушено

Исковая давность по расписке исчисляется со дня, когда истец узнал или должен был узнать о том, что его право нарушено

Как должна быть оформлена претензия

Претензия о погашении задолженности направляется должнику в целях мирного урегулирования ситуации. Когда после предоставления претензии ответных действий со стороны должника не поступает, то такая бумага принимается судебным органов в качестве доказательства.

К притязанию, как и к каждой документации, имеется несколько обязательных требований:

- Пишется в произвольной формулировке с упоминанием условностей получения величины взятых средств, а также времени его возвращения. Нужно указывать период просрочки и запроса по быстрому возвращению задолженности, иначе дело станет передаваться на разбирательство в суде.

- Важнейшим обстоятельством во время передачи притязания должнику считается фиксация факта его предоставления. Это реально совершить благодаря его собственной росписи, присутствии свидетельствующих лиц, записи видео, отправки заказного письма с извещением.

Из текста претензии предельно четко должны быть понятны все требования заявителя по суммам задолженности и срокам ее погашения

Из текста претензии предельно четко должны быть понятны все требования заявителя по суммам задолженности и срокам ее погашения

Порядок разбирательства

Нежелание должника добровольно рассчитываться с задолженностью вынуждает кредитора прибегнуть к подаче на него искового заявления.

Процесс решения данной проблемы в порядке разбирательства состоит из таких этапов:

- Написание требования по иску о взимании заемных средств по расписке.

- Сбор нужного списка документации, которые будут приложены к исковому заявлению о взыскании долга по расписке через суд.

- Расчет размера государственной пошлины и ее оплата. Ее величина зависит от величины заявки и подсчитывается в соотношении процентов к обозначенной в заявке величине задолженности. При благоприятном для истца итоге слушания судебного органа величина пошлины взыскивается в его пользу.

- Подача искового заявления в суд о взыскании долга по расписке с каждым необходимым приложением. Заявление мировому судье о взыскании долга по расписке подается при сумме иска до 50000 руб. или в районный судебный орган, если сумма превышает 50 тыс. руб.

- Посетить слушание в обозначенный день.

- Дожидаться вхождения в силу решения суда.

- Получить постановление судебного органа на руки.

- Отдать исполнительную бумагу приставам, которые откроют производство, направленное на принудительное взимание финансов с ответчика.

Таким образом, при прохождении всех этапов можно быстро взыскать с должника задолженность.

При подаче искового заявления уплачивается госпошлина, размер которой зависит от цены иска (ст. 333.19 Налогового кодекса РФ, с учетом льгот, предусмотренных статьями 333.35, 333.36 НК РФ)

При подаче искового заявления уплачивается госпошлина, размер которой зависит от цены иска (ст. 333.19 Налогового кодекса РФ, с учетом льгот, предусмотренных статьями 333.35, 333.36 НК РФ)

Взыскание долга по расписке путем подачи иска

Надо понимать, что иск по расписке — это принудительный способ решения проблемы. Вполне ожидаемо, что для достижения цели власти используют:

- Сбор сведений о машинах, квартирах, счетах и всех источниках поступления денег, их арест.

- Направление исполнительного листа на предприятие для удержаний из зарплаты.

- Вызовы должника на беседы, регулярное посещение его на дому с целью проверки его материального состояния.

- Арест, изъятие и реализация на торгах всего имущества, которое может покрыть долг, пеню, а также судебные издержки.

- Могут быть предприняты и экстраординарные меры в виде запрета на выезд за рубеж, арест наличности и ценных бумаг, хранящихся дома.

В своей деятельности приставы вправе прибегать к помощи полиции. Поэтому решение долговых проблем может повлечь последствия, по своему негативному воздействию несоизмеримые с размером выплаты.

Кредитор может лично обращаться в Службу судебных приставов, чтобы контролировать ход взысканий в свою пользу.

В арсенале у приставов есть действенные меры для исполнения судебных решений.

- В случае отказа добровольно погасить долг, арест накладывается не только на счета и получаемый доход, но и на имущество. На торги выставляется все, что может принести реальные денежные средства.

- В пользу погашения долга также могут изыматься наличные денежные средства и ценные бумаги, хранящиеся дома.

- Удержания могут производиться и из регулярных выплат, будь то зарплата или любой другой доход.

- Чтобы предотвратить сокрытие имущества, владельца могут ограничить в праве распоряжения своей собственностью.

Но закон предусматривает и некоторые льготы. Они указаны в ст. 446 ГК РФ. При описи имущества, подлежащего изъятию, приставы руководствуются требованиями закона, опечатывая только предметы роскоши и дорогостоящие вещи.

Поэтому они не могут изъять:

- недвижимость, которая не является залоговой по кредиту;

- детали интерьера, которые нельзя перечислить к роскоши;

- продукты и вещи, являющиеся предметами первой необходимости;

- машину у инвалида;

- награды;

- средства, необходимые для ведения производства.