Заполнение заявления о предоставлении налоговой льготы

Содержание:

- Как заполнять

- Общий порядок заполнения формы по КНД 1150063

- Образец заполнения заявления о регистрации ККТ форма по КНД 1110061

- Налоговый вычет по системе «Платон»

- Правила оформления

- Какие объекты налогообложения бывают на упрощенке

- Как использовать право на налоговые льготы

- Кто имеет право получить

- Как заполнить налоговую льготу

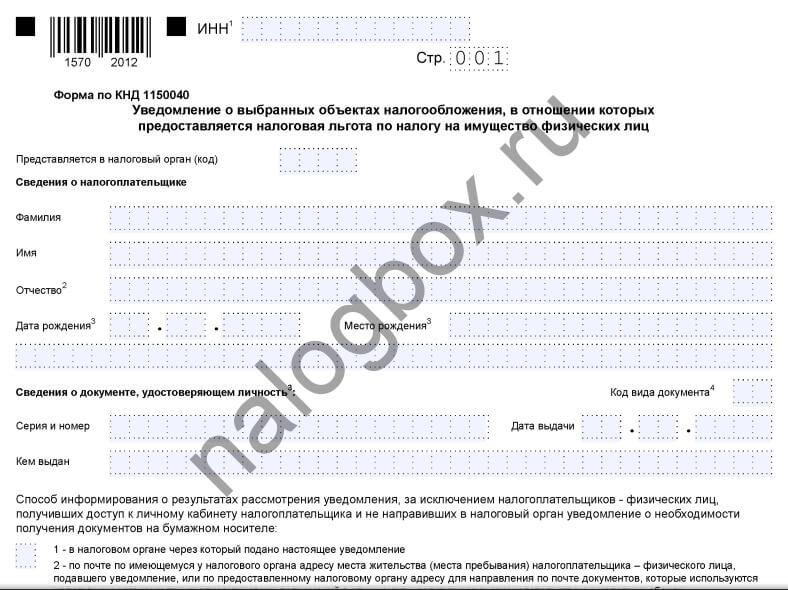

- Как заполнить уведомление

- Как подать и в какие сроки

- Оформление заявления о предоставлении льготы по транспортному налогу — образец

- Законодательная база

- Форма 1150063 скачать бланк в эксель

- Форма по кнд 1150063 скачать бланк для заполнения

- Если у налогоплательщика два или более имущества одной категории

- Правила оформления

Как заполнять

Образец заявления о предоставлении налоговых льгот позволит пенсионеру без ошибок составить нужный документ о предоставлении льготы по налогу на имущество. Рекомендованная форма подходит для оформления привилегий по транспорту, земельному участку и имуществу.

На первом листе указываются данные об ИФНС и плательщике:

- ИНН пенсионера.

- Код учреждения, куда поступят документы.

- ФИО заявителя (пункты 2.1, 2.2, 2.3).

- Дата и место рождения (пункты 2.4, 2.5).

- Реквизиты документа, удостоверяющего личность (пункт 2.6).

- Номер телефона, используемого для связи.

Правильный образец заявления о предоставлении льготы может не содержать номер налогоплательщика, но потребуется полностью заполнить данные о человеке. Код ИФНС узнается посредством посещения электронного сервиса на официальной интернет-странице налоговой службы или в СОУН-справочнике.

Следующие блоки информации (3 пункт) на титульном листе образца заявления для пенсионеров отображают способ получения ответа после проверки обращения и отметку о достоверности написанных данных. Если интересы льготника представляет другой человек, ставится соответствующая цифра и прописываются его данные.

Титул нумеруется цифрой 1, которая вверху листа. Следует также указать на число заполняемых страниц после подтверждения способа информирования. Далее идущие листы заявления подразумевают точное обоснование просьбы о применении преференций на объекты налогообложения пенсионера.

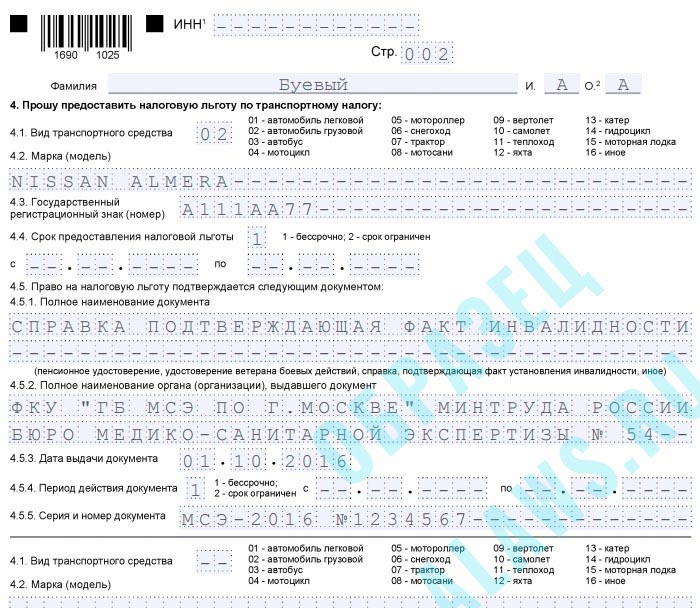

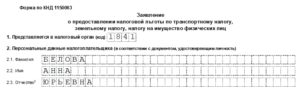

По транспортному налогу

Если человек желает претендовать на налоговую льготу по имеющемуся транспорту, заполняется 2 лист. Требуется указать следующие сведения:

- фамилия в полном виде и имя, отчество в форме инициалов;

- отметка о типе ТС, соответствующая напечатанной на бланке номерной таблице (4.1);

- марка, модель, номерные знаки списываются из свидетельства о регистрации ТС (4.2, 4.3);

- период предоставления льготы, предусматривающий бессрочный или ограниченный (4.4);

- название, серия, номер документа, дающего право на послабление и наименование органа, его оформившего (4.5).

Правильно заполнить пункты 4.5.1-4.5.5 можно с помощью удостоверения пенсионера, где находится основная информация о выдавшем его органе, дате оформления и сроке действия.

При наличии нескольких ТС разного типа, заполняются дополнительные блоки ниже. В конце страницы заявитель оставляет подпись и указывает дату.

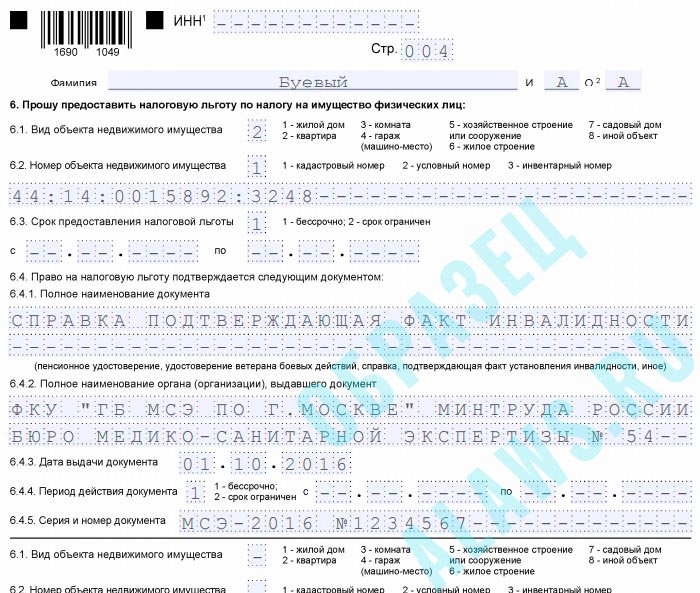

По имущественному налогу

Заявление для получения льготы по налогу на имущество заполняется пенсионерами аналогичным образом. Вверху пишется фамилия и инициалы заявителя. Основные блоки отображают сведения:

- вид объекта для назначения преференций в соответствии с представленными номерами;

- номер объекта: кадастровый, условный или инвентарный;

- временной диапазон применения налоговой льготы по заявлению;

- данные о документе, дающем возможность претендовать на привилегии.

Заявление на льготу по налогу на имущество пенсионеров или других физических лиц, имеющих право на снижение суммы выплат, оформляется одинаково. Только первые указывают реквизиты пенсионного документа, а другие лица прописывают информацию о своих бумагах, на основании которых инспекция введет преференции.

Когда пенсионер не пользовался льготным правом по уплате налога на имущество, он указывает в заявлении бессрочное предоставление (цифра 1), но в ячейке с датами прописывает дату выдачи удостоверения. В такой ситуации ему возместят сумму за три предыдущих года при условии нахождения в статусе в это время.

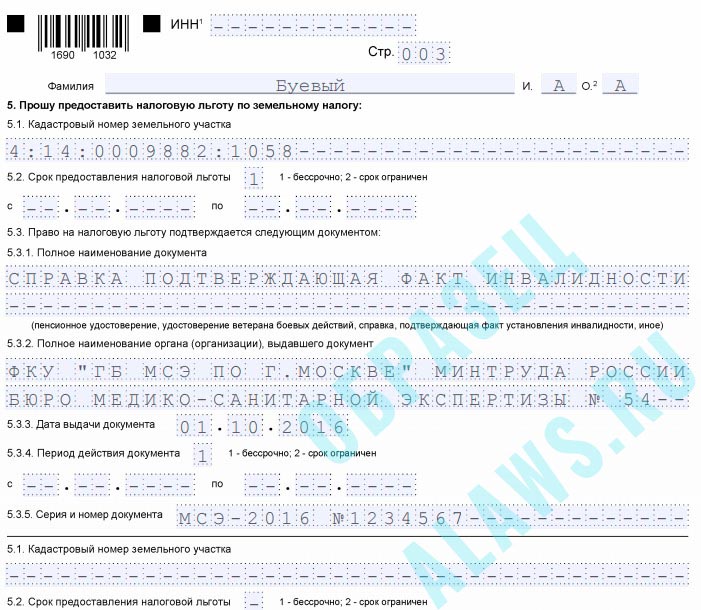

По земельному налогу

На данный налог выделена отдельная страница, заполнение которой начинается с написания фамилии собственника в полном виде и инициалов. Потребность в прошении льготы по нескольким участкам удовлетворяется после указания соответствующей информации в одинаковых блоках.

Основные пункты заявления на налоговую льготу по земельным площадям:

- кадастровый номер (можно взять из документов или с публичной кадастровой карты);

- срок предоставления льготы;

- наименование документа, дающего право на льготу, а именно удостоверение пенсионера;

- название органа, выдавшего удостоверение, дата выдачи, срок действия, серия, номер.

Оформление льгот по земельному налогу для нескольких участков (свыше 2) предполагает заполнение более 2 страниц с указанием нужных сведений. Все страницы следует пронумеровать и подписать.

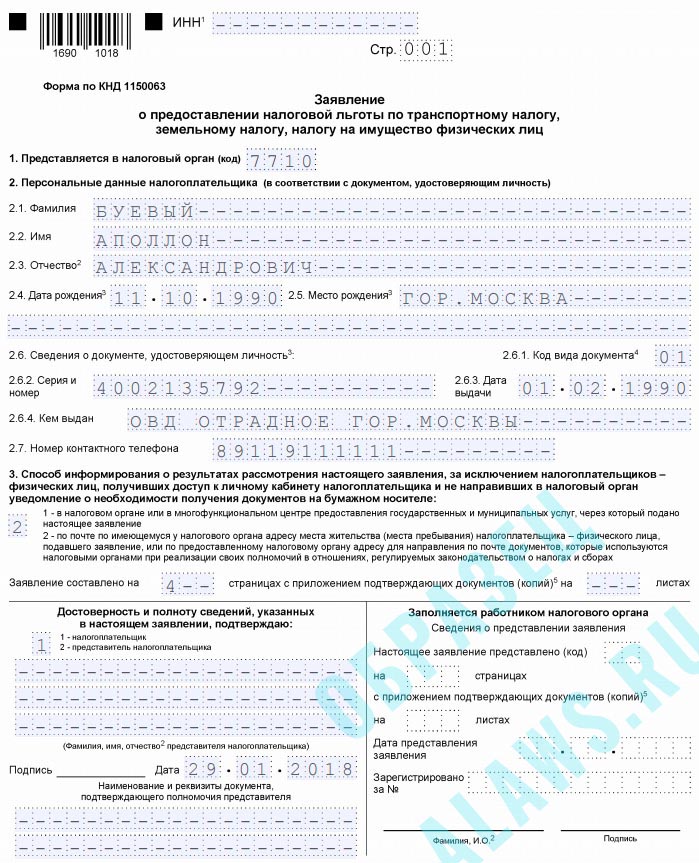

Общий порядок заполнения формы по КНД 1150063

В настоящее время существуют определенные особенности составления заявления, на основании которого граждане получают право на оформление льготы на имущественный, транспортный и земельный налоги.

Порядок заполнения формы по КНД 1150063 регламентирован действующим налоговым законодательством. Однако чтобы научиться правильно заполнять бланк, стоит ознакомиться с его готовым примером.

Пример заполнения формы для получения льгот

На первой странице указываются данные налогового органа (код), ИНН и ФИО налогоплательщика, его дата и место рождения, паспортные и контактные данные, а также способ информирования о результатах рассмотрения, дата и подпись. В левом нижнем углу бланка прописываются сведения доверенного лица, если за налогоплательщика подает документ его представитель.

На второй странице формы заполняются сокращенные ФИО человека, от лица которого подается заявление. В графе налоговой льготы выбирается код. Ниже подробно прописываются данные марки и государственного номера транспортного средства, а также срок предоставления льготы. Далее указывается основание на получение права на субсидию. В примере выше этим документом служит справка об инвалидности. Но в вашем случае может быть задействован другой документ. В следующей графе вносится информация об органе, выдавшем документ, его дате получения и периода действия, а также прописываются серия и номер.

На третьей странице заявления снова вносятся сокращенные ФИО налогоплательщика. В следующей графе указывается кадастровый номер земельного участка, срок действия льготы, а также данные документа, на основании которого она выдается. Информация заполняется аналогично сведениям со второго листа.

На четвертой странице прописываются сокращенные ФИО лица, получаемого льготу на налог на имущество. Чуть ниже выбирается вид и указывается номер объекта недвижимости. В обязательном порядке проставляется срок предоставления льготы, и вносятся данные документа, на основании которых налогоплательщик ее получает.

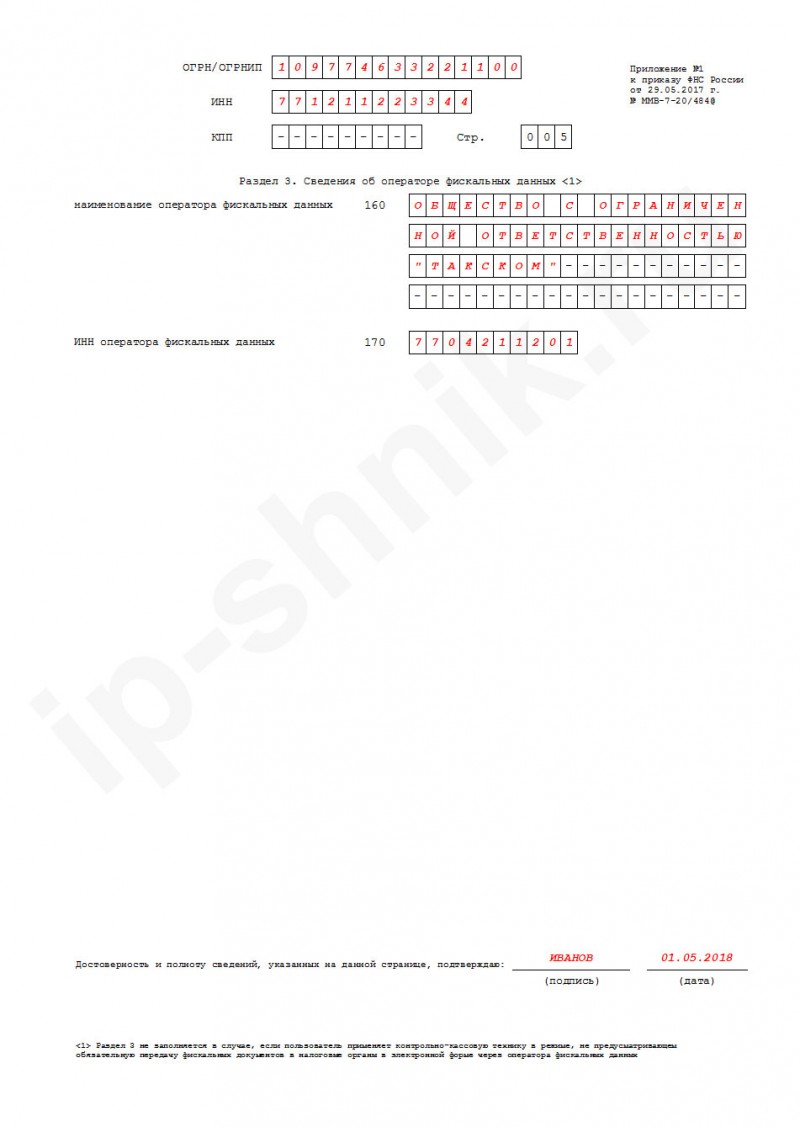

Образец заполнения заявления о регистрации ККТ форма по КНД 1110061

Титульный лист

Начать оформление нужно с титульного листа, где показывают общие сведения о поводе представления в ФНС обозначенного бланка заявления, информацию о заявителе, подтверждающем представленные в форме данные.

Вверху бланка, кроме обычных реквизитных показателей в виде ИНН/КПП, бывших и в прежнем образце заявления форма по КНД 1110021, теперь появилось дополнительное поле, куда следует вписывать ОГРН юридического лица или ОГРНИП предпринимателя.

Под заголовком бланка теперь можно указать только одну из двух причин подачи бумаги налоговикам. “1” ставят те, кто желает зарегистрировать новую контрольно-кассовую технику, цифра “2” – кто хочет провести перерегистрацию, внеся изменения в ранее зарегистрированную. Если заявление представляется налоговикам по причине перерегистрации, то заполняется дополнительное поле чуть ниже, где нужно отметить причину проведения данного действия. Доступно выбрать одну из 8 причин. Пояснения по каждой причине дается в Порядке заполнения формы по КНД 1110061, расположенном в прил.№6 к налоговому приказу, утвердившему новые образцы заявления для контрольно-кассовой техники.

Выдержка из Порядка заполнения в отношении заполнения данного поля:

Далее в форме заявления традиционно указывается наименование пользователя ККТ, а также количественный показатель по числу подаваемых бумаг в ФНС с целью регистрации кассовой-техники.

Нижний левый подраздел заполняется также традиционно для подобных документов – поясняются сведения о том, кто заполнил заявление – руководитель или представитель. В отношении последнего на второй странице бланка заявления форма по КНД 1110061 приводятся реквизиты доверительной бумаги, это может быть доверенность или приказ директора.

На второй странице титульного листа формы по КНД 1110061 также заполняются ОГРН, ИНН, КПП. Строка для указания №, присвоенного ККТ, оформляется в момент его присвоения контрольно-кассовой машине, рядом ставится дата постановки на учет ККТ.

Первый раздел

Данный раздел заявления позволяет пользователю ККТ, в отношении которой требуется регистрация или перерегистрация, указать сведения о кассе и ее фискальном накопителе. Прежде всего, это заводские номера по бумагам производителя и наименования.

В последнем поле 070 заявления 1110061 нужно указать, применяется ли ККТ в режиме, требующем передачу фискальных данных. Если данная передач требуется, то ставится “1”, в противном случае “2”.

Второй раздел

Данный раздел бланка заявления поясняет для налоговой, для чего будет использоваться кассовая техника, требующая регистрации. Путем ответа на вопросы, указанный в форме по КНД 1110061, заявитель предоставляет ФНС необходимую информацию.

Третий раздел

Последний раздел заявления заполняют пользователи, которые желают зарегистрировать ККТ, по которой требуется передача фискальный данных (то есть когда в строке 070 разд.1 стоит единица). В полях 160 и 170 заявления КНД 1110061 показываются данные об операторе фискальных данных.

Если отправка этих данных не нужна, то раздел нового бланка заявления не заполняется.

Каждый лист заполненного образца форма по КНД 1110061 подписывается заявителем. Заполнить заявление о регистрации ККТ можно вручную, можно на компьютере. Подать бланк может сам пользователь или представитель.

Налоговый вычет по системе «Платон»

На сегодняшний день в России все автомобили для перевозки больших грузов (более 12 тонн) должны быть зарегистрированы в системе «Платон». Эта система создана для взимания налогов с большегрузов, которые портят дорожное покрытие. То есть эти сборы должны идти на его ремонт.

Поскольку обычный транспортный налог направлен на решение тех же целей, был принят ФЗ №249 от 2020 года, который позволяет вычесть сумму выплат по системе «Платон» из транспортного налога. Таким образом владельцы больших грузовых автомобилей могут избежать двойного налогообложения. Возможно два варианта вычета:

- Когда налог не платится вообще, потому что сумма выплат в рамках «Платона» больше суммы налога;

- Доплачивается только разница между суммой налога и суммой «Платона».

Этим вычетом могут воспользоваться как физические лица, так и различные компании.

Правила оформления

Допускается заполнение бланков как вручную, так и при помощи программного обеспечения. Каждый из методов имеет свои требования и особенности. Форма заполняется в единичном экземпляре. Распечатка бланка обязательно должна быть двусторонней. Для заполнения каждой графы выделяется соответствующее поле, состоящее из пустых ячеек. В них вписываются необходимые буквенные знаки и числа. Скачать форму заявления можно на официальном сайте Федеральной налоговой службы РФ. Несмотря на то, что существуют и другие источники, предлагающие эту возможность, пользоваться ими настоятельно не рекомендуется. Нередко сторонние сайты могут содержать вредоносные программы, неосознанная установка которых может нанести вред компьютеру.

Особенности рукописного оформления

- Бланк заполняется черной гелевой ручкой.

- Не допускаются никакие исправления написанного, включая поправки корректирующей ручкой.

- Каждый символ должен быть написан строго в размерах клетки, не выходя за её рамки.

- Все буквы должны быть заглавными.

- Письмо должно имитировать печатный шрифт, не допускается вариативность почерков и каллиграфии.

- Все поля заполняются сверху вниз, от левого края к правому.

- В случае, если в выделенное поле не будет вписываться ничего, оно обозначается продольным прочерком, идущим от начала к концу всей графы.

Особенности оформления с помощью ПК

- Обязательный к использованию шрифт — Courier New.

- Размер текста должен быть в диапазоне от 16 до 18.

- Запрещается изменение количества граф или ячеек, из которых они состоят.

- Прочерк в компьютерной версии бланка не обозначается специальным образом. Вместо этого невостребованные поля должны оставаться пустыми.

Какие объекты налогообложения бывают на упрощенке

Для понимания, какой выгоднее выбрать объект налогообложения, следует сравнить доходы и расходы в плановом периоде.

Для подтверждения таких выводов можно провести простые расчеты. К примеру, компания получает доход в размере 250 тысяч рублей и несет расходы в сумме 150 тысяч рублей. Налог на прибыль при любом объекте составит 15000 рублей: (250000 6%) или ((250000 – 150 000) 15%). Если расходы предприятия равны 60% от его дохода, на обоих объектах налоговая нагрузка будет одной и той же.

Если увеличить долю расходов на 10% (175 тысяч рублей), выгоднее будет выбрать «доходы минус расходы». В таком случае сумма налога получится 11250 рублей ((250000 – 175 000) 15%), т.е. уменьшится на 3750 рублей. Применяя объект «доходы» налоговая нагрузка останется прежней.

Другой вариант – снижение доли расходов на 10% (125 тысяч рублей). В этом случае наиболее выгодным будет доходная система. Поскольку сумма налога увеличится до 18750 рублей: ((250000 – 125 000)* 15%).

При выборе объекта УСН ориентация лишь на долю расходов будет не верной. Не менее важным является анализ структуры затрат, т.к. налоговыми расходами становятся не все. В первую очередь, затраты необходимо подтвердить документально. Далее стоит проверить наличие их в перечне разрешенных расходов для целей применения УСН. Он приведен в п. 1 ст. 346.16 НК РФ.

Ставки налога при УСН 6% и 15% — это максимально установленные по стране. В некоторых регионах они снижены, что допускает Налоговый кодекс. Ознакомиться с региональным налоговым законом будет не лишним. Также можно изучить и планы властей в отношении налогообложения на перспективу.

Если у предприятия присутствуют одновременно признаки нескольких категорий для возможного понижения налога, оно может выбрать ту, которой соответствует меньшая ставка.

С 2020 года начала действовать новая практика применения пониженной ставки по объекту «доходы». Теперь на региональном уровне могут устанавливаться налоговые ставки по УСН в пределах 1-6%. Ранее минимальное снижение допускалось до 5%. В отдельных случаях ставка может быть снижена и до 0.

Фирмы, участвующие в договоре доверительного управления имуществом или простого товарищества в выборе объекта по УСН имеют ограничение. Им доступны лишь «доходы минус расходы».

Бланк уведомления о смене объекта УСН

Как использовать право на налоговые льготы

Льготникам по земналогу назначается один из двух видов налоговых отчислений:

- полное освобождение;

- частичное уменьшение.

В соответствии с налоговым законодательством, льготами могут воспользоваться следующие категории граждан:

- Герои РФ и СССР.

- Инвалиды, ветераны ВОВ и иных боевых сражений.

- Инвалиды I, II групп.

- Граждане, проживающие на Севере, Дальнем Востоке, в Сибири.

Согласно законодательству, налоговая льгота оформляется лишь на 1 объект налогообложения. Если он не выбран претендентом, то это делают работники ФНС. При этом выбор падает на собственность с наибольшей ценностью. При самостоятельном определении льготного объекта гражданин составляет заявку согласно утвержденной форме (№ ММВ-7-11/280 ФНС РФ). Срок подачи уведомления: не позднее 1 декабря (ФЗ №320 от 23.11.2015). В этом случае все изменения засчитываются в 2020 году.

Кто имеет право получить

Перечень лиц, которые имеют право на получение льгот, достаточно широк и включает в себя как слабозащищенные категории, так и лиц, имеющих заслуги перед государством.

Официальное право на получение снижения налоговой ставки предусмотрено для:

- героев СССР и РФ, а также обладателей ордена Славы;

- инвалидов, которым была присвоена 1-2 группа, а также нетрудоспособные с детства;

- ветеранов боевых действий;

- ликвидаторов катастроф техногенного характера;

- сотрудников СА, военно-морских сил, структур МВД и государственной безопасности, служащих по контракту;

- людей, пострадавших от радиации и вследствие испытаний ядерного оружия;

- военных, которые вышли на пенсию по выслуге лет со спецстажем 20 и более лет;

- членов семьи тех военных, которые потеряли кормильца в ходе несения им службы;

- творческих работников, использующих особые помещения для деятельности;

- выдается неработающему пенсионеру;

- лиц, которые владеют хозяйственными строениями площадью не больше 50 кв. метров, размещенными на садовых участка или используемых для ИЖС.

Перечень местных льгот дополняется послаблениями в виде полной отмены имущественного налога для ветеранов ВОВ, Героев России или СССР.

ИП и юрлица могут воспользоваться льготой на имущество организаций, согласно статьи 381 Налогового кодекса Российской Федерации.

Как заполнить налоговую льготу

Бланк состоит из разделов:

- титульный лист;

- просьба на преференцию по транспортному налогу;

- по земельному налогу;

- по налогу на имущество ФЛ.

Первый лист обязателен к заполнению. Он несет в себе информацию о заявителе. Следующие разделы заполняются в зависимости от преференции. Если запрашивается право на земельный налог, то заполняется только данный раздел. Если оформляются земельный и транспортный, заполняются оба раздела. В ИФНС сдаются листы с заполненными разделами, пустые не нужны.

Формуляр заполняется ручкой или на компьютере в формате pdf или xls. Бланк берется в отделении ФНС или распечатывается с сайта налоговой. Заполнить и подать можно лично или через представителя.

При заполнении:

- от руки — применяются чернила черного цвета;

- на компьютере — применяется шрифт «Courier New» размер 16 или 18;

- запрещено замазывание корректором и зачеркивание;

- запрещена двусторонняя печать. Каждая страница на одном листе;

- заполнение полей начинать с крайнего левого, двигаясь вправо;

- текст пишется печатными заглавными буквами.

Нумеруются заполненные страницы по порядку в формате «001», «002» и далее.

По транспортному налогу

Заявление заполнять с титульного листа для любой преференции:

- ИНН вносить, если гражданин знает его. Если не знает, поле можно оставить пустым;

- код налогового органа вписывается тот, в который обращается заявитель. Реквизит можно узнать на сайте ФНС;

- информация из паспорта заносится как в документе, без лишних сокращений. Если в строке «Кем выдан» не хватает места, наименование выдавшего органа можно писать аббревиатурой;

- код документа, например, «21» — паспорт РФ, «03» — свидетельство о рождении. Можно узнать на сайте ФНС;

- телефон указывать обязательно для связи сотрудника при форс-мажорных обстоятельствах. Пишется код страны («8» для РФ), код города, номер. Без пробелов и тире, скобки в отдельной клетке;

- выбирается способ информирования о решении, кроме заявителей через «Личный кабинет». Им придет электронный ответ;

- вписывается число заполненных листов и число листов прилагаемых документов.

Материалы по теме

Пред. След. 1 из 39

Внизу ставится дата подачи обращения и подпись заявителя или представителя. При отправке электронным способом подпись и дата не требуется. Если в бланк занесен ИНН паспортные данные можно не писать, сотрудники установят личность по идентификационному номеру. Внизу справа поле для инспектора остается нетронутым.

Данные на транспортную льготу заносятся в раздел 4 на второй странице. Сюда можно вписать два ТС. Если объектов больше, то добавляется такой же лист с присвоением номера «003» и далее.

Порядок заполнения:

- Вид ТС выбирается из списка рядом.

- Марка, госномер переписываются из свидетельства о регистрации.

- Указывается льготный период. Если выбрать бессрочный, заявление на преференцию подавать ежегодно не потребуется. Рамки оговариваются в случае ограничения по времени категории гражданина: справка по инвалидности или пока дети в многодетной семье не стали совершеннолетними.

- Данные о документе, дающем право на привилегию: название, реквизиты, кем и когда выдан.

С 2015 года пенсионер получает не удостоверение, а справку формата А4. В заявление заносится дата и номер бумаги, находящейся на руках на момент обращения в налоговую.

По имущественному налогу

В формуляре это раздел 6. При оформлении только данной привилегии номер листа будет «002». На одной странице можно записать два объекта. Если недвижимости больше потребуется дополнительный лист.

Заполняется по правилам:

- Вид объекта берется из списка рядом.

- Указывается инвентарный, условный или кадастровый номер объекта по документам.

- Срок действия привилегии (принцип описан выше, в транспортном разделе).

- Основание, дающее право на льготу.

По земельному налогу

Льгота по земельному налогу для физических лиц представляет собой вычет из кадастровой стоимости «шести соток», так как полное освобождение предоставлено лишь коренным жителям Севера.

Порядок заполнения:

- Вносится кадастровый номер участка, выбранного для преференции.

- Срок, по принципу, как и для других льгот.

- Данные о документе, устанавливающем льготу.

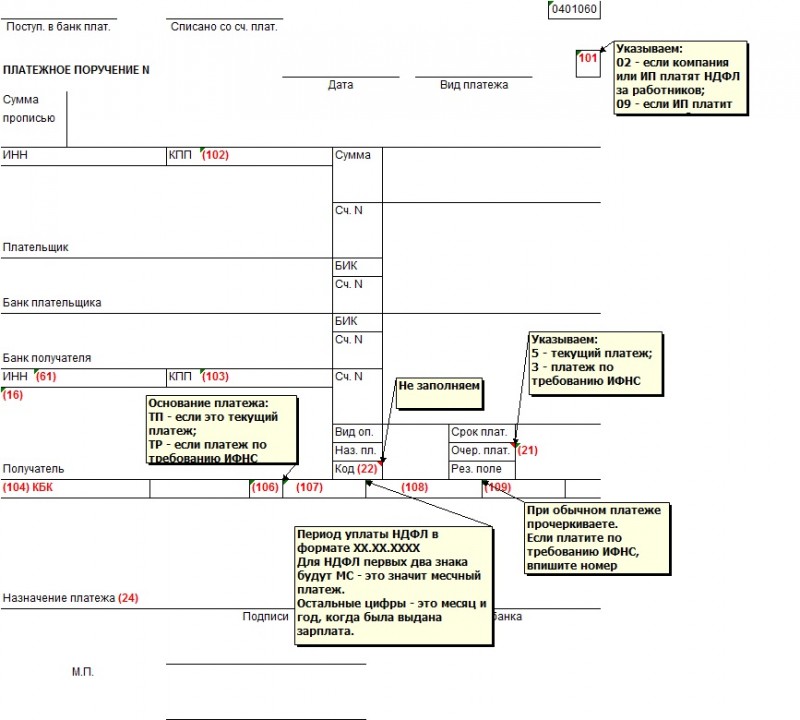

На доходы физических лиц

Нюансы:

- номер заявления. Если первое обращение в году — «1» и т.д.;

- на основании статьи: 78 — при излишне уплаченной, 79 — при излишне взысканных;

- налоговый период в формате «ГД.00.2019» при возврате за 2019 г.;

- второй лист — банковские реквизиты л/с получателя;

- третий лист — паспортные данные.

Как заполнить уведомление

В целом, правила не отличаются от заполнения других налоговых форм. Это можно сделать как на бумаге, так и электронно. То же касается его отправки в ИФНС.

Так, в случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляют прочерк. То же самое касается ситуации, когда для указания какого-либо показателя не требуется заполнение всех знакомест.

| Поле уведомления | Как заполнять |

| КПП организации/обособленного подразделения | КПП самой организации либо выбранной обособки, через которое будут перечисляться исчисленные и удержанные суммы налога, а также представляться справки 2-НДФЛ и расчеты 6-НДФЛ |

| Код по ОКТМО | Код муниципального образования, на территории которого находится организация либо выбранная обособка, а также обособленные подразделения, за которые будет производиться перечисление налога, представление 2-НДФЛ и 6-НДФЛ.

Если код по ОКТМО имеет 8 знаков, свободные места справа не заполняют. |

| Причина представления уведомления (код) | «1» – если уведомление представляете в связи с принятием решения о переходе на уплату налога в бюджет региона по месту нахождения организации либо выбранного подразделения

«2» – если уведомление представляете в связи с изменением количества подразделений «3» – если уведомление представляете в связи с отказом от перехода на уплату налога в бюджет региона по месту нахождения организации либо выбранного подразделения «4» – если уведомление представляете в связи с другими изменениями, влияющими на порядок представления 2-НДФЛ и 6-НДФЛ |

| (указать другие изменения, влияющие на порядок представления справок по форме 2-НДФЛ и расчетов по форме 6-НДФЛ) | Указывают изменения, влияющие на порядок представления этих отчётов. Заполняют, если в поле «Причина представления уведомления (код)» указана цифра «4». |

В последнем разделе формы по КНД 1150097 приводят КПП головного и всех обособленных подразделений, расположенных на территории одного муниципального образования, в отношении которых организация либо выбранное ею обособленное подразделение будет платить НДФЛ и отчитываться.

Количество полей «КПП организации/обособленного подразделения» и «Код налогового органа» должно соответствовать количеству обособок, расположенных на территории одного муниципального образования с организацией либо выбранным подразделением.

Как подать и в какие сроки

Заявление на бумаге можно подать в ИФНС двумя способами:

отнести лично;

отправить почтой (заказным ценным письмом с уведомлением о вручении и описью вложения) на адрес налоговой по месту нахождения квартиры, дома или гаража.

В случае если у пенсионера есть доступ в личный кабинет на сайте ИФНС, можно составить и подать заявление, воспользовавшись этой функцией в своем аккаунте.

Внимание! Подать документ необходимо до 1 ноября текущего года. Если пенсионер переплатил налог, то он имеет право вернуть излишне уплаченную сумму, но только за три предшествующих года

Например, пенсионер узнал о льготе (о том, что можно не платить налог) в апреле 2020 года, при этом сама льгота возникла в 2012 году. Значит, он может вернуть налоги, уплаченные в бюджет с апреля 2015 года. То есть он имеет право запросить возврат только за 2014 (уплачен в 2015), 2020 (уплачен в 2016) и 2020 (уплачен в 2017) годы

Если пенсионер переплатил налог, то он имеет право вернуть излишне уплаченную сумму, но только за три предшествующих года. Например, пенсионер узнал о льготе (о том, что можно не платить налог) в апреле 2020 года, при этом сама льгота возникла в 2012 году. Значит, он может вернуть налоги, уплаченные в бюджет с апреля 2015 года. То есть он имеет право запросить возврат только за 2014 (уплачен в 2015), 2020 (уплачен в 2016) и 2020 (уплачен в 2017) годы.

Для возврата, кроме вышеуказанного заявления о льготе, необходимо предоставить еще и заявление на возврат излишне выплаченного налога. За каждый год нужно приложить отдельное заявление.

Оформление заявления о предоставлении льготы по транспортному налогу — образец

Транспортный налог уплачивается владельцами транспортных средств ежегодно, при этом не каждое транспортное средство облагается налогом. Налогообложение не затрагивает весельные лодки и маломощные катера, грузовые автомобили грузоподъемностью более 12 тонн и морские, речные, воздушные суда, используемые юридическими лицами в промысловой или предпринимательской деятельности. Не удастся получить льготу за угнанный автомобиль.

В основном транспортный сбор платят владельцы автомобилей, независимо от их количества. В налоговом кодексе законодатель упоминает, что льготы по налогу устанавливают местные власти, так как это региональный сбор, поступления от которого идут в местный бюджет.

Поэтому в регионах список категорий, которым положены скидки на транспортный налог, могут отличаться, также как ставки налога и размеры компенсации. Тем не менее, есть общие категории, установленные на федеральном уровне, которые входят в перечень любого региона:

Законодательная база

Земельный налог относится к местным сборам (ст.15 Налогового Кодекса РФ), который уплачивают в пользу государства рядовые граждане и юридические лица, владеющие участком земли. Льготы по нему предоставляет региональный административный орган в случае вынесения соответствующего решения (п.2 ст.387 НК РФ).

При подаче заявления в налоговое учреждение до 01.11.2018 пенсионер/пенсионерка вправе воспользоваться скидкой в 2020 году. Если прежде он не пользовался льготами, то обязательным требованием является наличие прикрепленных к заявлению документов, подтверждающих его право на получение данной поддержки.

| Название города (области) | Условия предоставления льготы |

| Санкт-Петербург | Наличие участка до 25 соток. |

| Одинцово | Отсутствие другого источника дохода. |

| Сызрань | Дисконт в 50% при владении земельным участком, используемым для проживания, садоводства, подсобного хозяйства. |

| Павло-Посадская область | Пенсионер должен быть признан одиноким. |

| Лотошино | Снижение суммы налога на ¼ для пенсионеров, имеющих статус малоимущих и одиноких. |

Конкретные льготы для пенсионеров еще не разработаны. Однако во многих городах дополнительные меры уже успешно реализуются. В сравнительной таблице приведены несколько наглядных примеров по льготам для людей пенсионного возраста:Принадлежность земельного участка определяется согласно праву собственности, документу о пожизненном владении по наследству либо о бессрочном владении. Во всех перечисленных ситуациях земельный налог подлежит уплате. Исключение составляет сдача участка в аренду или его нахождение в бесплатном срочном пользовании.

Другие города и области принимают собственные меры для социальной поддержки населения. Какие виды льгот действуют в отношении конкретного человека? Для получения подробной информации следует посетить местный муниципалитет.

Форма 1150063 скачать бланк в эксель

– КНД 1151090. Налоговая декларация по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию – КНД 1151074.

Налоговая декларация по акцизам на табачные изделия Водный налог – КНД 1151072. Налоговая декларация по водному налогу Единая (упрощенная) налоговая декларация – Единая (упрощенная) налоговая декларация ЕНВД – Заявление по форме № ЕНВД-4 для снятия с учета ИП. – Заявление по форме № ЕНВД-3 для снятия с учета организации.

– Заявление по форме № ЕНВД-2 для постановки на учет ИП – Заявление по форме № ЕНВД-1 для постановки на учет организации ЕСХН – Форма № 26.1-7. Уведомление о прекращении предпринимательской деятельности по ЕСХН – Форма № 26.1-3.

Уведомление об отказе применения ЕСХН – Форма № 26.1-2. Сообщение об утрате применения ЕСХН – Форма № 26.1-1. Уведомление о переходе на ЕСХН для сельхозпроизводителей Земельный налог – КНД 1150063.

Заявление

Формы и образцы бланков по транспортному налогу

Анонсы 8 августа 2020 Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

№ ММВ-7-21/668@ Заявление о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лицу (форма по КНД 1150063) Приказ ФНС России от 14 ноября 2017 г. № ММВ-7-21/897@ ООО «НПП «ГАРАНТ-СЕРВИС», 2020. Система ГАРАНТ выпускается с 1990 года.

Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ. Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года. ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г.

3145), Отдел рекламы: +7 (495) 647-62-38 (доб. 3161), . Реклама на портале. Если вы заметили опечатку в тексте,выделите ее и нажмите Ctrl+Enter

Форма по кнд 1150063 скачать бланк для заполнения

Форма КНД 1152019 (бланк 2019) должна быть предоставлена в налоговый орган организациями до 31 марта года, следующего за отчетным (в 2019 году — до 02.04.2018), ИП — до 30 апреля. Существует ли новая форма КНД 1152019 2019 год?

Нет, эта форма применяется с 2016 года и состоит из титульного листа и шести разделов: 1.1, 1.2, 2.1.1, 2.1.2, 2.2 и 3. Существуют также общие правила:

- текст, числа, кодовые показатели заполняются слева направо, начиная с первого (левого) знакоместа;

- стоимостные показатели заполняются в полных рублях с учетом того, что значение менее 50 копеек не учитывается, а более 50 копеек — округляется до рубля;

- если показатель отсутствует, во всех знакоместах поля проставляется прочерк в виде прямой линии.

Заполняются титульный лист, разделы 2.2 и 1.2.

Инфо В первом поле требуется записать кадастровый номер участка земли, который заявляется на получение льготных условий по налогам.

Если у налогоплательщика два или более имущества одной категории

Как правило, льгота распространяется лишь на одно транспортное средство налогоплательщика, на один земельный участок и одно жилое помещение, но льготник сам имеет право выбрать на какое из них оформить льготу. Именно выбранный объект и нужно вписать в заявление на льготы.

Конечно, если 100% льгота может покрыть налог на одно транспортное средство, а у заявителя в собственности мотоцикл и автомобиль, то указать следует автомобиль. На мотоцикл транспортный налог будет меньше.

Как известно, льготируется только шесть соток земельного надела. А значит, имея участки земли в пять соток и восемь, выгоднее заявить льготу на тот участок, что больше, а если оба участка раны или более шести соток, то все равно на который эта льгота будет обращена.

По жилому помещению, принадлежащему налогоплательщику ситуация та же. Выгоднее оформить льготу на помещение с максимальной суммой налога к уплате.

Правила оформления

Допускается заполнение бланков как вручную, так и при помощи программного обеспечения. Каждый из методов имеет свои требования и особенности. Форма заполняется в единичном экземпляре. Распечатка бланка обязательно должна быть двусторонней. Для заполнения каждой графы выделяется соответствующее поле, состоящее из пустых ячеек. В них вписываются необходимые буквенные знаки и числа. Скачать форму заявления можно на официальном сайте Федеральной налоговой службы РФ. Несмотря на то, что существуют и другие источники, предлагающие эту возможность, пользоваться ими настоятельно не рекомендуется. Нередко сторонние сайты могут содержать вредоносные программы, неосознанная установка которых может нанести вред компьютеру.

Особенности рукописного оформления

- Бланк заполняется черной гелевой ручкой.

- Не допускаются никакие исправления написанного, включая поправки корректирующей ручкой.

- Каждый символ должен быть написан строго в размерах клетки, не выходя за её рамки.

- Все буквы должны быть заглавными.

- Письмо должно имитировать печатный шрифт, не допускается вариативность почерков и каллиграфии.

- Все поля заполняются сверху вниз, от левого края к правому.

- В случае, если в выделенное поле не будет вписываться ничего, оно обозначается продольным прочерком, идущим от начала к концу всей графы.

Особенности оформления с помощью ПК

- Обязательный к использованию шрифт — Courier New.

- Размер текста должен быть в диапазоне от 16 до 18.

- Запрещается изменение количества граф или ячеек, из которых они состоят.

- Прочерк в компьютерной версии бланка не обозначается специальным образом. Вместо этого невостребованные поля должны оставаться пустыми.