Оформление залога у нотариуса

Содержание:

- Общие условия договора залога

- Другой комментарий к статье 339 ГК РФ

- Как составить договор залога недвижимого имущества в 2020 году

- Форма

- Комментарий к статье 339 Гражданского Кодекса РФ

- Какие документы нужны для ипотеки

- Как возвращается задаток: досудебное и судебное урегулирование

- Как правильно составить договор задатка при покупке квартиры

- Прекращение ипотеки в силу закона

- Банки, дающие кредит под залог недвижимости для пенсионеров

Общие условия договора залога

Конечно, если мы оставляем в залог свое имущество, особенно дорогостоящее, договоренность не может быть установлена на словах

Здесь важно правильно составить и подписать документ, который бы учитывал интересы обеих сторон

В условия договора залога входят несколько пунктов, раскрытие которых помогает понять сущность и назначение данного документа. К ним относится следующее:

- залогодателем может выступать только тот человек, который является собственником вещи, либо его доверенное лицо, управомоченное совершать подобные действия;

- в качестве предмета залога может выступать любое имущество, не изъятое из гражданского оборота;

- если в качестве предмета залога выступает недвижимое имущество, то договор подлежит государственной регистрации обязательно, в противном случае он считается недействительным;

- договор залога должен содержать в себе следующую информацию: данные залогодержателя закладываемого объекта, предмет залога, оценка заложенного имущества, а также права и обязанности сторон, действующие на определенном прописанном в договоре отрезке времени.

Конечно, в качестве залога предлагается не только недвижимость или автотранспорт, хотя этот ход и наиболее распространен. В последнее время актуальным стал залог техники и дорогостоящей электроники. И, конечно, неизменными в качестве залога остаются украшения.

Перечисленные выше аспекты должны содержаться в каждом договоре залога имущества. При этом каждый из договоров, в зависимости от типа закладываемого имущества обладает своими особенностями и нюансами, которые необходимо знать и учитывать. В случае несоблюдения обеими сторонами или какой-либо из сторон пунктов договора залога может последовать немедленное расторжение договора. Здесь главное не остаться без своего имущества.

Другой комментарий к статье 339 ГК РФ

1. Пункт 1 комментируемой статьи установил существенные условия договора о залоге, к которым относятся предмет залога, его денежная оценка, существо обязательства, содержание, объем и сроки исполнения основного обязательства, обеспеченного залогом. В договоре должно быть зафиксировано местонахождение имущества с указанием, у кого находится это имущество. В Постановлении Пленумов ВС РФ и ВАС РФ N 6/8 указано, что, в случае если сторонами не достигнуто соглашение хотя бы по одному из названных условий либо соответствующее условие в договоре отсутствует, договор о залоге не может считаться заключенным.

Для залога недвижимости устанавливаются специальные требования. Так, ст. 9 Закона об ипотеке установлено, что в договоре должно быть указано помимо предмета ипотеки, его оценки, существа обязательства, размера и срока исполнения обязательства также местонахождение недвижимости и идентификационное описание. Помимо всего, должно быть зафиксировано право, в силу которого имущество, являющееся предметом ипотеки, принадлежит залогодателю, и наименование органа государственной регистрации прав на недвижимое имущество, зарегистрировавшего право залогодателя. Если предметом ипотеки является право аренды, должны быть указаны арендованное имущество и срок аренды.

Оценка недвижимого имущества, являющегося предметом ипотеки, производится по соглашению сторон с соблюдением требований ст. 67 Закона. Сторонам предоставлено право поручить оценку предмета ипотеки профессиональной организации в соответствии с Федеральным законом от 29.07.1998 N 135-ФЗ «Об оценочной деятельности в Российской Федерации» (в ред. от 05.01.2006) <1>. Если сумма обеспеченного ипотекой обязательства подлежит определению в будущем, в договоре об ипотеке должны быть указаны порядок и иные условия ее определения. В случае если основное обязательство предполагает исполнение его по частям, в обеспеченной им ипотеке должны быть указаны сроки (периодичность) платежей, их размер. Если права залогодержателя удостоверены закладной, соответственно закладная фиксируется в договоре об ипотеке.

———————————

<1> СЗ РФ. 1998. N 31. Ст. 3813; 2002. N 4. Ст. 251; N 12. Ст. 1093; N 46. Ст. 4537; 2003. N 2. Ст. 167; N 9. Ст. 805; 2004. N 35. Ст. 3607; 2006. N 2. Ст. 172.

2. Пункт 2 комментируемой статьи устанавливает для договора о залоге обязательную письменную форму и квалифицированную форму для договора об ипотеке. Договор о залоге движимого имущества или прав на имущество подлежит обязательному нотариальному удостоверению. Нотариальная форма для договора ипотеки недостаточна; для него также предусмотрена обязательная государственная регистрация. Соответственно, несоблюдение формы договора залога влечет его недействительность.

Пункт 3 комментируемой статьи затрагивает одну из центральных проблем, а именно публичность залога. Это означает, что существование отношений залога в принципе должно быть очевидным для окружающих. В случаях, когда предмет залога передается залогодержателю, публичность залога обеспечивается фактом его нахождения во владении последнего. Когда же предмет залога остается у залогодателя, средством публичности является регистрация. В соответствии с Законом о регистрации прав на недвижимость предусмотрена регистрация любого недвижимого имущества и сделок с ним. Ипотека подлежит государственной регистрации учреждениями юстиции в Едином регистрационном реестре прав на недвижимое имущество, по месту нахождения имущества, являющегося предметом ипотеки.

Пункт 3 комментируемой статьи не упоминает о движимом имуществе. Вопрос о регистрации движимого имущества регулируется специальными актами. Так, в соответствии с Постановлением Правительства РФ от 12.08.1994 N 938 «О государственной регистрации автотранспортных средств и других видов самоходной техники на территории Российской Федерации» (в ред. от 12.08.2004) <1> залог автомототранспортных средств подлежит обязательной регистрации в органах автомобильной инспекции МВД России.

———————————

<1> СЗ РФ. 1994. N 17. Ст. 1999; 1998. N 32. Ст. 3910; 2002. N 9. Ст. 930; 2003. N 20. Ст. 1899; 2004. N 33. Ст. 3495.

3. Залог считается зарегистрированным с момента внесения сведений об этом в соответствующий реестр и присвоения соответствующего номера. Договор об ипотеке считается заключенным и вступает в силу с момента его государственной регистрации.

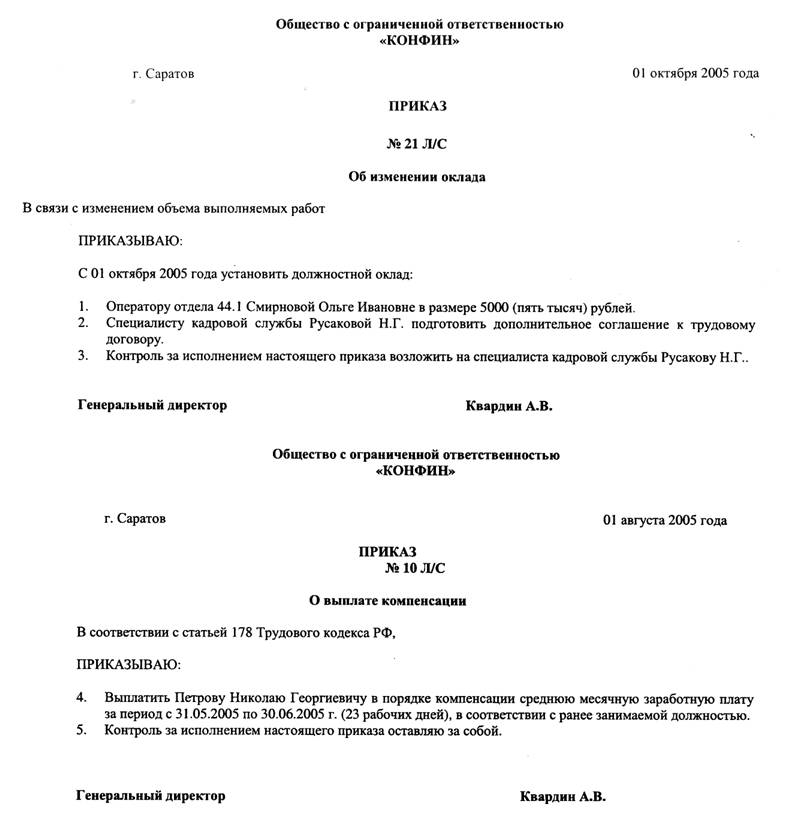

Как составить договор залога недвижимого имущества в 2020 году

- Оформление кредита, после предоставления документов, и договоренности с условиями обслуживания займа и прочее.

- Заполнение ДЗ и его подписание сторонами.

- Регистрирование ДЗ в Росреестре с предоставлением нужных документов и квитанции об оплате госпошлины.

При оформлении ДЗ нужно обратить внимание на следующее:

- ДЗ обязан быть оформлен в письменном виде.

- Залогодателем может стать должник или третье лицо.

- Участники сделки сами устанавливают перечень требований для обеспечения залога.

- Цена заложенного предмета устанавливается также участниками соглашения.

- Залогом может быть любое недвижимое имущество (усадьба, квартира, земельная делянка). При этом, нельзя использовать в качестве залога наркотические и психотропные вещества, оружие, химикаты и т.д.).

- Заложенная недвижимость, обычно остается у залогодателя.

- Залогодатель вправе использовать предмет залога по его назначению и отвечает за непредвиденную ликвидацию или повреждение залога.

- Заложенная недвижимость может быть застрахована от риска порчи или разрушения.

Более наглядно с условиями ДЗ можно ознакомиться, посмотрев видео.

(Видео: “081 Условия договоров залога”)

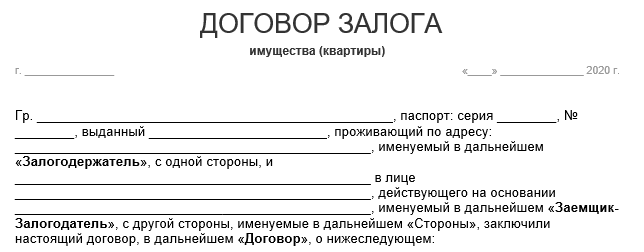

Содержание договора

Преамбула, где необходимо отобразить название документа, реквизиты сторон.

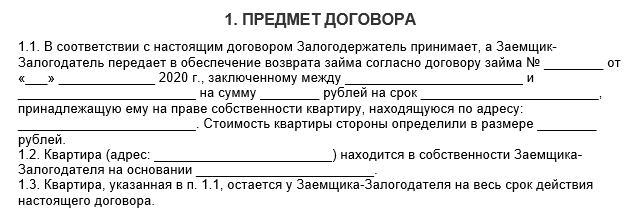

Предмет залога. Здесь отмечается сумма и время исполнения обязательства по обеспечению залога.

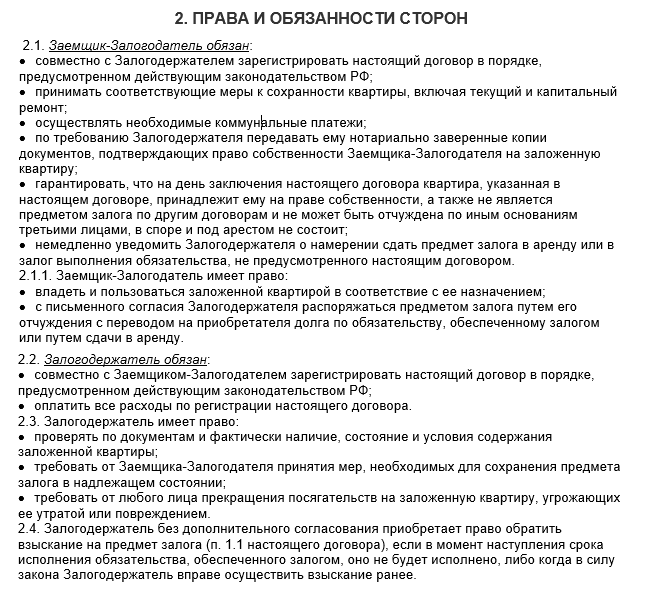

Права и обязательства участников соглашения

Ответственность сторон

Порядок рассмотрения конфликтов

Порядок расторжения соглашения

Время действия соглашения

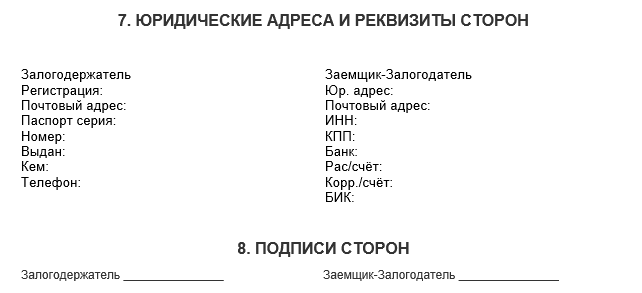

Юридические адреса и подписи участников сделки

Форма

В качестве залога может выступать:

- Любое имущество, в т. ч. деньги.

- Земельная делянка.

- Недвижимость.

- Право имущественного свойства.

- Предприятие.

Форма ДЗ обязана составляться в письменном виде и в нем требуется:

- Отображать предмет залога, его параметры, условия и время выполнения обязательства, которое обеспечивается залогом. Условия, которые относятся к главному обязательству, будут считаться согласованными, если в ДЗ будет отображена ссылка к основному соглашению по выполнению обязательства. Участники сделки могут оговорить в ДЗ условие о продаже недвижимости, находящейся на обременении (по судебному решению или в порядке мирового соглашения).

- Обеспечить оценку недвижимости. Если залогодатель – ИП, в качестве залога может выступать будущее обязательство, в пределах суммы основного соглашения. При этом, оценка заложенной недвижимости и ее параметры могут отображаться любым способом, обеспечивающим идентификацию и ее стоимость на дату взыскания.

- Если иное не определено законом или основным соглашением, ДЗ обязан быть оформлен и заверен нотариусом.

Порядок заключения договора залога недвижимого имущества в 2020 году

- Заемщик, получающий в банке кредит, и являющийся собственником имущества, выступающего в качестве залога.

- Третье лицо (поручитель имущества), являющееся собственником имущества, передающего заемщику право передачи недвижимости в качестве залога.

В ДЗ требуется отобразить суть соглашения, оценку, время выполнения обязательства, описание заложенного предмета, а также прочие условия между договаривающимися сторонами.

Отображение заложенного предмета в документе может быть прописано в общем виде (путем указания названия залога). По договоренности сторон может быть осуществлена аудиторская ревизия достоверности данных по заложенной недвижимости и ее оценке, согласно законодательству РФ.

ДЗ может быть удостоверен нотариусом согласно законодательству РФ или по желанию участников сделки.

При заключении ДЗ необходимо предоставить следующие документы:

- Устав учреждения.

- Учредительный договор.

- Свидетельство о госрегистрации.

- Справку о регистрации предприятия в ЕГРПОУ.

- Свидетельство, подтверждающее полномочия начальника.

- Протокол высшего ведомства о получении займа и оформления имущества в качестве залога.

- Документ об отсутствии задолженности по налогам.

- Баланс учреждения.

- Расшифровку балансовой строки, где отображена учетная цена закладываемого предмета.

- Справки, удостоверяющие принадлежность заложенного имущества залогодателю.

- Документы, удостоверяющие стоимость заложенного имущества при покупке.

- Таможенную декларацию (если имущество завезено на территорию РФ).

- Выписку из Росреестра.

- Экспертное заключение о стоимости заложенного предмета.

После подписания ДЗ, документ понадобиться зарегистрировать в Росреестре, предоставив договор с приложенными документами и квитанцией о перечислении госпошлины.

Комментарий к статье 339 Гражданского Кодекса РФ

1. Договор о залоге считается заключенным, если стороны достигли соглашения о предмете залога, его стоимости, оставлении заложенного имущества у залогодателя или передаче его залогодержателю. Договор должен содержать сведения о сущности и размере основного обязательства, обеспеченного залогом, сроках его исполнения (п. 43 Постановления Пленумов ВС РФ и ВАС РФ N 6/8).

В договоре об ипотеке земельного участка оценка участка не может быть установлена ниже его нормативной цены (ст. 67 Закона об ипотеке).

Договор, по которому предмет залога остается у залогодателя, должен содержать необходимые сведения, позволяющие выделить заложенное имущество из принадлежащих ему однородных вещей. Невозможность идентификации заложенного имущества влечет признание данного договора несостоявшимся (п. 2 письма Президиума ВАС РФ от 15.01.98 N 26).

2. Договор о залоге независимо от того, являются стороны юридическими либо физическими лицами, заключается в письменной форме. Залог вещей в ломбарде оформляется с помощью залогового билета (п. 2 ст. 358 ГК).

Договор об ипотеке должен быть нотариально удостоверен. Нотариальному удостоверению подлежит договор залога движимого имущества в случаях, когда таким залогом обеспечивается основное обязательство по договору, требующему нотариального удостоверения (п. 44 Постановления Пленумов ВС РФ и ВАС РФ N 6/8).

Комментируемая норма и ст. 10 Закона об ипотеке не содержат указаний о месте нотариального удостоверения договора о залоге. Представляется, что удостоверение залога недвижимого имущества должно осуществляться по месту его нахождения.

3. Залог недвижимого имущества после нотариального удостоверения подлежит государственной регистрации, что обеспечивает установление случаев залога одной и той же недвижимости. Порядок регистрации ипотеки, как и других сделок с недвижимостью, определяется Законом о регистрации прав на недвижимость. Предварительный договор залога недвижимого имущества должен быть нотариально удостоверен и зарегистрирован.

Ряд нормативных актов предусматривает ведомственную регистрацию залога отдельных видов движимого имущества. Так, п. 2 ст. 40 Закона о залоге устанавливает правило об обязательной регистрации залога всех транспортных средств. Регистрация автотранспорта предусмотрена в Постановлении Правительства РФ от 12.08.94 N 938 «О государственной регистрации автотранспортных средств и других видов самоходной техники на территории Российской Федерации» с изм. на 10.10.2003 (СЗ РФ, 1994, N 17, ст. 1999). Регистрация залога автотранспорта осуществляется в соответствии с Правилами регистрации автомототранспортных средств и прицепов к ним в Государственной инспекции безопасности дорожного движения Министерства внутренних дел Российской Федерации, утв. Приказом МВД России от 27.01.2003 N 59, с изм. на 10.10.2003 (БНА РФ, 2003, N 18).

Правила регистрации залога тракторов, самоходных дорожно-строительных и иных машин и прицепов к ним, регистрируемых органами государственного надзора за техническим состоянием самоходных машин и других видов техники в Российской Федерации (Гостехнадзора), утвердило Минсельхозпрод России 29.09.95 (БНА РФ, 1996, N 3).

Подлежит регистрации залог золотых сертификатов Минфина России выпуска 1993 г. (письмо Минфина России от 18.03.94 N 29 «О порядке регистрации договора о залоге золотых сертификатов Министерства финансов Российской Федерации выпуска 1993 года» — БНА РФ, 1994, N 6).

4. Неправильное оформление договора залога — отсутствие нотариального удостоверения в случаях, когда это предусмотрено законом, либо отсутствие регистрации залога недвижимого имущества — влечет недействительность договора. В соответствии с п. 4 комментируемой статьи регистрация договора залога недвижимости без нотариального удостоверения не дает основания признать данный договор действительным.

Какие документы нужны для ипотеки

Для каждой сделки законом предусмотрен свой перечень документов.

Заемщики-физлица обязаны приложить к письменному заявлению на ипотеку удостоверение личности с пропиской на территории РФ и российским гражданством, в качестве дополнительного документа – военный билет или водительские права. Также используется справка в форме 2-НДФЛ для подтверждения платежеспособности заемщика и копия трудовой книжки, которая заверена у работодателя. Кроме того, понадобится трудовой договор, включая все изменения по нему. Законом определено, что платеж по ипотеке не должен составлять более 60 процентов от дохода (фактически этот процент, как правило, меньше). За отчетный период понадобится копия налоговой декларации, свидетельство о заключении брака. Если заемщик владеет ценными бумагами, он должен предоставить их копии в качестве свидетельства о дополнительном источнике дохода.

Кроме стандартного пакета, включающего заявление и паспорт каждого члена семьи, нужно подать свидетельство о рождении детей и справку о составе семьи, документ из ФНС, копию трудовой книжки и справку с места работы, выписку из домовой книги. Кроме этого, понадобится выписка из ЕГРП, если речь о покупке недвижимости, и регистрация права собственности на недвижимое имущество.

Как уже было сказано выше, по ипотеке может быть приобретено различное имущество. Главный принцип, по которому закон «Об ипотеке» дает возможность использовать имущество в качестве залогового, – его неделимость. Это означает, что имущество не может быть использовано по назначению как отдельный объект, если от него отделить какую-то его часть. Так, частный дом можно приобрести в ипотеку только вместе с земельным участком, на котором он расположен. Кроме того, ипотека регистрируется по месту нахождения предмета договора (недвижимости).

Для заключения договора по ипотеке на приобретение каждого вида имущества закон устанавливает свой перечень документов. Чтобы взять в ипотеку квартиру или частный дом, помимо основных (паспорт и свидетельство о рождении собственников недвижимости, которые нужны для составления ипотечного договора на любой вид недвижимого имущества), необходимо предоставить копии документов, которые подтверждают право собственности на жилье. К ним относятся договор купли-продажи, приватизации, дарения или обмена, копия кадастрового паспорта из БТИ, справка о том, что жилплощадь никем не занята (в квартире или доме никто не прописан). Закон определяет документы для долевого строительства (им часто пользуются молодые семьи) и приобретения в ипотеку жилья в еще не сданном в эксплуатацию доме. Помимо основных документов, потребуются типовое соглашение на участие в долевом строительстве, копии учредительных документов от застройщика. Из налоговой службы необходимо взять свидетельство о регистрации и постановке на учет. Также понадобятся копия решения застройщика о продаже объекта заемщику и документов о праве застройщика на продажу недвижимости.

Земельный участок можно взять в ипотеку для индивидуальной застройки. Чтобы зарегистрировать право собственности на него, потребуются договор купли-продажи, кадастровый паспорт и свидетельство о регистрации. Кроме того, по закону нужно разрешение на строительство и готовый архитектурный проект построек, которые планируется возвести на участке, включая смету и договор со строительной компанией.

Как возвращается задаток: досудебное и судебное урегулирование

Порядок возвращения задатка необходимо обговорить заранее. Легко и просто ситуация разрешается тогда, когда обязательства не исполняет либо Покупатель, либо обе стороны вместе (по обоюдному соглашению и решению прервать сделку). В первом случае Продавец просто оставляет задаток у себя. Во втором случае платеж возвращается Покупателю в том же размере, в котором изначально был им уплачен.

Если же условия Соглашения и/или предварительного договора купли-продажи нарушает Продавец, все оказывается несколько сложнее. Он должен не только вернуть полную сумму задатка, но и уплатить сверх нее точно такую же сумму. На практике Продавцы часто отказываются исполнять данное обязательство.

В этом случае Покупателю понадобится обратиться в мировой суд (при цене иска менее 50 тыс. рублей) или районный суд (при цене иска свыше 50 тыс. рублей) с исковым заявлением «О взыскании задатка в двойном размере». Также исковое заявление можно дополнить просьбой «О возмещении убытков в части, не покрытой задатком» (если Покупатель понес дополнительные непредвиденные расходы).

Судопроизводство осуществляется в стандартном формате. Для удовлетворения своих требований Истцу понадобится документально подтвердить факт вины Ответчика в неисполнении обязательств по предварительному договору купли-продажи и Соглашению о задатке.

Скачать образец иска о взыскании задатка и возмещении ущерба Обратите внимание! Также в суд необходимо обращаться во всех случаях, когда стороны не могут договориться о возвращении задатка друг другу в полюбовном формате.

В некоторых ситуациях Покупатель не сможет надеяться на возвращение задатка. Часто такое происходит, когда в процедуру купли-продажи квартиры вмешиваются риэлторские фирмы. Например, агент по недвижимости может предложить Покупателю внести задаток еще до того момента, когда будет найдено реальное предложение, составлен предварительный договор купли-продажи и оформлено Соглашение о задатке.

Подобный порядок действий в корне неверен, ведь здесь «задаток» не несет своих обеспечительных, гарантирующих и страхующих функций. Чаще всего риэлторы берут такие «предварительные платежи» в качестве собственных вознаграждений и не передают их Продавцам квартир. В результате получается, что при срыве сделки Покупатель может не получить назад заранее внесенные средства.

Чтобы такого не происходило, передавать задаток необходимо либо лично Продавцу, либо его Доверенному представителю, действующему на основании нотариально заверенной доверенности. Риэлтор, курирующий процесс купли-продажи, не должен выступать посредником в данном юридическом мероприятии.

Составление Соглашение о задатке при покупке квартиры – непростая процедура, имеющая свои нюансы и особенности

Важно не только грамотно составить сам документ, но и выполнить дополнительные шаги: проверить квартиру на юридическую чистоту, написать Расписку о получении денег, правильно и безопасно передать средства нужному человеку. Не знаете, с чего начать заключение Соглашения о задатке? Обратитесь к юристу сайта ros-nasledstvo.ru и получите ответы на имеющиеся вопросы

Как правильно составить договор задатка при покупке квартиры

Если стороны хотят провести сделку с задатком, то им понадобится составить письменное Соглашение о задатке при покупке квартиры. Этот документ обретает полную юридическую силу с момента его подписания обеими сторонами. Соглашение необязательно заверять у нотариуса, хотя при желании участники сделки могут прибегнуть к этой услуге. Денежные средства могут быть уплачены в тот же момент, когда происходит заключение и подписание Соглашения, а могут быть уплачены после (зависит от того, какую конкретную дату выберут стороны).

В тексте Соглашения должно быть однозначно отражено, что вносимый платеж выступает именно задатком, а не авансом. Соглашение о задатке также не должно содержать ошибок формального и/или содержательного характера. Для удобства можно использовать типовой бланк документа в печатном формате. Сюда понадобится включить следующие сведения:

- место и дата составления документа;

- ФИО, год рождения, место рождения, адрес регистрации, адрес фактического проживания и паспортные данные Продавца;

- ФИО, год рождения, место рождения, адрес регистрации, адрес фактического проживания и паспортные данные Покупателя;

- пункт о передаче задатка в установленном размере (сумма задатка указывается цифрами и прописью);

- полная стоимость квартиры (цифрами и прописью);

- адрес местонахождения и важные технические характеристики квартиры (например, общий метраж, количество комнат и пр.);

- способ передачи денег (наличный или безналичный, какая валюта);

- порядок передачи денег (дата перевода или передачи, банковские реквизиты и пр.);

- права и обязанности сторон;

- прядок разрешения ситуации в случае срыва сделки и/или неисполнения положений основного договора (кому, как и в каком размере будет возвращен задаток);

- порядок разрешения ситуации при форс-мажорных или иных обстоятельствах (участники могут дополнительно обговорить, кому, как и в каком размере будет возвращен задаток в случае пожара, предумышленной или непредумышленной порчи имущества и пр.);

- дата вступления соглашения в силу (обычно – «с момента подписания);

- срок действия Соглашения, возможность его пролонгации (можно или нельзя продлить по согласию сторон);

- период, в течение которого необходимо заключить основной договор купли-продажи квартиры (рекомендуется указать конкретную дату, например, «до 31.03.2020»);

- количество оригинальных экземпляров (составляется по 1 экземпляру на Продавца и Покупателя, причем если Продавцами выступает несколько сособственников, то на каждого из них понадобится подготовить отдельный оригинальный экземпляр Соглашения);

- реквизиты и подписи участников сделки с расшифровками.

Прекращение ипотеки в силу закона

В сущности, прекращение ипотеки — это аннулирование обременения. С этого момента банк уже не будет иметь никаких прав на вашу недвижимость даже в том случае, если у него имеются какие-либо претензии. Но вот вопрос, как снять обременение — это уже другое дело.

Прежде всего нужно запомнить, что прекращение ипотеки невозможно без полного удовлетворения требований кредитора. Это значит, что долг должен быть полностью погашен без остатка и без претензий со стороны банка. Если же задолженность просто передается третьей стороне по переуступке прав требования, то обременение не снимается — оно просто будет переоформлено на лицо, получившее долг от первоначального кредитора.

Как только с долгом все кончено, необходимо взять в офисе банка справку об отсутствии задолженности и претензий. С этой бумагой, а также графиком платежей банку, кредитным договором и другими документами необходимо прийти в отделение Росреестра. Там бумаги будут проверены и если все в порядке, обременение с квартиры снимается.

Банки, дающие кредит под залог недвижимости для пенсионеров

Существует достаточно широкий выбор кредитных организаций, предоставляющих средства лицам, вышедшим на заслуженную пенсию. Ценное имущество является для банка надежной гарантией платежеспособности клиента, именно поэтому последний может рассчитывать на относительно невысокий процент по сделке и большой срок кредита. Обратиться можно в следующие банки.

Совкомбанк

Организация отличается высоким процентом одобрения заявок, поданных людьми пенсионного возраста. Она имеет специальную программу, предусматривающую выдачу кредита под залог недвижимости. Ее основные условия:

- Заемщик не должен быть старше 85 лет к моменту погашения займа.

- В зависимости от стоимости недвижимости взять в кредит можно от 200 тысяч до 30 миллионов рублей.

- Срок кредита – до 10 лет.

- Процентная ставка составляет 11,99%.

Совкомбанк предлагает целевые и нецелевые займы. Страхование жизни и здоровья для пенсионеров является обязательным условием сделки. Кредит будет одобрен только в том случае, если предлагаемое клиентом залоговое имущество относится к высоколиквидному.

Восточный экспресс банк

Он также предлагает кредитование для людей пенсионного возраста. Условия достаточно выгодные, процентная ставка составляет 9, 9% в год. Возраст заемщика при этом не должен превышать 76 лет.

ПочтаБанк

Компания выдает нецелевой потребительский кредит при наличии у клиента ликвидного недвижимого имущества. Воспользоваться этим предложением могут не только пенсионеры, но и люди иных возрастных категорий. Для пенсионеров предусматриваются отдельные требования, более мягкие условия кредитования, ознакомиться с которыми можно на официальном сайте банка.

Сбербанк

Один из крупнейших российских кредиторов отличается большой клиентской базой среди пенсионеров. Большее предпочтение банк отдает клиентам, имеющим зарплатную или пенсионную карточку. Основные условия для получения кредита:

- К моменту полного погашения задолженности заемщик не должен быть старше 75 лет. Для этого требуется официальное подтверждение дохода. Можно оформить кредит без подтверждения, но тогда предельный возраст заемщика составит 65 лет.

- Сумма кредита может составить от 5000 тысяч до 10 миллионов рублей. Второй вариант – сумма взятых средств не может превышать 60% от оценочной стоимости предлагаемой в залог недвижимости.

- Максимальный срок кредитования составляет 20 лет.

- Процентная ставка определяется индивидуально, в среднем составляет 12% годовых.

Можно выбрать подходящую программу кредитования, например, на покупку автомобиля, жилья, потребительский кредит. Пенсионеры чаще всего пользуются последним. Пластикатовая карта выдается на 5 лет автоматически.

Россельхозбанк

Банк предлагает удобные условия, при которых страхование жизни или здоровья не является обязательным. Пенсионер, как и любой клиент организации, может отказаться от этой опции. Остальными основными условиями для заключения кредитного договора являются следующие:

- Максимальный возраст заемщика – не выше 75 лет ко дню последней выплаты.

- Занять можно от 100 тысяч до 10 миллионов. Сумма, которую банк может одобрить, не превышает 50% стоимости залоговой недвижимости после ее оценки.

- Срок кредита – 10 лет.

- Процентная ставка индивидуальна и изменяется от 15 до 17%.

Для лиц, чья пенсия прихоти на карту Россельхозбанка, предусмотрена упрощенная процедура кредита и более низкая процентная ставка. Банк предъявляет к заемщику следующие требования:

- Гражданство РФ.

- Клиент должен иметь постоянную регистрацию в том населенном пункте или регионе, где есть отделение банка.

- Возраст заемщика может быть от 60 до 85 лет.

- Кредитная история должна быть положительной.

- Выплаты по кредиту и общий доход семьи должны быть оптимальными.

- Страхование необязательно, но если клиент считает нужным, договор должен заключатся с аккредитованной банком компанией.

- В некоторых случаях может потребоваться привлечение трудоспособных поручителей не пенсионного возраста.

Требования банка могут немного меняться, поэтому стоит уточнить их на официальном сайте организации.