Банкротство физлиц при ипотеке

Содержание:

- Что будет с квартирой

- Процедура банкротства физического лица при ипотеке

- Какие выходы есть еще

- Отказ в банкротстве физического лица

- Можно ли признать себя банкротом по ипотеке

- Как можно сохранить ипотечное жильё

- Как можно сохранить ипотечное жилье до начала процесса банкротства

- Возможно ли сохранение ипотечного жилья при банкротстве

- Как снять обременение с залога в банке-банкроте?

- ОБНОВЛЕНИЕ 1.02.2019

- Как происходит переход ипотеки из одного банка в другой?

- Судебная практика по ипотеке при банкротстве физлиц

Что будет с квартирой

Разбираясь с вопросом сохранения или реализации имущества, которое числится в залоге у банка, стороны будут исходить из конкретных обстоятельств дела:

- Сохранить право на недвижимость смогут граждане, у которых из жилой собственности есть единственная квартира. При наличии любой другой жилой площади, в том числе комнаты или части жилого объекта, ипотечное жилье подлежит продаже с торгов. Не защищает от банкротства и факт получения квартиры в наследство или по договору дарения. Если жилье единственное – его могут сохранить, но при наличии нескольких объектов, их изымут для расчетов с кредиторами, сохранив только 1 жилье.

- Если квартира куплена с материнским капиталом, которым частично расплачивались при сделке, возникают некоторые сложности. Несмотря на то, что госпрограмма обязует родителей выделять детям доли в объекте, при обращении с иском о банкротстве закон более не защищает права несовершеннолетних на залоговую собственность. Все дело в моменте возникновения обязательств. Согласно программе маткапитала, собственник должен выделить доли детей в течение полугодия после того, как полностью рассчитается с банком. Пока финансовые обязательства не погашены, выделить детские доли не представляется возможным.

- Наличие у детей постоянной регистрации по адресу имущества должника предполагает обязательность согласования опеки. Если мероприятия нарушат права малолетних граждан, представители надзорного органа могут отказать в выдаче разрешения.

выделение детям долей через суд

Реализация залогового имущества при банкротстве физического лица

После того, как суд разрешит банкротить должника, наступает следующая стадия процедуры – реализация имущества и принятие мер по урегулированию долга через финансового управляющего.

Действия финуправляющего включают:

- Оценку имущества.

- Формирование перечня объектов к реализации через торги.

- Организацию продажи через публичные торги.

- Если имущество не продано сразу, стоимость лота понижается.

- Если реализовать собственность должника не удалось, ее возвращают как неликвидное имущество.

В момент передачи имущества на распродажу возникает шанс спасти собственность, заплатив цену ниже рыночной. Это возможно через реализацию первоочередного права выкупа. Если должнику удается одолжить на стороне достаточную сумму, жилье останется в собственности семьи после завершения банкротства.

Полученные от продажи деньги передают кредиторам, а оставшийся долг списывают в рамках банкротства. Таким образом, право выкупа по заниженной стоимости – реальный способ, как сохранить квартиру при банкротстве, если для должника важен факт оставления недвижимости в собственности семьи.

Другие последствия

Потеря имущества – лишь айсберг негативных последствий, которыми приходится расплачиваться за право освободиться от неподъемного кредитного бремени.

Вместе с недвижимостью должник может потерять движимое имущество, мебель, бытовую технику. Управляющий вправе реализовать предметы роскоши стоимостью выше 50 тысяч рублей.

Залоговое обременение не является поводом отмены принудительной продажи. Смысл залога – в гарантированном возврате банку одолженной суммы как раз в случаях невозврата долга и возможном банкротстве.

Не спасает от распродажи и факт совместного оформления покупок совместно с супругом. Право принудительного взыскания распространяется и на покупки, оформленные партнером по браку.

К другим санкциям со стороны законодательства относятся:

- запреты на предпринимательство и занятие ответственных постов в течение последующие 3 лет;

- запрет на покупку ценных бумаг и долей в коммерческих организациях;

- при обращении в банк, предупреждать о факте банкротства в прошлом, если новый кредит потребовался в течение первых 5 лет после банкротства;

- временный запрет на зарубежные поездки (применяется не всегда);

- если в рамках предпринимательской деятельности оформлялись лицензии, разрешения, их аннулируют.

Процедура банкротства физического лица при ипотеке

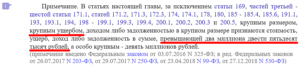

Процедура объявления физлица несостоятельным осуществляется согласно главе 10 Закона № 127-ФЗ. То есть, задолженность гражданина должна составлять не менее полумиллиона рублей (независимо от того, в какой валюте кредит) и числиться за ипотечником на протяжении трех месяцев.

Процедура признания человека банкротом предполагает пошаговое прохождение таких стадий:

- В арбитражный суд кредитором или самим должником подается заявление о неплатежеспособности физлица. Судья проверяет наличие оснований для обращения, в случае подтверждения несостоятельности человека, открывает производство.

- Объявляется процедура реструктуризации. Управление имуществом гражданина передается внешнему финансовому специалисту.

- Банк вправе предложить план реструктуризации долга – рассрочку по исполнению денежного обязательства на условиях более мягких, чем прописано в кредитном договоре.

- Если гражданин не выполняет требований займодавца, суд будет вынужден объявить должника банкротом.

- Начинается процесс продажи имущества, вырученные деньги идут на погашение банковского долга. Если средств не достаточно, ипотечная квартира также может быть реализована.

Для признания банкротства необходимо выполнение всех пунктов процедуры

Юристы рекомендуют подготовиться к банкротству, прежде чем его инициировать – совет в особенности актуален для должников, имеющих непогашенную ипотеку. Мы предлагаем внимательно рассмотреть следующие пункты.

- Если у вас есть ипотечный кредит – лучше всего рассматривать банкротство как способ отсрочки платежей или реструктуризацию на выгодных условиях. Дело в том, что реализация имущества предполагает продажу собственности. Учитывая, что ипотека является заложенным имуществом, она будет продаваться в первую очередь, и 80% от продажи будут переданы залоговому кредитору – то есть банку, выдавшему ипотеку.

Да, вы можете сослаться на ипотечное жилье как на единственную квартиру. Согласно положениям ст. 446 ГПК РФ, единственное жилье и ряд других предметов собственности не могут быть изъяты за долги, они защищены законодательным иммунитетом. Но проблема в том, что ипотека не наделяется статусом единственного жилья, поскольку является залоговым имуществом. То есть до момента ее погашения собственником выступает банк.

Что будет с такой квартирой? Она будет продана вне зависимости от наличия или отсутствия малолетних детей, проживающих в ней. Вне зависимости от других обстоятельств.

- На момент обращения в суд вы должны иметь определенный план действий. Например, если у вас нет доходов, вас уволили с работы, и вы находитесь в поисках другого заработка, вам потребуется отсрочка платежей. Представим, что вы уже обратились в банк, и получили отказ в кредитных каникулах или реструктуризации ипотечного кредита.

Вы понимаете, что через некоторое время банк обратится в суд, чтобы взыскать залог. Соответственно, наиболее оптимальным вариантом тут станет банкротство. Почему?

- На рассмотрение заявления, и вообще – дела, потребуется время.

- С первого судебного заседания все требования и претензии со стороны кредиторов прекращаются.

- С первого заседания приостанавливаются исполнительные производства по взысканию долгов.

Вы выиграете время, и уже заработав деньги, сможете договориться с кредиторами о погашении ипотеки при банкротстве, заключив мировое соглашение или потребовав судебную реструктуризацию долгов.

- Лучше не дожидаться, пока банк обратится в суд с требованием признать вас банкротом. Дело в том, что инициатор банкротства вправе поставить «своего» финансового управляющего. А значит, если это сделает банк – управляющий сделает все, чтобы довести дело до реализации имущества и продать ипотечное жилье.

Важно! Перед обращением в суд вам следует обязательно проинформировать кредиторов о своем намерении. Если банк ранее отказывал вам в реструктуризации и не хотел идти навстречу в сложном положении – в случае намерения банкротиться ситуация может измениться

Банки хорошо осведомлены, что проще самостоятельно договориться с должником, чем участвовать в банкротном процессе – для них такие дела часто оборачиваются потерями и убытками.

Какие выходы есть еще

Кроме процедуры банкротства или срочной продажи ипотечного жилья есть иные варианты решения проблемы. Они позволят сохранить квартиру, заодно не допустить ухудшения кредитной истории гражданина. Взамен он должен быть готов продолжать погашения ипотеки.

Реструктуризация долга

Вариант работает, если финансовое положение гражданина не критическое и он может платить небольшими суммами, зато регулярно.

Тогда по заявке клиента банк изменит основные условия ипотеки, смягчив их:

- будет пересмотрен существующий график выплат,

- снизится ежемесячный взнос,

- временно уменьшится общий платеж.

Заемщику останется следовать условиям нового соглашения. Это сохранит его рейтинг незапятнанным, и залоговая квартира останется при нем.

Не все клиенты вправе просить о реструктуризации кредита. Они должны соответствовать некоторым требованиям. У каждого банка свои условия.

Вот что ПАО Сбербанк требует:

· у клиента снизился доход, он лишился работы или был понижен в должности;

· появился ребенок, гражданин был вынужден оформить декрет;

· его призвали служить в армию;

· он тяжело заболел (заболел член семьи) и большая часть денег уходит на лечение.

Банк не обязан сразу пересматривать кредит, но если у заемщика хорошая репутация, он ранее исправно вносил платежи, то исключение сделать могут. Клиенты Сбербанка могут попросить о реструктуризации онлайн.

Им нужны следующие документы для подачи заявки:

∇ паспорт (оригинал показать, копию отдать);

∇ справка 2-НДФЛ (отражает доход последних 3 месяцев), для ИП – налоговая декларация, для пенсионеров – справка от Пенсионного фонда;

∇ документы, подтверждающие изменения финансового положения заявителя – справка от работодателя о снижении зарплаты/об увольнении, квитанции на оплату, договор с больницей на лечение и пр.;

∇ страховой полис (копия) + квитанция об уплате страховки по кредиту.

Их заемщик прикладывает к заявлению, где подробно рассказывает о причинах снижения платежеспособности и обещает следовать новому соглашению.

Что банк предложит взамен:

a) Уменьшение размера ежемесячного платежа – увеличится общий срок погашения кредита. Плюс сумма предоплаты.

b) Кредитные каникулы, т.е. отсрочка выплаты. Время, когда клиент будет перечислять только проценты.

О мерах по отсрочке долгов и каникулах озвучивали в статье про изменения в связи с пандемией.

Это выгодно и можно совместить с банкротством или оно уже наступило. Помогает при временных трудностях восстановить свое положение.

Отказ в банкротстве физического лица

Суд может отказать должнику в признании банкротом как на этапе подачи заявления, так и в ходе самой процедуры.

Несмотря на то что суды нередко занимают сторону должников и весьма лояльны к ним, в судебной практике есть и случаи отказов в банкротстве. Они могут быть связаны с невыполнением законодательных требований:

- Отсутствие документов, которые бы подтвердили наличие задолженности.

- Отсутствие выплаты вознаграждения финансовому управляющему.

- Неподтверждение должником готовности оплатить судебные расходы.

- Отсутствие необходимых сведений в заявлении на банкротстве (в частности, СРО, из членов которой предстоит выбрать управляющего).

Примером подобного дела может выступать дело №А53-35204/2018 от 2018 года, которое рассматривалось в Ростове-на-Дону. Суд отказался принимать заявление от потенциального банкрота, так как им не были предоставлены документы, подтверждающие:

- Финансовую состоятельность для оплаты судебных расходов.

- Внесение денег на судебный депозит для выплаты вознаграждения управляющему.

Помимо прочего, у должника отсутствовало имущество для погашения задолженности.

Также суд вынес отказ по делу № А40-264328/2018 «Ф» от 2018 года. В этом случае должник подал заявление без приложения большинства документов, которые обязательны по нормам 127-ФЗ. Это служит подтверждением, что подача заявления о своей финансовой несостоятельности требует существенной подготовки и проработки.

Отказать в банкротстве суд может не только самим должникам, но и его кредиторам и уполномоченным органам. Например, ФНС в деле № А58-10384/2018 отказали в приеме заявления, так как инстанция не приложила комплект документов и не внесла вознаграждение управляющему.

А вот отсутствие имущества в собственности не является поводом для отказа в приеме заявления и прохождении процедуры. Для примера рассмотрим дело №А13-16684/2015 от 2016 года. В нем гражданка указала размер своих ежемесячных доходов и остаток по счету в 92 р. Суд принял решение, что реструктуризация невозможна и перешел к этапу реализации. Движимое и недвижимое имущество у гражданки отсутствовало, но суд признал ее банкротом и списал все долги без фактической реализации и их погашения. Это лишний раз подтверждает, что отсутствие имущества – не причина для отказа от банкротства.

По определению ВС №305-ЭС16–15411 от 2016 года суд может отменить процедуру признания финансовой несостоятельности при наличии признаков злоупотребления права на банкротство. Речь идет о ситуациях, когда должник злоупотребляет своим правом на банкротство или стремится уклониться от долга. Иначе говоря, речь ведется о фиктивном и преднамеренном банкротстве.

Так, по результатам банкротства суд может принять решение о неосвобождении гражданина от долгов. Примерами таких прецедентов являются:

- По постановлению Московского АС от 2017 года №Ф05-5018/2017 за должником сохранили обязательства поручительства, так как на момент их оформления он не обладал нужным доходом и не мог исполнить свои обязательства перед банком в полной мере.

- По постановлению Северо-Западного АС от 2017 года № Ф07-1599/2017 задолженность сохранили за банкротом, который при подаче заявления указал ложные сведения о подписанных сделках за последние 3 года.

- По постановлению Северо-Западного АС от 2017 года №Ф07-3110/2017 за гражданином сохранили обязательства по налоговой задолженности, так как она сформировалась из-за указания недостоверных данных по декларации.

- По постановлению Уральского АС от 2016 года № Ф09-8211/16 не было применено правило об освобождении от обязательств, так как должник уклонялся от исполнения запросов суда и управляющего.

- В деле №А45-24580/2015 от 2015 года суд отказал в освобождении от долгов банкрота. Дело в том, что за три года он получил кредиты в банках на сумму более 600 тыс. р. Ежемесячные платежи по ним составляли 23,6 тыс. р., а зарплата должника – 17,8 тыс.р. Суд счел, что гражданин изначально взял на себя невыполнимые обязательства.

Можно ли признать себя банкротом по ипотеке

Многим известно, что существует список имущества, которое невозможно отобрать у должника при признании его несостоятельности. В него включается и жилье, которое находится в ипотеке. По закону, независимо от размера долга, ипотечное жилье в любом случае останется за должником.

Многие могут подумать, что для осуществления выплаты по кредиту жилье должника могут изъять или продать, но это не так. Какими бы ни были размер и стоимость дома, никто не имеет права им распоряжаться, например, разменять и выдать плательщику жилье, которое бы соответствовало минимальным требованиям по проживанию.

Однако, если жилье было приобретено в ипотеку, кредиторы имеют право потребовать реализации жилья, ведь обычно оно является предметом залога по самому кредиту. Даже если жилье не имеет отношения к ипотеке, но указано в договоре как залог, кредитор также может потребовать его продажи для выплаты долга.

На практике залоговые кредиторы в первую очередь включаются в так называемый залоговый реестр. Согласно ему они имеют право требовать реализации залогового имущества и выплаты долгов от плательщика.

Стоит также отметить, что если решено объявить себя банкротом по отношению ко всем своим кредитам, нельзя часть из них оставить, а по остальным отказаться от выплат. В случае признания финансовой несостоятельности объявляется банкротство по всем имеющимся обязательствам.

Как можно сохранить ипотечное жильё

Как до начала, так и на любой стадии процесса все права заёмщика сохраняются, а обращение взыскания на залоговое имущество недопустимо до вынесения судебного вердикта. Но обращаться в арбитражный суд следует не с целью избавиться от действующего долга, а для получения отсрочки платежа или изменения формата выплат судебной инстанцией, что позволит сохранить ипотечную квартиру должнику. Доведение процесса до завершающего этапа – реализации имущества гарантированно оставит гражданина без жилья.

До начала процесса

Поскольку до полного погашения ипотеки объект недвижимости находится в залоге, то заёмщик может обратиться в банк для получения более приемлемых условий для погашения кредита:

- Кредитные каникулы. При возникновении временных финансовых трудностей гражданин может попросить о предоставлении времени, в течение которого будут уплачиваться только проценты до стабилизации материального положения.

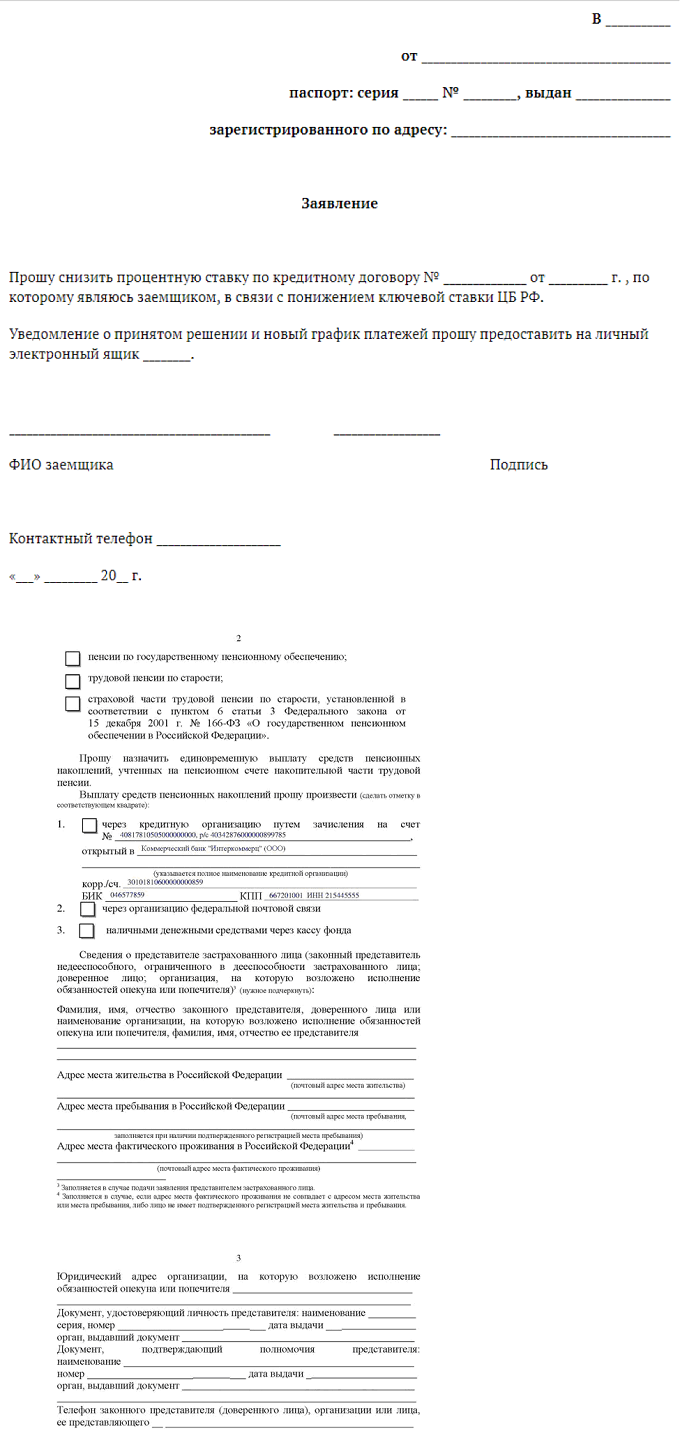

- Рефинансирование ипотечного кредита. Перекредитование на более выгодных условиях позволит получить увеличение сроков и уменьшение процентной ставки благодаря плавному снижению ставки Центробанка и длительности ипотечного кредитования.

- Реструктуризация долга. Банковская реструктуризация отличается от судебной, поскольку решение об условиях принимается банком, прописывающим график погашения с увеличением срока. Однако это позволяет уменьшить ежемесячную сумму платежей, что отразится на «пошатнувшемся» семейном бюджете до приобретения финансового равновесия.

- Получение государственной поддержки. На рассрочку платежей через АИЖК можно претендовать ограниченному кругу лиц.

Если попытки договориться с банками не увенчались успехом, то следует получить отказ в письменной форме. Это будет свидетельством прохождения этапа досудебного урегулирования, понижающем шанс обвинить заёмщика в преднамеренном банкротстве.

До обращения в суд физическому лицу целесообразно с банком решить вопрос о реализации предмета залога. Признание банкротом не позволит возвратить часть денежных средств, поскольку все финансовые потоки будут направлены на погашение требований кредиторов.

В ходе процедуры

Пользоваться ипотечной квартирой при банкротстве можно в ходе процесса несостоятельности до достижения завершающей стадии – реализации согласно описи. Введение этапа реструктуризации даёт возможность гражданину на трёхлетний период:

- приостановить начисление штрафов, пень, неустоек, предусмотренных договором за исключением текущих платежей;

- представить план погашения, на составлении которого выделяется два месяца, а на период разработки и одобрения судебной инстанцией можно не платить все кредиты, включая ипотечный;

- получить кредитные каникулы сроком до 4-х месяцев;

- остановить выплаты по исполнительным листам за исключением алиментов и компенсаций причинённого вреда сторонним лицам;

- получить мораторий на удовлетворение требований кредиторов.

Альтернативный вариант – мировое соглашение. В отличие от реструктуризации график платежей не ограничен трёхлетним периодом.

Банки могут быть заинтересованы не доводить процесс до реализации имущества и участвовать в разработке графика, поскольку при погашении задолженности заёмщиком получат большую экономическую выгоду.

Как можно сохранить ипотечное жилье до начала процесса банкротства

С учетом того, что ипотечная квартира фактически не принадлежит заемщику, пока она находится в залоге у банка, и долг полностью не погашен, законных способов для сохранения квартиры у должника немного.

Решение о банкротстве с незакрытой ипотекой стоит принимать только в том случае, если должником были ранее приняты меры по досудебному урегулированию споров. Во-первых, официальное признание неплатежеспособности обладает рядом последствий для должника. Во-вторых, эта процедура длительная и достаточно дорогая. Наконец, заемщику предстоит расстаться со своей ипотечной недвижимостью.

У заемщика есть такие варианты для погашения ипотеки в обход процедуры банкротства:

- Получение кредитных каникул. Это оптимальный вариант для заемщика при возникновении временных затруднений. Он может попросить у банка определенную отсрочку до момента нормализации его финансового положения. В период кредитных каникул банк может предложить заемщику платить только по процентам, а в части основного долга – временно не платить.

- Рефинансирование займа. Оно дает возможность пересчета ипотечного кредита под меньший процент, изменение сроков ипотеки или валюты. Многие банки имеют возможность перекредитования займа на более выгодных условиях для добросовестных заемщиков, поэтому искать варианты для рефинансирования стоит как можно раньше.

- Реструктуризация кредита. Она производится непосредственно залогодержателем и позволяет изменить график погашения долга на более длительный срок. В результате сокращаются ежемесячные платежи, заемщик может расплатиться с долгами с меньшим ущербом для семейного бюджета.

- Рассрочка платежа через АИЖК. Право на получение государственной поддержки в сложной ситуации с финансами могут получить отдельные категории граждан: семьи с маленькими детьми, ветераны боевых действий и прочие группы.

Даже если попытки досудебного урегулирования не увенчались успехом, то стоит сохранить отказы, полученные от банков. Это будет положительно характеризовать личность должника, если дело дойдет до банкротства, и снизит шанс обвинения в фиктивном и преднамеренном банкротстве.

Также должнику стоит порекомендовать договориться с банком о самостоятельной продаже предмета залога. В этом случае он может вернуть себе часть стоимости квартиры, которая осталась после закрытия ипотеки перед банком. Этот вариант более выгоден для должника, чем в рамках процедуры финансовой несостоятельности, ведь в ходе банкротства все вырученные деньги пойдут на погашение обязательств перед кредиторами, и банкроту ничего не достанется.

Чтобы сохранить квартиру в ипотеку за заемщиком, ему следует рассмотреть такие варианты:

- Выделить долю супруги в ипотечной квартире.

- Заменить заемщика после получения одобрения от банка, перезаключить ипотечный договор, выкупить долги.

Нужно учитывать определенные нюансы, связанные с реализацией залоговой недвижимости с прописанными несовершеннолетними. Так, если квартира была приобретена с использованием материнского капитала, то это никак не защищает права детей. Дело в том, что в такой квартире дети не являются собственниками: заемщики должны выделить долю ребенку только по результатам полного расчета с банком. Это значит, что права детей никак с юридической точки зрения не ущемляются в результате продажи ипотечного жилья.

Если в заложенной квартире прописаны дети, то ситуация гораздо сложнее. В процессе реализации ипотеки с долей детей должны быть привлечены органы опеки. Они должны дать свое одобрение на сделку и дают его крайне редко. Поэтому это в некоторых случаях позволяет защитить ипотечное жилье от взыскания.

Юристы рекомендуют привлекать по спорам с ипотечным жильем, приобретенным с использованием средств материнского капитала, органы опеки. Были случаи, когда суды шли на уступки и принимали решение о принудительном выделении собственности детям: в этом случае на каждого ребенка приходится около 8% в собственности и это дает их родителям право первоочередного выкупа залоговой недвижимости.

Возможно ли сохранение ипотечного жилья при банкротстве

В некоторых случаях владельцы залоговой недвижимости имеют шанс сохранить свое имущество. Но для этого необходимо наличие определенных обстоятельств. Варианты могут быть следующими:

У физического лица имеется несколько долговых обязательств

Здесь важно своевременно вносить платежи за приобретенную квартиру. При отсутствии долгов по ипотеке открыть процедуру банкротства допускается при наличии прочих обязательств, которые превышают 500 000 рублей

Если к залоговому имуществу претензий у кредитора (банка) не будет, то объект недвижимости не станет рассматриваться в качестве способа погашения задолженности. Ежемесячные платежи в полном объеме не позволят наложить на квартиру или дом дополнительные взыскания. Для прочих же кредиторов данное имущество, скорее всего, будет расцениваться как единственное жилье, которое тоже не подлежит реализации.

Если имеется существенная задолженность по ипотечной квартире, то можно попробовать обратиться в банк с просьбой пересмотра графика платежей. Режим погашения долга могут сделать более щадящим. Но, к сожалению, эта дополнительная мера не всегда гарантирует сохранность имущества.

Таким образом, практически единственным условием сохранения ипотечного жилья будет являться приемлемый уровень платежеспособности физического лица – банкрота.

К сожалению, это обстоятельство не всегда достижимо, особенно в затруднительном материальном положении.

Как снять обременение с залога в банке-банкроте?

Любое обременение – это ограничение права собственности, которое накладывается банком на клиента на все время оплаты ипотеки. При процедуре банкротства финансовой организации заемщик должен снять обременение с залога, чтобы избежать впоследствии проблем со вступлением в право собственности. Снятие обременения с объекта недвижимости производится разными способами, однако наиболее распространенными являются следующие:

- Через подачу заявления и документов в МФЦ.

- Путем регистрации права на имущество в Росреестре.

- Через посреднические фирмы, оказывающие соответствующие услуги.

- На web-портале gosuslugi.ru.

Документальным подтверждением погашения ипотеки является справка, которая выдается физ. лицу банком-правопреемником. Помимо этого документа человек предоставляет в Росрееестр следующие официальные бумаги:

- Заявление о снятии статуса обременения на бланке банка.

- Выписку о средствах на ссудном счете.

- Оригинал и ксерокопию ипотечного контракта.

- Свидетельство о праве собственности на квартиру (частный дом/коттедж).

- Квитанцию об оплате государственной пошлины за регистрацию собственника в Росреестре.

ОБНОВЛЕНИЕ 1.02.2019

К сожалению, вынуждены констатировать, что изменилась ситуация по вопросу ипотеки в банкротстве.

Наша практика потеряла актуальность в связи с вынесением Постановления Пленума Верховного Суда России от 25 декабря 2018 г. № 48 “О некоторых вопросах, связанных с особенностями формирования и распределения конкурсной массы в делах о банкротстве граждан”

В частности, согласно п. 5 названного Постановления Исходя из особенностей правового статуса единственного пригодного для постоянного проживания жилого помещения, находящегося в залоге, судам необходимо учитывать следующее.

Если кредитор по требованию, обеспеченному залогом единственного пригодного для постоянного проживания должника и членов его семьи жилого помещения, не предъявил это требование должнику в рамках дела о банкротстве либо обратился за установлением статуса залогового кредитора с пропуском срока, определенного пунктом 1 статьи 142 Закона о банкротстве, и судом было отказано в восстановлении пропущенного срока, такой кредитор не вправе рассчитывать на удовлетворение своего требования за счет предмета залога, в том числе посредством обращения взыскания на данное имущество вне рамок дела о банкротстве.

Соответствующее требование учитывается в реестре требований кредиторов как не обеспеченное залогом.

В этом случае жилое помещение считается не вошедшим в конкурсную массу в силу пункта 3 статьи 213.25 Закона о банкротстве, право залога на него прекращается после завершения процедуры реализации имущества при условии освобождения должника от дальнейшего исполнения обязательств (пункт 3 статьи 213.28 Закона о банкротстве, статья 352 Гражданского кодекса Российской Федерации (далее — ГК РФ).

Таким образом, до вынесения указанного Постановления можно было продолжать производить платежи по ипотеке. Банки получали выплаты и не включались в реестр кредиторов должников. В случае, когда банк все-таки включался, можно было говорить об отсутствии нарушения прав банка, т.к. выплаты по ипотеке производятся, а банк в случае прекращения выплат сможет наложить взыскание на квартиру в любое время вне зависимости от процедуры банкротства.

После принятия указанного Постановления ситуация изменилась полностью. Теперь, если банк не включается в реестр кредиторов в деле о банкротстве, залог на квартиру прекращается, соответственно, банк несет большие риски.

Теперь банк в любом случае включается в реестр кредиторов и просит наложить взыскание на квартиру.

Как происходит переход ипотеки из одного банка в другой?

При открытии процедуры банкротства банка человек, являющийся ипотечным заемщиком, всегда должен быть в курсе того, куда и в каком объеме совершать ежемесячные платежи. Это необходимо, чтобы случайным образом не нарушить сроки платежа и не ухудшить свою кредитную историю

Это важно, поскольку банк-правопреемник, перезаключая договоры с клиентами банка-банкрота, обращает внимание на статус каждого должника

Не исключен и тот факт, что правопреемник захочет пересмотреть условия кредитного договора, однако опасаться не стоит, поскольку изменения носят рекомендательный характер. Если заемщик не согласен, он всегда может оспорить решение в суде.

Судебная практика по ипотеке при банкротстве физлиц

Особенность банкротства ипотечных заемщиков состоит в том, что залоговое имущество подлежит изъятию и продаже, даже если речь идет о единственном жилье.

Практически все дела о банкротстве граждан заканчиваются изъятием ипотечной квартиры и ее реализации для погашения требований перед кредиторами. Но есть некоторые исключения, когда банки из-за своих ошибок лишались права требования в отношении залогового жилья.

Например, в деле А33-14963/2016 Сбербанк включил свои требования в реестр, но забыл указать на свой привилегированный статус залогодержателя. Он неоднократно жаловался в суд на необходимость исправления его положения в реестре как залогодержателя. В результате дело завершилось отказом Сбербанку в требованиях, и он участвовал в процессе на общих основаниях без привилегированного статуса. Ипотечное жилье было признано единственным для должника и было исключено из конкурсной массы. В результате квартиру должник сохранил, а его долги списали.

В деле № А41-25058/2016 Сбербанк и вовсе пропустил сроки для включения в реестр. Квартира также сохранилась за банкротом, с которого списали все долги.

Но обычно банки не допускают подобных ситуаций и своевременно подают документы в суд. Статус залогодержателя позволяет им получить 80% от стоимости проданной недвижимости в залоге, тогда как остаток идет на погашение иных издержек.

Если квартира не является предметом залога, то ее невозможно изъять, если должник докажет, что это его единственное жилье. Это правило соблюдается беспрекословно.

Например, в деле №А81-4514/2015 суд постановил, что единственное жилье не подлежит реализации и продаже и должно быть исключено из конкурсной массы, тогда как управляющий пытался это опротестовать. Он ходатайствовал перед судом включить квартиру в конкурсную массу, так как должник там фактически не живет, а проживает с родителями. При этом суд отказал управляющему, сославшись на то, что квартира родителей не является его собственностью, а арендуется по договору социального найма у муниципалитета.

Ранее у заемщиков был шанс сохранить ипотеку и получить списание по другим долгам. Но, согласно разъяснениям последнего Постановления ВС №48, такой вариант стал крайне невыгоден банкам-залогодержателям, которые утрачивают права требования на залог. То есть по результатам прохождения должником процедуры они могут лишиться квартиры и выплат за нее.

Таким образом, судебная практика по банкротству физических лиц регулярно пополняется новыми делами и решениями. Постепенно процедура унифицируется и стандартизируется, что увеличивает ее популярность среди должников и снижает их опасения при подаче заявления. При вынесении решений в делах о банкротстве суды руководствуются не только нормами 127-ФЗ, но и Гражданско-процессуальным кодексом и разъяснениями от Верховного суда.

https://youtube.com/watch?v=8xpRnPIOrCM