Коллекторы в 2020: разбираем закон, права и полномочия оп отношению к должникам. что делать, если звонят или приходят коллекторы по долгу и трепят нервы?

Содержание:

- Деятельность коллекторских фирм в России

- Нормативно-правовая база

- Ограничение или прекращение общения с должником

- Последствия, если не снимать трубку

- Только просроченная задолженность может переходить в руки коллекторов

- Кто регулирует действия коллекторов? Как подать жалобу на коллекторов?

- 2) Останутся крупные игроки

- 3) Резко упадет собираемость долгов

- 4) Кредиторы еще сильнее ужесточат свои требования к заемщикам

- 5) Ставки по кредитам останутся высокими

- Работает ли 230 ФЗ о коллекторах

Деятельность коллекторских фирм в России

В конце 90-х – начале 2000-х в России расцвела система кредитования, банки охотно предлагали кредиты, люди, почувствовав возможность приобрести много и сразу, легко их брали.

Но как оказалось – брать легко, отдавать – сложно. Количество просроченных кредитов росло, банки не справлялись своими силами с решением проблемных ситуаций. Нашлись люди, которые научились на этом делать бизнес, стали открываться организации, основной деятельностью которых стал сбор просроченных долгов.

Это намного облегчало работу банков, а также позволяло минимизировать убытки. В 2004 году в России появились первые официальные коллекторские агентства, организации по сбору долгов, скорее напоминавшие легализованных рэкетиров.

Ассоциация со словом коллектор скорее негативная. Рьяно взявшись за столь прибыльный бизнес, как сбор долгов, работники таких компаний не особо церемонились со своими клиентами. Видя своей основной целью, как можно скорее вернуть деньги, они использовали зачастую довольно жестокие приемы.

Существовала практика порчи собственности (автомобиля, например) должника, на дверях квартир появлялись неприличные надписи. Все эти методы, конечно, действовали и неблагонадежные заемщики возвращали деньги, но порой бывали и случаи суицида. Потребовалось вмешательство правозащитников.

03 июля 2016 года Президент РФ подписал закон №230-ФЗ ” О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности и о внесении изменений в Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях»”. Этот закон четко указывает, как можно и как нельзя заниматься сбором долгов.

Участники, подпадающие под действие этого закона:

- физическое лицо, у которого образовалась задолженность. Юридические лица, у которых образовалась задолженность, связанная с их коммерческой деятельностью, не могут руководствоваться нормами данного закона;

- кредиторы, а также организации, официально занимающиеся сбором выкупленных задолженностей;

- частное лицо, выдавшее в долг денежную сумму свыше 50 тысяч рублей, что документально подтверждено.

Закон упорядочивает отношения между кредитором и должником.

Организациям по сбору долгов разрешено:

- контактировать с человеком, имеющим задолженность, лично, звонить ему, посылать почтовые отправления, связываться с ним посредством сети Интернет с понедельника по субботу с 8 утра до 10 вечера, включительно, в воскресенье – с 9 утра до 8 вечера (в государственные праздники, как в воскресенье);

- вести переговоры с людьми близкого окружения (родными, друзьями, сослуживцами) с согласия должника по вопросам его задолженности;

- вести аудиозаписи любых разговоров с человеком, у которого образовалась задолженность, а также хранить их на протяжении трех лет.

Коллекторам запрещается:

- превышать количество посещений должника более чем на один раз в 7 дней;

- превышать количество телефонных звонков более чем на один раз в 24 часа, два раза в 7 дней, восемь раз в месяц;

- посылать телеграммы или смс-оповещения чаще двух раз в 24 часа, четырех раз за 7 дней, шестнадцати раз в месяц;

- любой контакт с неблагонадежным заемщиком, приводящий к физическому увечью последнего;

- любые виды психологического давления и некорректное информирование;

- порча любого имущества, принадлежащего должнику, а также членам его семьи;

- оповещение о возникшей просроченной задолженности сторонних лиц лично, либо другими путями (размещение данной информации в печатном виде, а также посредством сети Интернет);

- разглашать любую имеющуюся информацию личного характера.

Законом оговорено, что банк, передавая права на просроченную задолженность своего клиента коллекторскому агентству, должен предварительно оповестить его, обязательным условием также является то, что клиент должен письменно подтвердить получение подобного уведомления.

Неблагонадежный заемщик может на законных основаниях:

- нанять адвоката, который будет вести все необходимые переговоры с представителями банков или коллекторских агентств;

- отозвать свое согласие, если оно было, на взаимодействие с третьими лицами касаемо его финансовых проблем;

- по истечении четырех месяцев после образования задолженности, которую можно считать просроченной, в письменном виде заявить о своем нежелании общаться с кредитором. Заявление подтверждается нотариусом.

Если заемщик подтвердит документально, имея фотографии или записи, что коллектор превышает свои полномочия, то это повлечет неприятные последствия для всей коллекторской организации.

Нормативно-правовая база

Закон «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности и о внесении изменений в Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях» подписан 03.07.2016, но некоторые положения вступили в силу только с 01.01.2017 года.

Действие статей 230-ФЗ «О коллекторах» распространяется исключительно на физических лиц.

Действие статей 230-ФЗ «О коллекторах» распространяется исключительно на физических лиц.

Согласно нормам, компании занимающиеся возвратом просроченной задолженности, должны иметь статус юридического лица, а также быть внесенными в государственный реестр. Надзорные органы в любой момент могут осуществить проверку деятельности коллекторского агентства, в результате может быть выдано предписание с требованием устранить нарушение. Если есть основания, то юридическое лицо могут исключить из государственного реестра, а значит будет запрещено далее проводить коллекторскую деятельность.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читать статью с отзывами о заработке на играх.

Ограничение или прекращение общения с должником

Должник может направить уведомление кредитора о том, чтобы он общался с его конкретным представителем. Уведомление должно быть только письменное. Таким представителем должника может быть только адвокат.

Должник вправе и вовсе отказаться общаться с кредитором. Для этого его нужно уведомить в письменной форме. Уведомление можно послать не ранее четырех месяцев после просрочки в оплате задолженности.

Третья глава ФЗ посвящена правовому статусу кредиторов, занимающихся взысканием задолженности, и требованиям к его регистрации.

Коллекторское агентство должно функционировать только в форме хозяйственного общества. У него должно быть чистых активов минимум на 10 млн. рублей + страховка на 10+ млн. рублей.

ФЗ № 230 был принят, прежде всего, для защиты законных прав и интересов граждан. Рекомендуется:

- при общении с коллекторами, агентами и прочими лицами, требующими долг, давать ссылки на нормы этого закона, указывать на конкретные нарушения со стороны представителей кредитора;

- по возможности отказываться от взаимодействия с кредитором по правилам, указанным в ст. 8 Федерального Закона.

Полномочия, так называемых, «коллекторов» (такого названия в законе вообще не предусмотрено) существенно ограничены. При явных угрозах со стороны кредиторов следует обращаться за помощью в правоохранительные органы.

Последствия, если не снимать трубку

Клиент заранее знает, что ему наберут по поводу просрочки и решает не разговаривать. Для банка такое поведение говорит, что он намеренно затягивает дело. Тогда будут начислены большие штрафные санкции, которые все равно придется оплачивать по решению суда. Кроме этого, будет испорчена «кредитная история», и впоследствии гражданин не сможет взять ссуду ни в одном финансовом учреждении, так как его фамилия будет занесена в «черный» список. Если будет доказано мошенничество, то может наступить уголовная ответственность. Во избежание негативных последствий стоит принимать все звонки и попытаться мирным путем урегулировать проблему.

Только просроченная задолженность может переходить в руки коллекторов

Законопроект ФЗ-230 «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности» и о внесении изменений в ФЗ «О микрофинансовой деятельности и микрофинансовых организациях» (ранее МФО, отныне МФК и МКК) был подписан президентом Российской Федерации Владимиром Путиным еще в июле 2016 года. Нормативный акт был принят Государственной думой 21 июня 2016. Одобрение Советом Федерации произошло 29 июня 2016 года.

- Что будет если не платить по банковским кредитам?

- Что будет если не платить за онлайн микрозаймы?

Положение распространяется только на физических лиц, и только на просроченную задолженность перед банком или микрофинансовой организацией. Нормативы нового законопроекта не распространяются на задолженности граждан по ЖКХ услугам. Право на работу с неплательщиками получили только кредитные организации, чья деятельность по возвращению просроченной задолженности является основным направлением работы.

Какие правила должны соблюдать коллекторские агентства?

- Соблюдение условий «максимального количества информирования» в течение суток, недели и 1 календарного месяца.

- Запрет информирования в нерабочее время. По будням (с 22 до 8 часов), по выходным (с 20 до 9 утра).

- Коллектору запрещается встречаться с должником лично более одного раза в неделю, общаться по телефону – чаще 1 раза в течение 24 часов, двух раз в неделю и восьми раз в месяц.

- Запрещено причинять вред должнику (в любой форме), применять физическую силу, угрожать, оказывать психологическое давление на гражданина, наносить вред личному имуществу.

- Не допускается раскрытие информации о личности заемщика и о его проблемах третьим лицам через все способы информирования.

- Агент не имеет права скрывать информации о своей личности и сведениях об агентстве, чьи интересы он представляет.

- Для взыскания задолженности с заемщика не допускается привлечение одновременно более 1 сотрудника.

Отметим, что должник имеет право отказаться от общения с тем или иным представителем. В свою очередь коллекторы вправе попросить о дополнительных встречах либо перевести общение в иные формы, не предусмотренные рамками нового закона. Положения возможны при условиях заключения дополнительного соглашения с клиентом. Если посмотреть какие права имеют коллекторы по новым законам на основании старого кредитного договора – никаких. Будьте внимательны при оформлении потребительских кредитов, дополнительные пункты уже присутствуют в правах и обязанностях сторон.

Зачем нужна справка о погашении кредита?

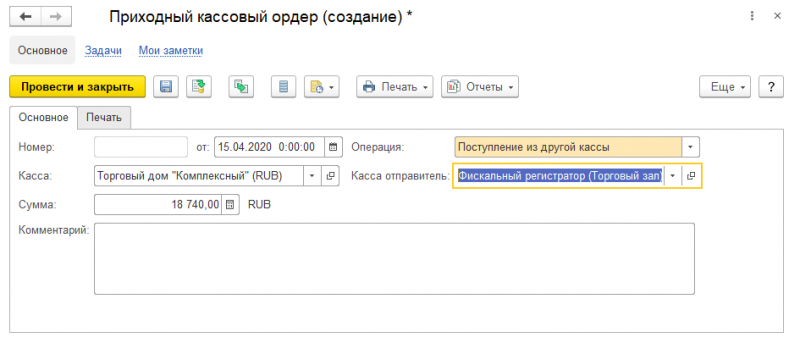

Если у вас есть кредитные отношения с банком (или не банковской организацией), вы обязаны соблюдать условия договора. Справка о погашении кредита является подтверждением того, что вы исполнили свои обязательства в полном объеме. Это своего рода гарантия, от случаев, когда через несколько лет по непонятным причинам, всплывают долги по оплаченным кредитам, детали.

Кто может осуществлять взыскание долгов?

- Компании, которые включены в государственный реестр Федеральной службы судебных приставов (ФССП).

- У фирмы должны быть активы на сумму более 10 000 000 рублей.

- Страхование ответственности за причинение убытков на сумму не менее 10 миллионов руб.

- Организация должна содержать сайт с открытым доступом через систему интернет.

- Сотрудниками коллекторских агентств не могут быть граждане с открытой и непогашенной судимостью. А также граждане, имеющие заболевания препятствующие работе с людьми.

С 1 января 2017 года закон № ФЗ 230 вступил в полную силу. Но не стоит полагать, что права должников будут соблюдаться на 100%. Во-первых, клиент кредитной организации, который не платит по счетам – по умолчанию не прав (поскольку нарушил договорные соглашения). Во-вторых, новый законопроект не совершенен, коллекторы быстро найдут лазейки дабы работать в рамках закона. Примеры нарушений закона, новые схемы:

Реальные истории

- Сотрудник написал в качестве контактного номера мой номер телефона ежедневно получаю звонки.

- Как найти список должников ООО МФК Мани Мен.

- Мне приходят сообщения о задолженности но я займ не брала.

- К кому обратиться по поводу хамства сотрудников Деньга?

Это лишь небольшой список обращений, которые поступили в наш онлайн консультант. Многие компании перешли на авто-информаторы, более того они стали информировать не только своих клиентов, но и посторонних лиц. Коллеги по работе и руководители, близкие и дальние родственники, бывшие супруги, старые друзья. Но больше всего коллекторы любят давить на должника через его пожилых родителей или дедушек и бабушек.

4.002879078

Кто регулирует действия коллекторов? Как подать жалобу на коллекторов?

На данный момент деятельность коллекторов регулируется Федеральной Службой Судебных Приставов. Именно в ФССП необходимо подавать мотивированные жалобы на назойливых коллекторов в том случае, если они начинают нарушать порядок взаимодействия с должниками.

Кстати, уже есть интересные прецеденты. Например, в Москве ФССП назначила одной коллекторской организации штраф в 200 000 рублей, который превышал долг в 4 раза. За назойливые звонки коллекторским организациям на практике чаще всего назначают штрафы от 15 до 20 тысяч рублей, что сильно охлаждает их пыл.

Если приставы не реагируют на жалобы, то вы можете обратиться в органы прокуратуры, которые дадут приставам ускоряющую мотивацию в виде вошебного пенделя соответствующего предписания.

Ответственность коллекторов за звонки, визиты и иные нарушения

Прежде всего коллекторы в случае выявления нарушений получат по шапке за нарушение КоАП РФ: Статья 14.57. Нарушение требований законодательства о защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности.

Любой человек, либо организация, не включенная в реестр юридических лиц, осуществляющих деятельность по возврату просроченной задолженности, который пытается с вас что-то требовать – это уже нарушитель и беспредельщик. Если беспределит сам кредитор, либо кто-то от его лица, и они не включены в реестр, но звонят, посещают вас и всячески портят жизнь, то они имеют возможность получить хорошенький такой штраф (ч. 1 ст. 14.57 КоАП): для граждан в размере от пяти тысяч до пятидесяти тысяч рублей; для должностных лиц – от десяти тысяч до ста тысяч рублей или дисквалификацию на срок от шести месяцев до одного года; для юридических лиц – от двадцати тысяч до двухсот тысяч рублей.

Если сверхразумы включены в соответствующий реестр, но все равно допускают нарушения, то это грозит им следующими санкциями (ч. 2 ст. 14.57 КоАП): штраф для должностных лиц в размере от двадцати тысяч до двухсот тысяч рублей или дисквалификацию на срок от шести месяцев до одного года; для юридических лиц – штраф от пятидесяти тысяч до пятисот тысяч рублей или административное приостановление деятельности на срок до девяноста суток.

Для абсолютных болванов, которые решили почувствовать себя мамкиными гангстерами и вершителями судеб, но при этом вообще никакого отношения к вашей задолженности по закону не имеют (не включены в соответствующий реестр, да и вообще не имеют законных оснований с кого-либо что-то спрашивать) предусмотрена ч. 4 ст. 14.57 КоАП, где в качестве санкций можно нарваться на наложение административного штрафа на граждан в размере от пятидесяти тысяч до пятисот тысяч рублей; на должностных лиц – от ста тысяч до одного миллиона рублей или дисквалификацию на срок от шести месяцев до одного года; на юридических лиц – от двухсот тысяч до двух миллионов рублей.

Что касается повреждения имущества, угроз или применения насилия, то вы можете обращаться напрямую в полицию, которая обязана привлечь злоумышленников к ответственности. Времена беспредела коллекторов, к счастью, скорее всего прошли навсегда.

2) Останутся крупные игроки

Законопроект также предполагает, что в России появится орган, который будет вести реестр коллекторов и контролировать их деятельность. Определяются требования к юрлицу: регистрация в форме хозяйственного общества, размер чистых активов — не менее 10 млн рублей, отсутствие решения о ликвидации или о введении процедуры, применяемой в деле о банкротстве и др. Эти требования заставят мелкие коллекторские агентства (именно они чаще всего запугивают должников и попадают на страницы желтых СМИ) уйти с рынка. Кроме того, авторы законопроекта предложили запретить работать в этой сфере тем, кто ранее был судим по экономическим преступлениям.

В то же время существует вероятность, что услуги коллекторов, которые не взыскивают, а именно выбивают долги, останутся востребованными у неблагонадежных кредиторов, к примеру, мелких микрофинансовых организаций (за чистку и ужесточение регулирования рынка микрокредитов Центробанк всерьез взялся только недавно). В таком случае часть коллекторов, которые практикуют преступные методы взыскания, могут уйти в тень.

3) Резко упадет собираемость долгов

Работы у коллекторов в кризис меньше не становится: объем просроченной задолженности россиян за 2015 год увеличился на 48% и к концу года составил 1,15 трлн рублей, свидетельствуют данные Объединенного кредитного бюро. Кредиторы продают долги коллекторам, и клиентов у коллекторских агентств становится все больше. Однако качество работы взыскателей напрямую зависит от платежеспособности населения, которая падает уже с 2014 года. Реальные располагаемые доходы россиян в феврале 2016 года, по предварительным данным Росстата, снизились в годовом выражении на 6,9%. Взыскивать долги с людей, у которых попросту нет денег, — занятие малоэффективное, поэтому собираемость коллекторских агентств падала еще до разговоров о законе.

После принятия закона, по которому должник в принципе сможет отказаться от общения с коллектором, а даже если не откажется, то коллектор будет вправе звонить должнику не чаще 2 раз в неделю, показатель собираемости у коллекторов ускорит падение. Фактически коллекторам придется полностью заново выстраивать порядок своей работы с должниками, а новые нормы заставят игроков быть очень осторожными, пока не сформируется практика применения закона.

4) Кредиторы еще сильнее ужесточат свои требования к заемщикам

Падение собираемости будет означать для кредиторов значительный рост риска невозврата, который надо будет учитывать уже на этапе рассмотрения кредитной заявки. Ужесточение требований к заемщикам уже стало универсальной мерой в нынешний кризис: в 2015 году банки ответили отказом на 80% заявок на кредит, оценивали ранее в «Секвойя кредит консолидейшен». После принятия закона о коллекторах процент отказов неизбежно вырастет, особенно в первое время, пока рынок взыскания будет адаптироваться к новому регулированию.

5) Ставки по кредитам останутся высокими

Рынок взыскания долгов ждет серьезная консолидация, и услуги коллекторских агентств в условиях новых ограничений и падения объемов сборов, вероятно, станут для кредиторов еще дороже. Отказаться от услуг коллекторских агентств многие банки и микрофинансовые организации окажутся просто не в силах из-за недостатка ресурсов: проблемный долг в большинстве случаев легче продать, чем взыскивать его силами собственных сотрудников. Рост затрат на коллекторов и одновременно растущий риск невозврата долга — все это банки и МФО будут вынуждены закладывать в ставки по кредитам. Так, закон «О коллекторах» будет препятствовать снижению ставок, хотя Центробанк, согласно недавним заявлениям Эльвиры Набиуллиной, близок к тому, чтобы начать снижать ключевую ставку.

Работает ли 230 ФЗ о коллекторах

Закон был призван не просто упростить жизнь должников, банков и отсеять недобросовестных агентов, а направить весь процесс в цивилизованное русло. Однако в этом документе есть свои плюсы и минусы для заемщика.

Плюсы закона

ФЗ № 230 имеет несомненные преимущества:

- делает взаимодействие более безопасным для заемщиков;

- коллекторские агентства получили четкие ограничения;

- у заемщиков теперь есть гарантия того, что взаимодействие с коллекторами регулируется законом, а значит, появляются новые стимулы для решения проблем просроченных долгов.

В итоге для всех участников процесс стал более цивилизованным.