Статья 172 ук рф. незаконная банковская деятельность

Содержание:

- Когда не требуется регистрация

- Какой и когда ждать ответ

- Куда можно сообщить о незаконной предпринимательской деятельности

- Альтернативные способы ведения бизнеса

- Что требуется, чтобы подать жалобу

- Обжалование обвинений

- Виды незаконного предпринимательства

- Налоговая ответственность

- За что еще штрафуют в Москве при нарушении самоизоляции

- Что такое предпринимательская деятельность

Когда не требуется регистрация

Если физ. лицо работает без уведомления государственных органов о своем заработке и не желает регистрироваться в качестве ИП, то ему следует ознакомиться с видами деятельности, не требующими регистрации:

- занятие репетиторством;

- работы по выращиванию сельскохозяйственной продукции, а также выпас скота;

- уборка и очистка помещений;

- помощь в работе по дому (услуги горничной, приготовление пищи, обеспечение продуктами);

- предоставление услуг фото- и видеосъемки;

- разведение животных дома с последующей продажей (только семейства собачьих и кошачьих);

- сдача в аренду недвижимости на срок до 15 дней;

- организация свадеб, юбилеев, предоставление услуг аниматора;

- перевод, перепечатка текстов, иных материалов.

Несмотря на то, что перечисленные виды деятельности не требуют обязательной регистрации, гражданину в налоговые органы все же нужно обратиться с целью уведомления о начале ее ведения, а также для предварительной выплаты в казну единого налога. Размер его зависит от выбранного вида деятельности и места ее осуществления.

Какой и когда ждать ответ

Обычно заявление рассматривается в течение 30 дней с момента присвоения номера поданному заявлению. По факту заявления проводится проверка. Чаще всего, ответ заявителю дают к концу этого срока. В ответе заявителя оповестят о результатах проверки.

Важно! Заявлению обязательно должен быть присвоен номер. Порой, для этого необходимо несколько рабочих дней

Конечно же, если вы знаете о существовании нелегального бизнеса, лучше всего будет сообщить о нем стражам порядка. Так или иначе, от такого бизнеса могут пострадать граждане, которые решат приобрести товары и услуги в таких организациях.

Ведь за качеством товаров и услуг никто не следит. Уже одного этого факта достаточно для того, чтобы подать заявление в прокуратуру, ОБЭП и в налоговую службу.

Кроме того, такой бизнес, зачастую, является криминальным. Часто именно нелегально происходит торговля наркотиками и проституция, контрабанда. Это уже представляет угрозу обществу.

Куда можно сообщить о незаконной предпринимательской деятельности

Иногда можно встретить высказывание: да разве можно в нашей стране честно заниматься бизнесом? Люди же просто выживают, как могут? Зачем куда-то о чём-то сообщать?

Здесь важно различать, о чём идёт речь. Если женщина-пенсионерка вяжет детские пинетки и продаёт их у метро раз в месяц и за копейки – это одно дело

А вот если сосед превратил квартиру в интернет-кафе с кучей посетителей и реальным (причём неплохим) доходом – это другое.

В России наказание за нелегальную предпринимательскую деятельность пока еще достаточно мягкое. Разумеется, важен масштаб правонарушения или преступления, а также нанесённый ущерб. Предпринимательство без законных на то оснований – проблема комплексная. Обычные люди могут пострадать после приобретения некачественных товаров, организации – от «липовых» услуг, государство – из-за недоплаченных налогов.

А что будет, если какая-нибудь псевдо-фирма построит без лицензии дом? Или торговый центр? Как ни странно, несмотря на строгость всех требований, такое случается до сих пор.

Именно поэтому жаловаться на НПД необходимо. Возникает вопрос: куда и кому?

Самый логичный ответ – в Управление либо Отдел экономической безопасности (УЭБ/ОЭБ). Эта организация – одна из многих в системе МВД России. Раньше подразделения именовались ОБЭПами.

Альтернативные способы ведения бизнеса

Логичный способ избежать ответственности и осуществлять деятельность легально – это пройти регистрацию как ИП или ООО. Однако многим предпринимателям этот вариант по ряду причин не подходит. Можно воспользоваться альтернативными решениями. К примеру, если вы оказываете различные услуги, попробуйте осуществлять их на основании специального договора. Это не расценивается как незаконная деятельность, однако вы будете иметь ряд трудностей:

- запрещено рекламировать услуги в СМИ и интернете;

- если налоговая служба решит, что такие услуги со стороны клиента являются трудовыми отношениями, они рассматриваются как факт неофициального найма. Это повлечёт за собой соответствующую ответственность;

- сложности с поиском клиентов. Многие предпочтут работать с зарегистрированными ИП или фирмами.

Другой вариант, который на данный момент носит экспериментальный характер и доступен лишь в определённых регионах страны, – это осуществление предпринимательской деятельности как самозанятое лицо. Такая работа не является незаконной, ставка налога составляет всего 3% от суммы дохода, упрощен процесс уплаты налогов и подачи документации. Вариант оптимален для репетиторов, нянек, учителей и пр.

Помимо низкой процентной ставки и возможности работать легально, он демонстрирует и другие преимущества:

все процессы по начислению налогов можно осуществлять в режиме онлайн через специальное мобильное приложение (нужно пройти регистрацию на сайте ФНС);

нет необходимости использовать кассовое оборудование;

упрощена налоговая отчётность;

нет необходимости платить налог при нерегулярном получении дохода;

не нужно уплачивать страховые взносы.

По вопросу ведения предпринимательской деятельности не лишним будет проконсультироваться с юристами. Они знакомы со всеми требованиями законодательной базы и могут посоветовать вам оптимальный формат работы, чтобы она не считалась незаконной. Также они помогут подготовить всю необходимую документацию для регистрации, ответят на все вопросы касательно налоговых отчислений и прочих нюансов. Услуги специализированных юристов сегодня стоят недорого, но позволяют избежать многих проблем и крупных штрафов.

С каждым годом ответственность за осуществление незаконной деятельности ужесточается. одновременно внедряются и новые формы ведения бизнеса, упрощается процесс регистрации и снижается налоговая нагрузка. Поэтому имеет смысл работать на себя легально и в рамках закона.

Что требуется, чтобы подать жалобу

Для начала нужна полная уверенность, что известный вам человек (люди) действительно совершает правонарушение (преступление) и незаконно занимается предпринимательством. Например, за забором вашего дачного участка сосед устроил шашлычную, целыми днями готовит, а вечерами за ярко освещённым окном пересчитывает наличность. И всё это без наличия ИП/ООО, кассового аппарата и различных разрешений.

В целом всё зависит от того, насколько опасна незаконная деятельность, а также от её масштабов. Кроме того, своё заявление придётся как-то подтвердить.

- Например, вы обратились в фирму, чтобы заключить некий договор. Попросили показать лицензию или свидетельство о регистрации компании, а вам отказали. Это и будет вашим аргументом при подаче жалобы.

- Компания оценила свои услуги в сто тысяч рублей, а в договоре указано только пятьдесят? Причём получение оставшейся суммы подтверждено какой-то сомнительной квитанцией? Вот ещё один аргумент.

Наверняка это сокрытие доходов и неуплата налогов, особенно если подобных договоров – сотни.

- Копии договоров и финансовых документов должны помочь.

- Фото- и видеосъёмка, копии обращений, которые уже были поданы ранее, но почему-то остались без ответа, скриншоты страничек из социальных сетей – доказательная база может быть очень обширна.

В целом до подачи жалобы можно получить консультацию по «горячему» телефону или в приёмные дни. Специалисты любого госоргана обязательно должны вникнуть в ситуацию и дать полезные советы.

Обжалование обвинений

Если вас обвинили в незаконном предпринимательстве, это еще не значит, что вы обязательно должны быть наказаны. Решение об ответсвенности принимается в судебном порядке, для чего нужны веские доказательства. Суд не примет дело к производству, если предварительно не была проведена проверка должным законодательным образом:

- официальный визит налоговых органов;

- составление акта обнаруженных нарушений;

- подписание проверяющими инспекторами итогового протокола.

Даже если протокол составлен, его можно обжаловать в вышестоящей инстанции еще до передачи дела в суд.

Можно сослаться на то, что в акте отсутствуют достаточные доказательства ведения незаконного предпринимательства

Суд может принять во внимание решение вышестоящей инстанции по поводу протокола и принять одно из следующих решений:

- продолжить рассматривать дело, невзирая на недоработанный протокол (это обстоятельство все равно будет иметь значение при принятии решения, ведь это еще одно «очко» в пользу обвиняемого);

- на основании результата обжалования закрыть дело и снять обвинения по причине отмены протокола.

Чтобы не «заработать» вместо прибыли значительные неприятности за незаконное предпринимательство, гораздо лучше проводить свою деятельность в согласии с законом.

Виды незаконного предпринимательства

Любая деятельность, не соответствующая требованиям законодательства, подпадает под уголовную и административную статью ФЗ РФ и признается незаконной. Если один из пунктов применим к бизнесу, то следует задуматься о легализации дохода:

- предпринимательство осуществляется без регистрации физического/юридического лица в налоговой инспекции – ИП, ООО, АО, фермерское хозяйство и т.д.;

- деятельность не соответствует заявленной в документации (например, вместо ИП по пошиву одежды осуществляется разведение и продажа животных, реализация алкогольной продукции и прочее);

- отсутствие лицензий и разрешительной документации;

- информация, предоставленная в органы регистрации, является заведомо ложной.

В качестве примера можно привести несколько основных видов незаконного предпринимательства в 2018 году, по которым наступает уголовная/административная ответственность:

- сдача жилья, аренда транспорта и оборудования;

- услуги по грузоперевозкам и такси;

- строительство, ремонт и бытовые услуги населению;

- устный/письменный перевод, программирование, авторские тексты и прочее.

По каждому из нарушений предусмотрено наказание, которое влечет наложение штрафа и уголовную ответственность.

Дистанционные работы (программирование, фриланс, репетиторство и прочее) также относятся к предпринимательству и должны быть официально зарегистрированы по одной из форм – ИП, гражданско-правовой договор с физлицом, трудоустройство и т.д.

Гражданско-правовая форма отношений накладывает ряд обязательств на работодателя (заказчика), который может быть привлечен за нарушение соглашений, если налоговые органы посчитают такой договор трудовым.

Чтобы снизить риск проблем с правоохранительными органами при ведении предпринимательской деятельности, лучше предварительно проконсультироваться по регистрации и выбору формы налогообложения с опытными юристами. Это позволит получать доход легально, не нарушая ФЗ РФ.

Осуществление предпринимательской деятельности без надлежащей регистрации

Нарушением будет признано не только ведение бизнеса без подачи заявления в регистрирующий орган, но и начало такой деятельности до получения положительного ответа. Подтвердить государственную регистрацию может только свидетельство установленного образца, до его получения вести предпринимательскую деятельность незаконно.

Несоответствие вида деятельности с заявленным при регистрации

Например, предприниматель зарегистрировался как ИП, планирующий открыть автосервис, но на стадии строительства он решил сменить направление на придорожное кафе, о чем не сообщил в регистрирующий орган. Так как предпринимателю не было выдано разрешение на работу в сфере общепита, такая деятельность будет считаться незаконной.

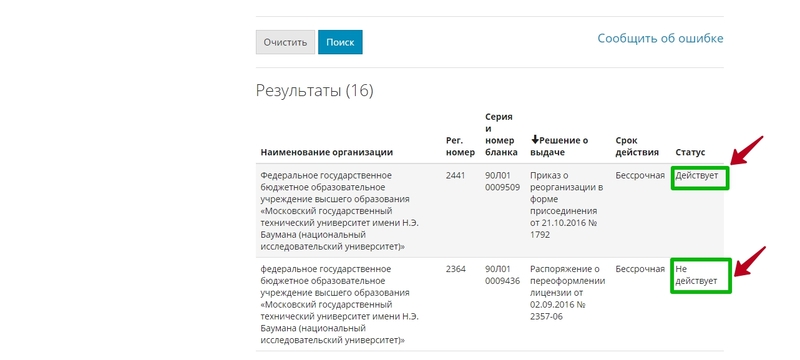

Отсутствие необходимых разрешительных документов (лицензий)

Например, сбыт подпольного алкоголя или другой нелицензированной продукции. Полный перечень видов деятельности, подлежащих обязательному лицензированию указан в статье 17 Федерального Закона №128.

Нарушениями принято считать ситуации, в которых:

- Предприниматель не обратился в соответствующий орган за разрешением, когда оно необходимо по закону;

- Заявление на выдачу лицензии подано, но положительный ответ еще не получен, а деятельность уже ведется;

- Коммерческая деятельность продолжается после приостановления или аннулирования лицензии, истечения ее срока.

Нарушение условий лицензирования

Под эту категорию попадают многие нарушения. Например:

- Нарушение условий, предъявляемых к продукции (не указывается дата изготовления);

- Нарушение технических требований к лицензированной деятельности (санитарно-гигиенические условия на производстве продуктов питания);

- Деятельность за пределами территории, указанной в лицензии.

Налоговая ответственность

При привлечении лица к налоговой ответственности учитываются два обстоятельства: как долго оно занималось нелегальным бизнесом до того момента, как была произведена процедура официальной регистрации; размер полученной гражданином прибыли (реальной или потенциально полученной).

Сумма штрафа определяется с учетом документального подтверждения прибыли и может не иметь привязки к реально полученным лицом денежным средствам. Например, по договору с покупателем гражданин должен быть получить 50 тыс. р. за поставленные им товары, но фактически на руки покупатель ему выдал только аванс в размере 35 тыс. р. При этом при определении размера штрафных санкций будет учитываться именно цифра в 50 тыс. р. по договору.

Налоговые санкции направлены на взыскание государством недополученных доходов по вине гражданина. Его обяжут выплатить НДФЛ с полученных им доходов от предпринимательства, а также пени за просрочку в его перечислении. Помимо прочего, за уклонение от налоговых обязательств на лицо налагаются штрафы за неуплату налога на прибыль по ст. 122 Налогового кодекса. Штраф по умолчанию составляет 20%, а при выявлении факта умышленного сокрытия доходов и неуплаты налога он находится на уровне 40%.

Согласно положениям ст. 116 Налогового кодекса, при осуществлении регистрационных действий в качестве предпринимателя в течение 30 и более дней после того, как лицо фактически начало вести коммерческую деятельность, на него возлагается обязанность по уплате штрафных санкций в размере 10% от суммы дохода. При этом минимальный размер штрафа составит 20 тыс. р.

За ведение нелегального бизнеса в течение 90 дней и более штрафы возрастают уже до 20% от полученных доходов, а их минимальное значение – до 40 тыс. р.

Если же на момент выявления правонарушения предприниматель уже зарегистрировался, но пропустил установленные сроки или факт получения выручки от бизнеса имел место заранее, на него налагается штраф в 5000 р. При наличии просрочки в течение 90 дней и более штраф возрастает в два раза – до 10000 р.

Основаниями для освобождения от налоговой ответственности являются:

- возраст нарушителя законодательства до 16 лет;

- истечение трехгодичного срока исковой давности для предъявления требований;

- наличие уважительной причины для пропуска установленных сроков регистрации (например, пребывание в больнице в тяжелом состоянии, стихийное бедствие или чрезвычайное происшествие и пр.).

По решению уполномоченных инстанций размер наложенного штрафа может быть снижен. В частности, может быть учтено тяжелое материальное положение физлица, которое заставило его заняться незаконной деятельностью.

Если же имели место отягчающие обстоятельства, то размер штрафа будет увеличен до 2 раз. К таким причинам можно отнести повторное совершение указанного правонарушения.

За что еще штрафуют в Москве при нарушении самоизоляции

Правоохранители рьяно взялись за дело и за выходные 11 и 12 апреля составили порядка 5 000 протоколов за нарушение режима самоизоляции. Эту статистику озвучил начальник Главного контрольного управления города Москвы Евгений Данчиков, добавив, что часто приходилось применять меры к компаниям, собравшимся на шашлыки. «Мы все-таки видим пока еще недостаточный уровень дисциплины наших граждан», – добавил чиновник.

Однако претензии можно предъявить не только нарушителям, но и стражам порядка. За прошедшие дни много протоколов в упомянутых случаях было оформлено по ст. 6.3 Кодекса об административных правонарушениях РФ «Нарушение законодательства в области обеспечения санитарно-эпидемиологического благополучия населения».

Санкции по этой статье намного жестче: минимальный штраф по наиболее часто применяемой части 2 составляет 15 000 рублей. При этом юристы отмечают, что применение именно этих норм не вполне обосновано. Глава юридической службы организации «Апология протеста» Алексей Глухов отмечает, что данная статья относится к индивидуальному карантину, который назначается по предписанию санитарного врача.

Сотрудники правоохранительных органов говорят, что здесь причина кроется в отсутствии согласованности между федеральной структурой – МВД – и властями субъектов, чьи нормы устанавливают «мягкие» санкции. Со временем, говорят они, ситуация должна войти в нормальную колею. Это подтверждает и Глухов, говоря, что в Татарстане начали отменять штрафы, назначенные по делам за нарушение самоизоляции, если они оформлялись по ст. 6.3 КоАП. Протоколы либо переоформляют по местной статье, либо просто прекращают дела.

Есть подобный пример и в Москве: за прошедшие выходные суды не приняли 2 дела по федеральной статье, в одном из случаев указав именно на отсутствие предписания санитарного врача.

Что такое предпринимательская деятельность

Но сначала о том, что вообще такое предпринимательская деятельность? Чем она отличается от трудовой занятости? И почему нелегальный бизнес преследуется законом?

Понятие предпринимательства установлено статьей 2 Гражданского кодекса. Это самостоятельная, рисковая деятельность, направленная на систематическое получение прибыли. При этом доходы предприниматель получает не от исполнения трудовых обязанностей, а от продажи товаров, выполнения работ, оказания услуг, использования имущества.

Если сравнить предпринимателя с наемным работником, то можно выявить ряд отличий.

| Предприниматель | Наемный работник |

| Самостоятельно устанавливает отношения с потребителем, выполняя весь цикл от нахождения заказа на товар или услугу до получения оплаты за него. | Работает под контролем работодателя, часто выполняет только одну функцию в цикле обслуживания потребителя. Оплату получает от работодателя. |

| Рискует не получить оплату за свои товары и услуги, но в случае успеха распоряжается доходом от бизнеса на свое усмотрение. | Защищен трудовым законодательством, получает зарплату, независимо от личных результатов. При этом работодатель выплачивает работнику только часть прибыли, им заработанную. |

| Самостоятельно обеспечивает свое пенсионное и медицинское страхование, платит налоги с полученных от бизнеса доходов. | За пенсионное, социальное и медицинское страхование работника платит работодатель, он же удерживает и перечисляет НДФЛ с зарплаты. |

Если бизнес ведется без регистрации, то государство от такого коммерческого субъекта ничего не получает. Но при этом нелегальный предприниматель пользуется всеми правами гражданина плюс может рассчитывать на бесплатное медицинское обслуживание и социальную пенсию. А происходит это за счет законопослушного бизнеса и его работников, которые как раз платят налоги и взносы.

Государство пытается вернуть теневой бизнес в правовое поле разными способами, в том числе, устанавливая административные, налоговые и уголовные санкции.