Кредит на исполнение контракта в москве

Содержание:

- Нормы и порядок, по которым выдается кредит госконтракт

- Особенности кредита для работ по госконтракту

- Способы получения кредитного продукта

- Основные программы кредитования бизнеса ООО

- Как взять кредит на открытие малого бизнеса с нуля – 5 простых шагов для заемщика

- Требования к заемщикам для получения кредита на исполнение госконтракта

- Государственный кредит особенности

- Список бумаг и оформление

Нормы и порядок, по которым выдается кредит госконтракт

Банки выдают кредит на выполнение госзаказа в качестве целевой ссуды с целью пополнения финансового капитала заемщика. Получить кредит госконтракт имеют возможность только те предприятия, которые были участниками тендера и в результате этого подписали контракт с компанией либо ведомством государственного уровня. Организация, которая стала заемщиком и получила кредитные средства под госконтракт, может использовать средства в соответствии со следующими статьями расходов:

- Оплата заработной платы выполняющих госзаказ рабочих;

- Оплата прочих услуг (поставки);

- Покупка необходимой для выполнения обязательств по госконтракту техники, элементов, инструментов, ТМЦ, которые обеспечат своевременное и качественное исполнение заказа.

К особенностям этого вида кредитования относятся также сокращенные сроки на рассмотрение заявления от предприятия на получения кредита на выполнение обязательств по госконтракту. Это обосновано тем, что сроки на подачу заявок на участие в тендере от участников ограничены. Однако, как показывает практика, возникают случаи длительного рассмотрения заявок. Но эти случаи, обычно, являются исключением из правил.

Какие ситуации являются поводом для оформления кредита под госконтракт?

Предприятия, работая одновременно по нескольким контрактам, могут испытывать существенный недостаток финансов, необходимых для выполнения заказа, появившегося на сайте по государственным закупкам. В подобных ситуациях у предприятий имеется возможность оформить по специальным условиям банковский кредит, способствующий решению данной проблемы. Компания, являющаяся исполнителем госконтракта, рискует значительно затормозить в развитии, если направит оборотные средства на выполнение заказа под государственную структуру. Кредит госконтракт предназначен для решения этой задачи и предоставляет возможность предприятиям не изымать средства, предназначенные для оборота, чтобы выполнить госзаказ. Это позволит компании модернизироваться и одновременно расширять свое производство.

Ниже приведено тематическое видое по теме статьи:

https://youtube.com/watch?v=nX4EGlQ3m38

На каких условиях происходит получение кредита под выполнение госконтракта?

Кредит, выдаваемый банком предприятию для выполнения госконтракта, может иметь вид классического займа, либо представлен в качестве кредитной линии. Зависеть это будет не только от пожеланий компании-заемщика, но и от того, какая у него кредитная история При выдаче кредита под выполнение государственного контракта, банки, в первую очередь, соглашаются сотрудничать с зарегистрированными более года компаниями, у которых нет задолженностей перед партнерами, поставщиками, кредиторами и своими рабочими.

Положительно скажется относительно заявления заемщика отсутствие в кредитной истории «черных пятен» и наличие ранее выполненного госконтракта либо заказа от муниципальных учреждений. Компании, чтобы получить кредит госконтракт, необходимо предоставить банковскому учреждению в качестве залога какое-либо имущество, а также представить несколько поручителей.

Сохраните ссылку чтобы не потерять, она Вам понадобиться:

Особенности кредита для работ по госконтракту

Ссуда на выполнение госзаказа выдается различными финансовыми организациями: банками, брокерскими и иными специализированными структурами, кредитными учреждениями.

Ссуда предоставляется на срок действия контракта, продленный на 1-3 месяца, под обеспечение в виде имущества организации-заемщика (движимого, недвижимого), ее учредителей или без залога.

Полученные кредитные ресурсы должны использоваться на:

- закуп материалов, требуемых при выполнении работ;

- внесение предоплаты за поставляемые товары;

- оплата услуг иных (сторонних) организаций;

- другие цели, связанные с исполнением контракта.

Договор, оформляемый между заемщиком и кредитором, может быть:

- разовым, предполагающим обеспечение участия в одном конкурсе (проекте);

- возобновляемым, позволяющим в рамках соглашения участвовать в нескольких тендерах в течение одного года.

Сроки рассмотрения заявки на кредит под госконтракт короткие и составляют всего несколько дней, учитывая требования организаторов государственных тендеров (конкурсов).

График погашения целевого займа часто составляется индивидуально, с учетом планируемых поступлений выручки от исполнения контракта.

Способы получения кредитного продукта

Сегодня существует несколько программ кредитования бизнеса:

- ВКЛ (возобновляемая кредитная линия) – это кредит на пополнение оборотных средств. Деньги по данному кредиту перечисляются на специальный ссудный счет, с которого и происходит списание. Платежи со счета проводятся операционистами банка, на основании распоряжения заемщика. К распоряжению, как правило, требуют прикладывать документ на оплату – счет или договор. Именно в этом продукте самые большие лимиты кредитования, так как его размеры рассчитываются исходя из хозяйственной деятельности ООО. Данный кредит возможен только для организаций, имеющих деловую историю, для новоиспеченных ООО в таком продукте будет отказано.

- целевые (инвестиционные) кредиты – это продукт, выдающийся ООО на приобретение техники, недвижимости и прочих объектов. Прежде всего, данный кредит дается на обоснованную цель, и, как правило, выплачивается непосредственно организации-поставщику.

- овердрафт – это кредитный продукт, который привязан к расчетному счету организации. Он позволяет совершать платежи со счета, если собственных средств у ООО-заемщика недостаточно. Овердрафт, как и многие кредитные продукты, может иметь «кредитные каникулы» и, при грамотном финансовом планировании, очень выгоден по сравнению со стандартным кредитованием.

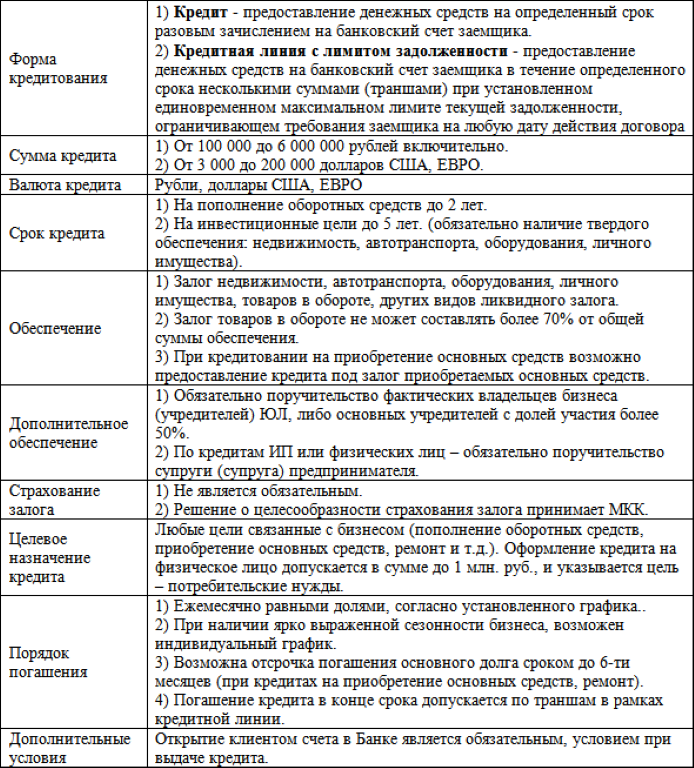

Общие условия для кредитования.

Общие условия для кредитования.

Особенности кредита для развития бизнеса ООО с нуля

Кредитование на развитие бизнеса является хорошим толчком для молодых организаций, еще не наработавших свой оборотный капитал.

Основные затруднения при кредитовании ООО с нуля:

Настороженное отношение финансовых организаций к начинающему ООО

Так как кредит для нулевого ООО – это большой риск для банка, нужно понимать, что и решение об одобрении займа будет сложно получить без веских аргументов. Для того, что бы получить кредит на развитие ООО с нуля заемщику необходимо подготовить бизнес-план.

Наличие четкого и просчитанного бизнес-плана с указанием сроков реализации проекта будет являться подтверждением слов заемщика. Здесь же нужно привести все расчеты, подтверждающие необходимость запрашиваемой суммы, а также аналитические данные и структуру будущих доходов ООО, сроки их получения – это поможет сформировать график погашения кредита.

- Отсутствие залога или поручителя

- Сведения о поручителях или залоге

В случае если заемщик готов оставить залог, окупающий стоимость кредита, банк одобряет сделку, так как, в экстренном случае, сможет вернуть свои деньги путем продажи залогового имущества.

Важно! В любой кредитной организации существует своя система оценки залога. Эту операцию выполняет специалист-оценщик, по ее результатам составляется отчет о ликвидности залога и оценке его рыночной стоимости

Стоит помнить, что при выдаче кредита к стоимости залога применяется коэффициент – банк принимает залог по 70% от его рыночной стоимости.

Например: ООО «ААА» берет кредит для развития бизнеса 100 000,00 рублей, имея на балансе 2 авто, при оценке, стоимость каждого авто оценили в 70 000,00 рублей, таким образом, рыночная стоимость автомобилей составит 140 000,00 рублей. При выдаче кредита банк, делая ставку на возможное понижение ликвидности залога, применит соответствующий коэффициент и возьмет в качестве залога оба автомобиля.

Займ на развитие бизнеса с нуля без залога

Если у ООО нет возможности передать какое-либо имущество в залог, то единственная возможность получения кредита для «нулевого» ООО — это поручительство. Поручителем для ООО выступает, в первую очередь, учредитель – собственник бизнеса, как физическое лицо, далее возможно поручительство третьих лиц и организаций.

Поручителями могут выступать только платежеспособные лица и организации, все доходы поручителей проверяются не менее тщательно, чем доходы и хозяйственные дела заемщика. В случае если финансовое состояние поручителей вызывает доверие банка, то кредит одобрят.

Что такое потребительский кредит для ИП? Ответ содержится тут.

Наличие залога или поручителей уменьшает кредитные риски банка и поможет не только получить кредит для ООО на развитие бизнеса с нуля, но и получить более выгодные условия – сниженные процентные ставки, лояльные графики гашения, поэтому, если появляется необходимость в получении кредита, следует позаботиться о его обеспечении.

Условия предоставления кредита от ВТБ24.

Условия предоставления кредита от ВТБ24.

Основные программы кредитования бизнеса ООО

| Наименование банка | Наименование программы | Сумма, руб. | Процентная ставка | Срок кредитования | |

| ВТБ24 | «Инвестиционный» | От 850 тыс. | От 13,5% | До 120 месяцев | |

| Сбербанк | «Бизнес-оборот» | От 150 тыс. | От 11,8% | До 48 месяцев | |

| Россельхозбанк | «Оборотный стандарт» | Определяется банком | Рассчитывается индивидуально | До 24 месяцев | |

| МДМ Банк | «МДМ линия» | От 150 тыс. | Рассчитывается индивидуально | До 36 месяцев | |

| Райффайзенбанк | «Экспресс» | От 450 тыс. | Рассчитывается индивидуально | До 48 месяцев |

Выше перечислены основные программы по кредитованию ООО на развитие бизнеса, однако подробные условия необходимо уточнять у специалистов банка.

В этих программах следует выделить несколько основных моментов:

- Процентная ставка всегда рассчитывается индивидуально и напрямую зависит от срока гашения кредита, его обеспеченности залогом, и стажа работы предприятия.

- Наличие расчетного счета ООО в банке-кредиторе. Данные пункт является неотъемлемой частью кредитного договора, поэтому большинство клиентов предпочитают брать кредит в «своем» банке. Кроме того, банк может запросить открыть не только расчетный счет, но и присоединить ООО к зарплатному проекту банка, т.е. производить выплату заработной платы сотрудникам на карты данного банка.

- Срок ведения бизнеса. Данный пункт указан в требованиях любого банка и зависит от вида деятельности ООО – три месяца для торговых организаций и от шести месяцев для прочих, однако и для молодого предприятия специалист сможет подобрать программу кредитования.

- Наличие бухгалтерской отчетности. Этот пункт подразумевает, что ООО-заемщик предоставит в банк для анализа отчеты и декларации по всем имеющимся начислениям – бухгалтерский баланс, отчет о прибылях и убытках, декларации по налогу на прибыль и НДС и прочее. Данные документы покажут оборот ООО, его финансовые запасы, наличие активов или задолженностей. Также банк может попросить книгу покупок и продаж, для проверки благонадежности контрагентов будущего заемщика и убедиться в порядочности его денежных операций.

- Отсутствие финансовых обязательств ООО перед другими кредиторами. В данном случае, перед иными банками или третьими лицами.

Важно! Как правило, в начале деятельности между ООО и учредителем оформляется договор займа, на основании которого происходит внесение денег на расчетный счет организации. В случае претензий со стороны банка к данному договору, следует внести в него пункт о сроке возврата займа, например: «до востребования, но не ранее…» и указать конечную дату погашения кредита.. Этот пункт не даст банку возможность принять этот договор, как кредитное обязательство ООО и, возможно, поможет снизить процентную ставку

Этот пункт не даст банку возможность принять этот договор, как кредитное обязательство ООО и, возможно, поможет снизить процентную ставку.

Хотите взять кредит на малый бизнес, но не знаете, где и как это лучше сделать? Тогда эта статья для вас.

Стоит отметить, что наличие кредита у поручителей (физические или юридические лица), так же отрицательно скажется на выдаче займа.

- Страхование залога. Это обязательный пункт любого залогового кредита, размер страховки напрямую зависит от суммы и срока кредитования, без оформления договора, большинство банков не выдадут кредит.

- Рекомендации банка-заемщика к хозяйственной деятельности предприятия

Данный пункт, как правило, не прописывается в кредитном договоре, но обговаривается при оформлении заявки:

— отсутствие у ООО задолженности по платежам в бюджет на момент выдачи кредита (подтверждается справками из налоговой и бюджетных фондов);

— отсутствие задолженности по заработной плате;

— минимальный оборот средств по счету за период (квартал).

Дополнительное пожелание банка – создание решения собрания учредителей ООО о прекращении выплаты дивидендов до окончания срока кредитования. Данная рекомендация направлена на пресечение возможности вывода прибыли со счета организации.

Погашение кредита. В стандартном кредитном договоре возврат займа осуществляется равными платежами на весь период кредитования, но, как правило, банк идет навстречу клиенту и дает возможность выработать свой график гашения, исходя из сезонности работ или сроков получения прибыли.

Что лучше для развития бизнеса?

Что лучше для развития бизнеса?

Как взять кредит на открытие малого бизнеса с нуля – 5 простых шагов для заемщика

Для начала определитесь с суммой, которая вам нужна. Нет нужды брать больше, чем требуется, но и нехватка средств тоже нежелательна. В идеале нужен профессиональный финансовый аналитик, чтобы просчитать все затраты.

Сразу продумайте, сможете ли предоставить банку залог, если таковой потребуется, и найти поручителей.

Откройте расчётный счёт – без него не обходится ни один бизнесмен.

Удобнее и быстрее всего открывать счета в следующих банках:

- Тинькофф;

- Уральский Банк;

- Открытие.

Далее следуйте пошаговой инструкции.

Шаг 1. Выбираем банк и программу кредитования

Банки предлагают десятки разновидностей программ кредитования для начинающих бизнесменов. Ваша цель – выбрать ту, которая максимально соответствует вашим запросам.

Для начала стоит поинтересоваться предложениями в том банке, услугами которого вы пользуетесь. Зарплатным клиентам и тем, у кого в банке есть депозит или расчётный счёт, банки предлагают более выгодные условия.

Надёжнее сотрудничать с известными игроками финансового рынка, у которых множество филиалов в разных городах РФ.

Другие важные критерии:

- независимый рейтинг банка – в России наиболее авторитетные рейтинговые компании – РА «Эксперт» и «Национальное Рейтинговое Агентство»;

- опыт работы – не стоит доверять учреждениям, которые открылись менее 5 лет назад;

- финансовые показатели – если банкам нечего скрывать, они публикуют финансовые отчёты у себя на сайте;

- отзывы других бизнесменов, которые уже воспользовались услугами компании;

- наличие льготных кредитов с господдержкой – на случай, если вам удастся воспользоваться такими программами.

И ещё совет – почитайте последние новости о банке. Вдруг он меняет владельца или передаёт свои активы другому банку. Лишняя морока с реквизитами вам ни к чему.

В РФ лишаются лицензии несколько десятков банков в год. Сотрудничайте лишь с теми компаниями, положение которых стабильно и прочно.

Шаг 2. Подготавливаем документы

Про пакет документов я уже говорил выше – чем он полней, тем лучше.

Вам понадобятся:

- паспорт;

- второй документ – желательно ИНН;

- свидетельство о регистрации ИП или ООО;

- свежая выписка из ЕГРЮЛ;

- справка о постановке на учёт в Налоговой Службе;

- лицензии и разрешения (если есть);

- документы на залоговое имущество (если оформляете кредит с обеспечением);

- бизнес-план;

- справка о доходах (если есть).

Шаг 3. Подаем заявку

Все современные банки принимают заявки онлайн. Заполняете анкету, отправляете и ждёте решения. Указывайте максимально подробные и достоверные данные – банк будет тщательно проверять эти сведения.

Не пытайтесь скрыть важную для кредитора информацию – банкротство в прошлом, действующие кредиты. Служба Безопасности банка работает не менее эффективно, чем полиция, когда дело касается проверки заёмщика.

Банки никогда не пойдут на риск, выдавая кредиты тем, кто пытается их обмануть. Наоборот – они занесут таких граждан в чёрный список.

Значительную часть кредитов для начинающих бизнесменов выдают на условиях первоначального взноса в размере 10-30% от суммы займа. Стоит заранее подготовить эту сумму и убедить банк, что она у вас есть.

Шаг 4. Заключаем договор

Кредитный договор – штука серьёзная. От него зависит финансовое благосостояние вашей фирмы и ваше собственное эмоционально-психологическое самочувствие на много лет вперёд. Платить по договору, который вы не читали – опасно и глупо.

Рекомендую ознакомиться с проектом этого документа заранее и почитать его дома, в спокойной обстановке. А ещё лучше дать его изучить юристу, который разбирается в тонкостях и подводных камнях бизнес-кредитования.

На что смотреть:

- итоговая процентная ставка;

- график платежей – удобный ли, соответствует ли вашим возможностям;

- порядок начисления штрафов;

- условия досрочного погашения кредита;

- обязанности и права сторон.

Заодно изучите договор залога, если берёте кредит с поручительством. Нужно знать свои права как собственника залогового имущества.

Типовых и формальных банковских договоров не бывает – все они составляются с учётом индивидуальных условий и обстоятельств сделки.

Шаг 5. Получаем средства и открываем бизнес

Осталось лишь получить средства на расчётный счёт или наличными и открыть на них свой бизнес. Либо компания перечислит деньги на счёт продавца, у которого вы закупаете оборудование или спецтехнику по договору факторинга или лизинга.

Требования к заемщикам для получения кредита на исполнение госконтракта

Предприятие, обратившееся за получением кредита для исполнения госконтракта, должно соответствовать некоторым общим критериям:

- Период существования компании должен быть не менее 6-12 месяцев.

- Деятельность претендента на ссуду в течение ряда отчетных периодов должна отличаться безубыточностью.

- Предприятие не должно иметь просроченных платежей по действующим ссудам (их наличие не всегда допустимо) и должно иметь положительную кредитную историю.

Требования некоторых кредиторов могут касаться отсутствия долгов перед бюджетными и внебюджетными фондами и судебных тяжб, стажа работы руководителя компании (от 3 месяцев), показателя среднемесячных оборотов по банковскому (расчетному) счету.

Запрашиваемый от потенциального заемщика пакет документов содержит:

- учредительные документы компании;

- финансовую и управленческую отчетность за несколько отчетных периодов;

- подтверждение налоговой службы об отсутствии непогашенных задолженностей по обязательным платежам;

- договора и соглашения (с контрагентами);

- правоустанавливающие документы по залоговому обеспечению.

Государственный кредит особенности

Поручителем может выступать юридический либо физический субъект, имеющий положительную кредитную историю, стабильный доход (средний и выше среднего по стране) и обладающий ценным имуществом.

Кредит на исполнение государственного контракта без залога могут получить только те компании и представители индивидуального бизнеса, которые приняли участие и победили в тендере на выполнение госзаказа.

В этом случае финансовой компании, в которой оформляется займ, необходимо предъявить контракт с госведомством.

Условия предоставления

Получить кредит на исполнение заказа от государства в российских банках можно на определенных условиях. Прежде всего, данный займ выдается только тем организациям и ИП, которые заключили соответствующий договор с властями. Если такого соглашения нет, то заемщик может рассчитывать только на предоставление классической ссуды. Займ на выполнение госзаказа оформляется также при условии, что полученные деньги будут использованы на такие расходные статьи:

- закупку материалов, комплектующих, которые нужны для выполнения работ по заказу;

- для расчета с контрагентами;

- на выплату заработной платы рабочим, участвующим в проекте;

- покупку транспортных средств, инструментов и ТМЦ, необходимых качественного исполнения обязательств;

- закупку оборудования и так далее.

Кроме того, для получения кредита данного вида, организация должна соответствовать определенным критериям, а именно:

- быть зарегистрированной в государственном реестре;

- функционировать не менее одного года;

- не иметь долгов перед поставщиками;

- обладать положительной кредитной репутацией;

- вовремя выполнять обязательства перед своими рабочими (не должно быть долгов по заработной плате сотрудникам);

- не иметь «черных пятен» на своей репутации в своей сфере деятельности (сомнительных сделок и так далее).

Кроме того, шансы получить требуемую ссуду на более выгодных условиях возрастут, если у заемщика уже имеется один исполненный ранее контракт от государственных ведомств.

Необходимые документы

При оформлении займа на исполнение обязательств перед государством по заключенному соглашению, клиент должен предоставить в банк определенный набор необходимой документации. В 2019 году в этот список входят следующие документы:

- учредительные акты предприятия;

- финансовые отчеты за последние 12 месяцев деятельности компании (ИП);

- управленческая документация;

- бухгалтерская отчетность;

- свидетельства о регистрации из налогового органа;

- документальные акты на залоговое имущество;

- сведения о выполненных ранее подобных контрактах;

- копия договора, заключенного с государственными структурами на исполнение работ (услуг);

прочая официальная документация.

При соответствии всем требованиям и предоставлении в финансовую организацию необходимых документов, клиент может рассчитывать на получение кредита в размере от 1 до 50 миллионов рублей.

Период погашения долга обычно составляет: срок действия госконтракта плюс 30 календарных дней.

Что касается правил внесения взносов, то они устанавливаются в индивидуальном порядке.

Список бумаг и оформление

Для получения денег необходимо собрать солидный пакет документов. Индивидуальных предпринимателей попросят предоставить выписку из ЕГРИП, ОГРНИП и СНИЛС. Кроме того, понадобятся бумаги о состоянии счетов, включая справки из налоговой службы. Также потребуются:

- отчетность за последние полтора года;

- заключенный госконтракт;

- документы по участию в предыдущих тендерах и по итогам сотрудничества;

- приказы о назначении на должности руководителей;

- регламент компании.

Вы можете сначала дистанционно заполнить анкету и отправить ее на предварительное рассмотрение, и только потом прийти в выбранный банк с собранными бумагами. Все документы, кредитная история, система управления, конкурентоспособность тщательно проверяется службой безопасности и аналитиками. Банк выносит решение по заявке в течение 21 дня.

Само оформление выглядит следующим образом. К вам приезжает на работу менеджер, изучает документы и забирает ксерокопии, фотографирует оборудование, беседует с местными управленцами. Вы согласовываете размер кредита и сроки платежей. После положительного ответа подписываете договор с банком и договор залога. Только потом нужная сумма будет перечислена на указанный вами расчетный счет.