Как правильно оплатить командировку сотруднику

Содержание:

- Как оплачиваются выходные в командировке?

- Размер суточных расходов

- Как рассчитать дни командировки

- Оплата по среднему заработку – как оплачиваются командировочные – Администрация Благодарненского городского округа Ставропольского края

- Как оплачивается командировка: по ТК РФ в 2019, возмещение расходов командировочных

- Расчет оплаты труда в командировке

- Как рассчитать расходы на проезд?

- Особенности расчета

- Порядок получения компенсации понесенных расходов от работодателя через суд

- ПРИКАЗ на командировку, служебное ЗАДАНИЕ, Командировочное УДОСТОВЕРЕНИЕ

Как оплачиваются выходные в командировке?

Если сотрудник выехал на место назначения в выходной день, но не выполнял работу, то в этот день ему компенсируются только суточные, жильё и проезд. Зарплата за этот день не сохраняется, потраченное время не компенсируется. Если же работник отправился в командировку в выходной день для выполнения работы – то ему полагается и зарплата.

Если наниматель обязывает сотрудника отправиться в командировку или вернуться из нее в выходной день, то сотрудник может взять по желанию выходной в один из будущих рабочих дней. Воспользоваться этим правом можно в месяц возвращения из командировки или в течение следующего месяца.

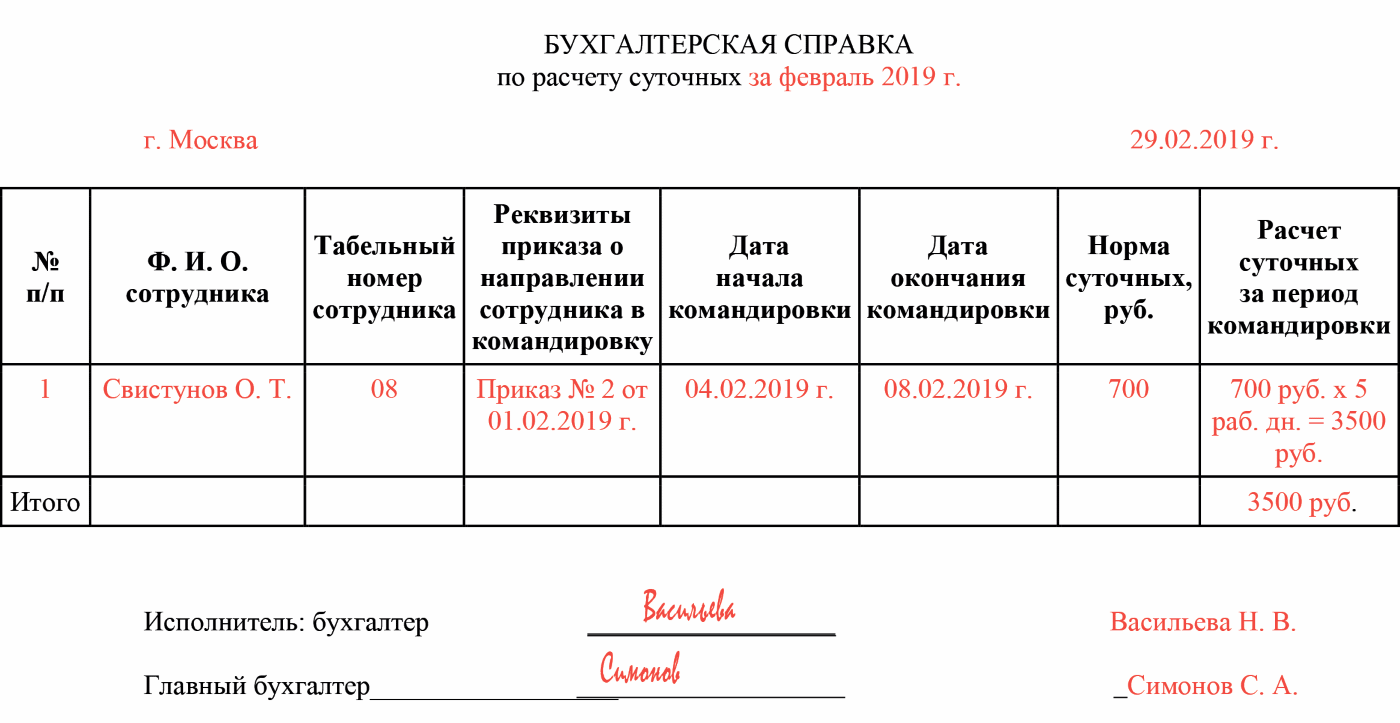

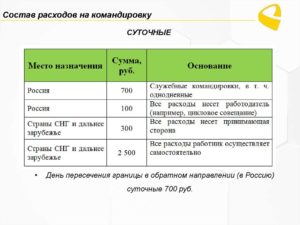

Размер суточных расходов

Размер суточных должен быть прописан в Положении, регламентирующем служебные разъезды персонала организации. Эти денежные средства не облагаются подоходным налогом, если укладываются в законодательно установленные предельные значения:

- 700 руб. – по России;

- 2500 руб. – за границу.

Если организация закрепляет в своем локальном нормативном документе величину, превышающую данные суммы, с разницы придется удержать и перечислить в бюджет НДФЛ.

Пример расчета командировочных для сотрудника (Кр), который был направлен в командировку на 4 дня (в организации утвержден лимит суточных – 500 руб.). Дорога туда-обратно подтверждена железнодорожными билетами на 2500 руб., из гостиницы он привез квитанцию с кассовым чеком из расчета 1750 руб. за сутки проживания. Средневой заработок работника составляет 860 руб.:

Кр = (4 х 500) + 2500 + (1750 х 4) + (860 х 4) = 14940 руб.

Стоит отметить, что питание вошло в стоимость проживания, т.к. в гостинице действует система «шведский стол».

Начисленная сумма будет скорректирована на НДФЛ, который необходимо удержать из заработной платы (3440 х 13%) – 447 руб. Сотруднику на руки за время командировки полагается 14493 руб. На практике многие компании выдают перед поездкой аванс на текущие затраты – проезд, наем жилья, суточные и питание. За указанную сумму сотрудник отчитывается – заполняет и сдает бухгалтеру авансовый отчет. Величина же начисленной ему заработной платы прибавляется к начислениям истекшего месяца.

Расчет командировочных в 2016 году будет идентичен приведенному выше примеру. В связи с отменой ранее действовавших унифицированных документов для подтверждения расходов бухгалтер должен тщательно проверять все чеки и квитанции на экономическую целесообразность включения их в себестоимость продукции (оказания услуг).

Как рассчитать дни командировки

Иногда сотрудникам финансового отдела предприятия требуется использовать при вычислении дополнительные методики. Они имеют такое выражение:

- Доплаты, производимые до суммы средней величины оклада. Это относится к ситуации, когда результатом вычисления становится сумма, намного меньше, чем установленный оклад для отдельно взятого сотрудника. Соответственно, человек во время командирования получает меньше оплату, чем на своем стандартном месте работы. Тогда компания производит дополнительные начисления до уровня средней зарплаты.

- Выплаты за выходные, проведенные в командировке. Это касается случаев, когда период командирования составляет не несколько дней, а недели. В данной ситуации законодательство говорит о том, что потребуется произвести оплату. Сумма имеет удвоенное значение по сравнению с тем, сколько начисляется лицу в обычный рабочий день. Есть возможность заменить удвоенный размер платы на предоставление отдыха.

- Когда имеет место работа в условиях совместительства. В практической деятельность можно часто встреть ситуации, когда гражданин изначально работает как совместитель, только по прошествии определенного периода его включают в штат компании как основного сотрудника. Тогда используется схема вычисления, включающая заработок за прошлый период, в том числе, когда оплата ему была как совместителю. Тогда сумма не будет выше среднего значения.

Руководство компании может использовать законные методы для увеличения уровня средней оплаты для граждан. В первом случае, сделать это можно посредством отражения в коллективном акте, что отсчет периода расчета при командировании начинается со дня включения в штат.

Другой метод предусматривает расторжение трудовых отношений как совместителя, после чего лицо устраивается на основное место труда. Перечисленные моменты говорят о том, что процесс расчета командировочных обладает некоторыми особенностями.

Оплата по среднему заработку – как оплачиваются командировочные – Администрация Благодарненского городского округа Ставропольского края

Как оплачиваются командировочные дни работника: из среднего заработка или просто выдается зарплата? Как гласит ст. 167 ТК РФ, при направлении сотрудника в поездку ему гарантируется сохранение рабочего места и среднего заработка (п. 9 Положения № 749 от 13.10.2008), а также возмещение расходов. Поэтому за время нахождения в командировке ему следует выплатить такой заработок.

Оплата командировки, как правило, производится в день зарплаты. Бухгалтерия рассчитывает среднюю сумму, которую сотрудник мог бы получить на своем трудовом месте, а затем выдает ее вместе с авансом или оплатой за месяц.

Что такое средний заработок

Средний заработок (СЗ) — это средняя сумма выплаченных работодателем в пользу работника в расчетном периоде заработной платы, иных выплат и вознаграждений.

Порядок расчета СЗ обозначен ст. 139 ТК РФ и Постановлением Правительства от 24.12.2007 № 922.

При любом режиме труда расчет такой заработной платы сотруднику производится исходя из фактически начисленной ему зарплаты и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за трудящимся сохраняется средняя зарплата. Средний дневной заработок определяется по формуле:

Средняя зарплата для командировки рассчитывается с помощью простой формулы: средняя дневная заработная плата умножается на количество дней работы вне основного места:

Пример расчета

Приведем пример: инженер Петров Семен Николаевич ежемесячно получает заработную плату в размере 30 000 рублей. Его годовой доход составляет 360 000. Среднее количество рабочих дней составляет 191 день в год. Командировка длилась 4 рабочих дня. Среднедневной доход работника в этом случае: 360 000 / 191 = 1884 руб. За поездку Семен Николаевич получит 1884 × 4 = 7536 руб.

Так как все дни были трудовыми, он ничего не потеряет в доходе.

Также, помимо рабочего времени, руководитель предприятия должен оплатить расходы трудящегося во время деловой поездки (например, затраты на проездные билеты, аренду гостиничного номера, питание). Оплата командировочных производится только в том случае, если у работника есть на руках оправдательные документы, подтверждающие расходы.

Период работы для расчета

Какой период работы следует учесть для расчета СЗ при командировке?

Расчет выполняется исходя из 12 предшествующих месяцев и зарплаты, выплаченной в этот период

Важно помнить, что учитываются исключительно рабочие дни, а не календарные

Если трудящийся направляется на задание в первый месяц работы на предприятии, то для него СЗ рассчитается за период с первого рабочего дня в фирме до первого дня поездки (п. 7 Положения, утв. Постановлением Правительства РФ от 24.12.2007 № 922).

В подсчет включаются выплаты, предусмотренные действующей системой оплаты труда.

Исключенные дни

В период расчета рабочих дней для определения СЗ не входят:

- дни отпуска;

- дни болезни, подтвержденные листком нетрудоспособности;

- выходные и праздничные дни;

- время отпуска по уходу за ребенком;

- время простоя по вине нанимателя;

- отпуск «за свой счет»;

- время прошлых командировок;

- дополнительные оплачиваемые дни по уходу за детьми с инвалидностью.

Расчет СЗ без учета вышеперечисленных периодов называется с исключенными днями.

Пример расчета для исключенных дней

В данном примере рассмотрен расчет командировочных с исключенными днями, которыми послужили дни ежегодного очередного отпуска.

Как оплачивается командировка: по ТК РФ в 2019, возмещение расходов командировочных

Последние изменения: Июнь 2019

Наличие иногородних поставщиков и покупателей, представительств и филиалов без статуса юридических лиц, требуют от предприятий периодических поездок работников на территорию других населённых пунктов.

При соответствующем оформлении документов и подтверждении цели, связанной с производственной деятельностью организации, поездка считается командировкой.

Бухгалтерам предстоит ответить на вопросы: когда и как оплачивается командировка? Как рассчитывается зарплата в командировке?

Согласно Трудовому Кодексу (ТК) России (статья 166) служебная командировка – поездка работника по приказу работодателя в иной населённый пункт для выполнения конкретного индивидуального задания на определённый срок (заключение договоров, сопровождение грузов, участие в семинарах и симпозиумах, проверка деятельности подчинённых организаций). Если работа по специфике имеет разъездной характер (геологи, дальнобойщики, вахтенный метод), то поездка к командировке не относится.

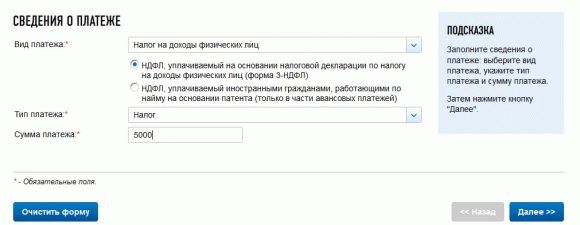

ТК РФ гарантирует возмещение командировочных расходов (статья 167), и регламентирует перечень (статья 168):

- Оплата проезда при наличии подтверждающих документов по фактическим расходам, не превышающим стоимости:

- железнодорожным транспортом – купейного вагона пассажирского или скорого поезда;

- самолётом – салона эконом класса;

- автотранспортом – средства передвижения общественного пользования за исключением такси.

- Расходы по аренде помещения – счёт из гостиницы с содержанием реквизитов:

- наименования организации или частного лица с указанием соответствующих индивидуальных данных;

- сведений о предоставляемом номере и спектре услуг (если входит питание, то должно быть прописано отдельной строкой);

- цены за сутки, количества дней и полной стоимости.

- Суточные – возмещаемые предприятием или предпринимателем расходы за каждый полный или неполный календарный день поездки в независимости от режима работы, включая выходные, праздничные дни и время нахождения в пути. Согласно статье 217 Налогового Кодекса РФ в 2018 году с целью отсутствия налогообложения НДФЛ начисление суточных не может превышать:

- в пределах Российской Федерации – 700 рублей;

- на территории ближнего и дальнего зарубежья – 2500 рублей.

Предприятие имеет право в локальных внутренних документах закрепить любой размер суточных, однако с суммы превышения необходимо удержать НДФЛ и начислить взносы в пенсионный фонд и фонд социального страхования, а также исключить из расходов, уменьшающих налогооблагаемую прибыль.

Локальный внутренний документ, рекомендуемый для предприятий и предпринимателей ведущими редакторами и аудиторами – разработанное «Положение о командировках»

В документе важно прописать размер суточных, документооборот, за сколько дней до командировки выдаются командировочные в части аванса. Формально аванс на приобретение транспортных билетов может быть выдан сразу после создания приказа

Документальное оформление служебной поездки начинается с оформления приказа руководителя предприятия, включающего:

- ФИО и должность работника;

- цель командировки;

- срок поездки;

- населённый пункт;

- проблемы, требующие решения.

Бухгалтерией на основании приказа считаются командировочные дни по количеству, выдаются за них суточные и оплачиваются предполагаемые расходы на приобретение транспортных документов.

При необходимости задержки руководителем создаётся дополнительный приказ о продлении срока поездки.

Расчет оплаты труда в командировке

Чтобы произвести оплату труда в случае отправки человека в командировку, нужно произвести расчет средних показателей оплаты за месяц:

- Нужно определить количество дней в отчетном периоде, в течение которых человек работал фактически. Например, период отчетности составляет 12 месяцев до момента отправки в командировку. Теперь нам нужно будет осуществить отчисление тех дней, в которые работник не выполнял свои обязанности. Из данного периода отчисляются командировки, больничные и другие варианты отгулов без оплаты. Работника направляют в отпуск командировочного типа на срок в течение пяти дней. В периоде расчета 247 дней, которые являются рабочими. В периоде человек получил отпуск в размере 14 дней, и в течение 8 дней был на больничном. Данное количество дней высчитывается из 247, и получаем 225 дней, которые фактически были отработаны специалистом;

- Следующий немаловажный этап – правильное определение заработка, причем с учетом четко определенного расчетного периода. В соответствии с установленными нормами формируется указание на то, что в данные выплаты должны быть включены: оплата труда, премии, а также различные дополнительные выплаты и компенсации, кроме материальной помощи, оплата листа больничного типа, а также оплата отпускных. В случае, если на предприятии в течение периода времени расчетного типа были осуществлены своеобразные изменения в области оплаты труда, то непременно нужно будет произвести процесс индексирования заработка среднего типа. Например, за все месяцы работник получал оклад с учетом дополнительных выплат в размере 40 тыс. рублей. В месяц, когда был отпуск, было получено 26 тыс. рублей, а в другой месяц оплата составила 13 тыс. рублей. Значит, нужно будет произвести такие расчеты: 40 тыс.*10 (месяцев) = 400 тыс. рублей + 26 тыс. = 13 тыс. = 439 тыс. рублей;

- Определяем средний заработок в течение дня, а также устанавливаем сумму оплаты командировочных выплат. В данной ситуации заработок, который был получен работником в течение четко определенного количества времени, должен быть разделен на то количество дней, которые фактически работник отработал в течение периода. Получаем такие данные расчета: 439 тыс. / 225 = 1951 (заработок, который человек получает в течение дня). Как мы говорили ранее, командировка предполагалась на пять дней, а это значит, что сумму в размере 1951 следует умножить на пять, и получим 9755 рублей. Так, мы рассчитали сумму оплаты труда в течение командировки.

Как рассчитать расходы на проезд?

В расходы на командировки в 2017 году в обязательном порядке входят затраты на проезд к месту выполнения трудовых обязанностей и обратно. Как рассчитываются проездные издержки? Они определяются, в первую очередь, видом транспорта, которым пользуется специалист.

- Общественный транспорт

В состав расходов на общественный транспорт относят:

- Затраты, связанные с оформлением проезда;

- Оплату билетов;

- Дополнительные издержки (например, стоимость белья в поездах, питания в самолетах и др.).

В свою очередь, работник представляет в бухгалтерию билеты, посадочные талоны, квитанции, чеки, удостоверяющие все три пункта затрат.

Если окажется, что проездной билет сотрудником был утерян, то в проездную компанию можно направить запрос о выдаче дубликата с информацией о пассажире, рейсе, времени поездки.

- Такси

Такси также может использоваться в качестве средства передвижения в рамках служебной поездки. Однако в этом случае в локальном нормативном акте должна быть прописана причина такого выбора (поздний вылет, отсутствие других вариантов, экстренный отъезд и др.).

Какие документы в этом случае смогут подтвердить расходы? Чек ККТ или квитанция, выписанная на бланке строгой отчетности с обязательными реквизитами.

- Личный ли служебный транспорт

В этом случае в обязательном порядке работником составляется служебная записка, в которой отражаются:

- Срок пребывания в командировке;

- Потраченные на приобретение ГСМ средства.

В качестве документов, удостоверяющих затраты при таком раскладе, выступают чеки о приобретении ГСМ, путевые листы, маршруты и др.

Стоит добавить, что в состав затрат на проезд также включаются консульские сборы, тарифы за использование платных дорог, оформление визы и т.п.

Особенности расчета

Для того чтобы лучше понимать порядок составления расчетов, необходимо рассмотреть практический пример. Давайте представим работника, который зарабатывает сорок тысяч рублей ежемесячно. В этом случае размер годового заработка работника составит четыреста восемьдесят тысяч рублей. Средняя продолжительность рабочего года равна ста девяноста одному дню. Длительность служебной поездки составляла четыре дня.

Для того чтобы определить среднедневной заработок, необходимо сумму годового заработка разделить на количество рабочих дней. Произведя простые арифметические действия, мы получим сумму, равную две тысячи пятисот тринадцати рублям. Эту сумму необходимо умножить на количество дней, проведенных в командировке. К данной выплате необходимо прибавить компенсацию, покрывающую все дополнительные издержки сотрудника

Важно отметить, что для того, чтобы получить такую компенсацию, работник должен предоставить своему руководству документы, подтверждающие величину затрат

В расчет среднего заработка включаются все выплаты, которые предусмотрены системой оплаты труда, кроме больничных, отпускных, материальной помощи и других выплат социального характера

Период для расчета

Составляя расчет среднего заработка для командировки необходимо учитывать ряд важных нюансов. Как мы уже говорили ранее, при вычислении размера среднего заработка необходимо учитывать общий размер финансовых средств, выплаченных труженику на протяжении двенадцати месяцев. В данном случае нужно учитывать только дни трудовой деятельности. Многие новички в сфере бухгалтерского дела часто допускают ошибку, составляя вычисления на основе календарного года.

В девятьсот двадцать втором Постановлении Правительства приводится отдельный ряд правил, которые применяются в отношении тех работников, что направляются в служебную поездку спустя несколько месяцев после трудоустройства. В этом случае, при расчете среднего заработка учитывается временной промежуток, начинающийся от даты трудоустройства и оканчивающийся днем фактического отбытия в командировку. При подсчетах учитываются все денежные средства, выплаченные согласно той системе оплаты труда, что используется предприятием.

Исключаемые дни

При составлении расчета величины среднего заработка необходимо учитывать исключаемые дни. К этой категории относятся все виды больничных и отпуска. Также, при определении общего количества проработанных дней исключаются все праздничные и выходные дни.

Помимо всего вышеперечисленного, лицу, составляющему вычисления, необходимо учитывать время, потраченное на прошлые служебные поездки и дни производственного простоя, где виновником выступает администрация компании. Всю необходимую информацию можно получить из локальных актов и журналов учета. Расчеты, которые не содержат в себе все вышеописанные периоды, именуются вычислениями с исключенными днями.

Образец расчета с исключенными днями

Давайте рассмотрим, как выглядит расчет командировочных расходов с учетом исключенных дней. В качестве исключенных дней рассматривается продолжительность стандартного отпуска. Работник отбыл в служебную поездку первого октября две тысячи восемнадцатого года. Срок командировки составил пять рабочих дней. Для того чтобы определить размер среднедневного заработка, потребуется получить информацию о размере дохода сотрудника за последний год начиная от первого октября две тысячи семнадцатого года.

Размер заработной платы работника составляет двадцать тысяч рублей. За девять месяцев работы, труженик получил заработную плату общим размером сто восемьдесят тысяч рублей. Первого августа работник ушел в ежегодный очередной отпуск. В этот месяц сотруднику было начислено двадцать тысяч пятьсот рублей. Размер дохода за оставшиеся два месяца составил сорок тысяч рублей. Общий доход сотрудника за двенадцать месяцев составил двести сорок тысяч пятьсот рублей.

При составлении расчетов с исключенными днями, время, потраченное на отпуск — не учитывается. Это означает, что из общего размера дохода необходимо вычесть размер отпускных. Полученный результат следует разделить на общую численность рабочих дней. В нашем примере труженик отработал двести двадцать пять дней. В данном примере, среднедневной заработок сотрудника составит девятьсот семьдесят семь рублей. Эту сумму необходимо помножить на общую продолжительность служебной командировки.

Перечень причин для отправки сотрудника с заданием в другой город может быть очень обширным

Порядок получения компенсации понесенных расходов от работодателя через суд

При невыплате работнику средств, которые тот потратил за время командировки при наличии соответствующих чеков и других документов, однозначно подтверждающих затраты, сотрудник может обратиться в районный суд по месту своего проживания или по месту ведения работодателем деятельности. Если работодатель не выплатил аванс или не компенсировал командировочные расходы в полной мере, то все таковые документы, вместе с подтверждением факта командировки работнику следует приложить к исковому заявлению.

Ключевой задачей в таком случае, как показывает судебная практика, является необходимость доказательства факта командировки. В таком случае от работодателя суд может потребовать предоставления табеля учета рабочего времени, в котором нахождение работника в командировке должно отмечаться соответствующим кодом. Работнику же сейчас доказать свое направление в командировку после отмены обязательного оформления командировочного удостоверения может быть проблематично. Однако перед направлением в командировку он всегда может потребовать от работодателя письменный приказ, который впоследствии может служить доказательством пребывания в командировке.

Ключевой задачей в таком случае, как показывает судебная практика, является необходимость доказательства факта командировки. В таком случае от работодателя суд может потребовать предоставления табеля учета рабочего времени, в котором нахождение работника в командировке должно отмечаться соответствующим кодом. Работнику же сейчас доказать свое направление в командировку после отмены обязательного оформления командировочного удостоверения может быть проблематично. Однако перед направлением в командировку он всегда может потребовать от работодателя письменный приказ, который впоследствии может служить доказательством пребывания в командировке.

При этом отсутствие расходов, которые понес работник, в бюджете организации, в том числе и если работодатель является бюджетной государственной организацией, не может выступать причиной для отказа сотруднику в компенсации понесенных расходов. Судебная практика подтверждает таковое правило. Так, в качестве примера можно рассмотреть следующую ситуацию.

Гражданин А, являющийся сотрудником городского совета города Н, был направлен по приказу своего прямого руководителя в командировку с 02.03 по 10.03. Ему были выделены суточные в размере 200 рублей на день и именно они составляли весь аванс размером в 1600 рублей. Гражданин А поселился в гостинице и ежедневно оплачивал её, вместе с питанием из своих личных средств, сохраняя все чеки, а также самостоятельно приобретал билеты на поезд – как туда, так и обратно. Согласно составленному им авансовому отчёту, всего им было потрачено 8800 рублей за всё время командировки, которые работодатель отказался компенсировать.

Во время судебного разбирательства, работодатель настаивал на отсутствии соответствующих статей расходов в бюджете городского совета, обосновывая этим невозможность компенсации гражданину А, его расходов

Судом не был принят таковой факт во внимание, и руководствуясь положениями ст. 168 ТК РФ, которая прямо предусматривает компенсацию со стороны работодателя всех расходов сотрудника, связанных с выполнением своих обязанностей в командировке, суд принял решение обязать работодателя оплатить гражданину А все понесенные затраты в размере 8800 рублей, а также компенсацию за задержку таковой выплаты в установленном законом порядке за 20 дней просрочки оплаты в 120,27 руб

Суточные, выплаченные гражданину А в вышеописанном случае, не вычитались из общего размера компенсации, так как он не обязан отчитываться по их тратам.

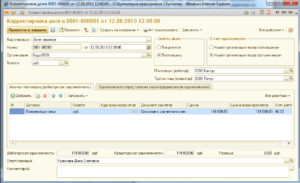

ПРИКАЗ на командировку, служебное ЗАДАНИЕ, Командировочное УДОСТОВЕРЕНИЕ

Для документального оформления хозяйственных операций, связанных с командировками, МОГУТ применяются унифицированные формы, утвержденные Постановлением Госкомстата РФ от 05.01.2004г. №1 «Об утверждении унифицированных форм первичной учетной документации труда и его оплаты»:

- №Т-9 «Приказ (распоряжение) о направлении работника в командировку»

- №Т-9а «Приказ (распоряжение) о направлении работников в командировку»

- №Т-10а «Служебное задание для направления в командировку и отчет о его выполнении»

содержит в себе информацию о цели поездки сотрудника и ее итоговых результатах. Является основанием для оформления приказа по форме Т-9 и служит для подтверждения экономической обоснованности расходов на командировку.

Оформить работникам направление в командировку можно по разработанным самостоятельно Распоряжению (ПРИКАЗУ) работодателя на определенный срок, для выполнения служебного поручения вне места постоянной работы (п.3 Постановления №749). В соответствии с п.6 Постановления, цель командировки работника определяется руководителем командирующей организации и указывается в служебном задании, которое утверждается работодателем.

ООО «ГАСПРОМ»ИНН 4308123456, КПП 430801001, ОКПО 98756423

полное наименование организацииПРИКАЗ № 90о направлении работника в командировкуг. Москва 20.08.2020

ПРИКАЗЫВАЮ:Направить в командировку Петрова Алексея Ивановича.Место назначения – Россия, г. Екатеринбург, ООО «Производственная фирма «Мастер»». Должность сотрудника – наладчик оборудования.Структурное подразделение – инженерный цех.Срок командировки – с 24 по 26 августа 2020 года (3 календарных дня).Служебное задание – ремонт и наладка оборудования.Транспорт (подчеркнуть) – общественный/личный/служебный/транспорт третьих лиц.Командировка осуществляется за счет средств ООО «Производственная фирма «Мастер»».Директор _________ А.В. ИвановС приказом ознакомлен:Наладчик оборудования _____________ А.Н. Петров20.08.2020

Направление работника в командировку за пределы РФ производится по распоряжению работодателя без оформления командировочного удостоверения, кроме случаев командирования в государства — участники СНГ, с которыми заключены межправительственные соглашения, на основании которых в документах для въезда и выезда пограничными органами не делаются отметки о пересечении государственной границы ( Постановления).

Срок хранения данных документов

Форма № Т-10. Командировочное удостоверение

Документ не является обязательным с 8 января 2015 года. Если кто-то пользуется в своей практике эти документом, то можно скачать:

- Пустой бланк удостоверения (.docx, 21 Кб )

- Заполненный образец командировочного бланка (.docx, 16 Кб )