Курсы валют в москве

Содержание:

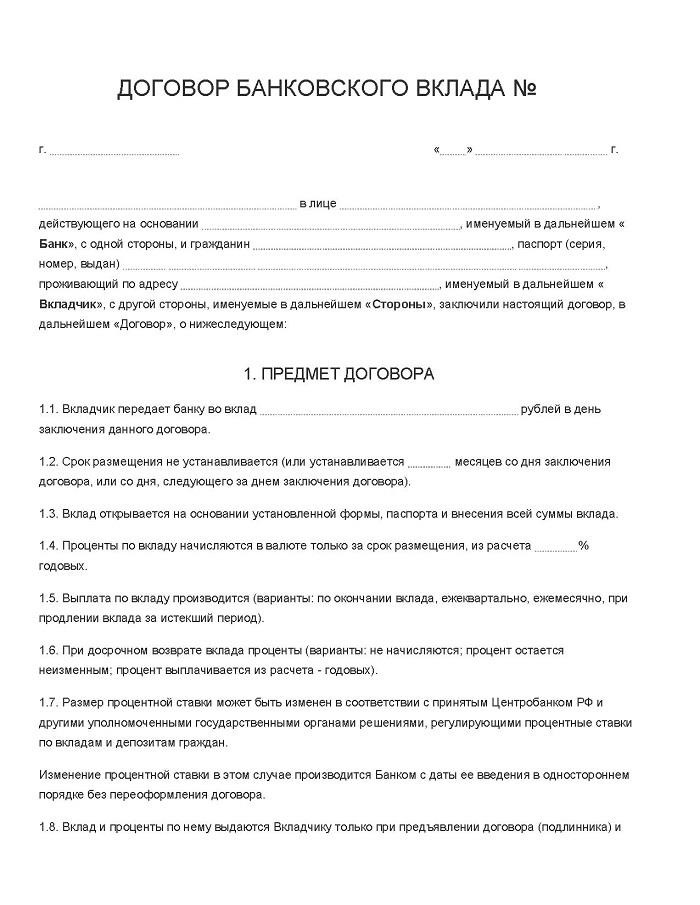

Договор банковского вклада

Взаимоотношения между кредитной организацией и клиентом при размещении банковского депозита регулируются соответствующим договором. В нем прописаны все условия, на которых открывается и закрывается счет, проводятся по нему операции.

Основной сутью договора банковского депозита является обязательство кредитной организации обеспечить клиенту вознаграждение за возможность использования его денег. Данный документ также содержит условия, при которых вкладчик получает назад свои сбережения. Все эти положения определяются видом договора банковского вклада:

- если открыт депозит до востребования, то в соответствии с договором клиент имеет право в любой момент снять свои деньги;

- если открыт срочный депозит, то в договоре прописывается период его действия и условия досрочного расторжения (при этом возможны санкции в виде штрафов или пониженного процента).

Составление договора обязательно в каждом случае открытия депозита. Начало его действия совпадает с тем моментом, когда банк получает деньги клиента. Фактически, единственной обязанностью вкладчика является принести свои сбережения в банк, а в дальнейшем наступает обязанность кредитной организации по выплате процентов и возврату денежных средств.

Вне зависимости от видов банковских вкладов, в гражданском праве предусмотрена обязанность банка оформления договора вклада в двух экземплярах до того момента, как будет открыт депозит. В качестве вкладчика может выступать и гражданин, и юридическое лицо. Обязательными атрибутами договора являются полные реквизиты сторон и следующие условия:

- сумма, которая помещается на депозит;

- период действия депозита (подробно описываются условия, позволяющие клиенту забрать свои средства);

- сумма вознаграждения по вкладу (годовой процент и методы его исчисления – с капитализацией или без);

- валюта депозита (российские рубли, иностранная валюта, драгоценные металлы, допускается сразу несколько валют вклада);

- процедура возврата денег (в том числе при досрочном расторжении с описанием, какие именно проценты выплачиваются);

- возможность пополнения депозита и частичного снятия, их регламент;

- прочие условия, например страховка;

Прежде чем передать деньги сотрудникам банка, необходимо внимательно прочитать договор, ознакомиться со всеми его положениями. По всем неясным вопросам следует получить консультацию у обслуживающего специалиста. Допускается заранее попросить в банке шаблон договора, чтобы изучить его дома в спокойной обстановке.

Как только договор подписан обеими сторонами, процедура считается законченной, а депозит открытым.

Самым важным положением договора банковского депозита считаются условия его расторжения.

В соответствии с общими правилами два основных вида банковских вкладов предусматривают различный порядок возврата средств:

- Депозит до востребования расторгается по желанию клиента в любой момент и безо всяких санкций со стороны банка. Подобная возможность обусловливает и маленькие проценты.

- Со срочного депозита забрать деньги можно по истечении указанного в договоре срока. При досрочном расторжении в действие вступают предусмотренные соглашением санкции со стороны банка.

Срочные депозиты выглядят более привлекательно для вкладчиков своими повышенными процентами. Но нужно понимать, что вы не получите этот доход, если возникнет необходимость снять деньги раньше оговоренного срока. Максимум, на что можно рассчитывать в этом случае, – минимальный процент в том же размере, что и по вкладам до востребования, или вообще нулевой.

Но можно найти и такие виды продуктов, которые при хорошем проценте позволяют частичное снятие средств. Это условие обязательно должно быть закреплено в договоре.

Как бы то ни было, закон гарантирует любому вкладчику возможность получить свои средства назад до истечения срока действия договора. Если не удается договориться с банком, то решение вопроса переносится в суд.

Несколько уточнений

Несмотря на очевидные различия между текущим и депозитным счетом, есть несколько распространенных вопросов, которые следует уточнить.

Сберегательный счет – это депозитный или текущий?

Сберегательный счет является депозитным. Вкладчик передает деньги банку на сохранение под проценты, не лишаясь права ими распоряжаться. По этой причине процентные начисления обычно небольшие, гораздо ниже, чем по срочным вкладам. Счет открывается бессрочно, его можно беспрепятственно пополнять или снимать с него деньги (в соответствии с условиями договора).

Счет карты – текущий или депозитный?

Дебетовые карты почти всегда привязаны к текущему (или расчетному) счету, на котором хранятся деньги. Пластиковая карточка создана для удобства оперативного распоряжения финансовыми средствами. Дебетовая карта обеспечивает доступ к собственным деньгам клиента (в отличие от кредитной карточки, которая под процент дает право воспользоваться деньгами банка).

Привязка карты к депозиту возможна, например, если договором банковского вклада предусмотрено ежемесячное снятие процентов – клиенту выдается карта, чтобы он обналичивал деньги через банкомат.

Зарплатный счет – депозитный или текущий?

Счет, на который поступает зарплата клиента банка – это текущий счет. Для распоряжения средствами, поступающими от работодателя, сотруднику выдается банковская карточка, открывается личный кабинет. После увольнения из организации, где был открыт зарплатный счет, гражданин вправе им пользоваться, но за его обслуживание он будет платить уже сам.

Депозитный или текущий счет: как узнать, где лежат деньги

Самый простой способ узнать, на каком счете размещены деньги – прочитать, что написано в договоре с банком. Если документ утерян, уточнить информацию физлицо может у любого сотрудника финансовой организации, предъявив паспорт, а при наличии онлайн-кабинета, посмотреть в нем информацию по счету через интернет. Номер счета, если он известен, также помогает выяснить его вид. По общему правилу, если первые цифры 423 – это депозит, а если 408 – это текущий счет (Положение Банка России от 27.02.2017 № 579-П «О Плане счетов бухучета для кредитных организаций»).

Депозитный договор – условия

Проблема даже не в «прописанных маленьким шрифтом» условиях. Обычно текст набран одинаковыми буквами, порой действительно «бисерными», чтобы компактно разместить полную информацию на парочке листов. Договор вклада является очень серьезным финансовым документом, его содержание априори не может быть слишком простым и коротким. Как любая коммерческая организация, желающая получить наибольшую прибыль, банк стремится увеличить доходы. С этой целью вводятся комиссии или ограничиваются опции вклада, уменьшающие сумму, которую клиент получит в итоге. Конечно, банкиры не будут в рекламных буклетах выпячивать некоторые невыгодные для клиента условия. Но зато честно и открыто обо всех моментах укажут в договоре. Второй стороне нужно лишь тщательно изучить документ до его подписания. Может быть, правильная оценка условий соглашения и сравнительный анализ с депозитами конкурентов закончатся тем, что вкладчик решит обратиться в другой банк, которых на рынке полно.

Проблема даже не в «прописанных маленьким шрифтом» условиях. Обычно текст набран одинаковыми буквами, порой действительно «бисерными», чтобы компактно разместить полную информацию на парочке листов. Договор вклада является очень серьезным финансовым документом, его содержание априори не может быть слишком простым и коротким. Как любая коммерческая организация, желающая получить наибольшую прибыль, банк стремится увеличить доходы. С этой целью вводятся комиссии или ограничиваются опции вклада, уменьшающие сумму, которую клиент получит в итоге. Конечно, банкиры не будут в рекламных буклетах выпячивать некоторые невыгодные для клиента условия. Но зато честно и открыто обо всех моментах укажут в договоре. Второй стороне нужно лишь тщательно изучить документ до его подписания. Может быть, правильная оценка условий соглашения и сравнительный анализ с депозитами конкурентов закончатся тем, что вкладчик решит обратиться в другой банк, которых на рынке полно.

Продукты Банки.ру

Калькуляторы

Калькулятор вкладов

Калькулятор кредитов

Калькулятор ипотеки

Калькулятор ипотечного страхования

Калькулятор ВЗР

Калькулятор автокредитов

Рассчитать ОСАГО

Рассчитать КАСКО

Вклады и инвестиции

Вклады в Сбербанке

В Почта банке

В рублях

С высоким процентом

Вклады с онлайн заявкой

Акции российских компаний

Покупка ОФЗ

Кредиты и займы

Кредиты в Сбербанке

С онлайн заявкой

Наличными

Для пенсионеров

Займ онлайн на карту

Срочный займ на карту

Займ без отказа

Беспроцентный займ

Займ на Киви кошелек

Страхование

Электронный полис ОСАГО

Ипотечное страхование

Страховка для Шенгена

Страховка в Турцию

Страхование недвижимости

Страхование жизни

Карты

Онлайн заявка на кредитную карту

Кредитная карта Тинькофф Платинум

Кредитки без справки о доходах

Онлайн заявка на дебетовую карту

Золотая карта Сбербанка

Пенсионная карта Мир от Сбербанка

Ипотека

Ипотека в Альфа-Банке

Ипотека в ВТБ

Ипотека в Сбербанке

Рефинансирование ипотеки

Льготная ипотека

Ипотека на вторичное жилье

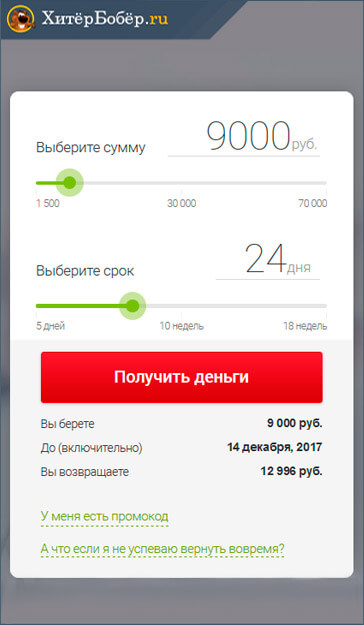

Микрозаймы

Онлайн займ

Безотказный займ

Беспроцентный займ

Микрозайм на карту Сбербанка

Займы на карту

Взять микрокредит

Займ на месяц

Займ с большим лимитом

Займы по паспорту

Займ без карты

Ипотечные кредиты

Ипотека для учителей

Военная ипотека

Получить ипотеку без дохода

Рефинансирование военной ипотеки

Ипотека на вторичном рынке

Ипотека РосБанк дом

Ипотека для МЧС

Ипотека многодетной семье

Ипотечные каникулы

Кредитные карты

Все кредитные карты сбербанка

Кредитная карта Тинькофф

Кредитные карты всем без отказа

Кредитные карты с плохой кредитной историей онлайн

Оформить кредитную карту

Альфа банк кредитная карта

Мгновенная кредитная карта

Все кредитные карты втб

Кредитная карта без проверки

Альфа банк карта 100 дней

Потребительские кредиты

Беззалоговый кредит

Взять кредит под залог авто

Газпромбанк потребительский кредит

Рефинансирование кредита для физических лиц

Взять кредит пенсионеру под маленький процент

Потребительский кредит на 20 лет

Кредит на год

Кредит на 3000000 рублей

Получить кредит на 7 лет

Кредит на ремонт

ОСАГО и КАСКО

АльфаСтрахование осаго онлайн

Ресо онлайн

Ингосстрах осаго

Расчет осаго 2020

Полис Росгосстрах

Вск онлайн

Тинькофф страхование осаго

Макс осаго

Согаз осаго онлайн

Дебетовые карты

Дебетовая карта почтой

Заказать карту в альфа банке дебетовую

Моментальный выпуск дебетовой карты

Рейтинг карт с кэшбэком

Заказать дебетовую карту Авангард банка онлайн

Карта Польза

Валютная дебетовая карта Альфа банка

МКБ Мудрость

Мультикарта ВТБ условия

Депозиты

Вклад на год

Динамика стоимости еврооблигаций

Открыть вклад в Москве

Оформить онлайн

Индивидуальные инвестиционные счета

Расчетно-кассовое обслуживание

РКО в МТС банке

Расчетный счет в Альфа банке

РКО выгодные тарифы в Тинькофф

РКО открыть в Сбербанке

Расчетный счет для акционерных обществ

Показать еще

Скрыть

Как положить деньги на депозит в банке

Пошаговая инструкция:

Шаг 1. Выбор банка. Несмотря на то что вклады в банках застрахованы в агентстве по страхованию вкладов выбирать надо стабильную надежную организацию. Кому захочется ждать возврата собственных средств при отзыве у банка лицензии

При выборе банка стоит обращать внимание на два основных показателя:1 Надежность — можно проверить банк по рейтингу, отзывам клиентов, отчетности публикуемой на сайте2 Доступность — выбирая банк следует учитывать факт его отдаленности от места проживания или деятельности. Удобно иметь вклад в банке шаговой доступности

Открывать депозит лучше в той кредитной организации в которые уже являетесь клиентом.Банки лояльно относятся к своим клиентам и могут предложить весьмапривлекательные условия депозита особенно клиентам vip статуса.

Шаг 2. Выбор программы по размещению средств. На сайтах банков имеется вся информация об условиях видах кланов. Есть возможность посчитать доход при помощи онлайн калькулятора. Поэтому необходимо внимательно просчитать все варианты вложения и выбрать оптимальный. Основные параметры вклада на которые необходимо уделить особое внимание: процент, возможность пополнения снятия, периодичность начисления процентов, наличие капитализации.Требования к досрочному снятию: нельзя опираться на величину процентной ставки как основополагающую, лучше воспользовавшись калькулятором посчитать доход по конкретному виду вклада. Также немаловажным является срок размещения. Лучше пролонгировать договор чем снять вклад досрочно без процентов.

Шаг 3. Подписание договора. Заключении договора вклада, является стандартной процедурой и не представляет собой никаких трудностей. В банк предъявляется паспорт для граждан российской федерации либо иной документ удостоверяющий личность для иностранных граждан. А также заполняется карточка с образцами подписей для возможности идентификации личности. Дополнительно могут потребоваться военный билет и вид на жительство. Форма договора является стандартной при подписании обращают внимание на сумму, срок, доходный процент и другие существенные условия вклада. После подписания, один экземпляр договора передается вкладчику. При оформлении вклада онлайн договор присылается на электронную почту вкладчика.

Шаг 4. Внесение средств в кассу и получения подтверждения открытия вклада. Вкладчик вносит наличные средства в кассу банка. Получает на руки акцептованный банком приходный кассовый ордер. С подписью и штампом банковского работника и договор вклада, подписанный обеими сторонами. Эти документы являются подтверждением открытия депозита. В некоторых случаях вкладчику может быть выдана сберегательная книжка, они потихоньку уходят в прошлое. Сейчас чаще вклады предоставляются с открытием карточного счета. Если к такой карточки подключить интернет банк, то можно отслеживать все операции по депозиту. Многие банки предоставляют услугу онлайн открытие вкладов. Ее преимущество в том, что не надо идти в банковскую организацию, стоять в очередях и ждать для онлайн вклада. Надо зайти на сайт выбранного банка, зарегистрироваться на нём в личном кабинете, подключить услугу и открыть вклад. Далее в зависимости от вида вклада внести необходимые сведения, указать реквизиты счета с которого спишутся средства на депозит. Подтверждением открытия вклада в этом случае будет являться веб документ, с пометкой исполнено.

Виды

В этом обзоре мы разбираемся, что такое депозит и какие бывают депозиты. Пора поговорить о существующих видах услуги – их несколько.

Первый вид – денежный счет. Это обыкновенный банковский вклад, с которым знакомы многие пользователи:

- Вкладчик перечисляет средства на счет в банке;

- За использование денег начисляются определенные проценты.

Можно выделить несколько видов подобных вкладов. Давайте кратко рассмотрим все доступные варианты, расскажем, что это – срочный депозит, бессрочный и другие.

| Вид | Описание |

| Срочные | Открываются на определенный срок, отличаются высоким процентом. По окончании срока можно закрыть или продлить |

| До востребования | Открываются на неопределенный срок, закрываются по желанию клиента. Процент ниже, нежели в предыдущем варианте |

| С капитализацией процентов | Начисленные проценты прибавляются к первоначальной сумме вклада, начисление % идет по отношению к этой величине |

| Без капитализации процентов | Полученные проценты не влияют на начисление дохода, они хранятся на счете или перечисляются на карту |

| Пополняемые | На протяжении периода действия вклада можно вносить любые суммы денег в любое время |

| Не пополняемые | После внесения первоначальной суммы нельзя добавлять средства |

| В национальной валюте | Расчет производится в рублях |

| В иностранной валюте | Средства хранятся в любой иностранной валюте |

| Мультивалютные | Можно вкладывать деньги в разных валютах |

Вторая разновидность – металлический счет.

- Деньги, которые помещаются на счет, переводятся в стоимость металла по текущему курсу Центробанка;

- На счету отражается сумма металла в граммах – можно выбрать золото, платину или серебро;

- Доход складывается из разницы в ценах на драгоценный металл.

Третий вид – банковская ячейка. Для чего нужен подобный способ?

- Основная цель – безопасное хранение, обеспечение сохранности имущества клиента (документы, деньги, драгоценности);

- Доход при использовании ячейки не предусмотрен.

Подробную информацию о том, что характерно для банковских депозитов в России, можно получить из Федерального закона № 177 «О страховании вкладов физических лиц в банках Российской Федерации», принятого 23.12.2003 года. Скажем пару слов о том, что значит депозит в России:

- В случае потери лицензии на осуществление банковской деятельности или банкротства, государство обязано вернуть вкладчику сумму до 1,4 млн. рублей;

- Все коммерческие организации в России обязаны перечислять в Центробанк часть денежный средств из вклада – это норма обязательных резервов.