Как взять кредит на строительство дома под материнский капитал

Содержание:

- Список документов

- Какие документы нужны для оформления займа

- Виды кредитования

- Выгода и особенности кредита под материнский капитал

- Где лучше оформить?

- Разрешенные виды кредитов под маткапитал

- Как проходит передача денег по кредиту

- Порядок получения: пошаговая инструкция

- Как происходит расчёт ставки

- Что нужно для оформления кредита под материнский капитал

- На что можно потратить деньги?

- Как взять кредит под материнский капитал?

Список документов

Чтобы оформить с финансовым учреждением ипотечную сделку, кандидату необходимо подготовить следующий пакет документов:

- семейный сертификат – понадобится и оригинал, и копия;

- выписку о доходах заявителя за последнее полугодие – это станет гарантом его финансовой состоятельности;

- гражданский паспорт – никакие другие (подтверждающие личность) бумаги не подойдут;

- справки о доходах второго супруга и всех лиц, которые по условиям договора станут созаёмщиками по ипотеке;

- разрешение пенсионного фонда на погашение займа за счёт капитала – его можно получить в ближайшем отделении (по месту регистрации);

- свидетельства о рождении несовершеннолетних членов семьи.

Какие документы нужны для оформления займа

Большинство документов и так на руках: паспорта, свидетельства о рождении детей, сам сертификат, ИНН, СНИЛС.

Скорее всего, не хватает только свежей выписки из ЕГРН (закажете в МФЦ) и выписки об остатке средств материнского капитала (закажете в Пенсионном фонде).

Вот полный список документов.

|

Материнский капитал на покупку квартиры через займ |

|

|

Купить частный жилой дом на семейный капитал в кредит |

|

|

Потратить материнский капитал на строительство своего дома |

|

|

Обналичить материнский капитал: законно и незаконно..? |

|

|

Купить комнату в общежитии или коммуналке на маткапитал |

|

|

Выкупить долю на материнский капитал в квартире или доме |

Виды кредитования

Банковские ссуды являются популярным способом решения определенных финансовых вопросов. Кредитные организации предлагают своим клиентам разнообразные программы заимствования с целью максимального удовлетворения потребностей каждого ссудополучателя. Деньги под залог материнского капитала выдаются не всеми банками. При предъявлении сертификата можно рассчитывать:

- на ипотечный кредит;

- на ссуду на покупку квартиры или дома;

- на займ на строительство и реконструкцию жилья.

Ипотечный займ

Согласно российскому банковскому законодательству ипотечным является любой кредит, выдаваемый под залог недвижимого имущества. Это означает, что банки вправе предлагать средства не только на строительство или покупку недвижимости, но и на потребительские нужды. Что касается ипотеки с использованием маткапитала, то в этом случае разрешено занять деньги в банке исключительно на решение жилищного вопроса. Дополнительно к этому ссудодатели предъявляют ряд требований к клиентам. Основные из них – это наличие:

- положительной кредитной истории;

- стабильного дохода, размера которого хватит для погашения долга;

- непрерывного трудового стажа на последнем месте работы (как правило, минимальный порог составляет 3 месяца).

На строительство дома или реконструкцию

Деньги при желании можно направить не только на покупку, но и на строительство собственного дома. В данном случае перед походом в банк за кредитом необходимо оформить право собственности на земельный участок для индивидуального жилищного строительства (ИЖС)

Важно знать, что за средства МСК нельзя построить или приобрести дачный домик

Возвести строение или произвести реконструкцию имеющейся недвижимости допускается собственными силами или с привлечением профессионалов – строительной бригады, имеющей разрешение на осуществление деятельности. Средства, выделяемые в качестве госпомощи можно истратить на покупку материалов или оплату работы специалистов, но все это должно быть документально зафиксировано.

На покупку жилья

Согласно официальной статистике привлеченные кредитные деньги с использованием маткапитала направляются преимущественно на покупку готового жилья на первичном или вторичном рынке. Законодательством разрешается покупать не только недвижимость в многоквартирных домах, но и отдельно стоящие дома, коттеджи, пент-хаусы

К приобретаемому жилью предъявляются строгие требования, среди которых особое внимание уделяется следующим позициям:

- изношенность жилфонда не должна превышать 50%;

- необходимо наличие всех удобств;

- должна быть произведена установка коммуникаций (электричество, водопровод, отопление и т. д.);

- недвижимость должна быть пригодной для проживания;

- жилье не должно быть признано аварийным;

- недвижимость должна являться полноценным жилым строением.

Выгода и особенности кредита под материнский капитал

Материнский семейный капитал (МСК) – одна из государственных финансовых программ, созданных для помощи многодетным семьям. В Российской Федерации эта программа действует 10 лет.

В текущем году пособие насчитывает 453 тыс. руб. Родителям предоставляется возможность сохранения бюджетных денег для учебы детей. Но юридически неподкованные граждане не знают, что государственная помощь может быть направлена, чтобы погасить кредитные обязательства или для улучшения условий проживания.

Куда направляются материнские средства:

- в виде первичного ипотечного взноса;

- для закрытия основной задолженности и уменьшения комиссионных выплат раз в месяц.

Распоряжение на свое усмотрение сертификатом запрещается. Чтобы деньги шли исключительно по целевому назначению, каждая транзакция проводится и отслеживается ПФР. Этот же орган (Пенсионный фонд) разрешает применить государственные деньги или принимает решение об отказе в предоставлении возможности их использования для получения заемных средств.

Пока кредитную сделку не одобрят в Пенсионном Фонде, в банке ее не имеют права заключить. В процессе подачи заявки на получение займа окончательное решение принимают специалисты ПФ. Поступает отказ в разрешении оплаты кредита по таким причинам:

- недостоверная информация в документах;

- заем дается на цели, не оговоренные в законе;

- у Пенсионного Фонда имеются сомнения касательно компетенции финансового учреждения.

Принимают решение относительно перевода не менее, чем за месяц. В общем, уходит около двух месяцев. Это одна из причин того, почему многие банки не включают в список услуг возможность оплаты маткапиталом ипотеки.

Преимущества выдачи заемных средств под маткапитал:

- кредит под эту материальную помощь дает возможность сократить гражданам время на погашение долга;

- программа улучшает состояние жилищных условий;

- банковскими учреждениями даются выгодные условия для многодетных семей.

Где лучше оформить?

Семьи, решившие использовать маткапитал для взятия займа, обычно выбирают между банками и кредитными потребительскими кооперативами. У обоих форматов есть преимущества и недостатки:

| Банк | КПК | |

| Преимущества | Можно оформить на длительный или короткий период.

Более выгодные условия (процентная ставка ниже). Надежность финансовой организации. В случае погашения раньше срока проценты будут пересчитаны в соответствии с фактическим временем использования займа. Банк сам участвует в сделке, проверяя юридическую чистоту приобретаемой недвижимости. |

Такой формат займа широко распространен среди КПК, найти подходящее предложение будет легко.

Необходимо быть членом кооператива и внести паевой взнос. Простота оформления. Минимум требований к заемщику (не нужно подтверждать уровень дохода, наличие заработной платы). |

| Недостатки | Достаточно серьезные требования к заемщику, подразумевающие необходимость подтверждения надежности и платежеспособности (дополнительно есть условия в отношении возраста, прописки и гражданства).

Не все банки предлагают небольшие займы под маткапитал. В случае оформления ипотечного займа потребуется первый взнос. Более длительный процесс оформления, связанный с решением бюрократических вопросов. |

КПК, работающие в таком формате меньше 3 лет, не имеют права на оформление займа под маткапитал.

Более высокая ставка. Необходимость передачи недвижимости в залог даже при оформлении кратковременного договора на срок до 2 месяцев. Более высокие финансовые риски, чем в случае работы с банком. Проверка недвижимости и оформление документов полностью ложатся на покупателя. |

Если у владельца маткапитала есть постоянный доход и официальная работа, за займом ему лучше обратиться в банк. При отсутствии подтвержденной заработной платы оформление займа в кредитном потребительском кооперативе позволит получить деньги с наибольшей вероятностью.

Разрешенные виды кредитов под маткапитал

Сразу стоит сказать, какие виды займов не получится погасить при помощи семейного капитала. Это:

- потребительские кредиты даже при условии, что деньги потрачены на покупку квартиры или частного дома. Основное требование — займ должен быть целевым;

- автокредиты. Вопрос использования сертификата для погашения задолженности при покупке автомобиля, в том числе при наличии детей-инвалидов, так до конца и не проработан. Законодатели не пришли к окончательному результату;

- долги перед МФО и иными подобными структурами. Подобная практика существовала до 2015 года, но потом от нее отказались из-за многочисленных нарушений закона.

Не получится и взять кредит под материнский капитал наличными. Все попытки перевода сертификата в наличные средства жестко пресекаются. По этой же причине ПФР не разрешает сделки по покупке жилья, части дома или квартиры у близкого родственника или бывшего члена семьи. Эти варианты считаются попытками обналичивания.

Теперь о разрешенных способах использования сертификата.

Ипотечные займы

Материнский капитал можно направить на погашение действующего кредита или оплатить им первоначальный взнос. Стандартные требования банков к заемщику:

- платежеспособность, наличие постоянной работы желательно в компании, аккредитованной займодавцем;

- наличие хорошей кредитной истории. Отсутствуют непогашенные или незакрытые долги.

ПФР так же формирует свой список требований. В частности, в выдаче денег могут отказать, если речь идет о покупке не квартиры, а комнаты. Так же обстоит ситуация с пристройками к дому, о жилье в ветхих зданиях, подлежащих сносу или капитальному ремонту.

Строительство частного дома

Частный дом — мечта многих. И материнский капитал — лишняя возможность реализовать ее на практике. Но есть и ограничения. Ни банк, ни ПФР не одобрят возведение дачного или брусового дома на даче. Речь идет только о капитальных строениях из кирпича, пеноблоков и т. д.

Частный дом — мечта многих. И материнский капитал — лишняя возможность реализовать ее на практике. Но есть и ограничения. Ни банк, ни ПФР не одобрят возведение дачного или брусового дома на даче. Речь идет только о капитальных строениях из кирпича, пеноблоков и т. д.

В большинстве случаев получение кредита под материнский капитал означает, что заемщик предъявляет в банк счета, накладные на приобретенные материалы, договор со строительной компанией, утвержденный план здания. Только после этого одобряется выдача денег.

Заранее придется решать и проблемы с надлежащим оформлением земельного участка. В приоритете — покупка в собственность. Иначе потом придется долго решать проблемы с регистрацией постройки.

Еще одна проблема — государство не любит расставаться со своими деньгами. Чтобы не столкнуться с претензиями, что деньги использованы ненадлежащим образом, стоит заранее рассчитать все расходы и внимательно читать договоры и в банке, и в ПФР. Нарушение хотя бы одного пункта равнозначно требованию о возврате денег. И кредитор, и сотрудники Пенсионного Фонда могут устраивать проверки, чтобы убедиться, что деньги расходуются только на обозначенные цели.

Особого внимания заслуживает такой вопрос, как реконструкция существующего дома. В понимании ПФР это — не просто замена канализации или электропроводки, укладка ламината или покупка оконных блоков. Чтобы получить разрешение на использование материнского капитала, необходимо выполнить хотя бы одно из условий:

- пристроить комнату или несколько;

- из чердака сделать жилую мансарду;

- подвести к дому газ или воду и т. д.

Как проходит передача денег по кредиту

У многих семей возникает опрос, можно ли оформив кредит под маткапитал, получить средства на руки для передачи их продавцу?

Законодатель дает не этот вопрос четкий ответ.

Денежные средства, переданные семье по сертификату, не могут быть обналичены даже в случае оформления займа. Любой факт обналичивания средств наказывается в соответствии с санкцией, предусмотренной Уголовным Кодексом РФ.

Для того, чтобы средства не передавались на руки, банковская организация открывается банковский счет для покупателя по аккредитиву. Открытие подобного счета предполагает, что средства, переведенные на него не могут быть сняты, пока не будут осуществлен определенный ряд действий.

Для получения средств покупатель, совместно с семьей должен обратиться в регистрационный орган (Россреестр) и произвести регистрацию соглашения между ними о переходе права собственности на объект. Только после того, как семья получить выписку с правом собственности, покупатель сможет снять денежные средства, находящиеся на счету.

Порядок получения: пошаговая инструкция

Чтобы получить ссуду под маткапитал, заявителю придется осуществить ряд действий. К таковым относятся:

- Выбор жилплощади, соответствующей требованиям, предъявляемым законодательством.

- Тщательное изучения предложения.

- Сбор пакета документов и их представление в адрес заимодавца.

- Подписание соглашения о купле-продаже недвижимости.

- Ожидание перевода продавцу.

- Регистрация договора в Росреестре.

- Обращение в ПФ РФ за обналичиванием сертификата.

Важно! Обременение снимается с жилплощади только после полного погашения задолженности. Кроме того, в течение 6 месяцев с момента получения жилья, покупатель должен разделить собственность между всеми членами семейства. При получении ходатайства об использовании средств маткапитала Пенсионный фонд запросит у обратившегося СНИЛС, кредитный договор, документацию на жилплощадь, а также должным образом оформленное обязательство по выделению долей

Последнее должно удостоверяться в нотариальной конторе

При получении ходатайства об использовании средств маткапитала Пенсионный фонд запросит у обратившегося СНИЛС, кредитный договор, документацию на жилплощадь, а также должным образом оформленное обязательство по выделению долей. Последнее должно удостоверяться в нотариальной конторе.

Как происходит расчёт ставки

Условия каждого кредита под материнский капитал в Сбербанке прорабатываются индивидуально в каждом конкретном случае, поэтому нельзя говорить о точных ставках. На конкретные цифры, которые предложит банк, могут повлиять различные факторы, и если соблюдать определённые параметры, то можно получить более низкую ставку. О том, что это за параметры и как добиться низкой ставки мы ещё расскажем ниже, пока же разберёмся с тем, как именно она формируется и из чего складывается.

Базовая величина

На неё влияют два основных фактора: срок, на который взят заём, и объём первого взноса.

Ограничений по сроку три:

- При длительности ипотеки до 10 лет и внесении более 50% в качестве первого взноса, базовая величина ставки 13,5%, если первый взнос составит от 30 до 50% – 13,75%, наконец, если он будет 20-30% (а 20% – это минимальная величина первого взноса) – 14%.

- При сроке 10-20 лет ставка возрастает на четверть процента: первый взнос более 50% – 13,75%, 30-50% – 14%, 20-30% – 14,25%.

- Наконец, при сроке кредитования до 30 лет включительно, добавляется ещё четверть процента, и цифры будут следующими: более 50% как первый взнос – 14%, 30-50% – 14,25%, 20-30% – 14,5%.

Здесь всё, как и обычно – чем меньше срок кредитования, и чем большую сумму выплатить сразу, тем меньше будут начисляемые проценты. В случае задействования материнского капитала, допускается направить все положенные по сертификату деньги на уплату первого платежа, таким образом, сразу же выплатив часть кредита, и обеспечив для его невыплаченной части более низкую процентную ставку.

К тому же, при уплате 50+% от общей суммы кредита в виде первого взноса, можно взять ипотеку без документов, подтверждающих доход, что существенно экономит время.

Другие факторы, влияющие на ставку

Помимо базовой величины, есть ещё и влияющие на взимаемый процент модификаторы:

- для клиентов Сбербанка, которые имеют активный счёт и получают заработную плату на карточку Сбербанка, ставка понижается на полпроцента;

- на ту же величину ниже она будет и в случае, если приобретаемое жильё строится с привлечением кредитных средств Сбербанка.

Таким образом, если оба этих фактора выполнены клиентом, он может получить «скидку» в 1%, что весьма существенно – как мы помним, всего лишь 0,5% выигрывается, если взять кредит на 10 лет, а не на 30, и столько же, если внести 50% суммы как первый взнос, а не 20%.

А вот до тех пор, пока у жилья не будет оформлена государственная регистрация, ставка будет выше на процент. Аналогичное повышение произойдёт, если заёмщик не застраховал жизнь и здоровье.

При использовании программы государственной поддержки в Сбербанке можно получить ипотечный кредит с фиксированной ставкой в 12% – она не будет зависеть от изложенных выше факторов.

В данном случае за клиента часть суммы будет выплачиваться из государственного бюджета. Чтобы воспользоваться этой программой, приобретать недвижимость необходимо у сотрудничающего со Сбербанком продавца, как правило, эта недвижимость построена на средства Сбербанка, что позволяет ему получать двойную выгоду.

Помимо приобретения готового жилья с государственной поддержкой, её можно также задействовать и при приобретении строящегося жилья, тогда ставка будет равна 12,5%. Такая же ставка действует и по кредиту для покупки загородной недвижимости. При самостоятельном строительстве с государственной поддержкой ставка равна 13%.

Что нужно для оформления кредита под материнский капитал

Для начала нужно выбрать подходящее кредитное предложение банка. Данное условие связано с тем что пенсионный фонд для разных продуктов требует разный пакет документов: долевое участие, вторичная недвижимость, строительство дома.

- Как только семья выбрала для себя подходящий вариант улучшения жилищных условий необходимо предоставить все документы в пенсионный фонд для проверки и утверждения. ПФР тщательно подходит к анализу документации к покупаемой недвижимости и на процесс уходит не меньше месяца. После согласования использования государственных средств, можно перейти к следующему шагу.

- Нужно запросить в ПФР документ, содержащий в составе сведения об оставшейся сумме на сертификате материнского капитала.

- Затем с полученной документацией необходимо обратиться в банк для оформления заявки на получение ипотечного займа. Кроме указанных выше справок, потребуется паспорт гражданина РФ заемщика, а также его супруги, дополнительный документ удостоверяющий личность, бумаги на залоговую недвижимость (при необходимости), копии трудовых книжек и справки о доходах.

Банк возьмет документацию и перейдет к рассмотрению заявления, во время которой учреждение может запросить у заявителя дополнительные документы. Если заемщики подходят под программу «Молодая семья» необходимо включить в перечень документов свидетельство о заключении брака, при полной семье и свидетельство о рождении ребенка/детей.

Относиться к этому нужно со всей ответственностью, много бумаг можно собрать заблаговременно. Но некоторые справки функционируют не больше 30 дней с даты выдачи. В связи с чем подобные документы лучше заказывать перед подачей заявки.

Хотя процедура занимает много времени и хлопот, но данное решение облегчит процесс покупки жилья. Это позволяет семье не использовать личные средства для первого взноса, или же сохранить сбережения за счет погашения остатка долга за счет капитала.

Обращение в Сбербанк с материнским капиталом поможет решить важные вопросы

В особенности, если брать во внимание, то что индексация средств была остановлена

На что можно потратить деньги?

Средства материнского капитала могут быть потрачены только по назначению. Все варианты государство определило давно и изменений в виде возможности приобрести автомобиль на средства маткапитала пока утверждено не было. Хотя жители отдаленных регионов получили право купить авто на деньги маткапитала, при условии, что это необходимо для обеспечения безопасности и комфорта ребенка. К примеру, когда ближайшая больница находится в соседнем населенном пункте, а общественный транспорт до него не ходит. Но такие запросы рассматриваются ПФР в индивидуальном порядке.

Итак, средства маткапитала можно потратить без ограничений на следующие цели:

- Улучшение жилищных условий;

- Увеличение накопительной части пенсии матери;

- Приобретение специальных средств передвижения, адаптации, при условии, что ребенок с ограниченными возможностями.

Вопросы вызывает, как правило, первый пункт, предполагающий улучшение жилищных условий. Разъясняем:

- Средства материнского капитала можно использовать, как первоначальный взнос по ипотеке или для погашения уже имеющегося ипотечного кредита. В Сбербанке при оформлении ипотеки под маткапитал минимальная ставка — 9,2%.

- Также средства маткапитала можно потратить на ремонт, имеющийся квартиры или дома при условии, что их площадь соответствует составу семьи (согласно нормам минимальная санитарная норма жилплощади 6 кв.м на одного человека).

Условия кредита под материнский капитал в Сбербанке

Сегодня в Сбербанке есть несколько ипотечных программ, но особым спросом у граждан РФ пользуется предложение: «Ипотека под материнский капитал». Именно данный вид кредита доступен большей части населения, так как оплатить первый взнос в размере 15% можно за счет полученных при рождении ребенка от государства денег.

Условия кредита под маткапитал в Сбербанке на 2019 год следующие:

- купить можно строящееся или готовое жилье;

- минимальная ставка 9,2% при условии оформления кредита через сервис Сбербанка DomClick.ru. При отказе от использования сервиса процент повышается на 0,3%. Также предусмотрены и другие надбавки:

- +1% при отказе заемщика от страхования жизни и здоровья,

- +0,3%, если заемщик не является клиентом Сбербанка и не получает зарплату на карту или счет банка;

- минимальная сумма составляет 30000 рублей;

- срок кредитования — до 30 лет;

- минимальный возраст заемщика — 21 год, максимальный на момент возврата долга — 65.

Также Сбербанк предъявляет требования к трудоустройству потенциального заемщика. Он должен иметь общий стаж от 5 лет. А на последнем месте работы — не менее 6 месяцев, если зарплата приходит на карту Сбербанка и от 1 года при иных условиях.

Можно ли взять целевой потребительский кредит?

Чтобы улучшить жилищные условия за счет проведения ремонта, потребуется потребительский кредит. Ипотека на такие цели не выдается, ее основное и единственное назначение — приобретение различного рода недвижимости. Потребительский кредит в Сбербанке выдается в двух вариантах:

- без подтверждения доходов, при условии получения зарплаты на карту или счет в Сбербанке;

- с подтверждением доходов для новых клиентов.

Автокредит

Целевой потребительский кредит на приобретение авто в Сбербанке оформить нельзя, так как такой программы нет. А вот оформить автокредит, предполагающий внесение минимального взноса в размере 15% заемщикам, под материнский капитал не одобрят.

Исключение может быть сделать только для жителей отдаленных регионов, но такие запросы рассматриваются в индивидуальном порядке. сбербанк ни при каких условиях автокредит под маткапитал не выдает.

Как взять кредит под материнский капитал?

Прежде чем поведать вам детальный инструктаж получения кредита под МСК отметим:

- Займы, полученные в МФО, погашать деньгами от маткапитала запрещается (правило действует с 2015 года).

- Оформить займ под МСК имеют право лишь родители (отец или мать) или усыновители ребенка.

А теперь инструкция:

Подберите банк, кредитный кооператив с официальным сроком деятельности от 3-х лет или другую организацию, занимающуюся выдачей ипотеки. Сегодня далеко не все кредиторы дают кредиты под материнский капитал, но крупные игроки рынка активно принимают участие в улучшении жилищных условий молодых семей.

Подайте предварительную заявку.

Если вам одобрено, соберите необходимый пакет документов. Детальный их список смотрите на официальном сайте выбранной компании, т.к. требования могут отличаться.

Определитесь с жильем, которое планируете приобрести.

Обратитесь в ПФР. Желательно это сделать еще до посещения банковской организации.

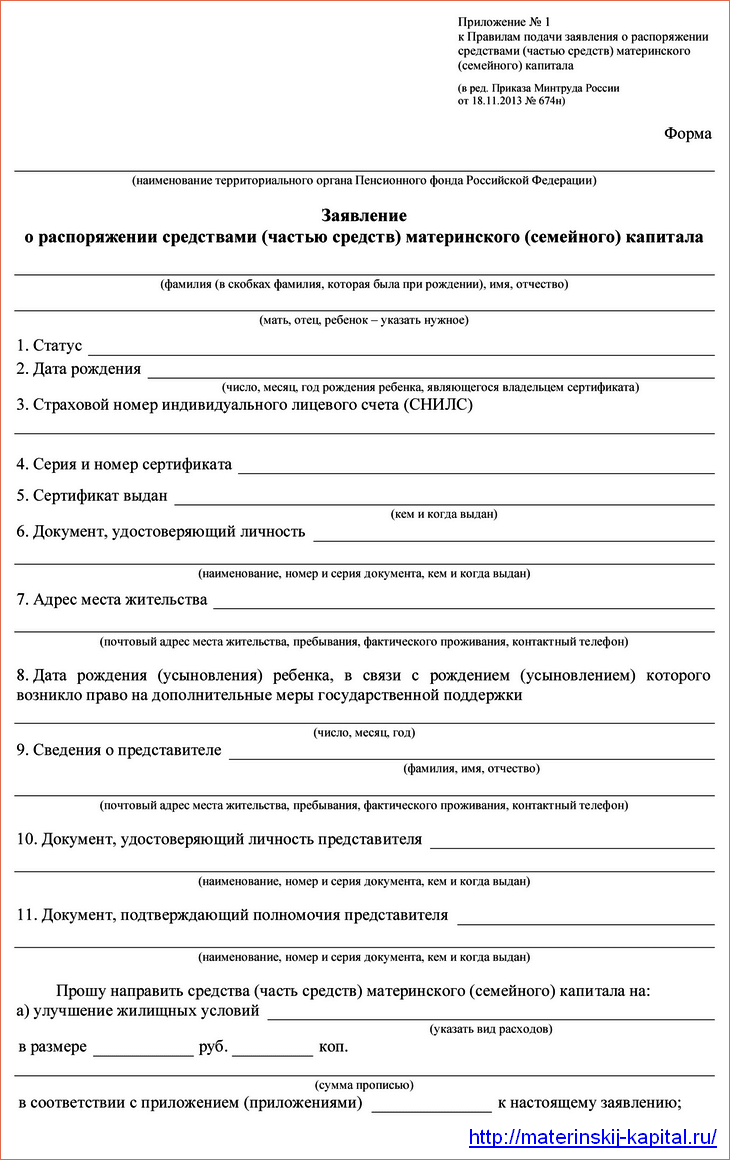

Получите разрешение на использование материнского капитала для погашения кредита в банке, предоставив в орган отдельные документы (список выдаст специалист ПФР) и написав заявление о направлении средств.

Оформите кредит

Отдельное внимание при подписании договора уделите размеру процентной ставки, графику платежей, а также пунктам, прописанным мелким шрифтом (комиссия, страховка и пр.).

Как выбрать банк?

Сегодня ипотека во многих банках страны является, как никогда доступной. Процентные ставки снижены до минимума, поэтому, используя материнский капитал, можно наконец-то обзавестись собственным уголком. Вот список известных банков России, которые работают с программами кредитования под МСК:

- «Сбербанк»

- «Банк Москвы».

- «Альфа Банк».

- «Абсолютбанк».

- «ВТБ 24».

Рассмотрите их предложения, сравните суммы кредита, процентные ставки, срок, размер первоначального взноса и примите взвешенное решение.

Как получить разрешение в Пенсионном Фонде?

Чтобы получить разрешение в ПФР для оформления кредита под маткапитал необходимо, прежде всего, туда обратиться. Помните, без согласия Пенсионного Фонда взять заем на покупку квартиры или дома не получится. Владелец сертификата не имеет прямого доступа к федеральным счетам, на которых хранятся семейные деньги. Потребуется собрать некоторые документы, а именно:

- Сертификат

- Паспорт.

- Свидетельства о рождении всех детей.

- СНИЛС.

- Свидетельство о браке.

- Если речь идет о погашении текущего кредита, то нужна копия кредитного договора.

- Реквизиты банковского счета, куда будут переведены денежные средства от МСК.

- Заявление о направлении средств.

Как получить кредит наличными?

Нередко у потенциальных заемщиков возникает вопрос, как взять кредит под материнский капитал наличными? Однако придется вас огорчить, уточнив, что займ в данном случае должен быть исключительно целевым (ипотека, на строительство и т.д.). Потребительский кредит наличными под маткапитал, кредитные карты, автокредиты, микрозаймы законодательно выдавать запрещено.

Практика имеет несколько случаев, когда люди пытались обмануть государство, обналичив средства от материнского капитала, за что им пришлось выплатить внушительные штрафы. Представителей организаций, которые «помогают» сделать сертификат «живым» ждет тюремное заключение сроком от 5 лет. Не рекомендуем вам рисковать и играть с огнем – это опасно.

Юрист коллегии правовой защиты. Специализируется на ведении дел, связанных с коллекторами, взысканием долгов и банкротства физических лиц.