Поддержка малого и среднего бизнеса

Содержание:

Кредиты помогли выжить

Существенной поддержкой для бизнеса стали льготные кредиты. Например, группа компаний «Секретория», которая является ведущим поставщиком товаров для офиса в Оренбургской области, оформила беспроцентные кредиты на выплату заработной платы в двух банках, а также получила отсрочку по платежам за банковскую гарантию в Гарантийном фонде Оренбургской области и смогла реструктурировать ранее полученный кредит. Это позволило ей избежать сокращения работников, которых в компании около 100, и высвободить оборотные средства, рассказала ТАСС директор и владелец ГК «Секретория», заместитель председателя Совета предпринимателей Оренбурга Татьяна Демина.

«Если бы нам никто не пошел навстречу, у нас бы скопилось большое число задолженностей: платеж в банк, налоговые обязательства, платеж за банковскую гарантию, выплата зарплаты. Получилось бы, что предприятие всем должно, и все долги просрочены, а быть должником для меня очень большое моральное давление, потому что я привыкла аккуратно вести свои платежи», — сказала она.

Механизмы льготных кредитов и их реструктуризации под гарантии региональных фондов, предоставление займов для поддержки малого и среднего бизнеса задействовали в Псковской, Свердловской, Тюменской, Курганской, Челябинской областях и во многих других регионах РФ. В Калининградской области предпринимателям предлагается, в частности, заем под 0,1% годовых. Компания «Кенигсбиф», занятая растениеводством и выращиванием мясного рогатого скота под Калининградом, одной из первых в регионе воспользовалась этой мерой поддержки, за две недели оформив заем в 10 млн рублей.

«У нас около 80 человек и два направления — растениеводство и животноводство — примерно пополам делятся. У нас цикл производства не остановишь — коровы всегда хотят кушать. Поэтому все люди на месте, и благодаря помощи нам удалось сохранить 100% штатного состава, и мы на сегодняшний день готовим, скажем так, продукцию для будущих продаж, надеемся, что они состоятся», — рассказал руководитель компании Геннадий Карташов.

В Свердловской области компания Koffer AD, выпускающая боксы-багажники и автомобильную электронику, чтобы сохранить персонал, первой воспользовалась региональным беззалоговым займом «Антикризисный» регионального фонда поддержки предпринимательства до 300 тыс. рублей по ставке 5,5% годовых с отсрочкой уплаты основного долга на шесть месяцев. Тим-лидер компании Павел Лебедев рассказал ТАСС, что это позволило сохранить штат сотрудников. «Штат мы сохранили. Нам нельзя его не сохранять. У нас квалифицированные сотрудники, которые «нарабатывались» годами. Если мы кого-то уволим, это отбросит нас на десятилетия назад», — сказал он.

Налоговые льготы

^

От исполнения обязанности уплатить транспортный налог и авансовые платежи по транспортному налогу за период владения транспортными средствами с 1 апреля по 30 июня 2020 года в отношении транспортных средств, используемых (предназначенных для использования) в предпринимательской и (или) уставной деятельности, освобождаются:

- организации, включенные в соответствии с Федеральным законом от 24 июля 2007 года № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» на основании налоговой отчетности за 2018 год в единый реестр субъектов малого и среднего предпринимательства и осуществляющие деятельность в отраслях российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции, перечень которых утверждается Правительством Российской Федерации;

- организации, включенные в реестр социально ориентированных некоммерческих организаций, получающих меры поддержки с учетом введения ограничительных мер в связи с распространением новой коронавирусной инфекции, который ведется уполномоченным Правительством Российской Федерации федеральным органом исполнительной власти в порядке, установленном Правительством Российской Федерации;

- некоммерческие организации, включенные в реестр некоммерческих организаций, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции, ведение которого осуществляется федеральным органом исполнительной власти, уполномоченным Правительством Российской Федерации;

- централизованные религиозные организации, религиозные организации, входящие в структуру централизованных религиозных организаций, социально ориентированные некоммерческие организации, учредителями которых являются централизованные религиозные организации или религиозные организации, входящие в структуру централизованных религиозных организаций.

Начиная с 2020 года налогоплательщики-организации, имеющие право на налоговые льготы, установленные законодательством о налогах и сборах, представляют в налоговый орган по своему выбору заявление о предоставлении налоговой льготы, а также вправе представить документы, подтверждающие право налогоплательщика на налоговую льготу.

В случае, если документы, подтверждающие право налогоплательщика на налоговую льготу, в налоговом органе отсутствуют, в том числе не представлены налогоплательщиком самостоятельно, налоговый орган по информации, указанной в заявлении налогоплательщика о предоставлении налоговой льготы, запрашивает сведения, подтверждающие право налогоплательщика на налоговую льготу, у органов и иных лиц, у которых имеются эти сведения.

Заявление о предоставлении налоговой льготы рассматривается налоговым органом в течение 30 дней со дня его получения. В случае направления налоговым органом вышеуказанного запроса руководитель (заместитель руководителя) налогового органа вправе продлить срок рассмотрения заявления о предоставлении налоговой льготы не более чем на 30 дней, уведомив об этом налогоплательщика.

По результатам рассмотрения заявления о предоставлении налоговой льготы налоговый орган направляет налогоплательщику способом, указанным в этом заявлении, уведомление о предоставлении налоговой льготы либо сообщение об отказе от предоставления налоговой льготы с указанием оснований отказа.

В уведомлении о предоставлении налоговой льготы должны быть указаны основания предоставления налоговой льготы, объекты налогообложения и периоды, применительно к которым предоставляется налоговая льгота. В сообщении об отказе от предоставления налоговой льготы должны быть указаны основания отказа от предоставления налоговой льготы, объекты налогообложения, а также период, начиная с которого налоговая льгота не предоставляется.

В отношении налогоплательщиков, являющихся стороной соглашения о защите и поощрении капиталовложений (СЗПК), заключенного с Российской Федерации и субъектом Российской Федерации или только с субъектом Российской Федерации или с субъектом Российской Федерации и муниципальным образованием, не применяются положения последующих актов законодательства о налогах и сборах в части изменения порядка определения налоговых льгот, в течение всего периода действия соглашения при наличии о нём сведений в реестре СЗПК.

Почему в 2019 году возросли налоги на имущество?

Поскольку расчет налогов проводится исходя из налоговых ставок, льгот и налоговой базы, определяемой на региональном и муниципальном уровне, причины изменения величины налогов в конкретной ситуации можно уточнить в налоговой инспекции или обратившись

в контакт-центр ФНС России (тел. 8-800-222-22-22). Существуют и общие основания для изменения налоговой нагрузки.

По транспортному налогу

Рост налога может обуславливаться следующими причинами:

- изменение налоговых ставок и (или) отмена льгот, полномочия по установлению которых относятся к компетенции субъектов РФ. С информацией о налоговых ставках и льготах можно ознакомиться в сервисе «Справочная информация о ставках и льготах по имущественным налогам»;

- применение повышающих коэффициентов при расчете налога за легковые автомашины средней стоимостью от 3 млн. руб. согласно размещённому на сайте Минпромторга России

- наличие иных оснований (например, в результате перерасчета налога, утраты права на применение льготы, поступления уточненных сведений от регистрирующих органов и т.п.).

По земельному налогу

Рост налога может обуславливаться следующими причинами:

- изменение налоговых ставок и (или) отмена льгот, полномочия по установлению которых относятся к компетенции представительных органов муниципальных образований. С информацией о налоговых ставках и льготах можно ознакомиться в сервисе «Справочная информация о ставках и льготах по имущественным налогам»;

- изменение кадастровой стоимости земельного участка, например, в связи со вступлением в силу новых результатов кадастровой оценки, или переводом земельного участка из одной категории земель в другую, изменением вида разрешенного использования, уточнения площади. Информацию о кадастровой стоимости можно получить на сайте Росреестра;

- наличие иных оснований (например, в результате перерасчета налога, утраты права на применение льготы, поступления уточненных сведений от регистрирующих органов и т.п.).

По налогу на имущество физических лиц

Рост налога может обуславливаться следующими причинами:

- рост коэффициента к налоговому периоду. Согласно ст. 408 Налогового кодекса РФ, в субъектах РФ, в которых в 2019 г. применяется порядок расчета налога исходя из кадастровой стоимости, для объектов, не являющихся административно-деловой и торговой недвижимостью, предусмотренной ст. 378.2 Налогового кодекса РФ, расчет налога проводится с учетом коэффициента: 0,2 – в первый период применения кадастровой стоимости (7 регионов); 0,4 – во второй период применения кадастровой стоимости (14 регионов, ранее в 2018 году применялся коэффициент 0,2); 0,6 – в третий период применения кадастровой стоимости (21 регион, ранее в 2018 году применялся коэффициент 0,4);

- рост коэффициента-дефлятора. Согласно ст. 404 Налогового кодекса РФ, в субъектах РФ, в которых не применяется порядок расчета налога исходя из кадастровой стоимости, в качестве налоговой базы используется инвентаризационная стоимость, исчисленная с учетом коэффициента-дефлятора на основании данных, представленных до 1 марта 2013 года. Значения коэффициента-дефлятора определяются Минэкономразвития России: на 2017 год – 1,425, на 2018 год – 1,481;

- изменение кадастровой стоимости объекта недвижимости, например, в связи со вступлением в силу новых результатов кадастровой оценки, или изменением вида разрешенного использования, назначения объекта. Информацию о кадастровой стоимости можно получить на сайте Росреестра;

- изменение налоговых ставок или отмена льгот, полномочия по установлению которых относятся к компетенции представительных органов муниципальных образований. С информацией о налоговых ставках и льготах можно ознакомиться в сервисе «Справочная информация о ставках и льготах по имущественным налогам»;

Выбрать налоговый режим и пройти онлайн-курсы

Более 20 онлайн-продуктов для предпринимателей представлено на портале mbm.mos.ru.

Кроме того, на mbm.mos.ru есть бесплатный обучающий спецпроект по ведению бизнеса «Онлайн-академия МБМ». В нем содержатся три программы для слушателей разного уровня подготовки, специальный раздел Pro_live и база данных об успешных кейсах. Например, здесь опубликован курс об искусственном интеллекте для бизнеса, разработанный специалистами совместно с mbm.mos.ru.

Сервис «Индивидуальная траектория развития» определяет, каких знаний не хватает предпринимателю, и рекомендует подходящие именно ему бесплатные обучающие мероприятия и программы для развития бизнес-компетенций. С помощью онлайн-услуги «Консультация» пользователи получат информацию по различным вопросам открытия и развития бизнеса и мерам поддержки малого и среднего бизнеса в Москве.

Для подбора режима налогообложения представителям бизнеса достаточно ответить всего на семь вопросов, чтобы определить наиболее выгодную систему уплаты налогов, которая позволит в будущем сэкономить средства. Также пользователям доступны бухгалтерские, маркетинговые и закупочные сервисы.

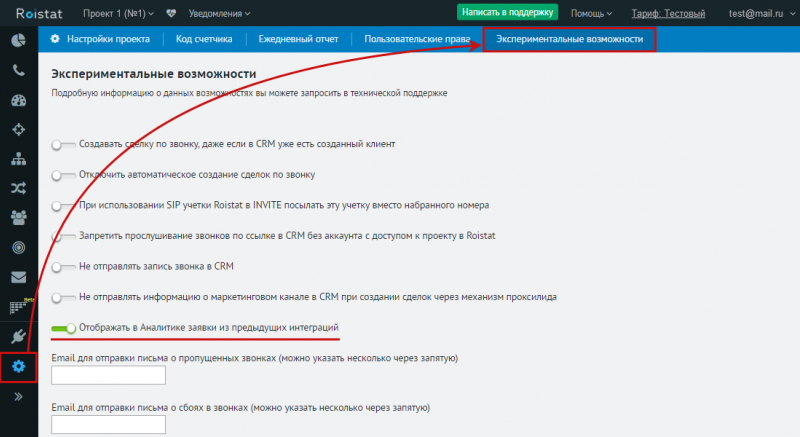

Для предпринимателей, желающих привлечь дополнительные финансовые ресурсы, разработаны онлайн-услуги «Оставить заявку на поручительство в Фонд содействия кредитованию» и «Оставить заявку на получение займа в МФППиП». Чтобы воспользоваться онлайн-продуктами для бизнеса и бесплатными обучающими программами на mbm.mos.ru, необходимо авторизоваться в личном кабинете.